Мы учимся всю жизнь. Детский сад, школа, кружки и секции, институт, курсы повышения, автошкола, второе образование. Продолжать можно бесконечно. За многие из этих удовольствий платим неплохие деньги. Сегодня максимально подробно расскажем о том, как получить налоговый вычет за обучение, кому он полагается, какие для него собрать документы и куда надо за ним обратиться.

Навигация

- Кто может получить налоговый вычет за обучение

- Какую сумму можно вернуть

- Условия получения налогового вычета за обучение ребенка

- Условия получения налогового вычета за свое обучение

- Условия получения налогового вычета за обучение братьев и сестер

- Какие документы собрать для вычета за обучение

- Как оформить налоговый вычет за обучение через работодателя

- Скачать образец заявления на налоговый вычет

- Как оформить налоговый вычет за обучение через ФНС: пошаговая инструкция

- Как оформить вычет за обучение онлайн

- Сколько раз можно получать вычет за обучение

- За сколько лет его можно оформить

- Частые вопросы по налоговому вычету за обучение:

- Можно ли получить сразу два разных вычета?

- Можно ли получить вычет за онлайн-обучение?

- Можно ли получить вычет за обучение в автошколе?

- Можно ли получить вычет за обучение ребенка в кружках и секциях?

- Можно ли получить вычет за платный детский сад или школу?

- Может ли получить вычет бабушка за обучение внука?

- Можно ли получить вычет за обучение мужа или жены?

- Дадут ли вычет, если учеба оплачена материнским капиталом?

Кто может получить налоговый вычет за обучение

Если коротко — получить частичный возврат средств вправе тот, кто работает официально и уплачивает в бюджет налог на доходы физических лиц по ставке 13 (15) %. Почему? Потому что из бюджета возвращается тот НДФЛ, который ранее в этот самый бюджет был уплачен.

Какую сумму можно вернуть

Налоговый вычет — это уменьшение налогооблагаемой базы по НДФЛ на определенную сумму. В случае расходов на образование ее максимум — 120 000 рублей в год. Так что не надо рассчитывать на полное возмещение затрат. Государство получило от вас НДФЛ — в его границах оно и готово действовать.

Может пригодиться: расчет НДФЛ на калькуляторе онлайн

Уменьшение налоговой базы на 120 000 рублей приведет к уменьшению НДФЛ на сумму 15 600 рублей. Теперь вам известна сумма возврата за год. Не благодарите.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы получить возврат НДФЛ по расходам на обучение.

Условия получения налогового вычета за обучение ребенка

Уменьшение налогооблагаемой базы при оплате обучения ребенка не превышает 50 000 рублей. То есть вернуть из государственного бюджета получится 6500 рублей в год. Здесь имеет значение форма обучения — только очная.

Реализуйте свое право на возврат денежных средств, если вы оплатили очные занятия:

- своих родных детей до достижения ими 24 лет;

- детей, которые у вас под опекой, — до 18 лет;

- бывших подопечных (с 18 лет человек становится взрослым, и опека снимается) — до 24 лет.

Можно ли быть мужем мамы, но не отцом ее ребенка? Конечно. Равно как и наоборот. Для чего этот вопрос? Чтобы пояснить: на образовательный вычет имеет право любой из супругов, и в данном случае не имеет значения, кто из них фигурирует как плательщик в договоре на обучение. Но только при условии, что он является родителем ребенка. Муж мамы, но не папа ничего не получит назад. Даже если он полностью оплатил занятия или образование ребенка жены. Минфин даже для разъяснения такой ситуации выпустил Письмо от 03.05.2017 № 03-04-05/27036.

Подробнее:

Условия получения налогового вычета за свое обучение

Ваша тяга к знаниям поощряется государством. Если вы пошли учиться и сами за себя платите — прекрасно! Вам причитается максимальный налоговый бонус в размере 120 000 рублей. Это позволит вам легально вернуть себе из госбюджета 15 600 рублей за год обучения. Четыре года, и сумма возрастет в 4 раза — до 66 240 р.

Кроме того, вы не ограничены лишь очной формой: учитесь очно, заочно, дистанционно — как душа пожелает.

Сумма 15 600 рублей — это максимум, что вернет человек, получив налоговые вычеты по всем возможным основаниям. Помимо обучения, это:

- оплата лечения (кроме дорогостоящего);

- взносы на негосударственное пенсионное обеспечение;

- дополнительные платежи на накопительную пенсию;

- взносы на добровольное пенсионное страхование;

- расходы на добровольное страхование жизни (срок такого страхования должен быть от 5 лет);

- расходы на независимую экспертизу квалификации.

Условия получения налогового вычета за обучение братьев и сестер

Да, это тоже возможно. Оплатив занятия/обучение/образование брата или сестры, налогоплательщик вправе вернуть из бюджета 15 600 рублей в год, ибо в этом случае применяется максимальный лимит — 120 000 рублей. Не забудьте про иные основания, о которых мы только что рассказали.

И еще одно условие — братишка/сестренка учатся очно.

А вот полнородные они или нет — не важно. Оба родителя у вас общие или лишь один — на возврат НДФЛ это не влияет.

Какие документы собрать для вычета за обучение

Здесь нет ничего сверхъестественного. Вам понадобятся:

- копия договора с учебным заведением;

- копия лицензии учебного заведения, если она не указана в договоре (даже если указана, все равно советуем ее приложить);

- справка об очной форме обучения (при необходимости), если это не указано в договоре;

- свидетельство о рождении ребенка при оплате его занятий;

- копия документов о родстве с учащимся, обучение которого оплачивалось;

- копии платежных документов (квитанции, выписки банка, квитанции ПКО и т.п.);

- копия свидетельства о браке, если обучение оплачивал один родитель, а вычет заявляет второй.

Представляется целесообразным обращаться за вычетом тогда, когда образовательному учреждению полностью внесена годовая сумма за занятия. Или оплата достигла или даже превысила максимальную сумму налоговой льготы.

Вот пример:

Я оплатила 25 000 рублей за онлайн-курсы повышения квалификации. Затем еще 35 000 ушло на оплату услуг автошколы. Итого потратила на собственное развитие 60 000 рублей. Больше подобных трат в текущем году не предполагаю. Пожалуй, пора обратиться в налоговую службу: 60 000 х 13 % = 7 800 рублей пусть вернутся в мой личный бюджет.

Или так:

Подруга оплачивает обучение сына и дочери в элитном колледже. Год обходится ей в 120 000 рублей в год на каждого ребенка. Оплачивает она обычно в 2 этапа: половину в августе, до начала учебного года, и остаток сразу после новогодних праздников. Таким образом, заплатив первую часть годовой оплаты (по 60 000 за каждого), она достигла максимальной суммы налогового вычета и готова за ним обращаться. Ей вернут 13 000 рублей (50 000 х 2 х 13 %).

Есть два способа осуществить свое право на частичный возврат НДФЛ — по месту своего официального трудоустройства или через ФНС.

Как оформить налоговый вычет за обучение через работодателя

Этот вариант не предусматривает перечисление денег на вашу карту. Зато работодатель не станет удерживать НДФЛ из ваших доходов, пока не иссякнет сумма, подтвержденная налоговым органом. И еще не придется ждать окончания налогового периода.

Подготовьте документы для вычета

Подготовьте копии документов, которые мы уже перечислили. И предоставьте их... нет, не работодателю. В территориальную налоговую инспекцию. Дополните пакет заявлением по форме КНД 1112518. Форма приведена в приложении № 1 к Приказу ФНС России от 17.08.2021 № ЕД-7-11/755@.

Не забудьте оригиналы документов, чтобы принимающий инспектор убедился в их подлинности и соответствии копий.

Получите в ФНС подтверждение права на вычет

Не сразу, но не позднее чем через 30 дней после регистрации вашего заявления налоговая инспекция выдаст вам уведомление по форме КНД 1125030 (приложение № 4 к Приказу ФНС России от 17.08.2021 № ЕД-7-11/755@).

Подайте заявление вашему работодателю

Ну с таким-то документом не стыдно зайти в бухгалтерию. Здесь вам предложат написать заявление на уменьшение налогооблагаемой суммы по НДФЛ на основании полученного уведомления. Установленной формы нет, но мы вам поможем.

Скачать образец заявления на налоговый вычет

Мы специально подготовили для вас образец заявления в Word — скачайте файл и на его основе подготовьте свое.

Как оформить налоговый вычет за обучение через ФНС: пошаговая инструкция

Для получения возврата через ФНС придется дождаться окончания отчетного периода, то есть календарного года, и заполнить налоговую декларацию по форме 3-НДФЛ. Зато вся сумма поступит вам на карту.

Шаг 1. Заполните налоговую декларацию

Чтобы сдать в ИФНС бумажную декларацию, скачайте форму в файле редактируемого формата doc на сайте ФНС и заполните в текстовом редакторе (она скачивается в Word) или от руки. Обратите внимание, что начиная с отчетности за 2022 год применяется обновленный бланк, утвержденный Приказом ФНС от 22.09.2022 № ЕД-7-11/880@.

Удобнее подготовить документ при помощи сервиса ФНС «Декларация». Сервис позволяет скачать программу для заполнения 3-НДФЛ актуальной формы и ее распечатывания.

Если же вы являетесь пользователем личного кабинета налогоплательщика, то вам и скачивать ничего не придется. Более того, декларация «сама» заполнится вашими личными данными, сведениями о полученном доходе и уплаченном НДФЛ за год. Останется «рассказать» ей лишь о заявляемом налоговом вычете. И декларацию, и прилагаемые документы через ЛК направьте в налоговую инспекцию в электронном виде (документы отсканируйте предварительно).

Декларация состоит из титульного листа и 2 разделов с 9 приложениями и 2 расчетами. Только пугаться не надо. Заполняем только те листы, что несут информацию.

Для оформления вычета на обучение потребуется заполнить:

- титульный лист;

- 1 раздел — сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета;

- приложение к разделу 1 — теперь оно именуется «Заявление на распоряжение путем возврата сумм денежных средств, формирующих положительное сальдо единого налогового счета»;

- 2-й раздел — расчет налоговой базы и суммы налога по видам доходов;

- приложение 1 — доходы от источников в России;

- приложение 2 — доходы от источников за пределами России (при наличии таких доходов);

- приложение 4 — расчет суммы доходов, не подлежащих налогообложению (при наличии таких доходов);

- приложение 5 — расчет стандартных, социальных и инвестиционных налоговых вычетов, установленных ст. 219.1 НК РФ.

Шаг 2. Соберите подтверждающие документы

В разделе «Какие документы собрать для вычета за обучение» мы привели наиболее полный список документов. Поскольку НК РФ не содержит их перечня, ориентируемся на разъяснения ФНС и Минфина и информацию сайта Госуслуг. Комплектация пакета документов зависит от ситуации.

Так, при подаче документов о собственном обучении вам очевидно не потребуются свидетельства о рождении ваших детей. А если все оплачивал не родитель, а опекун, то ему (или ей) явно понадобятся справки, подтверждающие этот статус.

Если вы не уверены, пригодится ли вам копия той или иной бумаги, то просто возьмите ее с собой. Чтоб, как говорится, два раза не бегать.

Шаг 3. Подайте декларацию с документами в ФНС

Декларацию допускается сдать при личном визите в территориальную ИФНС, направить почтой России или через зарегистрированный аккаунт на сайте налоговой службы.

Шаг 4. Дождитесь выплаты денег

Заполняя страницы налоговой декларации, вы укажете банковские реквизиты в приложении к разделу 1. Вот по этим реквизитам ФНС вернет вам переплату НДФЛ, если не найдет ошибок в декларации и нестыковок в представленных документах. На проверку данных налоговикам положено до 90 дней. Найдут ошибки — вернут декларацию на доработку. Еще 30 дней есть у Казначейства на перечисление средств из бюджета.

Так что не более чем через 4 (четыре) месяца с момента подачи документов вы получите, наконец, свои денежки.

Подробнее: как заполнить и сдать декларацию 3-НДФЛ

Как оформить вычет за обучение онлайн

Нет сил, времени, желания, настроения (нужное подчеркнуть) топать в инспекцию и общаться с инспектором? И не надо. Мы живем во времена повальной цифровизации. Подайте декларацию, не вставая с дивана.

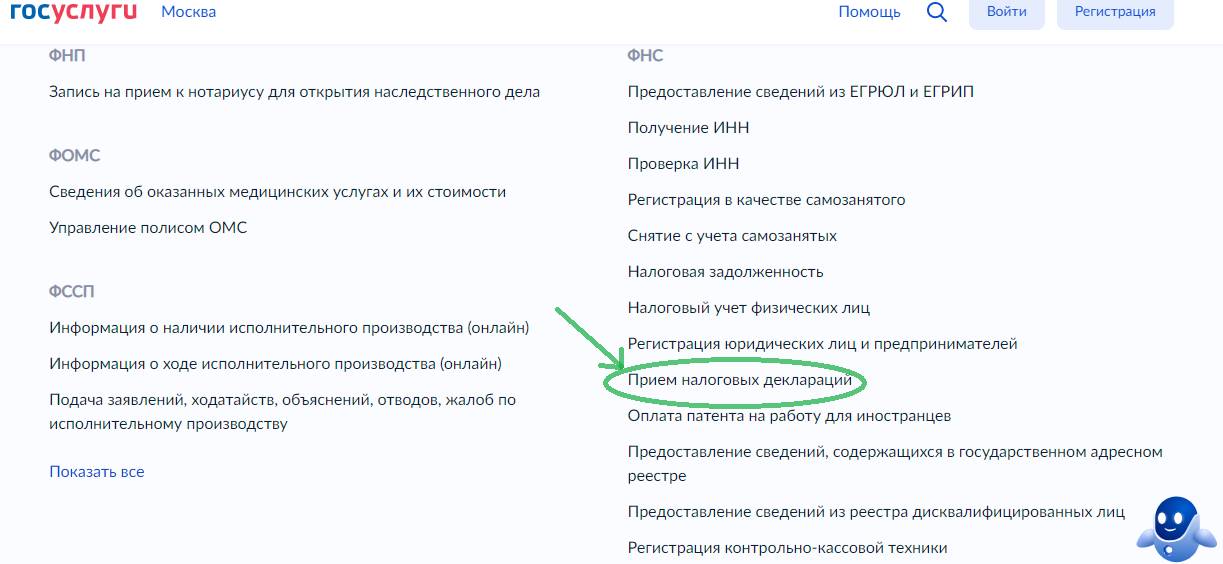

На Госуслугах

Для начала необходимо озаботиться созданием учетной записи на портале Госуслуг. Это быстро. На главной странице в правом верхнем углу найдите раздел «Ведомства», перейдите в раздел и разверните полный перечень по кнопке «Все ведомства». Перечень сформирован в алфавитном порядке, следовательно, спускайтесь вниз и жмите кнопку «Показать все» под иконкой ФНС. В развернувшемся списке выбираем раздел «Прием налоговых деклараций».

Начните отсюда

Заполняем по подсказкам, в конце прикрепляем сканы подтверждающих документов.

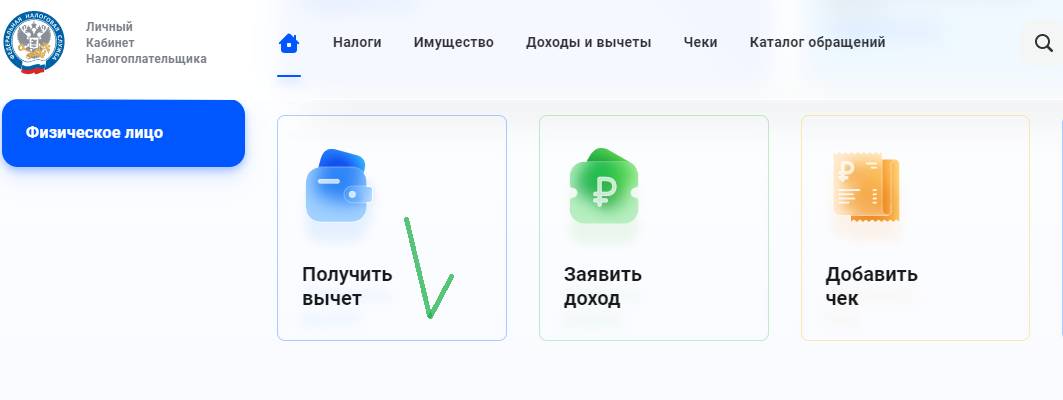

На сайте или в приложении ФНС

Зайдите в личный кабинет налогоплательщика и перейдите в раздел «Получить вычет».

Мы в личном кабинете налогоплательщика - физлица

Далее алгоритм поведет вас по подсказкам.

Сколько раз можно получать вычет за обучение

Законодатель не ограничил количество обращений за возвратом налога по таким важным для государства расходам, как обучение. Обращайтесь. Помните лишь о максимальной сумме лимита за год.

За сколько лет его можно оформить

Возврат НДФЛ производится за тот год, в котором обучение было оплачено. Допускается возврат за три предыдущие года, так что не опоздайте. В 2023 году возможно подать документы за 2022, 2021 и 2020 годы. Декларацию подаем на бланке, актуальном для соответствующего периода. Все формы есть на сайте ФНС.

Частые вопросы по налоговому вычету за обучение:

Мы собрали для вас ответы на популярные вопросы по теме.

Можно ли получить сразу два разных вычета?

Да, можно. Например, по расходам на обучение и на лечение. Нас ограничивает лишь максимальная сумма, указанная в ст. 219 НК РФ.

Можно ли получить вычет за онлайн-обучение?

Да, если речь идет об оплате собственного обучения.

Можно ли получить вычет за обучение в автошколе?

Да, можно, если автошкола лицензирована по правилам.

Можно ли получить вычет за обучение ребенка в кружках и секциях?

Да. Заранее поинтересуйтесь у администрации, имеется ли у кружка/секции лицензия на образовательную деятельность.

Можно ли получить вычет за платный детский сад или школу?

Ответ тот же — да, если заведение имеет лицензию на право ведения образовательной деятельности.

Может ли получить вычет бабушка за обучение внука?

Увы, при всем уважении к бабушкам — нет. Налоговым кодексом предусмотрена возможность возврата НДФЛ родителям или опекунам ребенка, а также братьям или сестрам. Бабушки и дедушки в НК не поименованы.

Можно ли получить вычет за обучение мужа или жены?

Муж оплатил обучение жены, но возврата НДФЛ он не получит. Зато его вправе получить жена: по закону имущество супругов, состоящих в браке признается совместно нажитым.

Дадут ли вычет, если учеба оплачена материнским капиталом?

Нет, не дадут. Материнский капитал — это выплата из бюджета, а не собственный доход.

Может пригодиться: как получить налоговый вычет за медуслуги

Важно

Минздрав собирается проконтролировать частые больничные

Важно

Минздрав собирается проконтролировать частые больничные