Учебный отпуск — это отдельная гарантия ТК РФ, по которой работник освобождается от работы на время прохождения обучения. Причем за этот период ему положена оплата. Разберемся, кому положены учебные отпуска, как их оформлять и оплачивать в 2025 году.

Навигация

Кто может получить

Претендовать на учебные отпуска вправе далеко не все работники. На привилегию могут рассчитывать только основные сотрудники организаций, которые одновременно являются студентами очного или заочного отделения образовательных учреждений и получают образование впервые (ст. 177, 287 ТК РФ). Помимо этих условий, законодатели предусмотрели ограничения по срокам продолжительности:

|

Форма обучения |

Оплата учебного отпуска 2025 |

Ограничения по продолжительности |

|---|---|---|

|

Очно-заочная и заочная форма обучения |

Оплачивается (ст. 173 ТК РФ) |

На 1-м и 2-м курсах — 40 календарных дней в учебном году. На последующих — 50 календарных дней в учебном году. В период госэкзаменов — до четырех месяцев. |

|

Очная форма обучения |

Не оплачивается (ст. 173 ТК РФ) |

На сдачу сессии — 15 дней в учебном году. На сдачу госэкзаменов и защиту дипломной работы — четыре месяца. На сдачу госэкзаменов — один месяц. |

Это специальная форма документации, которую сотрудник предоставляет в адрес работодателя для подтверждения своего отсутствия.

Принципы оформления

Соблюдайте следующий порядок в оформлении:

- Получите от подчиненного заявление в произвольной форме о предоставлении ОУ.

- Попросите подтвердить заявление соответствующим документом — справкой-вызовом. Бланк справки-вызова утвержден Приказом Минобрнауки РФ от 19.12.2013 № 1368 (в ред. 26.05.2015).

- На основании заявления издайте приказ. Рекомендовано использовать унифицированную форму приказа № Т-6 либо подготовить распоряжение в произвольном виде. В разделе Б формы приказа Т-6 укажите:

- вид отпускных;

- количество оплачиваемых дней;

- общую продолжительность обучения (дни);

- даты начала и окончания.

- Дни отсутствия работника отразите в табеле учета рабочего времени. Причем используйте коды, предусмотренные для обозначения учебных отпусков — «ОУ».

- Вместе с табелем передайте в бухгалтерию готовый приказ на учебный отпуск, оплата и оформление проводятся счетными работниками.

- Не забудьте сделать соответствующую отметку в личной карточке работника.

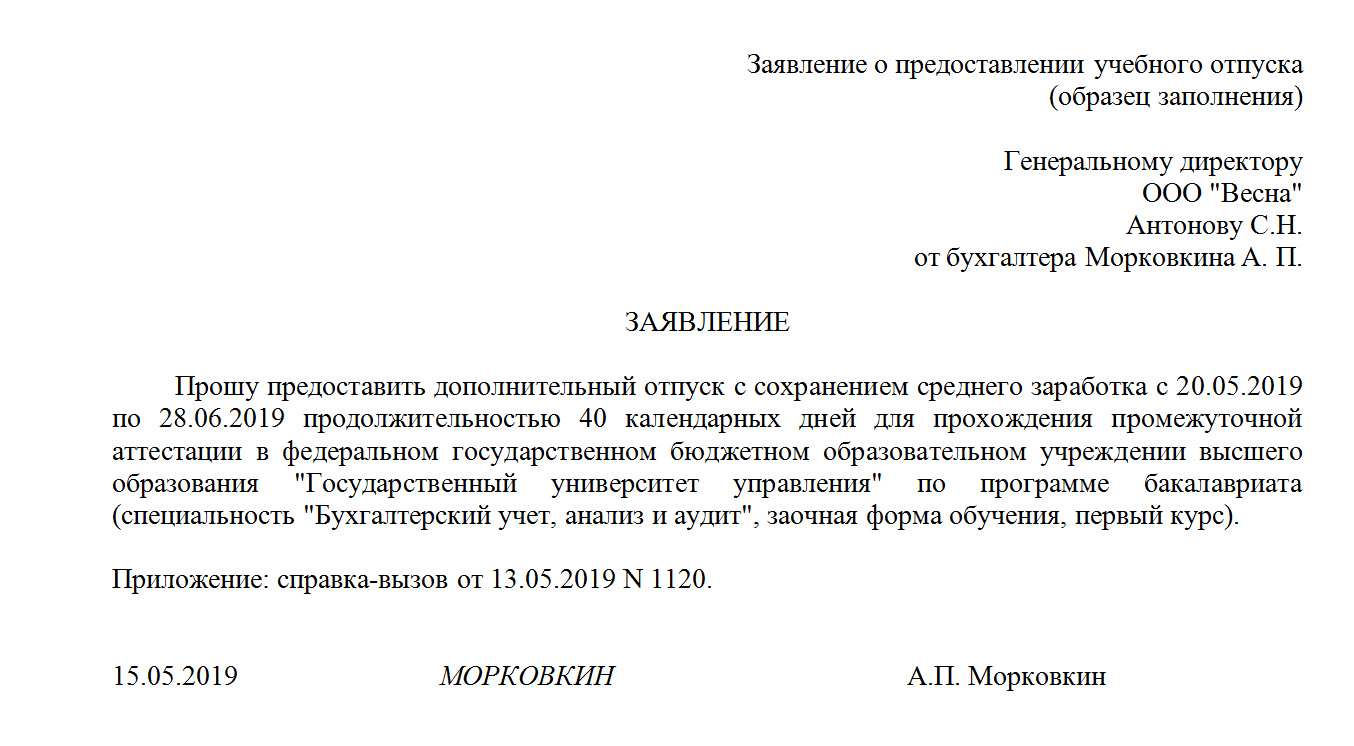

Образец заявления

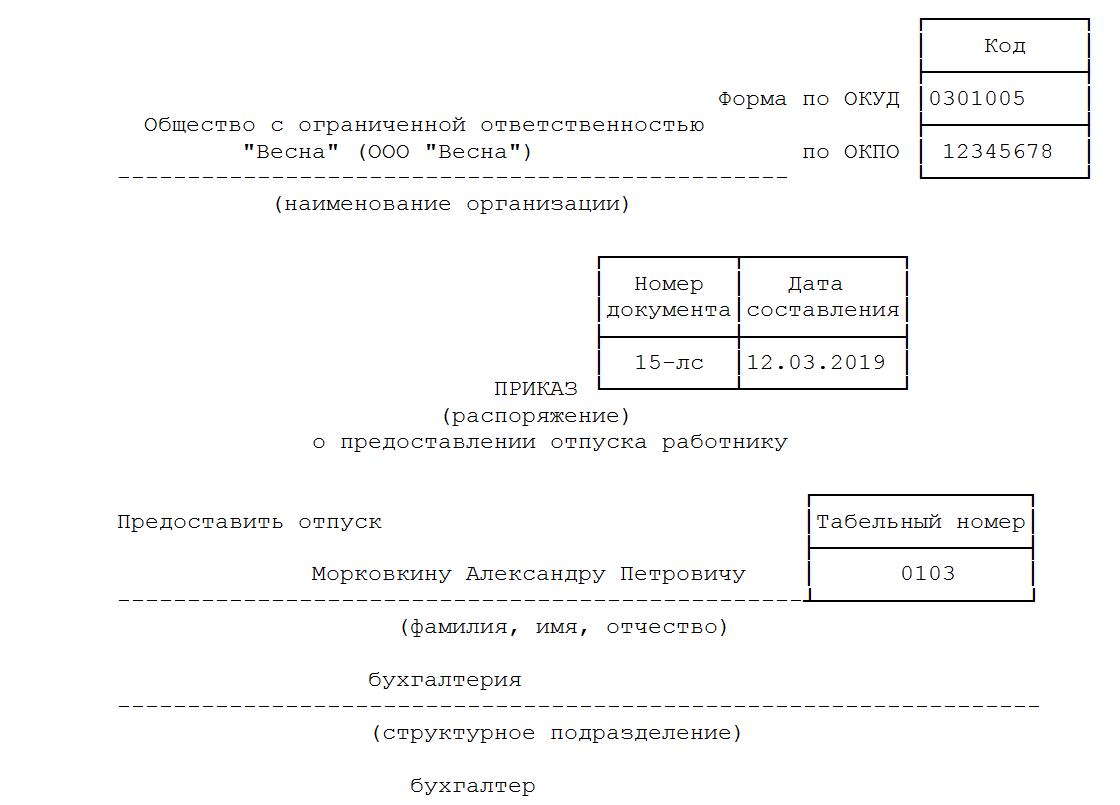

Образец приказа

Порядок оплаты

Определим ключевые принципы того, как оплачивается учебный отпуск заочникам в 2025 г.. Общие нормативы закреплены в ст. 173, 173.1, 174, 176 ТК РФ, а также в п. 14 Постановления Правительства № 922 «Положение о среднем заработке».

В соответствии с нормами, оплата начисляется исходя из среднего заработка за каждый календарный день периода обучения. В расчет включаются все выходные и нерабочие праздничные дни, которые выпали на образовательный период. Принцип исчисления среднего заработка аналогичен правилам расчета средней зарплаты для оплаты трудовых отпусков.

Как рассчитать учебный отпуск в 2025 году:

- Определяем расчетный период. Он соответствует 12 календарным месяцам, предшествующим месяцу начала ОУ. Например, работник отправляется на обучение в мае 2025 года. В расчет включаем период 01.05.2018-30.04.2019.

- Если на расчетный период выпал декрет или отпуск по уходу за малышом, то периоды необходимо заменить на более ранние сроки.

- База для исчисления включает в себя сумму начисленного заработка и иных вознаграждений за труд, причитающихся за фактически отработанное время. Суммы пособий, оплата командировок, отпускные исключите из расчета.

- Отработанное время определите по табелям учета рабочего времени. Учите все отработанные дни, в том числе отработанные праздники и выходные. А вот дни болезни, отпусков и командировок из расчета исключите.

- За полностью отработанный месяц в подсчет включите 29,3 дня ((365 дней в году - 14 праздников) / 12 месяцев). Если месяц отработан частично, то рассчитайте отработанное время по формуле: 29,3 / число дней в месяце × отработанные дни.

- Средний заработок исчислите, разделив базу для начисления на фактически отработанное время.

- Сумму отпускных посчитайте так: среднедневной заработок умножьте на количество оплачиваемых дней УО.

Расчет учебного отпуска, пример

Определим, как рассчитывается учебный отпуск заочникам, на конкретном примере.

Специалист ООО «Весна» Морковкин А.П. отправляется на обучение с 19.06.2019 на 14 дней. Заочная форма, 1 курс.

За расчетный период с 01.06.2018 по 31.05.2019 ему начислены:

- заработная плата — 450 000 руб.;

- отпускные — 34 000 руб.;

- пособие по болезни — 18 257 руб.

Морковкин отдыхал в расчетном периоде 14 дней — с 04.07 по 17.07.2018 и болел одну неделю (7 дн.) — с 06.02 по 12.02.2019.

В расчетном периоде полностью отработаны только 10 календарных месяцев — 293 дн. (10 мес. × 29,3).

Количество дней для расчета учебных отпускных за июль 2018 г. — 16,07 дн. (29,3 / 31 дн. × (31 дн. - 14 дн.)). А также за февраль 2020 г. — 21,98 дн. (29,3 / 28 дн. × (28 дн. - 7 дн.)).

Общее количество отработанных дней — 331,05 дн. в расчетном периоде (293 дн. + 16,07 дн. + 21,98 дн.).

База для расчета отпускных — 450 000 руб. Отпускные и больничные не включаются.

Средний дневной заработок — 1359,31 руб. (450 000 руб. / 331,05 дн.).

Сумма к выплате — 19 030,34 руб. (1359,31 руб. × 14 дн.).

Вопрос по налогообложению

С суммы оплачиваемого учебного отпуска работодатель обязан удержать НДФЛ. К тому же с суммы начисления должны быть начислены и уплачены страховые взносы. Ставки и тарифы определяются в общепринятом порядке. Положения закреплены в п. 1 ст. 420 НК РФ и в Письме Минфина от 24.07.2007 № 03-04-06-01/260.

Страховые взносы перечислите в ИФНС и ФСС не позднее 15 числа месяца, следующего за месяцем начисления. НДФЛ перечислите в бюджет не позднее последнего дня месяца, в котором были начислены суммы (п. 6 ст. 226 НК РФ). Отразите начисленную сумму в справке 2-НДФЛ под кодом дохода 2012.

Важно

Численность забронированных сотрудников отнесли к гостайне

Важно

Численность забронированных сотрудников отнесли к гостайне