Срок предоставления 2-НДФЛ в 2026 году — до 1 марта. Сведения за 2025 год подают в составе расчета 6-НДФЛ.

Навигация

Справка 2-НДФЛ упразднена с 01.01.2021

Отчета с названием «форма 2-НДФЛ» не существует с 01.01.2021. Вместо нее ФНС России приказом от 15.10.2020 № ЕД-7-11/753@ утвердила:

- справку о доходах и удержанных суммах налога, которую работодатели выдают работникам;

- приложение к расчету 6-НДФЛ за год — справку о доходах и суммах налога физлица, дата сдачи 2-НДФЛ за 2025 год в составе расчета за 2025 год сохранена (до 01.03).

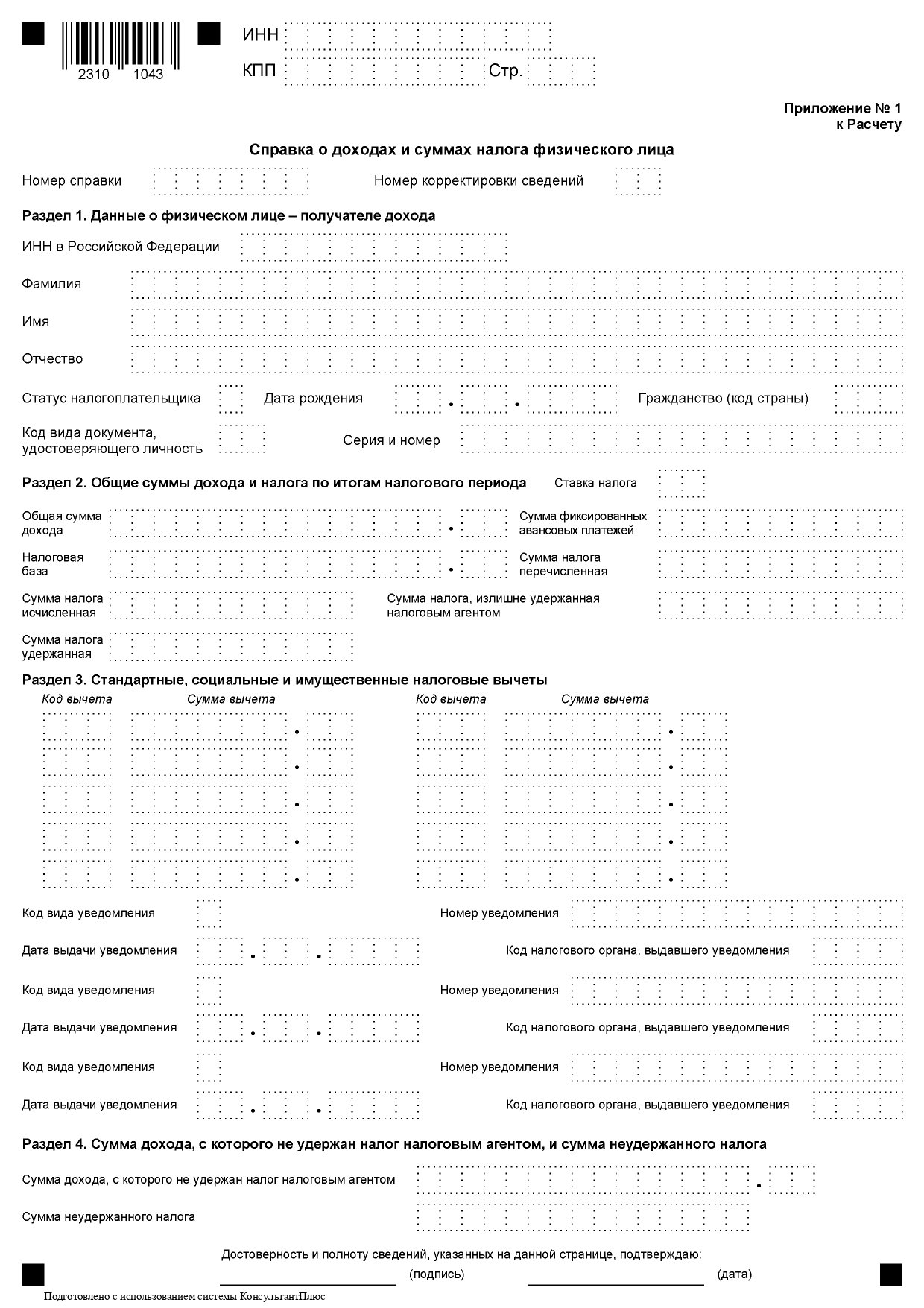

Вот так выглядит новый бланк:

В отчете произошли изменения:

- исключены поля с информацией о налоговом агенте;

- поле «Сумма налога, не удержанная налоговым агентом» вводят в отдельный раздел 4 «Сумма дохода, с которого не удержан налог налоговым агентом, и сумма неудержанного налога»;

- в разделе 3 разделены поля для указания сведений об уведомлениях от налоговой инспекции;

- исключено поле «Отчетный период».

Кто сдает справки в ФНС

После отмены ранее действовавшей формы круг респондентов, которые обязаны предоставлять в ИФНС персонифицированные сведения о доходах физлиц, не изменился — это все работодатели и другие налоговые агенты, которые выплатили физическим лицам-налогоплательщикам доход в отчетном периоде и удержали с него налог. Для респондентов не изменился сроки сдачи 2-НДФЛ в 2025 г. — сведения в составе расчета по налогу на доходы физлиц за 2025 год необходимо направить в ФНС до 01.03.2026.

Способ сдачи отчетности за прошлый период

Сдать персонифицированные сведения о полученных физическими лицами доходах и удержанных с них суммах налога налоговые агенты вправе как в электронном формате, так и на бумажном бланке. Способ зависит от количества работающих в организации или у ИП сотрудников:

- до 10 человек — сдаем на бумаге;

- свыше 10 человек — только в электронном виде.

Обратите внимание, что срок подачи 2-НДФЛ в 2026 году от выбранного способа не меняется — в обоих случаях это до 1 марта.

Подробнее о 2-НДФЛ «Справка 2-НДФЛ в 2026 году: бланк, коды и порядок выдачи работникам»

Уточнение сведений о доходах физлиц

Порядок уточнения сведений изменился. Если налоговому агенту необходимо внести изменения в расчет по налогу на доходы физических лиц, то он сдает уточненный документ без приложений, в том числе без справок о доходах. Но если ошибка допущена в справке и требуется скорректировать сведения в ней, сдавать заново придется весь расчет целиком. В этом случае законодательно не установлены сроки сдачи отчетности 2-НДФЛ в 2026 г. — исправленный вариант сдают по мере выявления и исправления недочетов в первоначальном.

Справки сдают отдельно по каждому налогоплательщику, в уточненном расчете сдают только те из них, где произошли изменения. Те справки, в которых ошибок нет, подавать в составе уточненного расчета не требуется.

Выдача справок работникам

Отдельным приложением к приказу представлена форма справки о доходах физлица и суммах НДФЛ, которую налоговый агент выдает работникам. От действовавшей в 2020 году, утвержденной приказом ФНС от 30.10.2015 № ММВ-7-11/485@, ее форма не отличается. Установлен специальный график сдачи 2-НДФЛ в 2026 году сведений о зарплате работникам:

- по требованию (письменному заявлению) — не позднее 3 дней с даты получения заявления;

- при увольнении — в последний рабочий день вместе с трудовой книжкой (статья 84.1 ТК РФ).

Порядок выдачи сведений работникам индивидуальными предпринимателями не отличается для установленного для юридических лиц.

По требованию работника сведения выдают не только за календарный год, но и за несколько месяцев, которые он отработал. В том числе в середине отчетного периода.

Штраф за нарушение срока сдачи

Если работодатель нарушил сроки подачи 2-НДФЛ в налоговую в 2026 г., его ожидает ответственность по статье 126 НК РФ — 200 рублей штрафа за каждый несвоевременно сданный отчет. Дополнительно должностных лиц налогового агента накажут по статье 15.6 КоАП РФ. Штраф составит от 300 до 500 рублей.

Важно

ФНС подготовила новую форму декларации по водному налогу

Важно

ФНС подготовила новую форму декларации по водному налогу