При формировании отчетности по налогу на добавленную стоимость возникает вопрос, как заполняются строки 080 и 090 декларации по НДС. Разберемся в тонкостях учета и расскажем, как проверить правильность отражения.

Навигация

Коротко о главном: 5 пунктов

- Компании и ИП должны отчитываться о НДС, используя специальную форму в электронном виде.

- В строке 080 декларации НДС указывают суммы, которые нужно восстановить, если изменились условия вычетов.

- Есть разные случаи для заполнения строки 080, например, возврат товара или изменение договорных условий.

- Строка 090 декларации связана с налогом, уплаченным авансом, который тоже может потребоваться восстановить.

- Для заполнения строк 080 и 090 нужно внимательно анализировать документы и проводки, связанные с НДС.

Когда надо заполнять строку 080

Компании и ИП обязаны сдавать отчетность по налогу на добавленную стоимость. Разберемся, что отражается в строке 80 декларации НДС раздела 3. Этот раздел заполняют все плательщики — в нем показывают, сколько начислили налога и сколько приняли к вычету.

По правилам в декларации НДС строка 080 «Суммы, подлежащие восстановлению» заполняется организацией только в случае, если у нее имеются основания восстановления ранее полученного вычета (п. 38.6 порядка заполнения из приказа № ЕД-7-3/989@).

Советуем прочитать: как заполнить декларацию по НДС

Эксперты КонсультантПлюс разобрали, как облагается НДС у покупателя возврат товара продавцу. Используйте эти инструкции бесплатно.

Порядок заполнения строки 080 декларации по НДС

Форму и порядок заполнения вы найдете в разделе V Приказа ФНС № ЕД-7-3/989@ от 05.11.2024.

Вот почему заполнилась 080 раздела 3 декларации НДС:

- отпустили товар или получили иные материальные ценности, за которые ранее перечислили авансовый платеж;

- при расторжении договора, изменении условий, невозможности выполнения условий договора;

- компания ранее приняла к вычету суммы по авансу поставщику, а теперь долг необходимо списать как безнадежный. Налог, который фирма ранее приняла к вычету, необходимо восстановить, если задолженность дебитора не погасится;

- произошла корректировка документа поступления от поставщика и т. д.

Чтобы понять, откуда в строку 080 в декларации по НДС попадают суммы, нажмите на кнопку «Расшифровать» в учетной программе. Если данные не расшифровываются, то сформируйте анализ счета 68.02 «Налог на добавленную стоимость».

Полезно знать: что отражается в строках 170 и 070 в декларации по НДС

Пример заполнения строки 080

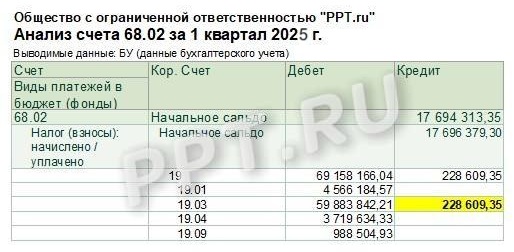

Рассмотрим пример, как проверить строку 080 декларации по НДС: в форме программа поставила значение 228 609. Выясним, что это за сумма.

Как в строке 080 заполнить восстановленный НДС в декларации по НДС

Шаг 1

Сформируем анализ счета 68.02. Выделенное в примере желтое поле поможет разобраться, откуда в отчет попала сумма. В анализе счета значение указывается с копейками, а в отчет попадает в целых рублях.

Как проверить правильность заполнения стр. 080 декларации по НДС

Шаг 2

«Провалимся» в отчет по проводкам, нажав дважды на интересующую сумму. В нашем примере это будет корректировка предыдущего поступления в связи с изменением первоначальной цены или наличием бракованной позиции и т. д.

Например, компания приняла к вычету 30 декабря 2024 года сумму налога с первоначальной поставки 1 000 000 рублей на основании первичных документов, факта совершенной поставки. Товары приняты в визуально целой упаковке. 15 марта 2025 года организация открыла упаковку и обнаружила бракованную партию товара, о чем заявила в претензии поставщику. Контрагент забрал брак и выписал новый корректировочный документ, уменьшив сумму налога в первоначальной поставке на 228 609,35 рубля. На основании закона ранее принятый к вычету НДС ООО «Ppt.ru» восстановило.

Используем проводки:

Дебет 19 Кредит 68.02.

Как проверить заполнение строки 080 декларации по НДС

Кому следует заполнять строку 090

На основании порядка заполнения из Приказа ФНС № ЕД-7-3/989@ от 05.11.2024 строка 090 является частью стр. 080 декларации. В ней отражается сумма налога, предъявленная плательщику-покупателю, которая исчислена налоговым агентом на основании п. 8 ст. 161 НК РФ при перечислении аванса в счет предстоящей поставки товара или выполнения работ, услуг. Она подлежит восстановлению на основании пп. 3 п. 3 ст. 170 НК РФ.

Как заполнить стр. 090 в декларации по НДС

Обратимся к п. 38.6 порядка заполнения. Чтобы заполнить стр. 090 разд. 3 декларации по НДС, проанализируйте, какие авансовые счета-фактуры от поставщиков зарегистрированы в учете. Вид отраженного счета-фактуры — «на аванс». Код вида операции — 02 (авансы выданные). Чтобы восстановить суммы в стр. 090, сформируйте записи книги продаж.

Проводки:

Дебет 76.ВА Кредит 68.02 — восстановлен налог с выданного аванса.

Пример заполнения строки 090

Рассмотрим другой пример: компания перечислила авансовый платеж за оборудование, которое придет через 3 месяца. Продавец предоставил фирме авансовый счет-фактуру, который компания зарегистрировала в учете. На основании НК РФ она приняла сумму налога с аванса к вычету, уменьшив начисление. Когда поставка оборудования произошла, фирма восстановила НДС с выданного аванса и приняла его к вычету из документа поступления оборудования.

Проводки:

Дебет 68.02 Кредит 76.ВА — зарегистрирован счет-фактура на аванс.

После поступления оборудования:

- Дебет 08 Кредит 60 — поступило оборудование;

- Дебет 19 Кредит 60 — налог с поступления.

После формирования записи книги продаж:

Дебет 76.ВА Кредит 68.02 — восстановлен налог.

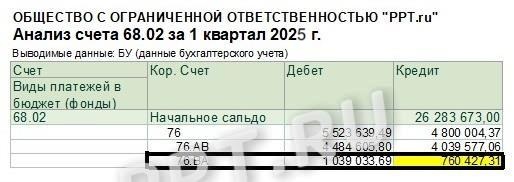

Для проверки отражения указанных сумм сформируйте анализ сч. 68.02. Восстановленные суммы отражаются по кредиту сч. 76.ВА.

Как проверить заполнение строки 090 декларации по НДС

А вот как выглядит заполненная строка 090 в декларации по НДС:

Читайте также:

Ответы на частые вопросы

-

Кто сдает декларацию по НДС?

Отчитываются все налогоплательщики по НДС. В общем случае НДС-декларацию представляют российские организации и ИП на ОСНО, на ЕСХН и на УСН. Но если последние налогоплательщики применяют освобождение от НДС, то декларацию они не сдают.

-

Что показывают в строке 080 раздела 3 декларации по НДС?

Эта строка предназначена для налога, подлежащего восстановлению. В стр. 080 разд. 3 отразите общую сумму налога на добавленную стоимость, который вы восстанавливаете в отчетном квартале. К примеру, НДС, восстановленный по недвижимости, которую вы стали использовать для необлагаемых операций или суммы вычетов, которые вы восстанавливаете по корректировочным счетам-фактурам на уменьшение стоимости поставки.

-

Что показывают в строке 090 раздела 3 декларации по НДС?

Здесь отражают суммы налога, подлежащего восстановлению по пп. 3 п. 3 ст. 170 НК РФ. В стр. 090 разд. 3 декларации по НДС отдельно покажите авансовый налог, который вы, как покупатель, ранее приняли к вычету. А теперь — в отчетном квартале — восстанавливаете при отгрузке или возврате вам аванса.

Важно

Мигранты будут уплачивать авансовый платеж по НДФЛ, в том числе за детей

Важно

Мигранты будут уплачивать авансовый платеж по НДФЛ, в том числе за детей