Код налогового периода в декларации по НДС — это важный реквизит, который указывается на титульном листе бланка обязательной отчетности (его заполняют и сдают все налогоплательщики, применяющие обычную систему налогообложения). В материале расскажем, что такое налоговый период по НДС и как правильно отразить информацию о нем в отчете.

Навигация

НДС: налоговый и отчетный периоды

Налоговый период по налогу на добавленную стоимость установлен статьей 163 НК РФ как квартал. По его истечении налогоплательщик обязан подать декларацию в ФНС. Следовательно, периодичностью сдачи отчетной формы также признается квартал. Сдать отчетность необходимо не позднее 25-го числа месяца, следующего за отчетным кварталом.

По какой форме сдавать отчет

Бланк декларации по НДС, применяемый в настоящее время, утвержден Приказом ФНС от 29.10.2014 № ММВ-7-3/558@ в редакции от 20.12.2016. Скачать форму можно в конце статьи.

Обратите внимание, что с 1 квартала 2020 года в бланк отчета обязательно будут внесены изменения. Связано это с увеличением основной ставки по налогу с 01.01.2019 с 18 до 20 %. Так что начиная с этого момента отчет нужно будет сдавать по новой форме. Как только законодатель внесет изменения, мы обязательно расскажем об этом.

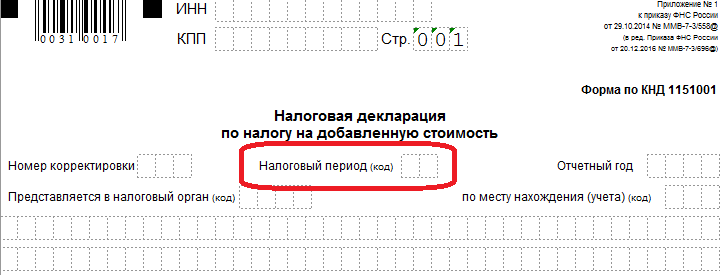

Где указывается налоговый период в декларации по НДС

Все налогоплательщики, независимо от того, вели они деятельность или нет, предоставляют декларацию. Минимальный состав отчетности включает титульный лист и раздел 1. Как правило, налогоплательщики, ведущие деятельность, предоставляют отчетную форму в таком составе:

- титульный лист;

- раздел 1 — сведения о сумме налога к уплате;

- раздел 3 — расчет налога;

- раздел 8 — данные книги покупок;

- раздел 9 — данные книги продаж.

Остальные листы и приложения заполняются по мере необходимости при наличии указанных в них операций.

Сведения о налоговом периоде, за который предоставляется отчетность, указываются на титульном листе.

Правила заполнения реквизита

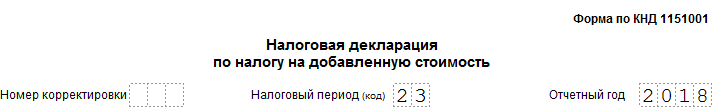

Рассматриваемый реквизит заполняется в кодированном виде. Код налогового периода в декларации по НДС указывается в соответствии с правилами, приведенными в Приложении 3 к Порядку заполнения данной формы отчетности (Приказ ФНС ММВ-7-3/558@). Полный перечень кодов, указанный в Приложении 3 к Порядку заполнения, достаточно большой. Как правило, подавляющим большинством организаций используются следующие шифры:

| Код | Отчетный квартал |

|---|---|

| 21 | Первый |

| 22 | Второй |

| 23 | Третий |

| 24 | Четвертый |

Остальные шифры очень специфичны и используются в редких случаях: при реорганизации или ликвидации компании, соглашении о разделе продукции.

Например, при заполнении первичного отчета за 9 месяцев 2020 года заполнить сведения об отчетном квартале, за который сдается отчетность, нужно так:

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Важно

С 3 марта — огромные штрафы за неуплату экосбора