В разделе 7 декларации по НДС налогоплательщики и налоговые агенты показывают информацию об операциях, не облагаемых налогом на добавленную стоимость. Но заполнять его нужно не всем.

Навигация

Коротко о главном: 5 пунктов

- Форму КНД 1151001 заполняют налогоплательщики и налоговые агенты для отчетности по НДС.

- Блок 7 этой формы предназначен для операций, не облагаемых НДС, например, экспорт товаров или услуг.

- Коды операций для заполнения указаны в приложении к приказу ФНС.

- Порядок заполнения включает указание кода операции, стоимости товаров или услуг и суммы налога, не применяемого к вычету.

- Для подтверждения права на налоговые льготы может потребоваться реестр документов.

Кто заполняет раздел 7 декларации по НДС

Форму КНД 1151001 заполняют налогоплательщики и налоговые агенты по НДС. Это многостраничный отчет, все блоки заполнять не требуется. Вот кто заполняет раздел 7 в отчете по налогу на добавленную стоимость — налогоплательщики, которые в отчетном квартале:

- реализовали товары, работы и услуги, которые не облагаются налогом на добавленную стоимость (ст. 149 НК РФ);

- вели операционную деятельность без обложения налогом на добавленную стоимость (п. 2 ст. 146, п. 3 ст. 39 НК РФ);

- продавали продукцию за пределами территории Российской Федерации (ст. 147, 148 НК РФ);

- получили авансирование за товары, работы и услуги из перечня правительства, которые произведут не раньше, чем через полгода (постановление Правительства РФ № 468 от 28.07.2006).

Советуем прочитать: как правильно заполнить декларацию по НДС

Если налогоплательщик или агент в отчетном квартале получили внереализационные доходы, то их не учитывают в этом блоке. Нормативные правила заполнения предусматривают формирование записей по факту реализации или проведения необлагаемых операций с товарами, работами и услугами. При получении внереализационных доходов обычно не происходит ни обложения налогом на добавленную стоимость, ни реализации (п. 3 ст. 39, п. 2 ст. 146 НК РФ). Исключение — часть доходности, которая прописана в ст. 250 НК РФ и облагается НДС, — аренда, необоснованное обогащение и еще ряд операций.

Проблема с другим разделом? Бесплатно используйте готовое решение от КонсультантПлюс. Эксперты разобрали, как заполнять каждый раздел декларации по НДС.

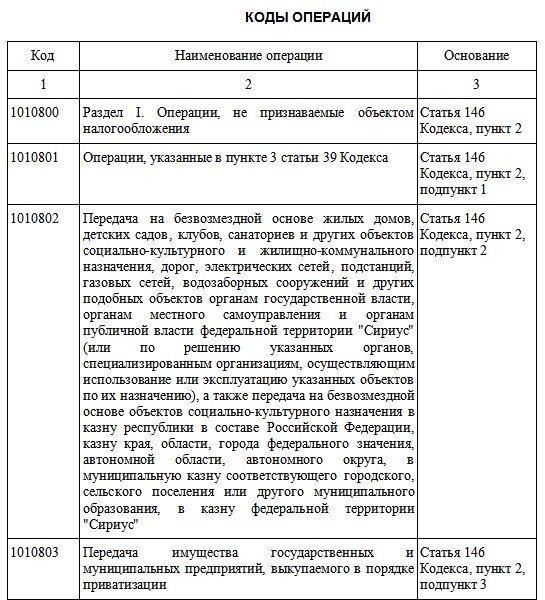

Какие коды операций указывают в разделе 7, и где их взять

Все неналогооблагаемые процессы плательщика отражаются по определенным кодам. Код операции указывают в первой графе: сумму разносят по конкретной кодировке. Актуальные коды операции в разделе 7 перечислены в приложении № 1 приказа № ЕД-7-3/989@.

К примеру, код для экспорта в 7 разделе не один. Для отражения экспортных операций применяют такие обозначения: 1010410, 1011410, 1010456, 1010457, 1011422, 1011412, 1010458 и др. Все расшифровки — в разделе III приложения № 1 к приказу № ЕД-7-3/989@.

В этом же нормативе разъясняется, нужно ли реализацию доли в УК отражать в разделе 7 декларации по НДС, — да, реализация доли в уставном капитале отражается в отчете по коду 1010243 (пп. 12 п. 2 ст. 149 НК РФ).

Все суммы разносятся в соответствии с раздельным учетом в организации. По каждому коду указываются такие операции:

- выручка, полученная от реализации необлагаемых товаров, работ, услуг;

- совокупная стоимость по всем товарам, работам и услугам, приобретенным без налога на ДС;

- налог на ДС, не учитываемый при применении налогового вычета.

Если заполняете раздел № 7, то может пригодиться реестр документов, подтверждающих право на налоговые льготы. Его форма КНД 1155127 рекомендована в приказе № ЕД-7-15/513@ от 24.05.2021 (приложение № 1 к приказу), реестр необязателен. Его заполняют, когда ФНС требует пояснения, которые сопровождают реестром. Такая процедура экономит время бухгалтеру, поскольку при подаче перечня в электронной форме ИФНС затребует только часть подтверждающих документов. Если не отправить электронный реестр, то придется представлять в налоговую инспекцию все документы раздела 7.

Как заполнить раздел 7 декларации по НДС

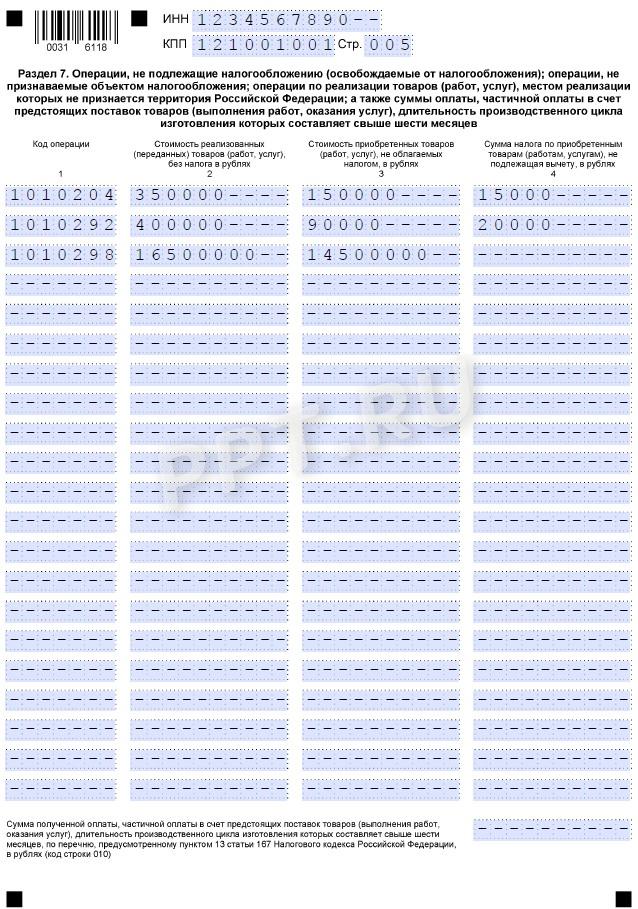

Порядок заполнения приведен в части XI приложения № 2 приказа № ЕД-7-3/989@ (п. 49–50.6). Налогоплательщики обязательно указывают ИНН, КПП и номер страницы. Все суммы прописывают в рублях.

Пошаговая инструкция, как заполнить раздел 7 декларации по НДС налогоплательщику в 2025 году:

Шаг 1. Заполняется графа 1 — код каждой необлагаемой операции.

Шаг 2. Вносится информация в графу 2 — стоимость переданной или реализованной продукции без налога на ДС. В порядке заполнения определены случаи применения льготы 1010816 в бюджетной организации и отражение в разделе 07 декларации на прибыль — их показывают в графах 1 и 2 блока 7. Субсидии казенных, бюджетных и автономных учреждений на выполнение государственного или муниципального задания не являются объектом налогообложения по НДС (пп. 4.1 п. 2 ст. 146 НК РФ). Такие учреждения отражают сумму полученной субсидии в блоке 7: в графе 1 указывается код операции 1010816, а в графе 2 — сумма полученной субсидии.

Шаг 3. Формируется графа 3 — стоимость продукции, приобретенной без уплаты налога на добавленную стоимость.

Шаг 4. Заполняется графа 4 — сумма налога, которую не используют в вычете.

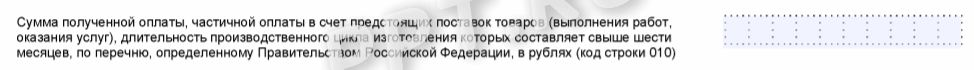

Шаг 5. Отражаются сведения по графе 10 — для сумм предоплаты по товарам, работам и услугам, которые производят больше полугода. Таким образом, раздел 7 декларации НДС — это поступления по счету 51 авансов за будущие поставки продукции, выполнение работ или оказание услуг, длительность производственного цикла которых превышает 6 месяцев.

Графы 3 и 4 раздела 7 НДС предназначены для налогоплательщиков, но не для налоговых агентов.

Может пригодиться: как заполнить раздел 4 декларации по НДС

Образец

Так выглядит пример заполнения раздела 7 декларации НДС на актуальном бланке:

Заполнение раздела 7 декларации по НДС

Читайте также: коды возможных ошибок в декларации по НДС

Ответы на частые вопросы

-

Кто заполняет раздел 7 декларации по НДС?

Налогоплательщики, которые проводили льготные операции по НДС. Причем необлагаемые операции проводят как ООО, так и ИП — они же заполняют седьмой раздел декларации по НДС. Заполните эту часть отчета, если в отчетном квартале у вас были любые операции, не облагаемые налогом на добавленную стоимость по статьям 146, 147, 148 или 149 НК РФ.

-

Где взять коды операций для раздела 7?

Коды операций возьмите в приложении № 1 к порядку заполнения декларации из приказа № ЕД-7-3/989@ от 05.11.2024. Найти нужный код поможет ссылка на пункт и статью НК РФ, по которой операция освобождена от налога на добавленную стоимость. Самые распространенные коды — 1010243, 1010292, 1010256 и др.

-

Как заполнить раздел 7 декларации по НДС?

Все операции с одним кодом показывайте в одной строке одной суммой. Графы 3 и 4 не заполняйте по операциям, где местом реализации не признается территория Российской Федерации. А строку 010 — нижнюю ячейку — заполняйте, только если получали аванс по операциям с длительным циклом производства.

Вам в помощь образцы, бланки для скачивания

Приказ ФНС России от 24.05.2021 N ЕД-7-15/513@

Приказ ФНС России от 05.11.2024 N ЕД-7-3/989@

Постановление Правительства РФ от 28.07.2006 N 468

Статья 146 НК РФ. Объект налогообложения

Статья 147 НК РФ. Место реализации товаров

Статья 148 НК РФ. Место реализации работ (услуг)

Статья 149 НК РФ. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

Важно

ФНС обновила формы заявлений на возврат и зачет налогов и взносов

Важно

ФНС обновила формы заявлений на возврат и зачет налогов и взносов