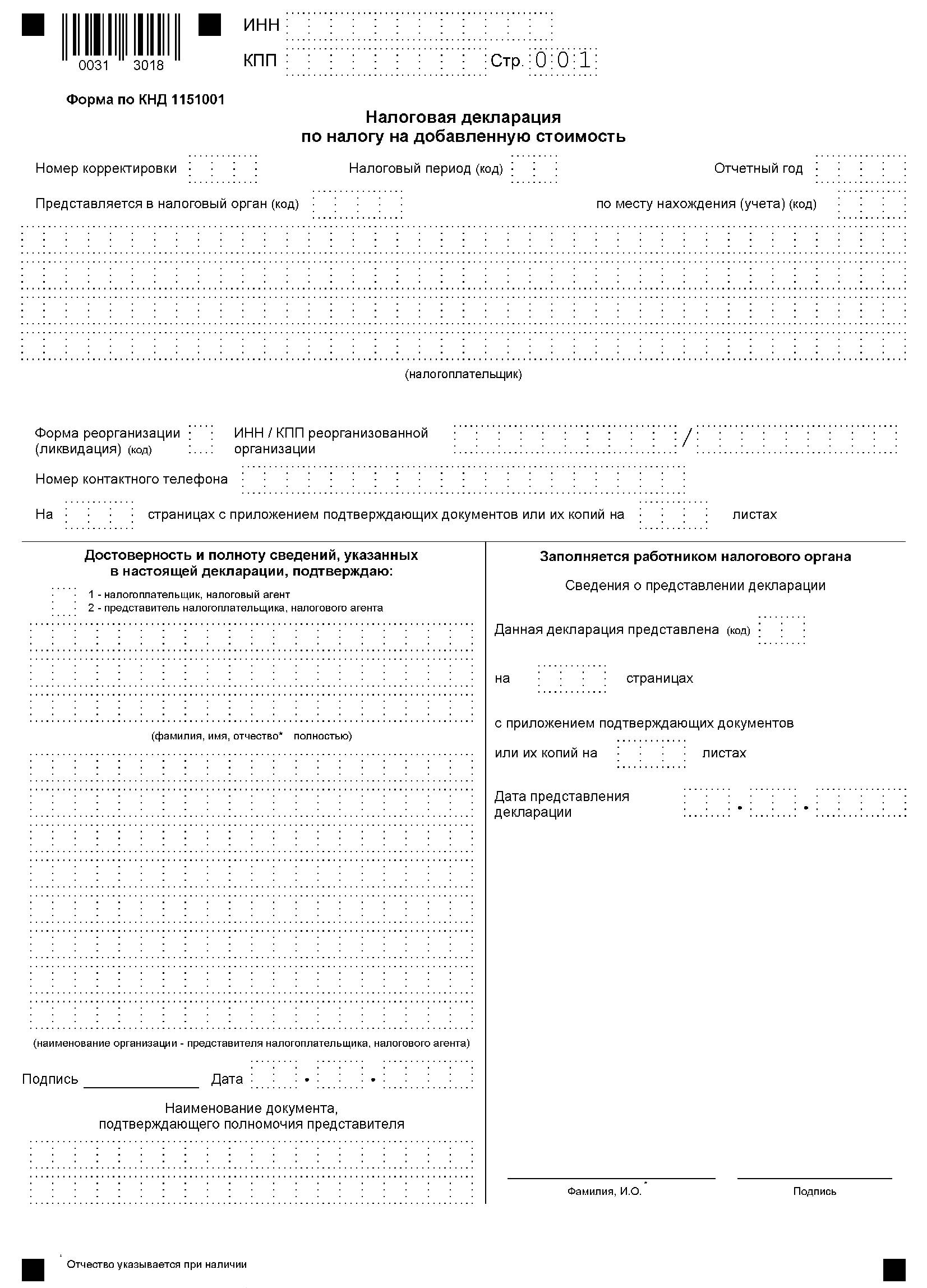

Код ошибки в декларации по НДС — это специальный шифр, позволяющий оперативно разобраться в сути недочета, допущенного в предоставленной отчетности. Все нарушения сгруппированы по ключевым характеристикам, у каждой группы — отдельная кодировка.

Навигация

Почему не принимают декларацию

О недочетах в оформлении отчета налогоплательщик узнает практически сразу. Например, если допущена арифметическая погрешность, то специальная программа проверки укажет на несостыковку. Опечатки в оформлении тоже приведут к отказу в приеме отчетности.

Может пригодиться: проверить правильность в расчете НДС поможет онлайн-калькулятор

Отказ в приемке отчетности по НДС возникает не только из-за ошибок в самой отчетной форме. Налоговики считают ошибкой и расхождения данных между контрагентами. Налоговики разъясняют, где искать ошибку исчисления суммы НДС, подлежащей вычету, — в книгах покупок и продаж. Например, когда ваша фирма заявляет вычет, отражая приобретения в книге покупок, а контрагент по каким-либо причинам не включает эту реализацию в свою книгу продаж.

Если в расчете будут выявлены расхождения, то в адрес налогоплательщика ФНС направит запрос-требование о предоставлении пояснений. Шифр недочета в запросе позволит быстро определить суть помарки в декларационном отчете. Например, еще в 2018 году действовали всего 4 шифра по отчетности НДС. Но с начала 2020 г. чиновники ввели дополнительные пять. Теперь кодификаторов 9, каждый характеризует конкретный вид недочета.

Как расшифровать

Налоговики разработали справочник кодов ошибок в декларации по НДС: в нем описан характер каждого недочета (Приложение к Письму ФНС России № ЕД-4-15/23367@ от 03.12.2018). Всего кодов девять:

| Коды возможных ошибок в декларации по НДС | |

|---|---|

| 0000000001 | Расхождение с данными контрагента |

| 0000000002 | Несоответствие данных раздела 8 (по книге покупок) и раздела 9 (по книге продаж) |

| 0000000003 | Расхождения между выставленными и полученными счетами-фактурами в разделах 10 и 11 |

| 0000000004 | Ошибка в конкретной графе отчета (номер строки декларации указан в скобках) |

| 0000000005 | Неверно указана дата выставления счета-фактуры в разделах 8–12 |

| 0000000006 | Значение кода ошибки 6 в декларации по НДС — дата заявки на вычет превышает допустимый срок в три года |

| 0000000007 | Дата счета-фактуры, заявленной на вычет по НДС, не соответствует периоду деятельности |

| 0000000008 | Некорректно указан код операции в разделах 8–12 декларации (кодификатор приведен в Приказе ФНС № ММВ-7-3/136@ от 14.03.2016) |

| 0000000009 | Неверно отражены аннулирующие записи в разделе 9 декларации |

Код 1

Требование от ФНС уже содержит шифры недочетов, которые необходимо пояснить или устранить.

Как расшифровываются неточности в декларационной отчетности по НДС?

Если в запросе от ФНС указан шифр 0000000001, то это означает, что налоговики выявили расхождения в отчетности контрагентов: код возможной ошибки 1 в декларации по НДС указывает сразу на несколько категорий недочетов. Все они связаны с действиями или бездействием контрагента. К примеру, это такие варианты:

- контрагент вовсе не отчитался по налогу на добавленную стоимость;

- поставщик сдал нулевку;

- в декларации контрагента отсутствуют операции, заявленные налогоплательщиком к вычету.

В отдельной ситуации шифр 1 обозначает, что ФНС не в силах идентифицировать запись о счете-фактуре в отчетности и сверить ее с информацией контрагентов.

Код 2

Кодификатор под номером 2 обозначает, что при проверке отчетности выявлено расхождение между данными разделов 8 и 9. То есть налогоплательщик ошибся при заполнении сведений о данных из книги покупок и книги продаж. Зачастую ошибка кроется в операциях по принятию вычета НДС по авансовым счетам-фактурам, по которым вычет уже заявили.

Код 3

Формат недочета под шифром 3 обозначает расхождение в сведениях журналов учета по выставленным и полученным счетам-фактурам — между разделами 10 и 11 декларационного отчета. Например, когда налогоплательщики неверно отражают сведения о посреднических операциях.

Код 4

Шифр ошибки 4 обозначает, что налогоплательщик допустил арифметическую ошибку в заполнении граф декларации. В требовании ФНС указывается не просто кодификатор 0000000004. Рядом со ссылкой на ошибку налоговики указывают номер поля или строки, в которой выявлен недочет. К примеру, код ошибки 4 19 в декларации по НДС — это неправильное заполнение графы 19 декларации по налогу на добавленную стоимость.

Исправить неверную запись просто. Поднимите декларацию и найдите указанное поле или строку. Перепроверьте правильность записей. Вероятно, в поле допущена опечатка. Подготовьте корректировку.

Предлагаем образец пояснения при ошибке 4 20 21 в декларации по НДС (нарушение в строках 20 и 21 книги продаж) — контрагент указал неверные значения в книге покупок, то есть значения книги продаж у продавца и книги покупок у покупателя не совпадают. Для подтверждения приложите выписку из книги покупок с указанием несовпадающих сумм по конкретным счетам-фактурам.

Эксперты КонсультантПлюс разобрали, как составить и подать пояснения к декларации по НДС. Используйте эти инструкции бесплатно.

Код 5

В нормативах ФНС разъясняется, что означает код ошибки 5 в декларации по НДС — если фирма допустила недочет в дате счета-фактуры разделов 8–12, то в требовании ФНС укажут эту кодировку. Этот означает, что в указанных графах отчета налогоплательщик:

- либо не указал дату счета-фактуры вовсе;

- либо сделал запись неверного формата;

- либо ошибся с датой счета-фактуры, и она не попадает в отчетный период (находится за его пределами).

Требуется перепроверить записи с данными счетов-фактур.

Код 6

Вычеты по НДС — обычное дело. Заявить на уменьшение налога на добавленную стоимость разрешается в течение трех лет. Если срок истек, то получить вычет нельзя. Если в требовании указан код ошибки 6 в книге покупок по НДС, то проверьте, не истек ли у заявленного вычета по НДС срок давности в три допустимых года.

Код 7

Среди всех недочетов код ошибки 7 в декларации по НДС встречается реже всего. Такое нарушение возможно, когда фирма заявляет на вычет счет-фактуру, выписанный до даты ее регистрации.

Например, компания создана в 2025 году. А в декларации заявлен вычет по счету-фактуре, выписанному декабрем предыдущего года. Фирма на тот момент не существовала и провести операцию никак не могла. Шифр 7 свидетельствует об ошибке в дате счета-фактуры, заявленного к вычету, либо о желании плательщика получить вычет незаконно.

Код 8

Все операции, отражаемые в декларационной отчетности, закодированы. Шифры закреплены Приказом ФНС от 14.03.2016 № ММВ-7-3/136@. Если организация указала неверный шифр операции — к примеру, допустила опечатку, то в требовании ФНС укажут шифр недочета 8.

Код 9

Сведения в журналах учета счетов-фактур аннулируются по разным причинам. Важно правильно оформить аннулирующую запись. Если в корректировке допущена помарка, то ФНС проставит код ошибки 9 в декларации по НДС, указав такую кодировку в требовании. Шифр обозначает, например, что сумма НДС, указанная с отрицательным значением, оказалась больше суммы НДС, указанной в записи по счету-фактуре, подлежащей аннулированию. Или иная ситуация: в отчетности совсем отсутствует запись по счету-фактуре, подлежащая аннулированию.

Как исправить ошибки в декларации

Предположим, что фирма допустила ошибку в отчетной декларации. Налоговики направили требование в адрес налогоплательщика. У компании, получившей запрос от ФНС, есть всего 5 рабочих дней, чтобы выявить и исправить недочет.

Алгоритм действий при получении требований:

- Отправьте квитанцию в ИФНС. Допускается направить сведения электронно или на бумажном носителе (лично или письмом). Если запрос пришел в электронном виде, то у фирмы есть всего 6 рабочих дней, чтобы отправить обратный квиток о получении. Иначе ФНС заподозрит налогоплательщика в уклонении от подачи разъяснений и инициирует выездную проверку.

- Проверьте правильность составления формуляра по НДС. Сверять весь отчет не требуется. Контроль проводите в отношении позиций формы, которые вызвали вопросы у контролеров. То есть проверьте те поля отчетности, которые были поименованы в требовании.

- Оформите корректировочный формуляр. Исправьте выявленные недочеты. Заполните корректировку по установленным требованиям. Не забудьте отметить порядковый номер исправления на титульном листе отчета.

- Подготовьте пояснения, в которых подробным образом опишите причину возникновения недочета. Если помарка привела к занижению налоговой базы или уменьшению суммы налога к перечислению в бюджет, то доплатите недоимку в срочном порядке. К пояснению приложите копию платежного поручения.

- Если помарка вызвана расхождениями с отчетностью контрагента, то подготовьте пояснительную записку. В письме отразите все обстоятельства и основания для включения операций в отчетность.

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать