Для чего нужно указывать очередность платежа в платежке? Так ли важен этот параметр? Как очередность влияет на исполнение банком платежных документов при недостатке на расчетном счете денег? На эти вопросы отвечает статья.

Навигация

Что такое очередность платежа в платежном поручении

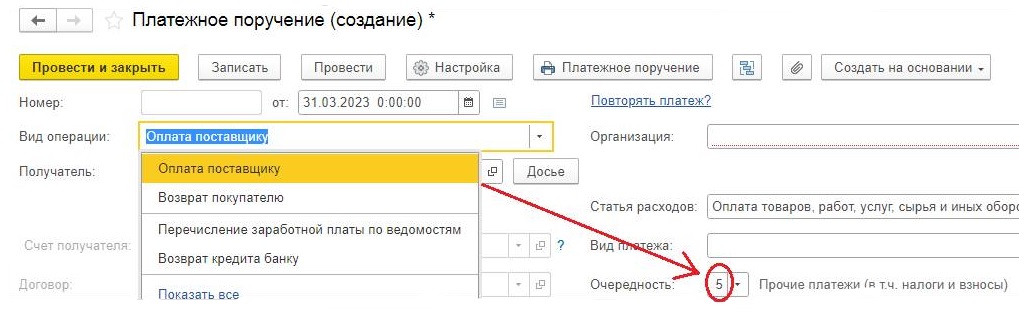

Скажем честно, привычно заполняя платежные документы, мы не всегда акцентируем внимание на заполнении поля «Очередность платежа». И не мудрено: умные бухгалтерские программы или банковские ресурсы самостоятельно ее определяют, исходя из выбранного вида платежа. Например, оплата поставщику имеет 5-ю очередность.

Поле 21 заполнено в соответствии с видом операции «Оплата поставщику»

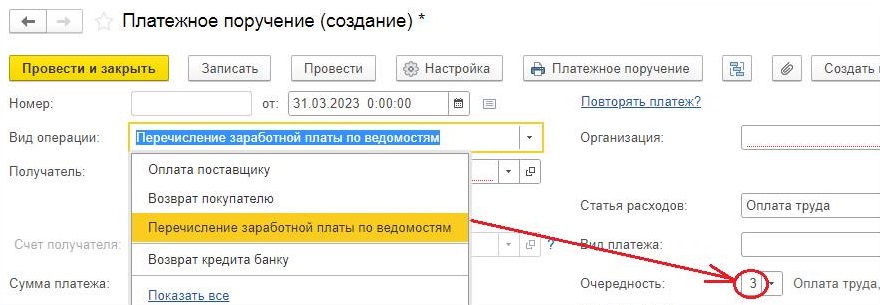

А при выплате заработной платы следует указать очередность 3.

Поле 21 заполнено в соответствии с видом оплаты «Перечисление заработной платы»

Однако, не все так просто, и за очередностью надо присматривать так же, как за всеми остальными полями платежного поручения.

Советуем прочитать: о полях платежного поручения

Как заполнить поле 21 «Очередность платежа»

Очередность платежа указывается в поле 21 платежного поручения и обозначается одной лишь циферкой — от 1 до 5. Расшифруем их:

| Очередность | Присваивается платежам |

|---|---|

| 1 | По исполнительным документам — перечисление алиментов, возмещение вреда, причиненного жизни или здоровью |

| 2 | По исполнительным документам — при выплате заработной платы, выходных пособий, авторских вознаграждений |

| 3 | По платежным документам на выплату заработной платы, уплату налогов, взносов, сборов по поручениям контролирующих органов |

| 4 | По исполнительным документам на погашение иных денежных требований |

| 5 | По платежным документам на перечисление прочих платежей |

В Положении ЦБ от 29.06.2021 № 762-П указано, что, получив от клиента платежное поручение, банк обязан проконтролировать:

- право распоряжаться денежными средствами у сотрудника, подписавшего платежный документ;

- целостность распоряжения — электронный формат документов предполагает контроль неизменности их реквизитов. Например, банки «бракуют» и не исполняют платежные документы с одинаковыми номерами;

- структуру платежного документа — контроль значений реквизитов: контроль количества и допустимого значения символов в каждом поле платежного документа. Например, поле 21 «Очередность платежа» заполняется одним знаком, принимающим только цифровое значение;

- соответствие значения реквизитов, указанных в платежном поручении, требованиям законодательства: банк не позволит «проигнорировать» КБК, если речь идет о платежном поручении на перечисление налогов;

- достаточность денежных средств на счете клиента.

Вот от этого, последнего, контрольного мероприятия и зависит, станет ли банк «раскладывать» платежные поручения клиента в порядке указанной в них очередности платежа.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно заполнить платежное поручение.

Порядок выплат с расчетного счета по ГК РФ

Гражданский кодекс РФ в ст. 855 рассматривает два варианта: денег хватает и денег не хватает.

Когда денежных средств достаточно, все просто — платежные поручения исполняются в порядке их поступления в кредитную организацию. Очередность платежа, указанная в платежном документе, решающего значения не имеет.

Но!

Даже если денег на счете, что называется, «за глаза», платежные поручения могут быть не исполнены банком. И вовсе не потому, что неверно указана очередность платежа.

Блокировка счета — не самая приятная ситуация в бухгалтерской практике: руководство — на нервах, бухгалтерия — «на ушах», поставщики — в тонусе. Приостановить (слово-то какое безобидное) полностью или частично расходные операции по счетам организации или ИП вправе ФНС, ФССП, суды и сами банки.

Постараемся сделать все от нас зависящее, чтобы не допускать подобных ситуаций, а пока разберемся, что происходит, когда денег не хватает. Понимаю, их всегда не хватает, но сейчас говорим конкретно о недостаточности средств для исполнения платежных поручений, направленных в банк.

Вот тут-то банк и обратится к скромному полю 21 «Очередность платежа». И станет проводить платежные поручения в соответствии с очередностью, указанной владельцем счета.

Что делать, если средств на счете не хватает

Неисполненные платежные поручения, требования, на которые не хватило денежных средств, банк, в соответствии с их очередностью, поместит в картотеку. Это специальные счета, на которых учитываются невыполненные операции:

- в случае блокировки счета уполномоченным органом;

- в случае недостаточности средств на расчетном счете.

В первом варианте платежки с более низким статусом очередности не исполняются, пока не устранена сама причина блокировки.

Во втором — достаточно пополнить расчетный счет. Как? Можно, конечно, порассуждать об оптимизации финансовых потоков, увеличении доходной части и сокращении расходов. Однако, при уже наступившем дефиците денег надо гасить пожар, а не чинить ведро.

Поэтому анализируем возможные варианты:

- срочно внести на расчетный счет наличную выручку (если есть);

- продать что-то ненужное, например, неиспользуемое оборудование (если найдется покупатель);

- сдать в аренду свободные (или те, что можно освободить) площади и договориться о предоплате за несколько периодов.

Когда внутренние возможности исчерпаны или отсутствуют, ничего другого не остается, как привлечь заемные средства.

Удачное решение проблемы — не повод почить на лаврах. Даже разовое формирование кассового разрыва требует серьезного анализа и проведения мероприятий, направленных на недопущение подобного казуса впредь.

Читайте также:

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать