Если слова «застройщик, агент, комиссионер» для вас не пустой звук, то вы точно задавались вопросом, как заполнить разделы 10 и 11 декларации по НДС при сдаче отчетности. Давайте разберемся вместе.

Навигация

Кому необходимо в декларации по НДС оформлять разделы 10 и 11

Агентский договор согласно ГК РФ (ст. 990) заключается в случае, когда одна сторона, именуемая Агент (Посредник), берет на себя обязанности перед другой стороной Принципалом (Продавцом, Исполнителем) от своего имени оказать услуги третьему лицу (Покупателю, Заказчику). Услуга проводится за счет Продавца. Как вариант — сделка заключена Агентом и от имени Принципала, и за его счет.

Договор комиссии (ст. 1005 ГК РФ) — здесь Комиссионер заключает договор с третьим лицом от имени и за счет Комитента. За оказание посреднических услуг предусмотрено вознаграждение. Размер, порядок формирования и способ его выплаты подробно описываются в договоре.

При применении Агентом и Комиссионером ОСН они сдают декларацию по НДС, заполняя

листы 10 и 11. Это же правило относится к Застройщикам и компаниям, оказывающим транспортно-экспедиционные услуги.

Договор транспортной комиссии (ст. 801 ГК РФ) подразумевает оказание услуг экспедиции, связанных с перевозкой грузов. Экспедитор (исполнитель) оказывает эти услуги своими силами или организовывает их выполнение за счет другой стороны (заказчика). В роли заказчика может выступать как грузоотправитель, так и грузополучатель.

Согласно Градостроительному кодексу РФ в функции Застройщика входит организация строительства, контроль за производством работ, ведение бухучета затрат на строительные работы. Как правило, Застройщик выступает Заказчиком строительства.

Эксперты КонсультантПлюс разобрали, как заполнить декларацию по НДС. Используйте эти инструкции бесплатно.

Заполнение декларации по НДС в части посреднических услуг

Для посредников предназначен раздел 10 и 11 декларации по НДС за отчетный период. Здесь отражаются так называемые транзитные счета-фактуры.

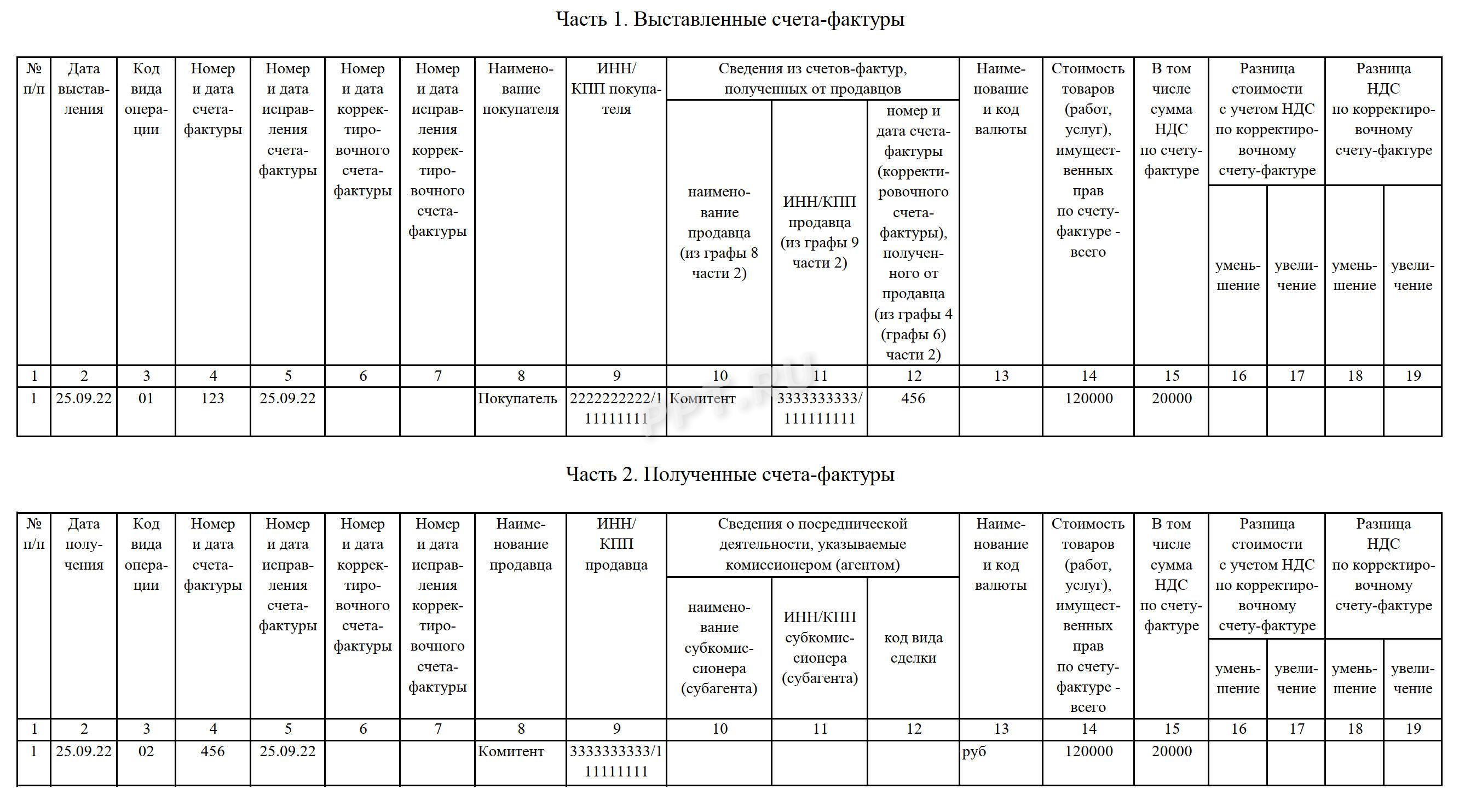

В 10-й раздел декларации заносятся сведения из 1-й части журнала учета счетов-фактур (выставленные).

В 11-й — из 2-й части (полученные).

Пример.

Посредник реализует партию товара Продавца Покупателю за вознаграждение, которое составляет 10 % от суммы продажи.

Полная стоимость партии — 120 000 руб., включая НДС. Вознаграждение комиссионера — 12 000 руб., включая НДС.

Комиссионер (Посредник) оформляет для Покупателя счет-фактуру на полную сумму продажи — 120 000 руб. В графе «Продавец» указывает себя. Этот счет-фактура фиксируется у посредника в журнале учета (часть 1).

Пример заполнения журнала учета счетов-фактур у посредника

Посредник не начисляет НДС по этой операции. Он лишь передает оформленный счет-фактуру Продавцу, который включает его в книгу продаж, оформляет счет-фактуру на отгрузку товара (выполнение работ, оказание услуг) и направляет его Посреднику. Тот фиксирует входящий документ в части 2 журнала учета счетов-фактур и заполняет графы 10–12: наименование Продавца, его ИНН и КПП, номер и дату счета-фактуры Комитента.

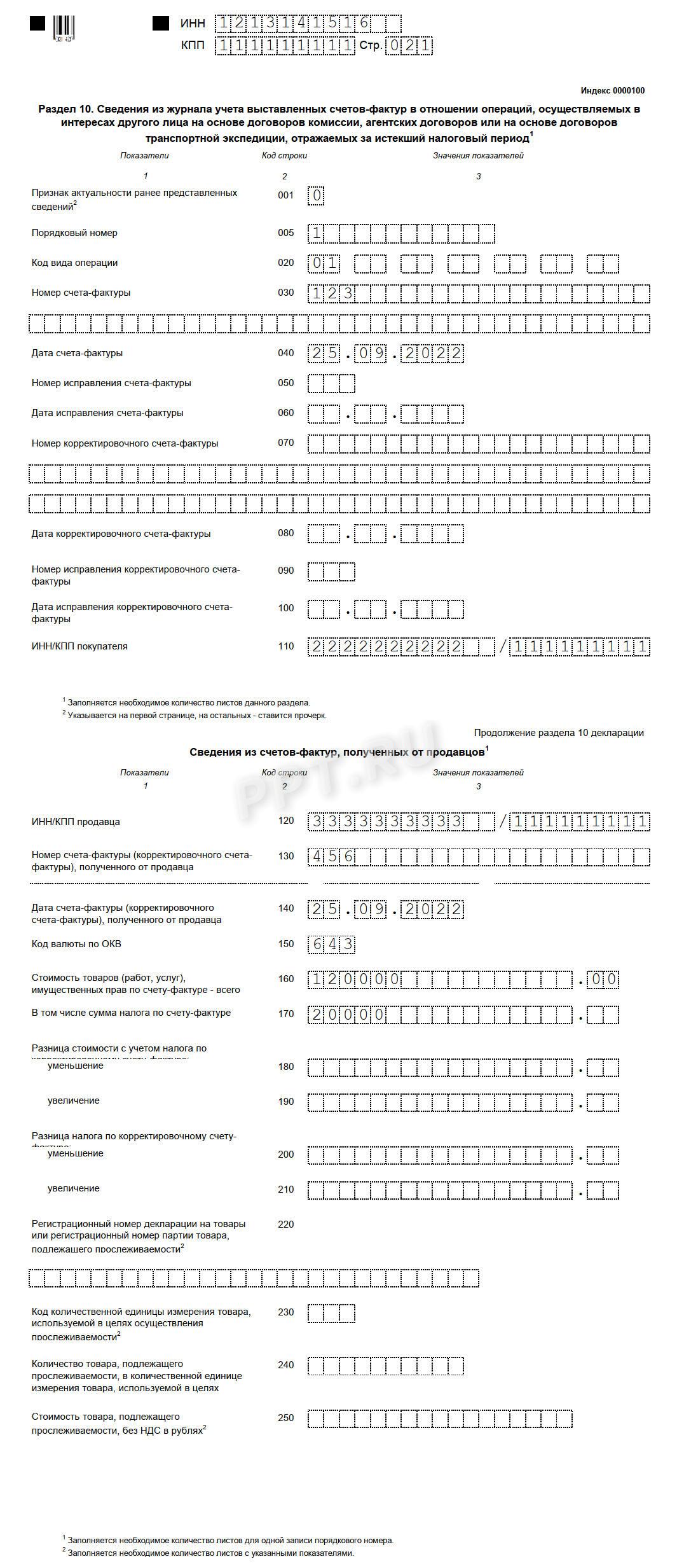

Таким образом, в части 1 журнала учета счетов-фактур (выданные) у Комиссионера появится запись, свидетельствующая о том, что осуществлена реализация товара, принадлежащего Комитенту, и именно он обязан начислить НДС с этой продажи при расчетах с бюджетом. Эти данные попадают в раздел 10 декларации по НДС при ее формировании.

Пример заполнения 10 раздела Декларации по НДС посредником

Во 2-й части журнала (полученные) на основании счета-фактуры Комитента формируется информация о том, что Посредник не принимает к вычету НДС по данному счету-фактуре. Данные попадают в раздел 11 декларации по НДС за отчетный период.

Программа ИФНС при проверке «увидит» и Поставщика (Комитента), у которого налог начислен, и Покупателя, который примет его к вычету.

В результате у участников сделки сформированы следующие операции:

- У Продавца (Комитента): счет-фактура, выданный на сумму 120 000 руб., включая налог на добавленную стоимость. Отражается в журнале учета счетов-фактур (часть 1), в книге продаж и в декларации (раздел 9).

- У Покупателя: счет-фактура, полученный на сумму 120 000 руб., включая налог. Отражается в журнале учета счетов-фактур (часть 2), в книге покупок и в декларации (раздел 8).

- У Посредника (Комиссионера): счет-фактура, выданный покупателю на сумму 120 000 руб., включая НДС. Отражается в журнале (часть 1) и в декларации (раздел 10). Счет-фактура полученный от продавца (Комитента) на сумму 120 000 руб., включая НДС. Отражается во 2-й части журнала и в декларации (раздел 11).

А как быть с вознаграждением, полученным посредником за услуги (в нашем примере 12 000 руб.)? Здесь просто: сумма вознаграждения попадает в книгу продаж Посредника и раздел 9 его Декларации как доход от обычной деятельности.

Читайте также:

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать