Новации, призванные усовершенствовать законодательство о налогах, всегда вызывают опасения относительно того, сколько придется платить в бюджет. Прогрессивная ставка НДФЛ не исключение. Разберем, что изменилось после налоговой реформы 2025 года.

Навигация

Коротко о главном: 5 пунктов

- Прогрессивная шкала налоговой ставки НДФЛ означает, что чем больше ты зарабатываешь, тем выше процент налога.

- С 2025 года ввели многоступенчатую шкалу, количество ставок увеличилось с 2 до 5.

- Новые ставки НДФЛ составляют от 13 до 22 %.

- Налоги будут выше, если заработок больше определенного уровня, но только для той части дохода, что превышает этот уровень.

- Для некоторых видов доходов останется прежняя, двухступенчатая шкала НДФЛ.

Что такое прогрессивная налоговая ставка НДФЛ

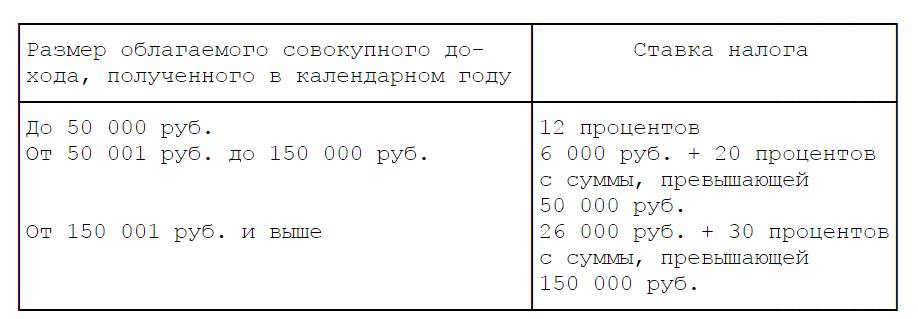

Более корректно использовать название не прогрессивная налоговая ставка НДФЛ, а прогрессивная шкала налоговой ставки НДФЛ. Прогрессивная шкала налоговой ставки НДФЛ уже применялась в нашей стране в период 1992–2000 годов и выглядела она так:

Закон РФ от 07.12.1991 N 1998-1 "О подоходном налоге с физических лиц".

Из прямого прочтения законодательной нормы следует вывод о том, прогрессивная шкала налоговой ставки НДФЛ – это система расчета налога, предусматривающая прямо пропорциональную зависимость налоговой ставки от изменения налогооблагаемого дохода. То есть чем выше доход, тем выше процентная ставка.

Надо знать: что такое прогрессивная ставка налога

При такой системе рост доходных поступлений приводит к росту налоговой нагрузки налогоплательщика.

С 1 января 2025 г. состоялся переход к многоступенчатой прогрессивной шкале НДФЛ (Федеральный закон от 12.07.2024 № 176-ФЗ). Теперь действуют пять ставок: 13, 15, 18, 20 и 22%. Введение прогрессивной системы вызвано желанием усовершенствовать систему налогообложения.

Подробнее: как изменилась шкала НДФЛ с 2025 года

Ставки прогрессивного НДФЛ

Новый закон предлагает следующие процентные тарифы для расчета налога для физических лиц. Для наглядности восприятия информации в таблице приведен размер среднемесячной заработной платы.

| Шкала | Годовое вознаграждение, руб. | Зарплата в месяц, тыс. руб. |

|---|---|---|

| 13 % | 200 | |

|

13 % с 2 400 000 15 % с суммы превышения |

> 2,4 млн и | От 200 до 416 |

|

13 % с 2 400 000 15 % с 2 600 000 18 % с суммы превышения |

> 5 млн и | От 416 до 1666 |

|

13 % с 2 400 000 15 % с 2 600 000 18 % с 15 000 000 20 % с суммы превышения |

> 20 млн и | От 1666 до 4166 |

|

13 % с 2 400 000 15 % с 2 600 000 18 % с 15 000 000 20 % с 30 000 000 22 % с суммы превышения |

> 50 млн | От 4166 |

На первый взгляд новация имеет целью не усовершенствовать порядок взимания налога, а запутать налогоплательщика в расчете.

Подробнее: как платить НДФЛ с заработной платы с 2025 года.

Кого коснётся повышение ставки НДФЛ

Пятиступенчатая прогрессивная шкала тарифа НДФЛ коснется всех доходных поступлений физического лица, являющегося налоговым резидентом за определенным исключением.

Для некоторых доходов, подпадающих под установленное исключение, сохраняется двухступенчатая шкала обложения НДФЛ. Исключения и соответствующий их порядок обложения налогом представлены в таблице.

| Доходная категория | Процентная величина |

|---|---|

|

13 % — до 2,4 млн включительно; 15 % — свыше лимита плюс 312 000 |

|

13 % — до 5 млн включительно; 15 % — свыше лимита плюс 650 000 |

|

35 % |

|

9 % |

|

30 % |

Как видим, новый пятиступенчатый порядок расчета установлен к основным (трудовым) доходам налоговых резидентов. Рост процентного тарифа обусловлен ростом полученного заработка и его категорией. Налогообложение некоторых видов достатка налогоплательщика осталось прежним.

Интересно: как работодатель может компенсировать повышение НДФЛ сотрудникам

Правила расчёта НДФЛ по прогрессивной шкале

После появления дебатов вокруг принятого документа обратился ко мне руководитель одного коммерческого предприятия с вопросом: это правда, что ему придется платить НДФЛ 18 %, если его заработная плата составляет 800 000 руб. в месяц? Не совсем так. В течение налогового периода (календарного года) в отношении его дохода будут применяться три ставочных размера. В качестве разъяснения привела ему такой расчет:

| Заработная плата | НДФЛ | ||||

|---|---|---|---|---|---|

| месяц | ежемесячно | годовой доход | процентная величина | сумма за месяц | сумма за год |

| январь |

800 000

|

800 000 | 13 | 104 000 | 104 000 |

| февраль | 1 600 000 | 13 | 104 000 | 208 000 | |

| март | 2 400 000 | 13 | 104 000 | 312 000 | |

| апрель | 3 200 000 | 15 | 120 000 | 432 000 | |

| май | 4 000 000 | 15 | 120 000 | 552 000 | |

| июнь | 4 800 000 | 15 | 120 000 | 672 000 | |

| июль | 5 600 000 | 15 | 30 000 | 702 000 | |

| 18 | 108 000 | 810 000 | |||

| август | 6 400 000 | 18 | 144 000 | 954 000 | |

| сентябрь | 7 200 000 | 18 | 144 000 | 1 098 000 | |

| октябрь | 8 000 000 | 18 | 144 000 | 1 242 000 | |

| ноябрь | 8 800 000 | 18 | 144 000 | 1 386 000 | |

| декабрь | 9 600 000 | 18 | 144 000 | 1 530 000 | |

| Если бы применялась одна ставка 18 %, то пришлось бы уплатить — 1 728 000 | |||||

Таблица наглядно демонстрирует порядок расчета налога по новой шкале. Остальные правила расчета НДФЛ налоговым агентом (работодателем) остаются прежними. Расчет налога осуществляется на дату получения дохода по факту нарастающим итогом по всем доходам, подпадающим под одну конкретную процентную ставку.

Применение разных ставок требует ведение раздельного расчета по каждой доходной величине налогоплательщика.

Каждый работодатель осуществляет свой расчет без учета произведенных удержаний другим агентом.

Налог удерживается работодателем в момент выплаты и затем перечисляется в бюджет.

Пунктом 8 статьи 226 НК РФ официально закреплен случай, когда работодатель имеет возможность перенести перечисление в бюджет на следующий месяц. Речь идет о ситуации, когда удержанный налог не достиг 100 рублей.

Новый расчетный порядок не отменяет вычеты, закрепленные статьями 218-221 НК РФ. Требования к документальному подтверждению и обоснованию вычетов остаются неизменными. Доказательствами признаются оригиналы или правильно заверенные копии документов.

Вам пригодятся онлайн-калькуляторы

Часто задаваемые вопросы по теме

-

Что такое прогрессивная налоговая ставка?

Это система расчета налога, предусматривающая прямо пропорциональную зависимость налоговой ставки от изменения налогооблагаемого дохода в определенном периоде. При такой системе рост дохода приводит к росту налоговой нагрузки налогоплательщика.

-

Какова шкала ставки прогрессивного НДФЛ?

Минимальный размер составляет 13 %, максимальная величина равна 22 %.

-

К какой величине дохода применяется новая налоговая шкала?

Повышенный размер тарифа применяется не ко всей величине полученного дохода, а к величине превышения на каждой ступени.

-

Кого коснётся повышение ставки НДФЛ?

Пятиступенчатая прогрессивная шкала налогового тарифа коснется всех доходных поступлений физического лица, являющегося налоговым резидентом, за определенным исключением. Новый пятиступенчатый порядок расчета установлен к основным (трудовым) доходам резидентов. Рост ставки имеет зависимость от величины и категории полученного дохода.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Комментирует Марат Самитов

эксперт по налогам и бухгалтерскому учету

На практике из общения со знакомыми предпринимателями из малого и среднего бизнеса я понял, что повышение НДФЛ во всей налоговой реформе — это самое меньшее, что волнует малый бизнес. По одной простой причине: зарплату малый бизнес зачастую платит неофициально — это во-первых. Во-вторых, очень редко, когда малый бизнес платит очень большую зарплату, еще и в белую. Должна быть зарплата в среднем 200 000 рублей и выше ежемесячно, чтобы сотрудник начал платить какие-то повышенные ставки НДФЛ. Кроме того, НДФЛ достаточно несложно оптимизируется, это не НДС. Поэтому голова у малого бизнеса об этом болит мало, и больше его волнует НДС.

Бухгалтерия: Перезагрузка — видео-ликбез от Марата Самитова