На протяжении двух лет Россия уверенно удерживает второе место в мире среди стран, занимающихся майнингом криптовалют. Первую позицию по этому показателю занимают только США, где объёмы добычи цифровых валют максимальны. Мы рассмотрели, каким образом компании и индивидуальные предприниматели после изменения законов с ноября 2024 года могут легализовать свои доходы от криптовалюты, а также какие налоги им необходимо уплачивать и в какие сроки.

Навигация

Коротко о главном: 5 пунктов

- Новые законы разрешают майнинг криптовалют юридическим лицам и предпринимателям, если они зарегистрируются в специальном реестре.

- Физические лица тоже могут заниматься этим, но с ограничениями на потребление электроэнергии.

- Компаниям и ИП нельзя заниматься добычей криптовалюты, если они работают в сфере энергетики или имеют судимость.

- С 2025 года майнеры отчитываются налоговой службе о своих действиях с криптовалютой.

- За нарушения правил майнинга можно лишиться права заниматься этой деятельностью, а в некоторых регионах устанавливаются дополнительные ограничения из-за высокого потребления электроэнергии.

Как регулируется майнинг криптовалюты в России

Российские промышленные майнеры не раз поднимали вопрос о своей готовности предоставить ликвидность в криптовалюте на суммы, достигающие миллиардов рублей, для осуществления трансграничных расчётов. Они сталкивались с проблемой отсутствия действующей нормативной базы для своей деятельности, а еще с недовольством со стороны энергетиков.

С лета 2024 года подписаны законы, уточняющие правовое регулирование криптовалюты в РФ. Первый из них — № 221-ФЗ, который вводит майнинг в правовое поле (начало действия документа — 19.08.2024, кроме отдельных положений). Второй закон № 169-ФЗ позволяет проводить криптовалютные торги и внешнеэкономические расчёты на условиях экспериментального правового режима. Эти изменения вступили в силу 05.01.2025.

Майнинг криптовалюты, то есть цифровой валюты, включает в себя процесс её получения с помощью специального оборудования и программного обеспечения. Это реализуется как в форме выпуска новых криптовалют (например, добыча биткоинов), так и в виде вознаграждения за подтверждение транзакций в сети (например, в сети эфира).

Кто может заниматься майнингом

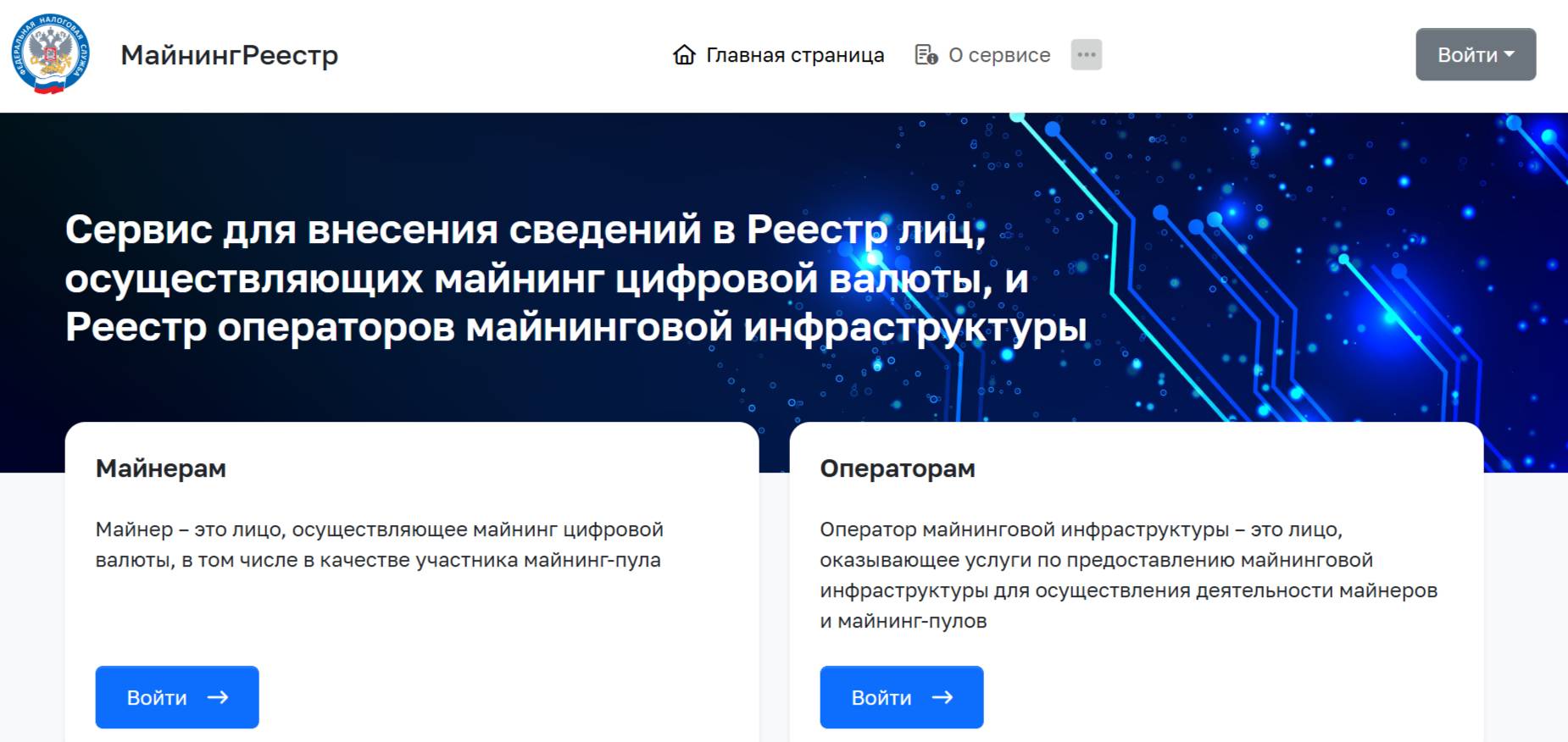

Согласно новому законодательству, которое осуществляет регулирование криптовалют в РФ, майнинг криптовалюты теперь разрешён для российских юридических лиц и индивидуальных предпринимателей, которые были внесены в специальный «МайнингРеестр» на сайте ФНС .

Рассмотрим главную страницу «МайнингРеестра» на сайте ФНС для регистрации майнеров и операторов

Физические лица вправе заниматься майнингом без необходимости регистрации в данном реестре, но только в рамках установленных правительством ограничений на потребление электроэнергии в размере 6000 кВт/ч в месяц.

ЮЛ и ИП регистрируются в специальном реестре в качестве операторов майнинговой инфраструктуры. К этой категории относятся те, кто предоставляет адреса для майнинга, такие, как хостинг-провайдеры и центры обработки данных.

Заявление о регистрации лиц, занимающихся майнингом криптовалют, заполняется и подписывается с помощью квалифицированной электронной подписи юридического лица в «МайнингРеестре».

Может пригодиться: как получить квалифицированную электронную подпись

Оператор реестра проверяет поданное заявление в течение 15 рабочих дней. В случае необходимости он приостанавливает рассмотрение заявления на срок до 10 рабочих дней.

К числу органов, которые получат доступ к адресам кошельков из реестра ФНС, относятся Росфинмониторинг (115-ФЗ), ФСБ, ФНС, Росимущество, а также различные органы исполнительной власти, прокуратуры и следственные органы.

Публикация где-либо этих данных запрещена, и получить их смогут только государственные учреждения через систему межведомственного взаимодействия. В реестре содержатся информация о бенефициарных владельцах юридических лиц, местонахождении объектов поставки электроэнергии и адреса технических средств, применяемых для майнинга.

Кто не может заниматься майнингом

Компаниям и индивидуальным предпринимателям запрещено совмещать свою деятельность в области майнинга с передачей, производством или продажей электроэнергии, а также участвовать в оперативно-диспетчерском управлении в сфере энергетики.

ИП, имеющие незакрытую или непогашенную судимость за деяния, относящиеся к преступлениям против государственной власти, экономическим преступлениям, за умышленные преступления средней тяжести, тяжкие и особо тяжкие преступления, не смогут заниматься майнингом. Этот запрет касается лиц, внесённых в перечни экстремистов и террористов, а еще юридических лиц, в которых есть такие лица в руководящем составе.

Подробнее:

Какие отчёты сдают майнеры с 2025 года

Важным аспектом нового законодательства является необходимость информирования ФНС о выпуске цифровой валюты. Установлен список данных, которые майнеры должны передавать в ведомство через официальный сайт. К числу этих сведений относятся:

- название и объём полученного криптоактива;

- адрес-идентификатор, на который было зачислено;

- контактные данные майнера, включая номер телефона и электронную почту;

- подробная информация об оборудовании для майнинга, включая марку, модель, общую вычислительную мощность, заводской номер, часы эксплуатации и количество единиц техники, используемой для добычи;

- ссылки на веб-ресурсы, где в реальном времени отслеживается процесс майнинга (при наличии таковых).

Передаваемая информация должна быть удостоверена КЭП. Срок подачи данных установлен: не позднее 20-го числа месяца, следующего за месяцем, в котором осуществлялся процесс «добычи» криптоактивов.

Как накажут за нарушения

За неоднократные нарушения законодательства о майнинге и антиотмывочного законодательства лицо исключается из реестра.

Правительство Российской Федерации получило право вводить ограничения на деятельность по майнингу крипты в определённых регионах страны. Эта мера касается тех территорий, где уже зафиксировано превышение обычного уровня потребления электроэнергии, таких, как Иркутская область и некоторые муниципалитеты в Сибири. Если майнеры не будут следовать установленным правилам, то им грозит отключение электроэнергии.

С 21 марта 2025 года разрешили добывать цифровую валюту на отдельных территориях субъектов РФ, в которых действует запрет на майнинг, если используется своя электроэнергия (постановление Правительства РФ от 21.03.2025 № 341).

Как регулируется использование криптовалюты в России

С 2009 по 2020 г. законодательное регулирование криптовалюты в России не имело конкретных правовых актов. В это время выдвигались противоречивые инициативы: от легализации криптоактивов до их полного запрета с уголовной ответственностью за использование. В 2021 г. стало обязательным соблюдение законов о ЦФА — № 258-ФЗ и 259-ФЗ.

В новых законах о криптовалюте, правовом регулировании в РФ от 2024 г. № 169-ФЗ и 221-ФЗ криптоактив рассматривается как цифровая валюта, состоящая из электронных данных, таких, как коды или символы. Важно отметить, что крипта не является официальной денежной единицей России или других стран. С принятием новых законов цифровая валюта становится официальной частью финансового оборота организаций.

Разрешена ли работа бирж и криптообменников

Сегодня в России нет своих криптобирж, которые могли бы предложить полноценную инфраструктуру для работы с цифровой валютой. Граждане страны приобретают криптоактивы через международные платформы, P2P-сервисы, а также через онлайн и офлайн-обменные пункты, боты в Telegram для этих целей. Есть специализированные криптоматы, которые функционируют аналогично банкоматам, где для совершения операций используются данные криптокошелька. Основная доля торговых операций всё ещё проходит через криптовалютные биржи.

Следует отметить, что в Госдуму внесён законопроект, который предлагал запретить оборот цифровых валют, включая деятельность криптобирж и обменников. При рассмотрении во втором чтении это положение было исключено.

На сегодняшний день россияне вправе осуществлять покупку и продажу крипты, а еще пользоваться привычными обменниками, криптосервисами и биржами.

Когда разрешено расплачиваться криптовалютой

В ст. 1 Закона о ЦФА цифровая валюта определяется как средство платежа, но ст. 14 накладывает запрет на использование криптовалюты в качестве платы за товары или услуги как со стороны юридических, так и ФЛ в России. Эти требования значительно ограничивают возможности применения крипты в нашей стране.

Начиная с 01.09.2024 в сфере внешней торговли правовое регулирование рынка криптовалют допускает возможность расчётов с использованием цифровой валюты. Внесённые изменения в Закон о ЦФА предоставляют ЦБ право разрешать проведение экспериментальных расчётов в цифровой валюте.

Я полагаю, что основная причина таких изменений заключается в желании снизить санкционное давление и преодолеть существующие ограничения в сфере международной торговли.

Как регулируется налогообложение операций с криптовалютой

Обмен рублей на доллары не требует от граждан уплаты налогов, в отличие от операций с цифровым активом. Налогообложение таких сделок регулируется положениями НК РФ и распространяется на всех налоговых резидентов страны, получающих доход от операций с цифровыми активами.

Важно отметить различие между понятиями «резидент» и «гражданин». Резидентом признаётся любой человек, который провёл в России более 183 дней за календарный год независимо от того, был ли этот срок непрерывным. Надо учитывать общее количество дней, проведённых на территории страны.

Надо знать: кто является налоговым резидентом

Доходы, полученные от операций с цифровыми валютами, будут включены в единую налоговую базу, объединяющую доходы от различных финансовых инструментов. К ним относятся прибыли от продажи акций, облигаций и ПИФов, доходы от операций РЕПО, сделок на индивидуальных инвестиционных счетах и процентные выплаты по вкладам.

Кроме того, майнинг и другие виды получения криптоактивов не рассматриваются как прибыль. Объектом налогообложения является только доход, полученный в фиатных деньгах (например, при выводе средств на банковский счёт или продаже цифровых активов третьим лицам).

Чтобы уплатить налог, необходимо заполнить декларацию 3-НДФЛ. Рекомендуется приложить к ней все документы, подтверждающие доходы и расходы по операциям с криптой, — выписки из криптокошельков, банковских счетов, торговые отчёты и пр.

Может пригодиться: как заполнить и подать декларацию 3-НДФЛ по криптовалюте

В ФЗ № 418 прописано, что налоговые органы вправе запрашивать у банков выписки со счетов физических лиц, которые ведут операции с цифровыми активами. Такие запросы осуществляются только в случае возникновения подозрений на нарушение законодательства.

Налоги ООО и ИП при купле-продаже криптовалюты

Согласно установленному правовому статусу криптоактива в России, операции с криптовалютой облагаются различными налогами, такими, как НДС, НДФЛ и налог на прибыль организаций. Налогообложение и нормативно-правовое регулирование криптовалюты происходит на основе общих правил и в соответствии с разъяснениями Минфина (Письмо № СД-4-3/6639@) с новыми поправками к законодательству).

Ставки налогов:

- ИП. При использовании ОСН — 13–22 % (НДФЛ), а при упрощённой системе — 6 или 15 % в зависимости от типа налогообложения (на доходы или на доходы за минусом расходов);

- ЮЛ. Налог на прибыль составляет 25 %.

На практике осуществлять сделки с криптовалютой затруднительно, особенно в банках. Они могут считать такие операции подозрительными, что приведет к необходимости представления дополнительных документов и даже приостановке транзакций. Это подтверждается Письмом Банка России № 019-12/1796.

При этом разрешено вычитать затраты на добычу криптовалюты, такие, как расходы на оборудование и электроэнергию, если они документально подтверждены. Для этого необходимы договоры на покупку оборудования и услуг, документы о переводах средств и транзакциях с криптовалютных бирж. Договоры на иностранном языке должны быть переведены на русский и нотариально заверены.

Операции с цифровым активом решено по новому законопроекту НДС не облагать, так как планируют, что её будут использовать за пределами страны.

Патентная система налогообложения не допускает торговли цифровыми валютами, так как она не входит в список разрешённых видов деятельности.

Налоги физических лиц при купле-продаже криптовалюты (НДФЛ, НПД)

Физические лица в России обязаны ежегодно уплачивать налог на доходы, полученные от продажи криптоактива, как это предусмотрено ст. 209 НК РФ.

Ставки налогов:

- ФЛ. НДФЛ составляет 13–22 %;

- самозанятые. Налог — 13–22 % при регистрации дохода по НДФЛ или 4–6 % при налогообложении НПД (например, доходы от майнинга).

Подробнее: как изменилась прогрессивная шкала НДФЛ с 2025 года

Для снижения размера налога важно представить в налоговые органы документы, которые подтверждают расходы на приобретение этой криптовалюты. В таком случае налог рассчитывается как разница между стоимостью покупки и ценой продажи.

Частые вопросы о регулировании криптовалюты в России

-

Можно ли заниматься торговлей криптовалюты в России?

Да, законодательное регулирование криптовалюты в России допускает торговлю криптоактивами, но помните, что их нельзя использовать в качестве средства платы за товары или услуги.

-

Нужно ли открывать ИП для криптовалюты?

Если планируете заниматься майнингом, то потребуется зарегистрировать ИП или ООО для внесения в «МайнингРеестр».

-

Как налоговая служба относится к криптовалюте?

ФНС классифицирует крипту как имущество. Это значит, что налог на прибыль применяется при продаже криптовалюты, но не при её хранении.

-

Нужно ли указывать криптовалюту в налоговой декларации?

Да, если вы продали криптоактив и получили доход, то его необходимо отразить в налоговой декларации и уплатить необходимый налог. Если цифровой актив просто хранится в кошельке, то декларировать его не требуется.

Важно

Минздрав собирается проконтролировать частые больничные

Важно

Минздрав собирается проконтролировать частые больничные

• Федеральный закон 229-ФЗ «Об исполнительном производстве»: криптовалюта теперь может считаться имуществом должника и подлежит изъятию в процессе исполнительного производства;

• Федеральный закон 127-ФЗ «О банкротстве»: в случае банкротства физического или юридического лица кредиторы имеют право на взыскание криптовалюты для погашения задолженности;

• Федеральный закон 273-ФЗ «О противодействии коррупции»: криптовалюта признаётся имуществом, которое может использоваться в коррупционных схемах, и поэтому граждане, подающие декларации о доходах, обязаны указывать и цифровые активы;

• Федеральный закон 35-ФЗ «Об электроэнергетике»: предусматриваются ограничения на потребление электроэнергии для майнинговых компаний, а также запрещается совмещать майнинг с другими видами деятельности в сфере электроэнергетики.

• Федеральный закон № 229-ФЗ «Об исполнительном производстве»: криптовалюта теперь может считаться имуществом должника и подлежит изъятию в процессе исполнительного производства;

• Федеральный закон № 127-ФЗ «О банкротстве»: в случае банкротства физического или юридического лица кредиторы имеют право на взыскание криптовалюты для погашения задолженности;

• Федеральный закон № 273-ФЗ «О противодействии коррупции»: криптовалюта признаётся имуществом, которое может использоваться в коррупционных схемах, и поэтому граждане, подающие декларации о доходах, обязаны указывать и цифровые активы;

• Федеральный закон № 35-ФЗ «Об электроэнергетике»: предусматриваются ограничения на потребление электроэнергии для майнинговых компаний, а также запрещается совмещать майнинг с другими видами деятельности в сфере электроэнергетики.