Если работник использует свой автомобиль при исполнении служебных обязанностей, то он вправе рассчитывать на выплату компенсации за использование личного автомобиля работодателем, если между ними есть соответствующая договоренность. Разберемся, как оформить выплату, на какие суммы рассчитывать и что делать с налогами.

Навигация

В каких случаях положена компенсация

Трудовым законодательством регламентировано получение работником компенсации за использование своего личного имущества с согласия или ведома работодателя и в его интересах.

Согласно ст. 188 ТК РФ, работнику оплачиваются:

- использование и износ (амортизация) инструмента, личного транспорта, оборудования и другого имущества, принадлежащего работнику;

- расходы, связанные с их использованием.

Размеры и порядок возмещения расходов, связанных со служебными поездками работников, перечень работ, профессий, должностей этих работников устанавливаются коллективным договором, соглашениями, локальными нормативными актами.

Если работодатель принял решение о выплате компенсации за авто сотруднику, то выплату и ее размер необходимо прописать в трудовом договоре или дополнительном соглашении (ст. 168.1 ТК РФ). Помимо этого, необходимо определить и условия выплаты.

В соглашении отражаются:

- вид используемого имущества, его технические характеристики и данные регистрации;

- реквизиты документов, подтверждающих право работника на используемое авто;

- порядок использования авто;

- размер (порядок его определения) и порядок выплаты за использование авто, в том числе нормы расхода ГСМ.

Чтобы установить расстояние, которое сотрудник преодолел в служебных целях, и соответствующую трату ГСМ, оформляются подтверждающие документы, например, путевые листы или иной документ, где указывается график и маршрут передвижения с указанием расстояния.

Компенсирование затрат работникам производится в тех случаях, когда их работа по своему характеру связана с постоянными служебными разъездами в соответствии с их должностными обязанностями.

Для документального подтверждения расходования ГСМ необходимо оформить соглашение с работником, путевой лист либо иной документ, позволяющий установить пройденный путь в служебных целях.

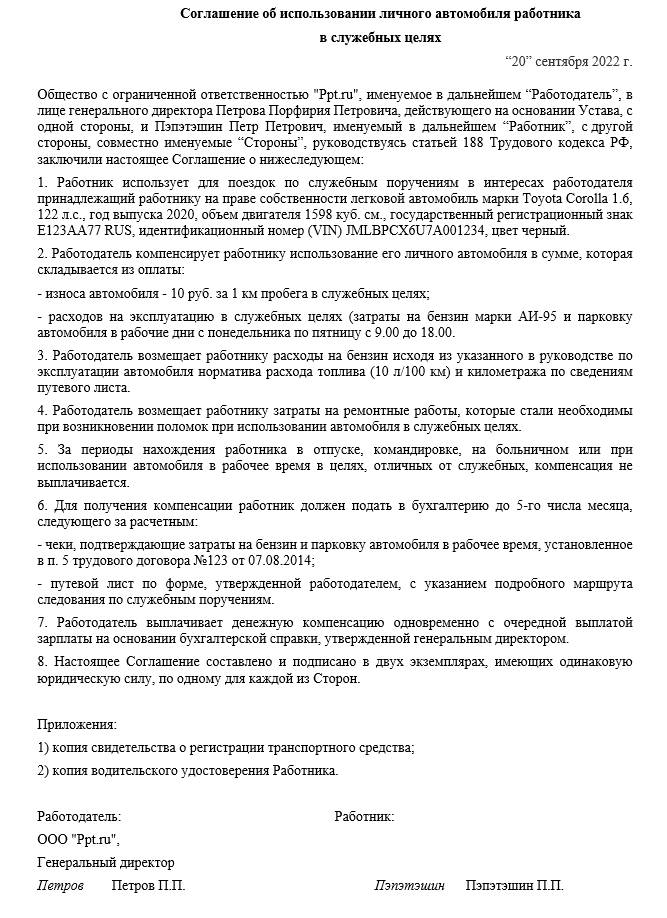

Пример соглашения об использовании личного автомобиля сотрудником:

Оформление этого документа позволит избежать споров с налоговыми органами

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Определение размера компенсации

Размер компенсации и порядок выплаты самостоятельно определяется договаривающимися сторонами. Фактически понесенные расходы подтверждаются копией свидетельства регистрации транспортного средства и документами, подтверждающими оплату ГСМ (счетами, квитанциями, кассовыми чеками и др.) (письмо ФНС от 13.11.2018 № БС-3-11/8304@).

Постановлением Правительства РФ № 92 от 08.02.2002 предусмотрены нормы затрат организаций на компенсационную выплату за использование личных авто для служебных поездок.

Вот норма компенсации за использование личного автомобиля в 2025 году:

- для легковых автомобилей с объемом двигателя до 2000 куб. см включительно — 1200 руб./мес.;

- для легковых автомобилей с объемом двигателя более 2000 куб. см — 1500 руб./мес.

Но работодатель не обязан их применять при определении размера выплаты. В обязательном порядке они применимы только в целях учета расходов при налогообложении прибыли.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы отразить в учете выплату компенсации за использование личного имущества работника.

Как отразить в бухучете

Затраты на компенсацию использования работником личного автомобиля в служебных целях признаются расходами по обычным видам деятельности в том отчетном периоде, за который производится выплата. Сумма затрат соответствует договоренности сторон и подтверждающим документам (п. 5, 6, 7, 16, 18 ПБУ). Приведем перечень проводок по начислению компенсации за использование личного автомобиля на следующем примере:

В соответствии с трудовым договором и внутренними локальными актами, организация ежемесячно выплачивает работнику компенсацию за использование им личного автомобиля в служебных целях. Компенсация состоит из сумм ежемесячного износа автомобиля — 1100 руб. и эксплуатационных расходов (например, расходы на ГСМ).

Объем двигателя автомобиля — 2000 куб. см.

Возмещение фактически произведенных за месяц эксплуатационных расходов производится в сумме, документально подтвержденной работником и утвержденной руководителем организации.

За текущий месяц сумма компенсации, подлежащая выплате работнику, — 8000 руб. Выплата производится в следующем месяце на банковский счет работника.

По рассмотренному примеру проводки компенсации за использование личного транспорта такие:

| Дебет | Кредит | Сумма (руб.) | Содержание операции |

|---|---|---|---|

| На дату начисления | |||

| 26 (44) | 73 | 8000 | Отражены расходы по компенсационной выплате за использование автомобиля в служебных целях |

| На дату выплаты | |||

| 73 | 51 | 8000 | Перечислена сумма компенсационной выплаты |

Читайте также: все о госпошлине за регистрацию автомобиля

Налогообложение выплаты возмещения при ОСНО и УСН

Расходы на компенсацию за использование личных легковых автомобилей для служебных поездок относятся к прочим расходам, связанным с производством и реализацией. Для целей налогообложения прибыли подпунктом 11 п. 1 ст. 264 НК РФ эти суммы разрешается учесть только в пределах норм, установленных Постановлением Правительства РФ № 92 от 08.02.2002: 1200 руб. в месяц — за автомобиль с двигателем 2000 куб. см и меньше, 1500 руб. — с двигателем больше 2000 куб. см. с признанием их в том отчетном периоде, к которому они относятся (п. 1 ст. 272 НК РФ). Аналогичный порядок учета описан Минфином в письмах от 17.08.2022 № 03-03-06/1/80145, от 23.03.2018 № 03-03-06/1/18366.

В связи с отличиями в правилах учета возмещения, у организаций, применяющих ПБУ 18/02, возникает необходимость учесть разницы.

В рассмотренном выше примере для целей бухгалтерского учета расходы в виде компенсации работнику за использование личного автомобиля для служебных поездок признаются в размере 8000 руб. В целях налогообложения прибыли указанные затраты учитываются в размере 1200 руб. Соответственно, в учете образуются постоянная разница на сумму превышения и постоянный налоговый расход (ПНР) (п. 4, 7 ПБУ 18/02).

Кроме этого, отличается дата признания. В бухгалтерском учете компенсация в полной сумме признается на дату ее начисления, а в налоговом учете — на дату выплаты в пределах установленных норм. В связи с тем, что выплата производится в месяце, следующем за месяцем ее начисления работнику, в учете возникает вычитаемая временная разница (ВВР) и признается отложенный налоговый актив (ОНА) (п. 11, 14 ПБУ 18/02). Указанные ВВР и ОНА погашаются на дату выплаты (п. 17 ПБУ 18/02).

Соответственно, следует отразить возникшую разницу и сделать дополнительные проводки:

| Дебет | Кредит | Сумма (руб.) | Содержание операции |

|---|---|---|---|

| На дату начисления | |||

| 99 | 68 | 1360 | Отражен ПНР с разницы между суммами компенсации, признаваемыми расходом в бухгалтерском и налоговом учете ((8000 - 1200) × 20%) |

| 09 | 68 | 240 | Отражен ОНА (1200 × 20%) |

| На дату выплаты | |||

| 68 | 09 | 240 |

Погашен ОНА |

При применении УСН с объектом налогообложения «доходы минус расходы» в расходах учитывается компенсационная сумма, которая выплачивается работнику за использование его легкового автомобиля для служебных целей (пп. 12 п. 1 ст. 346.16 НК РФ).

Согласно п. 2 ст. 346.17 НК РФ, компенсация за использование личного транспорта при УСН учитывается после ее выплаты (п. 2 ст. 346.17 НК РФ) и в пределах установленных норм. Учитывать разрешается только те расходы, которые документально подтверждены.

При УСН с объектом «доходы» учесть компенсацию, выплаченную работнику за использование личного авто, не получится (п. 1 ст. 346.18 НК РФ).

НДФЛ и страховые взносы

В соответствии с абз. 2, 11 п. 1 ст. 217 НК РФ, налогообложение компенсации за использование личного автомобиля налогом на доходы физических лиц не производится. Эта норма освобождает от обложения НДФЛ все виды компенсационных выплат, связанных с исполнением налогоплательщиком трудовых обязанностей.

Эти компенсационные выплаты не подлежат обложению и страховыми взносами в размере, определяемом соглашением между организацией и работником (абз. 1, 10 пп. 2 п. 1 ст. 422 НК РФ).

При этом работодателю необходимо иметь документы, подтверждающие право собственности работника на используемое имущество, и расчеты компенсируемых сумм и документы, подтверждающие фактическое использование имущества в интересах работодателя, осуществление расходов на эти цели и размер произведенных расходов.

Обращаем внимание, что если автомобиль не является личным имуществом работника и не принадлежит ему на праве собственности, то освобождение от уплаты НДФЛ и страховых взносов не применяется и компенсируемые затраты в расходах по налогу на прибыль и УСН с объектом «доходы, уменьшенные на величину расходов» не учитываются (письма Минфина России от 24.11.2021 № 03-04-06/94831, от 06.12.2019 № 03-04-06/94977).

Если сотрудник — участник совместной или долевой собственности на автомобиль, который он использует для служебных поездок, то освобождение от НДФЛ и страховых взносов применимо, компенсация учитывается в расходах.

Принадлежность транспортного средства работнику подтверждается копией свидетельства о регистрации автомобиля или копией ПТС (выпиской из электронного ПТС).

Может пригодиться: учитывается ли антифриз вместе с ГСМ или нет

Постановление Правительства РФ от 08.02.2002 N 92

Приказ Минфина России от 19.11.2002 N 114н

Статья 217 НК РФ. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 264 НК РФ. Прочие расходы, связанные с производством и (или) реализацией

Статья 272 НК РФ. Порядок признания расходов при методе начисления

Статья 346.16 НК РФ. Порядок определения расходов

Статья 346.17 НК РФ. Порядок признания доходов и расходов

Статья 346.18 НК РФ. Налоговая база

Статья 422 НК РФ. Суммы, не подлежащие обложению страховыми взносами

Статья 188 ТК РФ. Возмещение расходов при использовании личного имущества работника

Важно

Шкалу НДФЛ предложили пересмотреть

Важно

Шкалу НДФЛ предложили пересмотреть

В первом случае предполагается, что арендованным автомобилем будет управлять и производить его техническое обслуживание сам работник, во втором указанные обязанности возлагаются на других лиц (ст. 632, 642 ГК РФ).

В таком случае с доходов работника в виде арендной платы удерживается НДФЛ.