В 3-НДФЛ физлица декларируют свой доход, рассчитывают подоходный налог и заявляют НДФЛ-вычеты. Например, на лечение, платное образование, покупку квартиры. Для некоторых россиян такая декларация обязательна, другие же заполняют ее только в особых случаях. Подавать отчет надо по особым правилам.

Навигация

- Коротко о главном: 5 пунктов

- В каких случаях надо сдавать декларацию 3-НДФЛ

- Видео для самопроверки: сдавать ли 3-НДФЛ за 2024 год (1 минута)

- Сроки сдачи 3-НДФЛ

- Куда подавать налоговую декларацию 3-НДФЛ

- Какие сведения отражаются в декларации 3-НДФЛ

- Где взять бланк 3-НДФЛ

- Как заполнять декларацию 3-НДФЛ

- Какие документы приложить к декларации

- Как считать суммы подоходного налога

- Как считать суммы НДФЛ-вычетов

- Что будет, если не подать 3-НДФЛ или опоздать с подачей

- 3-НДФЛ: вопросы и ответы

Коротко о главном: 5 пунктов

- Декларация 3-НДФЛ нужна, чтобы заявить о доходах за прошедший год.

- Ее заполняют те, у кого не удержан налог агентом.

- Документ подают в налоговую инспекцию до 30 апреля.

- Если декларация не подана вовремя, могут быть штрафы.

- Заполнять и подавать можно на бумаге или онлайн.

В каких случаях надо сдавать декларацию 3-НДФЛ

Обычно подоходный налог физлиц считают и платят их работодатели, они же — налоговые агенты. Но иногда нам приходится самостоятельно декларировать доходы, рассчитывать и перечислять НДФЛ. К примеру, чтобы заявить налоговые вычеты, уменьшить или вернуть назад сумму НДФЛ за прошлый год. Хотя сделать это смогут не все, а лишь налоговые резиденты — физлица, которые находятся в России не менее 183 дней в течение года. Есть еще одно важное условие: они уплачивают НДФЛ по основной ставке (например, со своей зарплаты).

А некоторые физлица обязаны задекларировать собственный доход и заплатить подоходный налог. Для этого они и подают налоговикам 3-НДФЛ.

Кто обязан сдавать декларацию

Те, у кого не удержал подоходный налог налоговый агент. Простыми словами, физлица подают 3-НДФЛ, если им надо самостоятельно задекларировать поступления, рассчитать и заплатить подоходный налог (ст. 228 НК РФ) с:

- доходов от продажи своей недвижимости, если она находилась в собственности меньше минимального срока владения и не подпала под налоговые льготы;

- ценных подарков, которые получили не от родственников, — недвижимости, автомобилей, акций, долей и пр.;

- вознаграждений от физических и юридических лиц, которые не удержали и не заплатили за вас подоходный налог, — по договорам гражданско-правового характера (к примеру, за сдачу жилья в аренду, оплату за выполненные работы и услуги и т.д.).

Кто может не сдавать 3-НДФЛ

Не надо отчитываться тем, за кого подоходный налог удержал и перечислил налоговый агент. Например, работники по доходам, полученным у работодателя. Или же когда платите НДФЛ по уведомлению из ИФНС. Кроме того, не надо декларировать доходы от продажи имущества, если у вас есть льготы (ст. 220 НК РФ).

Видео для самопроверки: сдавать ли 3-НДФЛ за 2024 год (1 минута)

Сроки сдачи 3-НДФЛ

Срок зависит от того, в каком случае вы подаете декларацию.

Если надо уплатить налог

Сдайте 3-НДФЛ до 30 апреля следующего года (п. 1 ст. 229 НК РФ). Если последняя дата сдачи выпадает на выходной, то ее переносят на следующий рабочий день. За 2024-й физлица декларируют доходы до 30.04.2025, а налог по декларации платят до 15.07.2025.

Если надо получить налоговый вычет

Если подаете 3-НДФЛ только для получения вычетов — стандартных, социальных, инвестиционных, имущественных при покупке жилья — вы сможете ее отправить в течение всего года. Никаких ограничений по срокам нет. Но учитывайте, что камеральная проверка 3-НДФЛ длится до 3 месяцев. Если хотите уменьшить налог/вернуть деньги в течение этого года, то подайте декларацию не позднее октября. И не забывайте, что получить имущественные и социальные вычеты через ИФНС вы сможете только на следующий год после того, как потратили деньги. Обратиться в налоговую разрешают в течение 3 лет после года, когда произвели затраты.

Подробнее: сроки подачи декларации 3-НДФЛ

Куда подавать налоговую декларацию 3-НДФЛ

В налоговую инспекцию по месту вашего жительства. Вы сможете подать 3-НДФЛ любым из этих способов — как вам больше удобно (п. 4 ст. 80 НК РФ):

- на бумаге — лично или через доверенного представителя;

- почтовым отправлением — с описью вложения и с уведомлением о вручении;

- через МФЦ;

- в электронном виде — через личный кабинет физлица на сайте ФНС или на Госуслугах, через оператора ЭДО.

Если сдаете бумажную 3-НДФЛ, то распечатайте ее в двух экземплярах. Один из них останется в ИФНС, а на втором инспектор поставит отметку о получении. Если отчитываетесь в электронном виде, то декларацию надо подписать вашей электронной подписью. Физлица смогут сформировать ЭП прямо в личном кабинете налогоплательщика — перед отправкой 3-НДФЛ.

Какие сведения отражаются в декларации 3-НДФЛ

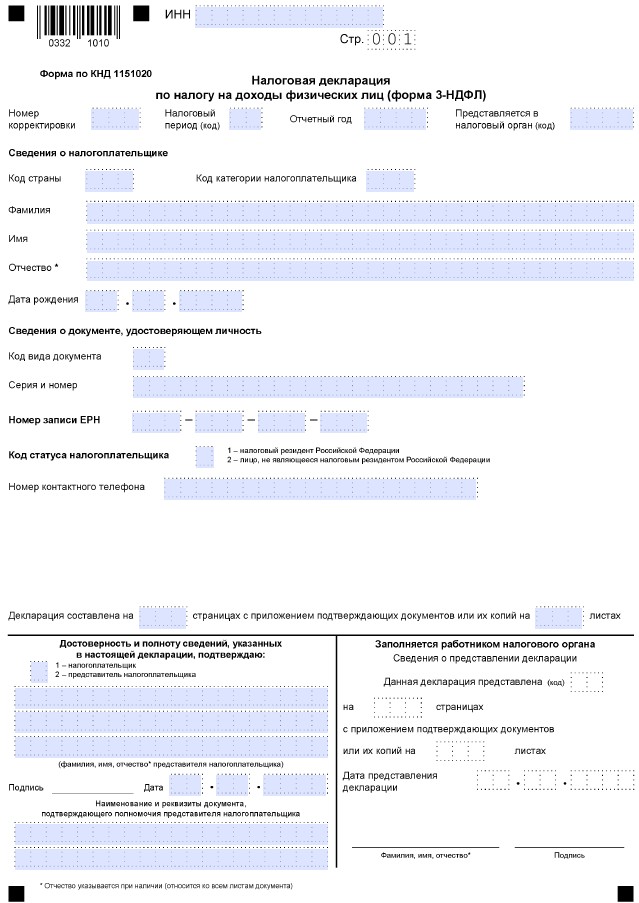

Декларация состоит из титульного листа, разделов 1 и 2, приложений и расчетов. Всего в актуальном отчете 16 листов, но заполнять их все вам необязательно. Многие приложения включают в 3-НДФЛ по необходимости.

| Наименование сведений 3-НДФЛ | Особенности заполнения |

|---|---|

| Титульный лист | Заполняем обязательно |

| Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет, возврату из бюджета | Заполняем обязательно — указываем итоговую сумму НДФЛ по каждому коду территории (ОКТМО) и коду бюджетной классификации (КБК) |

| Приложение к разделу 1. Заявление о распоряжении путем возврата сумм денежных средств, формирующих положительное сальдо единого налогового счета | Заполняем, если надо вернуть переплату по подоходному налогу |

| Раздел 2. Расчет налоговой базы и суммы налога по видам доходов | Заполняем обязательно — приводим расчет НДФЛ по каждому коду доходов (ЗП, поступления из-за границы, продажа имущества и пр.) |

| Приложения 1–8, расчеты к ним | Заполняем при необходимости — для каждой ситуации предусмотрено отдельное приложение. К примеру, в приложении 1 показываем доходы от российских источников, в приложении 2 — от иностранных. А в приложении 5 заявляем НДФЛ-вычеты: для некоторых социальных вычетов надо дополнительно заполнить расчет к прил. 5 |

По теме: какие КБК указывать в декларации 3-НДФЛ

Где взять бланк 3-НДФЛ

Декларацию ежегодно обновляют — приказ с новой формой выпускают ближе к октябрю. К примеру, 3-НДФЛ за 2024-й (которую будем сдавать в 2025-м) утвердили Приказом ФНС № ЕД-7-11/757@ от 19.09.2024. Чтобы заполнить отчет на бумаге, скачайте новый бланк и вставьте в него свои показатели. Затем распечатайте, подпишите и передайте в ИФНС.

Бланк 3-НДФЛ за 2024 год

Кроме того, действующий бланк всегда доступен на сайте ФНС. Но если вы планируете отправлять электронную 3-НДФЛ, то сам бланк не понадобится. В ЛК налоговой или в специальных сервисах физлица заполняют специальную форму — скачивать ничего не надо.

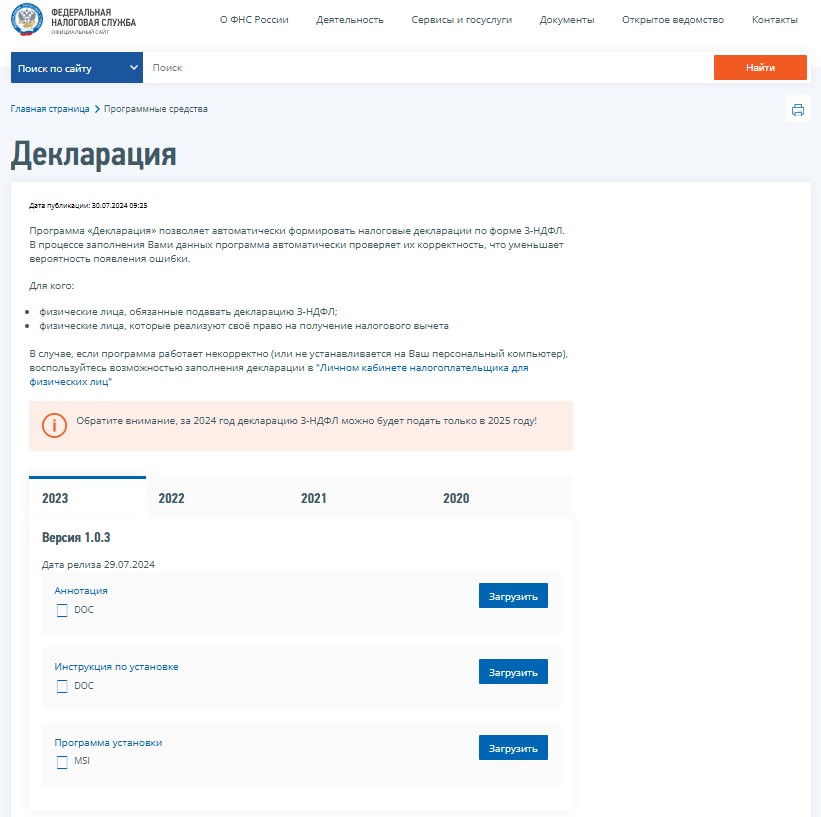

Еще один вариант — скачать и установить на ПК спецпрограмму от налоговиков «Декларация». Ее тоже ежегодно обновляют: приводят в соответствие новому бланку. Через «Декларацию» вы сможете автоматически заполнить 3-НДФЛ, а система все проверит и выгрузит готовый отчет. Его останется только подписать и передать в инспекцию.

Как заполнять декларацию 3-НДФЛ

На бумаге

Вот инструкция, как заполнить 3-НДФЛ на бумаге:

- Скачать актуальный бланк декларации.

- Запросить у работодателя или сформировать в ЛК ФНС справку о доходах и суммах подоходного налога за год.

- Подготовить сопроводительные документы по заявленным доходам и вычетам.

- Заполнить нужные разделы и приложения декларации на основании справки и сопроводительных документов.

- Распечатать в двух экземплярах, расписаться и поставить дату заполнения на титульном листе. Отнести в ИФНС лично или отправить по почте.

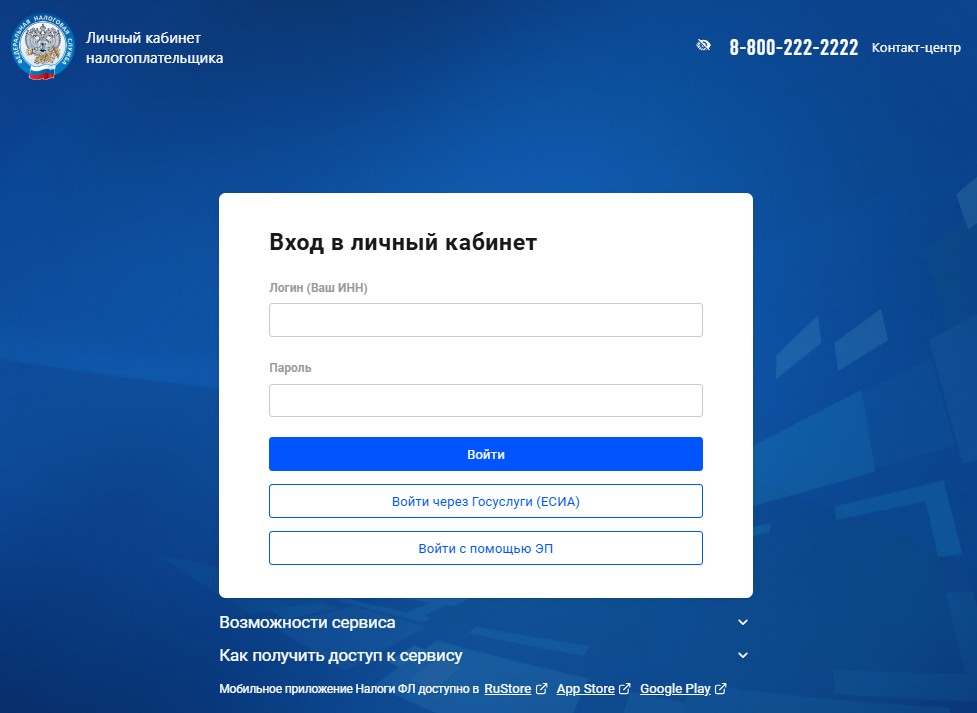

В личном кабинете ФНС

Порядок такой:

Зайдите в свой ЛК налогоплательщика-физлица: введите логин и пароль. Кроме того, сможете войти через учетную запись Госуслуг или электронную подпись, если она у вас есть.

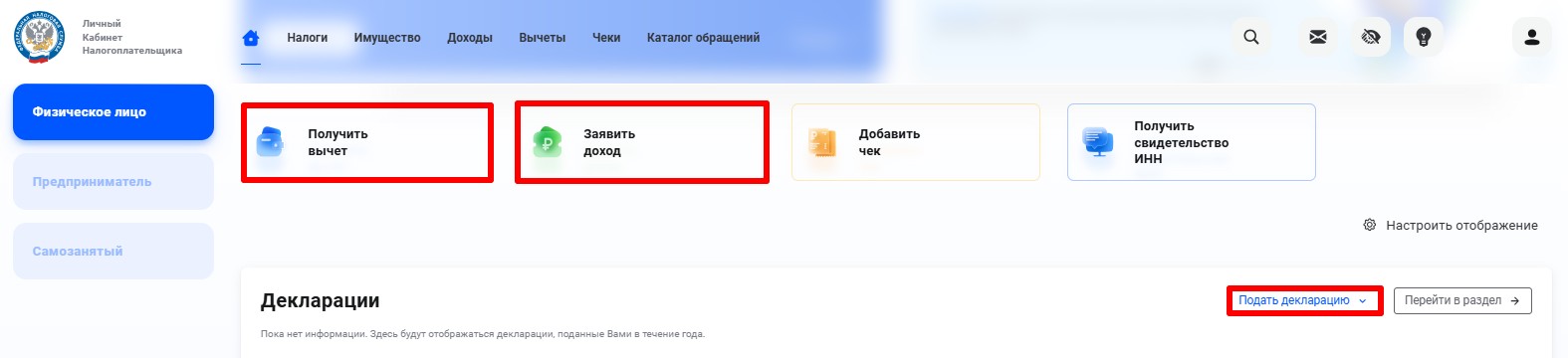

В ЛК выберите то, что вам надо сделать, — задекларировать доход, получить вычет или сформировать полноценную декларацию. К примеру, если необходимы и доход, и вычет.

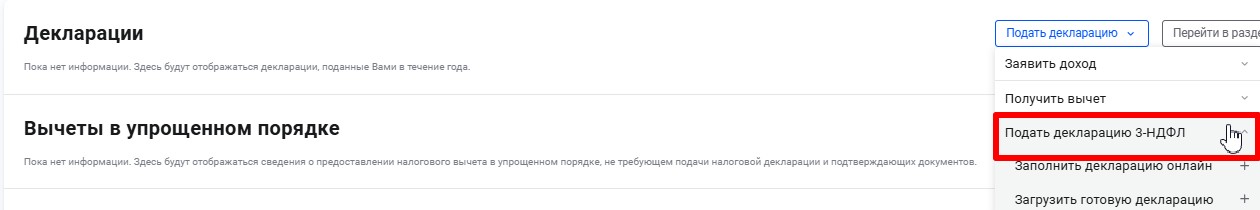

Дальше выбираете — заполнить декларацию онлайн или же загрузить готовую (ту, которую сделали в электронном виде в файле ПДФ или через спецпрограмму).

Теперь переходите к заполнению 3-НДФЛ. Большая часть сведений уже предзаполнена — к примеру, ваши ФИО и ИНН, размер доходов и удержанный налог у работодателя. Остается внести сведения о декларируемом вами доходе или о заявляемом вычете.

На Госуслугах

Зайдите в свой аккаунт на портале Госуслуг — введите логин и пароль. Перейдите в поиск услуг и введите: декларация 3-НДФЛ. Робот предложит подать декларацию и перенаправит на сайт ФНС — в ЛК налогоплательщика. Дальше заполните декларацию так, как мы рассказали выше.

В спецпрограмме ФНС

Зайдите на официальный сайт ФНС и введите в поисковой строке: программа «Декларация». Система перенаправит вас на спецстраницу. Прочитайте инструкцию, затем скачайте и установите программу себе на ПК.

При первом входе надо ввести регистрационные данные физлица — ФИО, ИНН. Дальше заполняйте все пошагово — сначала титул, затем разделы 1, 2 и нужные приложения. Система дает подсказки на каждом шаге. Как только все заполните, выгрузите декларацию и отправьте ее через ЛК налогоплательщика.

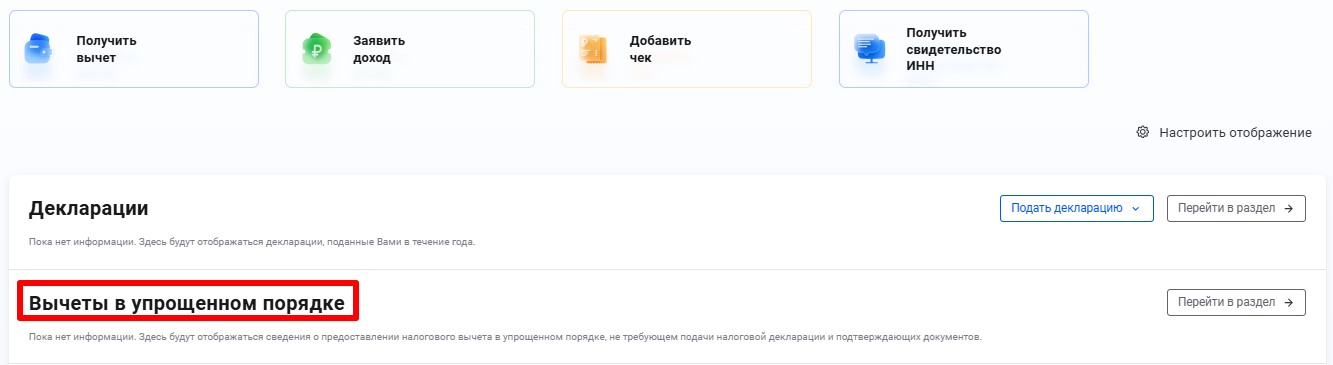

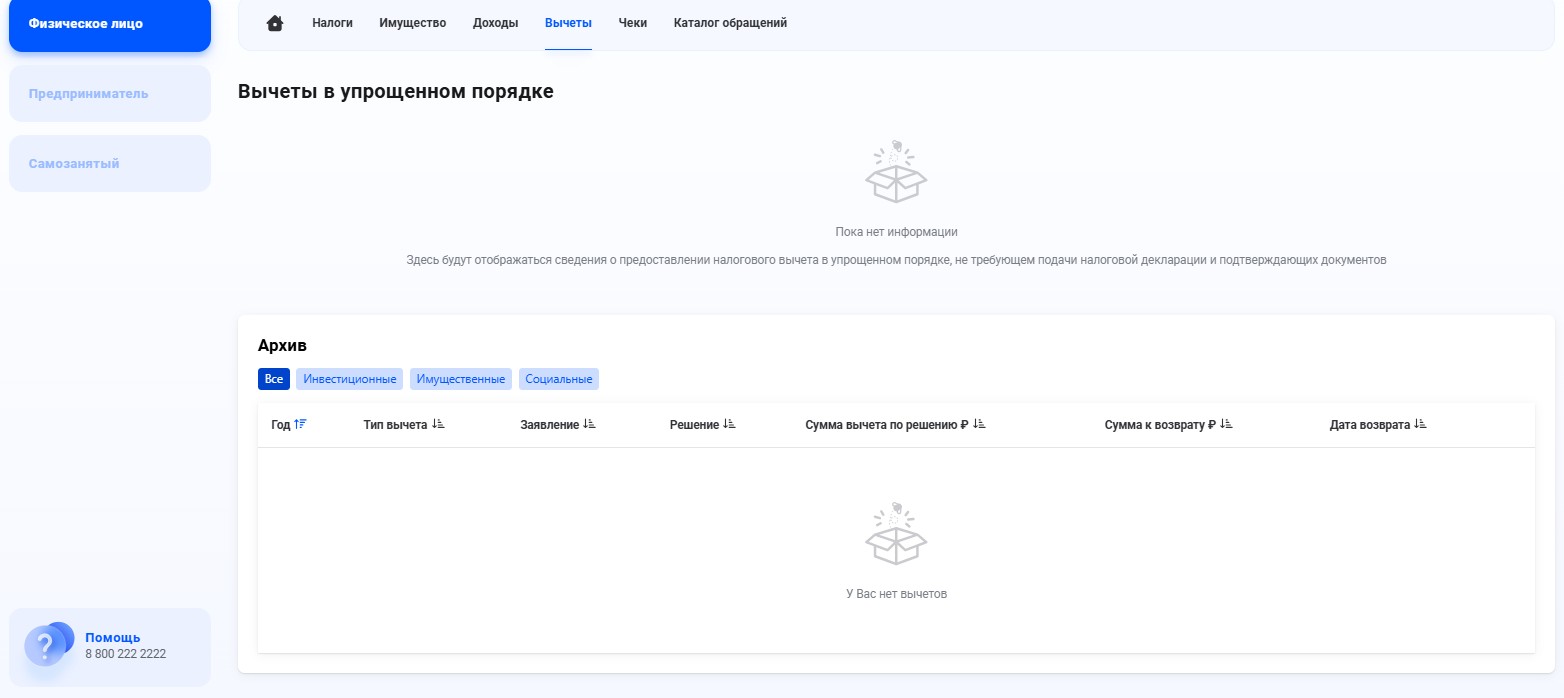

Как заполнять только для вычетов

Если вам надо вернуть переплату или получить НДФЛ-вычет, то подавать полную декларацию не надо. Налоговики предусмотрели возможность заявить вычет в упрощенном порядке — вы сможете сделать это через свой ЛК налогоплательщика. Это касается социальных, имущественных и инвестиционных вычетов.

Авторизуйтесь в ЛК, выберите нужный раздел.

Если у вас есть возможность подать упрощенный вычет, то он отобразится в специальном разделе. В таком случае надо заполнить простое заявление, подписать ЭП и отправить в ИФНС. Сопроводительные документы не понадобятся — они уже есть у налоговиков.

Какие документы приложить к декларации

Для заявления дохода/вычета одной декларации мало. К ней надо приложить сопроводительные документы:

- если подаете 3-НДФЛ на бумаге — копии плюс оригиналы, чтобы инспектор сверил данные;

- если подаете 3-НДФЛ в электронном виде — отсканированные оригиналы, подписанные ЭП.

Состав документов зависит от того, с какой целью подаете декларацию. К примеру, если собираетесь получить вычет при покупке квартиры, то подготовьте:

- Справку о доходах — от работодателя или из ЛК ФНС.

- Договор купли-продажи.

- Свидетельство о госрегистрации или выписку из ЕГРН.

- Документы об оплате сделки — квитанцию, платежное поручение, расписку от продавца в получении наличных.

- Если брали кредит или ипотеку — кредитный договор и справку из банка о размере уплаченных процентов.

Если же заявляете социальный вычет на лечение, то нужны договор с лицензированным медучреждением, чеки об оплате медицинских процедур и пр. В общем, к 3-НДФЛ необходимо приложить все документы, которые подтвердят заявляемые доходы и расходы.

Как считать суммы подоходного налога

Если заполняете 3-НДФЛ через ЛК ФНС или программу «Декларация», то считать ничего не придется — система посчитает налог сама. Но вы можете проверить расчет. Вот как это сделать:

- Определите сумму дохода. К примеру, сумму сделки по продаже недвижимости или поступления от иностранного работодателя.

- Выберите ставку налога. С 2025 года ввели новую прогрессивную шкалу НДФЛ-ставок для основных доходов — 13, 15, 18, 20, 22 %. К доходам от продажи имущества, дивидендам от операций с ценными бумагами и пр. применяются дифференцированные ставки 13 и 15 % (ст. 224 НК РФ). Выберите ту, которая нужна вам.

- Определите, есть ли у вас право на вычет. Если да, то заявите его. На сумму вычета вы сможете уменьшить налоговую базу. К примеру, имущественный вычет за покупку жилья — 2 млн рублей. На эту сумму вы сможете уменьшать налоговую базу и возвращать излишне уплаченный НДФЛ, пока она не закончится.

- Пересчитайте налоговую базу с учетом вычета.

- Умножьте налоговую базу на ставку НДФЛ.

Покажем на примере:

С онлайн-расчетом сумм НДФЛ вам помогут наши калькуляторы:

Как считать суммы НДФЛ-вычетов

При электронной сдаче 3-НДФЛ вычеты тоже рассчитываются автоматически. Но вы сможете их перепроверить. Для каждого случая — особый порядок расчета:

- Стандартные. Это вычеты на себя и на детей. Обычно их предоставляет работодатель/налоговый агент, вам считать не надо (ст. 218 НК РФ).

- Социальные. Это вычеты на благотворительные пожертвования, обучение, лечение, спорт, добровольное личное страхование — как свое, так и близких родственников (ст. 219 НК РФ). Эти вычеты предоставляют в размере фактически понесенных расходов, но есть ограничения. К примеру, на обучение, лечение, фитнес — не более 150 000 руб. в год по всем видам расходов. А на обучение детей — в размере не более 110 000 рублей на каждого ребенка, но это общая сумма для обоих родителей. Дорогостоящее лечение компенсируют полностью.

- Имущественные. Это вычеты при сделках с недвижимостью (ст. 220 НК РФ). К примеру, при покупке и строительстве жилья, приобретении земельного участка предоставят вычет в размере фактических расходов, но не более 2 000 000 рублей. А при продаже жилых домов, квартир, комнат, садовых домов или земельных участков и долей в них — те же фактические расходы, но не более 1 000 000 рублей, если владели имуществом меньше минимального срока по ст. 217.1 НК РФ.

Покажем на примере:

Что будет, если не подать 3-НДФЛ или опоздать с подачей

Если не подали 3-НДФЛ для оформления вычета — не страшно. Поскольку заявить льготу — это ваше право, за несдачу декларации не оштрафуют. А вот если вы обязаны самостоятельно задекларировать доход и рассчитать НДФЛ, то вам грозят налоговые штрафы и пени. А за просрочку оплаты налоговики смогут взыскать задолженность в судебном порядке.

Пени начисляют на сумму долга по НДФЛ за каждый календарный день просрочки его уплаты (п. 3, 4 ст. 75 НК РФ). Их рассчитывают по формуле:

недоимка x количество дней просрочки x 1/300 действующей ключевой ставки ЦБ.

Пени на недоимку считают начиная со дня появления долга и по день его погашения включительно.

Штрафы за нарушения

Нарушили сроки или не сдали 3-НДФЛ? Тогда придется заплатить штраф — 5 % от недоимки по декларации, причем за каждый месяц просрочки. Максимальный штраф — 30 %, минимальный — 1000 рублей (п. 1 ст. 119 НК РФ). Минимум назначат, если сумма НДФЛ по декларации к уплате равна нулю.

За неуплату НДФЛ в срок тоже положен штраф (ст. 122 НК РФ). Но есть нюанс: если вы просрочили платеж, но правильно его посчитали и вовремя сдали 3-НДФЛ, то штраф не назначат — только пени.

Надо знать: ответственность за несдачу декларации 3-НДФЛ

3-НДФЛ: вопросы и ответы

-

Что такое 3-НДФЛ?

Это декларация о доходах физлиц. Код формы по КНД — 1151020. Актуальный бланк (за 2024-й год в 2025-м) утвержден Приказом ФНС № ЕД-7-11/757@ от 19.09.2024.

-

Кто сдает 3-НДФЛ?

Декларацию сдают россияне и иностранцы — налоговые резиденты. Но только при условии, что им надо самим заявить полученные доходы — налоговые агенты не заявляли эти суммы. Также 3-НДФЛ подают физлица, которые хотят оформить НДФЛ-вычет: они вправе, но не обязаны подавать декларацию.

-

Когда сдавать 3-НДФЛ?

Срок зависит от обязанности сдачи. Если вы должны сдать декларацию, чтобы заявить доход и самостоятельно уплатить НДФЛ, то отправьте отчет до 30 апреля следующего года. Если же планируете обратиться за вычетом, то вы сможете подать 3-НДФЛ в любое время в течение года, но только в течение трех лет после того, как у вас появились права на льготу.

-

Как сдать 3-НДФЛ?

Вы сможете подать декларацию на бумаге или в электронном виде. Бумажную 3-НДФЛ сдайте лично/через представителя в инспекцию, в МФЦ или отправьте по почте ценным письмом. Электронную — через ЛК налогоплательщика или оператора электронного документооборота.

-

Что грозит за просрочку или несдачу 3-НДФЛ?

Если вы не обязаны сдавать декларацию, то вам ничего не грозит. Если же вы должны сдать 3-НДФЛ, но опоздали/не сдали отчет, то вам придется заплатить пени и штраф. А если долго не погашаете задолженность по НДФЛ, то налоговая сможет взыскать ее через суд.

Приказ ФНС России от 19.09.2024 N ЕД-7-11/757@

Статья 122 НК РФ. Неуплата или неполная уплата сумм налога (сбора, страховых взносов)

Статья 218 НК РФ. Стандартные налоговые вычеты

Статья 219 НК РФ. Социальные налоговые вычеты

Статья 220 НК РФ. Имущественные налоговые вычеты

Статья 224 НК РФ. Налоговые ставки

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз