Отчет по форме 2-НДФЛ — это отражение размера доходов работника и суммы удержанного налога за отчетный период. Данную форму должны подавать все работодатели, являющиеся налоговыми агентами. Рассмотрим, как заполнить справку 2-НДФЛ за 2017 год, а также когда и как ее подавать в налоговую службу.

Навигация

Справки 2-НДФЛ на своих работников обязаны сдать в органы ФНС все работодатели — налоговые агенты. Документ необходимо сдавать в соответствии с Приказом ФНС России от 30.10.2015 N ММВ-7-11/485@. О подробностях оформления отчета расскажет данный материал.

Сроки подачи 2-НДФЛ

Форма 2-НДФЛ подается в налоговую службу раз в год. При этом существуют установленные законом сроки. В частности, если в отчете сообщается обо всех доходах, полученных работником за отчетный период, а также указана сумма исчисленного с них налога, то 2-НДФЛ подается не позднее 1 апреля 2020 года. Учитывая, что в нынешнем году 1 апреля выпадает на выходной день, срок сдачи отчета переносится на 2 апреля.

Если налоговый агент при заполнении отчета не может отразить всю базу, а также рассчитать налог, то форма 2-НДФЛ должна быть предоставлена в налоговый орган не позднее 1 марта. Например, такие случаи возможны, если лицам, не являющимся работниками компании, вручались подарки на сумму более чем 4000 рублей.

Дополнительно: как избежать ошибок при оформлении справки о доходах и налогах физлица

Способы подачи 2-НДФЛ в налоговый орган

Заполнение справки 2-НДФЛ может происходить бумажном или электронном виде. Отчеты на бумаге могут подавать организации, у которых числится не более 25 работников. Если же количество работников больше, то формы необходимо предоставлять в электронном виде. Заполнение и подача отчетности в электронном виде производится строго в соответствии с утвержденным порядком. Соответственно, существуют сервисы позволяющие заполнить справку 2-НДФЛ за 2017 год онлайн.

Состав бланка 2-НДФЛ

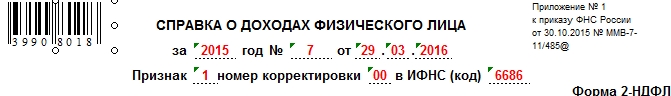

Бланк формы 2-НДФЛ состоит из титульной части и пяти разделов. В титульной части при заполнении указываются год, за который подается отчетность, признак, дата подготовки отчета, номер корректировки и код налогового органа. Первый раздел посвящен данным налогового агента, второй – сведениям о плательщике налогов. В третьем разделе отражаются доходы, в четвертом — вычеты, а в пятом — общие суммы налога и дохода. Отметим, что начиная с 10.02.2018 подаются по форме, утвержденной Приказом ФНС России № ММВ-7-11/19@ от 17.01.2018 года. Однако согласно информации ФНС налоговые агенты в праве представлять отчет за 2017 год с использованием прежней формы.

Отличия нельзя навать существенными:

- во втором разделе исключено поле «Адрес места жительства в Российской Федерации»;

- в первый раздел добавлены поля «Форма реорганизации (ликвидации) (код)" и "ИНН/КПП реорганизованной организации».

Форма 2-НДФЛ: образец заполнения

Заполнение формы 2-НДФЛ начинается с титульной части. В первую очередь необходимо обратить внимание на заполнение полей признак, номер корректировки и код налогового органа. Если справка готовится в отношении работника и удержанных с его заработка налогов, то в поле «Признак» указывается «1». Если же по каким-то причинам удержать налог не удалось, то в этой графе в форме 2-НДФЛ указывается «2». Например, если в течение отчетного периода организация предоставляла выплаты в натуральной форме, при условии, что денежных выплат в этом периоде не было.

При заполнении исходной отчетности в поле «Номер корректировки» указывается код «00». Если отчетность корректирующая, используются значения «01», «02», «03» и так далее в зависимости от номера корректировки. Отменяющая отчетность по форме 2-НДФЛ обозначается числом «99». Код налогового органа при заполнении следующей графы можно узнать на официальном сайте налоговой службы.

Раздел 1

Основные данные о работодателе при заполнении формы 2-НДФЛ вносятся в первый раздел. Здесь указывается ОКТМО, номер телефона, ИНН, КПП и наименование фирмы или индивидуального предпринимателя.

Раздел 2

Второй раздел формы содержит данные получателя доходов. В первую очередь указывается ИНН работника и его основные паспортные данные. Статус налогоплательщика при заполнении 2-НДФЛ определяется одним из шести кодов:

- «1» — получатель доходов является резидентом Российской Федерации;

- «2» — не является резидентом РФ;

- «3» — является высококвалифицированным специалистом;

- «4» — участник программы добровольного переселения соотечественников;

- «5» — имеет статус беженца или временное убежище на территории РФ;

- «6» — иностранец и работает на основании патента.

В поле «Гражданство» указывается код страны в соответствии с цифровыми обозначениями. Например, Российская Федерация обозначается 643. Документ, удостоверяющий личность работника, также обозначается кодом. В частности паспорт гражданина РФ закодирован как 21. В настоящее время существует 14 кодов для обозначения различных типов документов. Ознакомиться с ними можно в специальном справочнике, который прилагается к указу об утверждении формы 2-НДФЛ.

Графа «адрес» заполняется в соответствие с данными паспорта. Адрес временной регистрации гражданина РФ при заполнении указывать не нужно. Что касается иностранных работников, то указывается адрес места жительства или места пребывания. В отношении иностранных граждан заполняется графа «Код страны проживания».

Раздел 3

Третий раздел формы отчетности посвящен отражению доходов и некоторых видов вычетов. Он состоит из двух одинаковых таблиц. При заполнении в них указывается месяц получения дохода, код дохода, сумма дохода, код вычета и его сумма. В шапке таблицы указывается ставка налога, которым облагаются доходы работника. Для граждан России предусмотрена ставка 13%, а для иностранных граждан — 30%.

Графа «Код дохода» заполняется в соответствии с приложением к порядку заполнения формы 2-НДФЛ. В настоящее время существует 85 значений. Наиболее часто применяемым является код 2000. Он обозначает заработную плату, а код 2012 — отпускные. Коды вычетов, необходимые для следующей графы также можно узнать в специальном справочнике. Но стоит отметить, что в третьем разделе при заполнении формы отражаются только вычеты, предусмотренные статьей 217 Налогового кодекса.

Перечень кодов в 2020 году пополнился еще пятью значениями:

- компенсация за неиспользованный отпуск — 2013;

- сумма выплаты в виде выходного пособия — 2014;

- суммы штрафов и неустойки, выплачиваемые организацией на основании решения суда — 2301;

- сумма списанного безнадежного долга с баланса организации — 2611;

- сумма дохода в виде процента по облигациям — 3023.

Дополнительно: для чего в 2-НДФЛ используется код 1530

Ознакомиться с ними подробнее можно в тексте Приказа ФНС России от 24.10.2017 № ММВ-7-11/820@. Использовать новые коды необходимо начиная с отчетов за 2017 год.

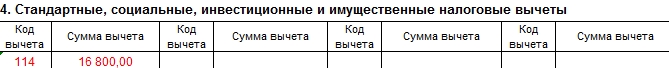

Раздел 4

Стандартные, социальные, имущественные и инвестиционные вычеты отражаются в четвертом разделе. Коды этих вычетов содержатся в приложении к порядку заполнения формы 2-НДФЛ. В нынешнем году добавился еще один код: вычет в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете, — 619.

При заполнении этого раздела необходимо указать номер уведомления о праве на получение того или иного вычета, дату его получения, а также код налоговой службы, которая его выдала.

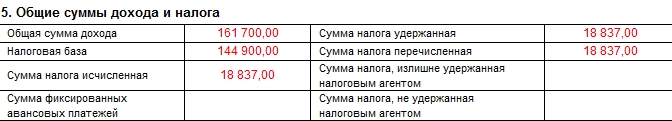

Раздел 5

В пятом разделе указываются общие суммы дохода и налога. Эта часть справки представляет собой таблицу, в которую необходимо внести обобщенные показатели из других разделов. В графу «Общая сумма дохода» вписывается сумма всех строк из таблицы в третьем разделе. В поле «Налоговая база» при заполнении формы указывается разница между суммой дохода и суммой всех налоговых вычетов. Исчисленная сумма налога рассчитывается с учетом ставки налога. Например, для резидента РФ это будет 13% от налоговой базы. Поле «Сумма фиксированных авансовых платежей» заполняется только в случае, если работник является иностранцем и работает по патенту. В остальные поля также вносятся соответствующие данные.

Стоит обратить внимание, что если агент по каким-либо причинам излишне удержал с работника НДФЛ и не успел возместить эту сумму до окончания налогового периода, то эту сумму необходимо указать в соответствующей графе таблицы. То же самое касается сумм налога, которые не были удержаны с работника.

Важно

Единовременную выплату сотрудникам с детьми освободят от НДФЛ

Важно

Единовременную выплату сотрудникам с детьми освободят от НДФЛ