В коэффициентном анализе особое место занимает оценка текущего финсостояния. Управленцы анализируют, сколько денег и их эквивалентов есть в компании и хватит ли их, чтобы рассчитаться с долгами. Если организация утратила платежеспособность, то надо принимать оперативные решения.

Навигация

Для чего используют коэффициент утраты платежеспособности

В рамках финанализа обязательно рассчитывают систему коэффициентов устойчивости, ликвидности и платежеспособности. Остановимся на последнем показателе. Платежеспособность — проявление финустойчивости для внешних пользователей отчетности. Платежеспособная компания обладает достаточным количеством денег и денежных эквивалентов, чтобы рассчитаться с краткосрочной задолженностью. Это характеризует ликвидность баланса, то есть степень покрытия долгов активами, срок превращения которых в наличные деньги соответствует сроку погашения обязательств по оплате.

А вот что показывает коэффициент утраты платежеспособности — недостаточность денег и их эквивалентов для погашения долгов. Под неплатежеспособностью понимается прекращение исполнения должником своих обязанностей по оплате из-за недостатка средств (ст. 2, п. 3 ст. 213.6 127-ФЗ от 26.10.2002).

Для сведения: порядок признания задолженности безнадежной

Раньше действовала система критериев для определения неплатежеспособности компании — она утратила силу (приложение № 1 к ПП РФ № 498 от 20.05.1994). Но на практике до сих пор применяют коэффициенты из этой системы для проверки финансовой несостоятельности:

- текущей ликвидности;

- обеспеченности собственными средствами;

- восстановления (утраты) платежеспособности (Куп).

Куп определяет наличие или отсутствие у должника шансов на восстановление финустойчивости в течение 6 месяцев. А структуру баланса признают неудовлетворительной, если коэффициент текущей ликвидности или обеспеченности собственными средствами меньше установленного значения, а Куп иллюстрирует утрату платежеспособности.

Как рассчитать коэффициент утраты платежеспособности

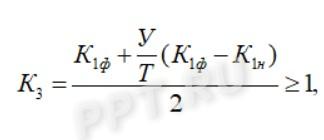

Куп рассчитывают как отношение коэффициента текущей ликвидности (К1, Ктл) к его нормативному значению. Вот как выглядит формула коэффициента утраты платежеспособности по балансу:

коэффициент утраты платежеспособности формула по балансу не рассчитывают. Для анализа Куп используют коэффициент текущей ликвидности

Показатели формулы:

- К1ф — значение Ктл на конец отчетного периода;

- К1н — значение Ктл на начало текущего периода;

- T — продолжительность отчетного периода в месяцах: 3, 6, 9, 12;

- У — период восстановления (утраты) платежеспособности в месяцах.

Обычно коэффициент утраты платежеспособности рассчитывается за 3 месяца. А если рассчитывают К-т восстановления, то период меняют на 6 месяцев.

Основания для признания структуры баланса неудовлетворительной, а баланса — неплатежеспособным:

- К1 на конец отчетного периода меньше 2.

- К-т обеспеченности собственными средствами на конец периода — меньше 0,1.

Если по показателям структуру баланса надо признать неудовлетворительной, но коэффициент восстановления, рассчитанный на полгода, больше 1, то руководство сможет принять решение о том, чтобы восстановить платежеспособность.

А если структура баланса удовлетворительна, но Куп, который рассчитали на 3 месяца, меньше 1, то управленцы примут решение о том, что компания не сможет в ближайшее время расплатиться с долгами.

Может пригодиться: коэффициент финансовой устойчивости

Какое значение Куп считают нормальным

По сути, коэффициент утраты платежеспособности рассчитывается тогда, когда Ктл и Косс меньше своих нормативов. По Куп определяют, есть ли у компании возможность восстановить финусточивость за полгода. Если значение этого индекса больше 1, то шансы есть. А чем показатель Куп выше 1, тем устойчивее и обеспеченнее компания на актуальную дату.

Но Куп лишь один из коэффициентов в системе финанализа. Чтобы детализировать текущее материальное состояние, надо рассчитать целый комплекс индексов по устойчивости, ликвидности и платежеспособности. Но среднеотраслевые показатели, которые рассчитаны по открытым сведениям из ГИРБО, помогут управленцам понять промежуточное значение финустойчивости компании.

| Размер компании | 2022 год | 2021 год | 2020 год |

|---|---|---|---|

| Микропредприятия | 0,725 | 0,679 | 0,616 |

| Малые предприятия | 0,894 | 0,857 | 0,833 |

| Средние предприятия | 0,902 | 0,880 | 0,813 |

| Крупный бизнес | 0,831 | 0,824 | 0,835 |

| Все компании | 0,846 | 0,781 | 0,804 |

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать