Отработав много лет в сфере налогового консалтинга, я знаю, что вопросы, связанные с эксплуатацией контрольно-кассовой техники до сих пор не теряют актуальности. И постоянные изменения, вносимые в законодательство по ее применению, ясности также не прибавляют. Чтобы разобраться в текущих требованиях к контрольно-кассовой технике, предлагаю обсудить некоторые нюансы использования ККТ.

Навигация

Коротко о главном: 5 пунктов

- Организации и предприниматели должны использовать кассовые аппараты и выдавать чеки.

- Есть исключения, когда ККТ можно не использовать, например, при платеже через банк.

- Кассиры обязаны работать только с правильной моделью и по договору с оператором фискальных данных.

- Если фискальные данные не передаются 60 дней, может возникнуть подозрение в нарушении.

- Для регистрации кассового аппарата нужна специальная форма и отчет в налоговую.

Кто обязан использовать ККТ

Требования к контрольно-кассовой технике при осуществлении расчетов за товары (работы, услуги, права) установлены Фед. законом от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в РФ». В нем подробно изложен порядок осуществления таких операций, требования к оборудованию, условия эксплуатации.

В соответствии с п. 1 и п. 2.1 ст. 1.2 закона № 54-ФЗ, применять ККТ в своей деятельности обязаны любые организации и ИП с обязательной выдачей кассовых чеков гражданам (покупателям, клиентам), включая оплату по QR-коду. При этом обязанность применения контрольно-кассовой техники связывается не только со своевременной выдачей чека или БСО, но и с большим количеством сопутствующих требований: от «правильной» модели фискального накопителя до наличия договора с сертифицированным оператором фискальных данных (ОФД).

Тем не менее, из каждого правила есть исключения. Например, неприменение ККТ возможно при использовании организациями и ИП своих расчетных счетов, например, с помощью банковских платежных поручений (п. 9 ст. 2 закона № 54-ФЗ).

Существует еще ряд случаев, особо оговоренных законом № 54-ФЗ, когда возможно легитимное неприменение контрольно-кассовой техники, например:

- при продаже ценных бумаг;

- в деятельности кредитных и религиозных организаций;

- при продаже питания учащимся образовательных организаций;

- для некоторых ИП на патенте (при условии выдачи покупателю расчетного документа);

- при осуществлении расчетов в отдаленных или труднодоступных местностях.

В последнем случае необходимо учитывать требования, изложенные в Постановлении Правительства РФ от 15.03.2017 № 296, регулирующие правила выдачи расчетных документов без применения контрольно-кассовой техники. За их нарушение предусмотрена ответственность, как за неприменение ККТ!

Подробнее:

Требования к контрольно-кассовой технике

Все обязательные требования к контрольно-кассовой технике и порядку ее эксплуатации установлены законом № 54-ФЗ и принятыми на его основе нормативно-правовыми актами различных госорганов. Например, требование регистрации и перерегистрации ККТ, установленное ст. 4.2 закона № 54-ФЗ, привело к появлению соответствующих НПА, регулирующих порядок ее учета. В частности, основные механизмы постановки ККТ на учет (или снятия с учета) изложены в Приказе Минфина РФ от 22.07.2013 № 69н об административном регламенте ФНС по ведению госреестра контрольно-кассовой техники.

Дополнительные требования к эксплуатации контрольно-кассовой техники содержатся в нормативных документах, регламентирующих госконтроль за ее использованием. В качестве примера можно привести Фед. закон от 26.12.2008 № 294-ФЗ о защите прав юрлиц и ИП при осуществлении государственного и муниципального контроля, а также принятое на его основе положение о федеральном надзоре за соблюдением законодательства о применении контрольно-кассовой техники, утв. Пост. Правительства РФ от 28.02.2022 № 272.

С целью обобщения обязательных требований, учитываемых при проведении контрольных мероприятий, Минфином РФ был издан Приказ от 06.06.2023 № 88н «Об утверждении перечня индикаторов риска нарушения обязательных требований…», предъявляемых к контрольно-кассовой технике. В частности, этот приказ описывает некоторые подозрительные моменты, связанные с эксплуатацией ККТ, при которых у ФНС возникает подозрение о ее неприменении, например:

- в течение 60 календарных дней фискальные данные ККТ не передаются в АИС (автоматизированную информационную систему) ФНС;

- доля кассовых чеков коррекции составляет 30% и более от общего количества чеков, выданных в течение месяца.

Эксплуатация контрольно-кассовой техники

Эксплуатация кассовой техники содержит много нюансов, влияющих на ее применение. Например, процедура ввода такого оборудования в эксплуатацию в онлайн-режиме содержит следующие этапы:

- необходимо иметь фискальный накопитель, срок действия которого (36 или 15 месяцев) соответствует характеру работы пользователя;

- нужен договор с оператором связи, предоставляющим доступ в интернет;

- нужен договор с уполномоченным ОФД (п. 3 ст. 5 закона № 54-ФЗ), через которого будут передаваться фискальные данные;

- необходимо зарегистрировать ККТ в ИФНС (ст. 4.2 закона № 54-ФЗ).

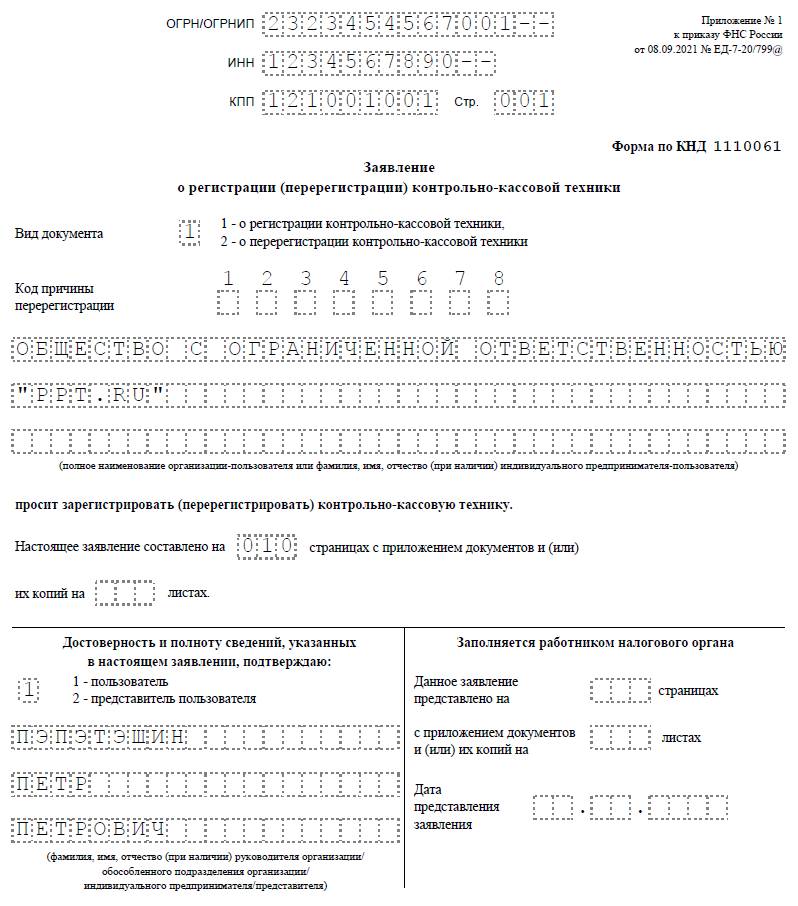

Для постановки на учет используется форма заявления о регистрации контрольно-кассовой техники (КНД 1110061), утв. Приказом ФНС РФ от 08.09.2021 № ЕД-7-20/799@, которая может выглядеть примерно так:

Образец заполнения заявления на регистрацию ККТ

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Форма КНД 1110061 многостраничная, т. к. в ней необходимо указать многочисленные характеристики вводимой в эксплуатацию контрольно-кассовой техники: от наименования и ИНН ее владельца (пользователя) до параметров фискального накопителя. Причем не позднее следующего рабочего дня после отправки заявления пользователь должен отправить в ИФНС отчет о ее регистрации.

Подробнее: как правильно выбрать и зарегистрировать ККТ

Одним из нюансов эксплуатации контрольно-кассовой техники является возможность передачи фискальных данных не только через ОФД, но и с использованием кабинета ККТ на сайте ФНС. Доступ к нему обеспечивается через личный кабинет налогоплательщика в соответствии с требованиями п. 9 порядка ведения кабинета ККТ, утв. Приказом ФНС РФ от 08.09.2021 № ЕД-7-20/798@.

Еще одним немаловажным нюансом эксплуатации является оформление ремонта оборудования. Многие пользователи не понимают, есть ли в законе № 54-ФЗ требование заключать договор на обслуживание ККТ, даже в тех случаях, когда аппарат новый и работает без сбоев? Для таких случаев нужно иметь в виду, что действующее законодательство не связывает процесс эксплуатации ККТ с наличием такого договора. Конечно, при поломке такого сложного оборудования без специализированного сервисного центра не обойтись, не нужно пытаться чинить его собственными силами!

Часто задаваемые вопросы эксплуатации ККТ

-

Нужно ли применять ККТ при расчетах платежными поручениями через банк?

В этом случае организации и ИП, использующие свои расчетные счета в банках, освобождаются от ее применения (п. 9 ст. 2 закона № 54-ФЗ).

-

В каких случаях у налоговой инспекции может возникнуть подозрение о том, что ККТ не применяется?

Некоторые из таких случаев перечислены в Приказе Минфина РФ от 06.06.2023 № 88н.

-

Обязательно ли иметь на корпусе ККТ наклейку «Сервисное обслуживание»?

Нет, законодательством о применении контрольно-кассовой техники это не предусмотрено.

Важно

Минздрав собирается проконтролировать частые больничные

Важно

Минздрав собирается проконтролировать частые больничные