ЕНС: одна сумма, один КБК — и никаких головоломок с платежками. Какой именно код использовать в этом году — в статье.

Навигация

Коротко о главном: 5 пунктов

- Есть несколько способов пополнить ЕНС, в том числе через банк, личный кабинет налогоплательщика, сайт ФНС и Почту России.

- Для внесения денег на единый налоговый счет в платежках нужно указывать только код 01 в поле 101.

- Для всех налогоплательщиков, включая организации и физические лица, используется единый КБК: 182 01 06 12 01 01 0000 510.

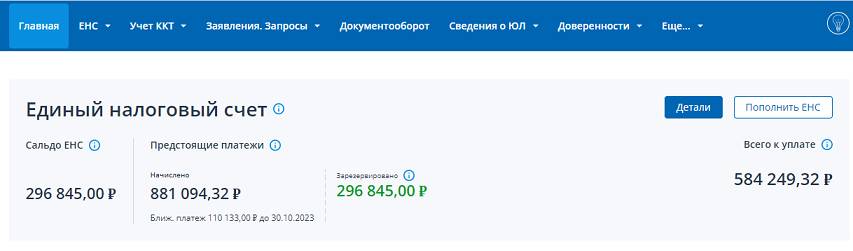

- Чтобы узнать сумму для пополнения, можно посмотреть в личном кабинете налогоплательщика.

- Деньги можно вносить одной платежкой, несколькими на каждый налог или частями, главное, чтобы к 28-му числу месяца сумма была полной.

Какой КБК использовать для пополнения ЕНС

КБК — это код бюджетной классификации, состоящий из 20 цифр. Он необходим для правильного администрирования бюджетных поступлений и расходов.

Для внесения денег на ЕНС все категории налогоплательщиков, а это:

- организации;

- индивидуальные предприниматели;

- самозанятые — плательщики НПД;

- физические лица,

используют лишь один КБК:

182 01 06 12 01 01 0000 510

Вид платежа тоже не важен: налоги, пени, штрафные санкции — всё уплачиваем с одним КБК. Распределить полученные от налогоплательщика средства и закрыть его налоговые гештальты — задача налоговой инспекции.

Подробнее: какие реквизиты использовать для уплаты ЕНС

Разобравшись с КБК, не забудьте уточнить сумму к уплате, заглянув в личный кабинет налогоплательщика.

Максимально подробная информация по ЕНС

Способы и правила пополнения ЕНС

Налоги надо платить не только с чувством исполненного долга, но и с удовольствием. По крайней мере, законодатель старается максимально упростить процесс расставания со своими кровными.

На сегодняшний день возможны варианты:

- привычное и такое родное платежное поручение, направленное через банковские сервисы или принесенное в офис обслуживающего банка;

- личный кабинет налогоплательщика. Там и кнопка специальная есть, так и называется: «Пополнить ЕНС»;

- сайт ФНС. На главной странице (надо прокрутить немного вниз) есть закладка «Уплата налогов и пошлин»;

- Почта России тоже не откажется принять налоговый платеж, но это уже, скорее, экзотика.

Подробнее:

Физическим лицам, помимо прочих вариантов, доступно пополнение ЕНС с банковской карты, в офисе МФЦ, через сайт Госуслуг.

Таким образом, способов пополнения ЕНС много, они доступны и не представляют каких-либо трудностей. Выбираем подходящий способ, уплачиваем налоги и спим спокойно.

Эксперты КонсультантПлюс разобрали, что нужно знать о едином налоговом счете и едином налоговом платеже организациям и ИП. Используйте эти инструкции бесплатно.

Часто задаваемые вопросы о работе с ЕНС/ЕНП

-

Может ли пополнить наш единый налоговый счет третье лицо?

Да, такая возможность предусмотрена п. 1 ст. 45 НК РФ. Предупредите третье лицо, что сумму, уплаченную за другого налогоплательщика, вернуть из бюджета невозможно.

-

Надо ли оформлять платежки на каждый налог или допустимо платить одной суммой?

Платите, как вам удобно: одной платежкой на всю причитающуюся бюджету сумму, несколькими платежками на каждый налог или произвольными частями. Главное, чтобы не позднее 28-го числа месяца на ЕНС оказывалась сумма, достаточная для погашения совокупной обязанности.

-

Как уточнить сумму, на которую необходимо пополнить единый налоговый счет?

Удобнее всего это сделать в личном кабинете налогоплательщика. Сумма к уплате отражается на главной странице ЛК. Наглядный пример приведен чуть выше.

-

Как понять, какие налоги и в какой сумме уплачены?

Для этого существует справка о принадлежности сумм денежных средств ЕНП или акт сверки принадлежности сумм денежных средств ЕНП. Эти (и не только) сведения запрашивают через личный кабинет налогоплательщика.

-

Какие КБК использовать при уплате налогов, не входящих в ЕНП?

КБК, применяемые в 2026 году, утверждены Приказом Минфина России от 10.06.2025 № 70н. Если налог не входит в состав ЕНП, то платить его следует по КБК, указанному в приказе.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз