Что такое КБК в платежке и где его взять — это код бюджетной классификации, который используют для обозначения доходов и расходов бюджета при платежах в контролирующие органы. Найти список действующих кодов можно на сайте ФНС.

Навигация

Из чего состоит КБК

Бухгалтерия организации сталкивается с КБК, когда делает платеж в бюджет. Актуальные коды для обязательных платежей с 01.01.2022 находятся на официальном сайте ФНС — классификатор содержит актуальные сведения.

В Приказе Минфина №75н от 08.06.2021 есть ответ на вопрос, сколько цифр должно быть в КБК, в соответствии с ним, указываемый в платежном документе КБК состоит из 20 цифр, объединенных в группы. Каждая группа имеет свое значение.

Эксперты КонсультантПлюс разобрали, как уточнить платеж в налоговой по КБК. Используйте эти инструкции бесплатно.

Каждая цифра кода, указываемого в платежке, — разряд. Разряды объединяются в блоки следующим образом:

Первая группировка — административная. Она состоит из трех цифр и отражает шифр главного администратора поступлений. Например, код ФНС в платежном поручении — 182; код ФСС в платежке — 393.

Второй блок — доходный. В него включаются несколько информационных сообщений сразу. Первое из них (разряд 4) выражено одной цифрой и обозначает вид поступления платежа. Например, цифра 1 значит, что он пришел в виде налога, 2 — что пришел в виде безвозмездного поступления, 3 — от бизнеса и т. д.

Далее следует подгруппа. Это два знака, которые обозначают, на какие цели предназначается денежное поступление по платежному поручению. Так, 01 — налог на прибыль и подоходный налог; 02 — налог или сбор на социальные нужды, 08 — госпошлина.

В таблице — подробная расшифровка КБК, разряды указаны в отдельной колонке.

|

Структура КБК |

№ разряда |

Что указывать в платежном поручении |

|---|---|---|

|

Группа доходов |

4 |

|

|

Подгруппа доходов |

5, 6 |

Для налоговых и неналоговых доходов:

|

В третий блок входят группа и подгруппа (соответственно две и три цифры подряд).

Следующий элемент в платежном поручении определяет код бюджета и состоит из двух цифр, обозначаемых следующим образом:

- 01 — федеральный;

- 02 — субъекта Федерации;

- 03 — местный и т. д.

|

Структура КБК |

№ разряда |

Что указывать в платежном поручении |

|---|---|---|

|

Статья доходов |

7 |

Коды, по которым администраторы классифицируют поступающие платежи. Коды указаны в приложении 1.1 к указаниям, утвержденным Приказом Минфина России от 08.06.2021 № 75н. |

|

8 |

||

|

Подстатья доходов |

9 |

|

|

10 |

||

|

11 |

||

|

Элемент доходов |

12, 13 |

Коды для распределения платежей — бюджеты:

|

Далее стоят 4 ключевые цифры, которые определяют «причину» платежа (номера разрядов в КБК — 14, 15, 16, 17). Здесь важно понимать, что причин таких всего три:

- уплата налога (сбора, взноса);

- уплата пени по нему;

- уплата штрафа по нему.

Пятый разряд кода КБК в платежном поручении принимает следующие обозначения: платеж — 1000, 2100 — пени, 3000 — штраф. Например:

- 182 1 01 02010 01 1000 110 — при уплате НДФЛ в бюджет;

- 182 1 01 02010 01 2100 110 — при уплате пени по НДФЛ;

- 182 1 01 02010 01 3000 110 — оплата штрафа.

Три последние цифры любого кода — это классификатор вида доходов (налоговые, неналоговые, от собственности и т. д.). Например, 010 — налоговый доход; 130 — поступления от оказания платных услуг, работ и компенсации затрат; 150 — безвозмездные поступления от бюджетов.

|

Структура КБК |

№ разряда |

Что указывать в платежном поручении |

|---|---|---|

|

Аналитическая группа подвида доходов бюджетов |

18, 19, 20 |

Значения кодов утверждает Минфин России, финансовый орган субъекта РФ, муниципального образования. Если не утвердили, то укажите:

Статьи выбытия нефинансовых активов:

|

Код КБК 00000000000000000130 используется в платежном документе при оплате работ, услуг, поименованных в статье 226 КОСГУ. Сюда относятся исследовательские работы, страхование, медицинские услуги и т. д. Код КБК 00000000000000000140 используется при оплате штрафов и неустоек по услугам, указанным выше.

Где в платежке указать бюджетный код

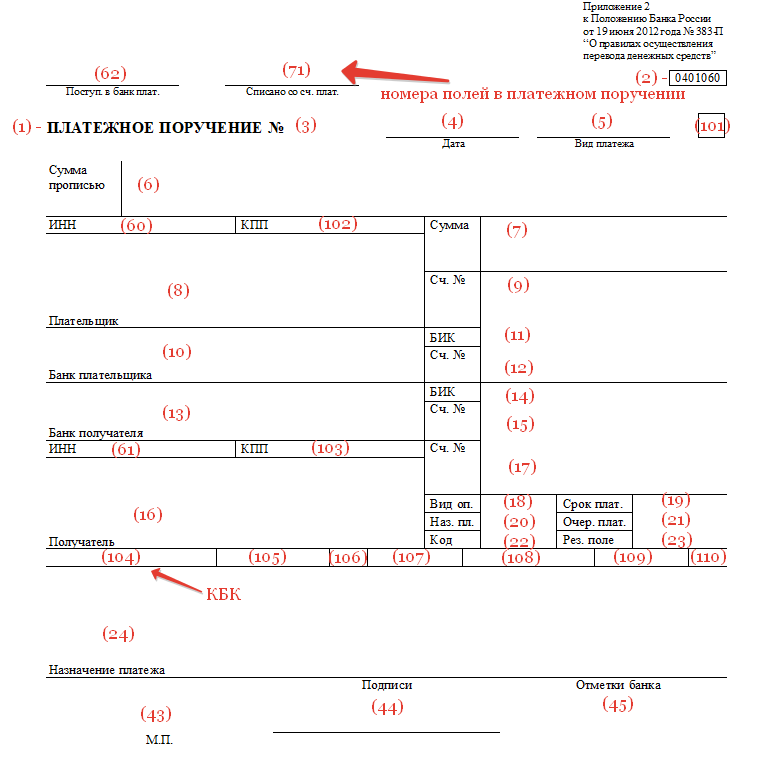

Каждому полю в платежном поручении присвоен собственный номер.

Предусмотрено отдельное поле, где находится КБК в платежке, — это 104 поле. Для безошибочного перечисления платежа его необходимо правильно заполнить (правила заполнения платежного поручения вы можете посмотреть в Положении Банка России от 29.06.2021 № 762-П). Если КБК указан в платежке неверно, то соответствующая сумма будет отнесена к невыясненным платежам, что приведет к недоимке по налогу и страховым взносам.

Приведем пример заполненной платежки с внесенными данными о получателе:

- в поле 104 платежного поручения указан КБК для перечисления НДФЛ;

- 105 — ОКТМО;

- 106 — основание — текущий платеж (сокращенно ТП);

- 107 — период (МС — сокращенно месяц);

- 108 — в этом поле стоит «0» (при уплате по требованию в это поле платежки ставится номер документа с требованием);

- 109 — «0» (поле платежки предназначено для указания даты сдачи декларации или расчета. Если платеж осуществляется независимо от сдачи отчетности, в этом поле платежки всегда ставится «0»);

- 110 — поле всегда остается пустым в платежном поручении;

- 24 — краткое назначение платежа: вид налога и период уплаты.

Ошибка в коде бюджетной классификации

Если в платежном поручении неверно указан КБК, то действуйте следующим образом:

Шаг 1. В налоговую инспекцию или в территориальное отделение внебюджетного фонда необходимо направить заявление об уточнении реквизитов платежного поручения. Заявление пишется в произвольной форме. К заявлению приложите копию платежки с отметкой банка.

Шаг 2. Решение по вопросу об уточнении платежа налоговые инспекторы обязаны принять в течение 10 рабочих дней. Этот срок начинают отсчитывать с даты обращения, когда инспекторы получили ваше заявление на уточнение платежа, или со дня подписания (регистрации) акта совместной сверки расчетов (если она проводилась).

Шаг 3. После истечения срока обязательно закажите в налоговой справку о расчетах с бюджетом или акт сверки, чтобы удостовериться, что инспекторы зачли сумму на правильный код.

Так как КБК относится к группе реквизитов, позволяющих определить принадлежность платежа, то при обнаружении ошибки в поручении на перечисление налога плательщик вправе обратиться в налоговый орган с заявлением об уточнении принадлежности платежа. Эта позиция неоднократно высказывалась Минфином (например, письмо от 19.01.2017 № 03-02-07/1/2145).

Код бюджетной классификации применяется не только в платежных поручениях, но и при составлении отчетности. Нередко при отправке документа по ТКС появляется окно с ошибкой «недопустимое значение КБК». В этом случае перепроверьте корректность данных и отправьте отчет заново.

Важно

ФНС подготовила новую форму декларации по водному налогу

Важно

ФНС подготовила новую форму декларации по водному налогу