Договор розничной купли продажи при ЕНВД — это соглашение, которое подписывают поставщик и покупатель при заключении сделки. Применение единого налога на вмененный доход накладывает на организации и ИП ряд существенных ограничений. Например, они не имеют права продавать товары оптом и для ведения предпринимательской деятельности. Чтобы избежать налоговых санкций, к составлению договора нужно подойти с особым вниманием.

Навигация

Ограничения при ЕНВД

Торгующие организации и ИП, применяющие ЕНВД, должны знать, что кроме вида деятельности (из ст. 346.29 НК РФ, у них есть иные ограничения:

- площадь торгового зала одного объекта не может превышать 150 м²;

- средняя численность работников не может быть больше 100 человек;

- нельзя торговать оптом для дальнейшего применения в предпринимательских целях.

Именно последний пункт вызывает больше всего вопросов как налогоплательщиков, так и самих налоговых органов. Что считать применением товара в предпринимательской деятельности, можно ли продавать продукцию через магазин юридическим лицам, продолжая применять единый налог, и как составить розничный договор.

Розничный договор

Основные моменты при ЕНВД 2020 касаются следующего. Если организация или ИП содержит магазин на «вмененке», он вправе продавать товар другим организациям (ИП) по договору розничной купли-продажи независимо от формы расчетов (наличный или безналичный). Но реализовывать продукцию по договору поставки, применяя «вмененку», нельзя. В чем же разница?

Ответ скрывается в Гражданском кодексе. В ст. 492 ГК РФ сказано, что в документе, декларирующем розницу, продавец обязуется передать покупателю продукцию, предназначенную для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью. Тогда как в соглашении о поставке, наоборот, продажа не может быть связана с личными нуждами и покупка применяется только при ведении бизнеса. Кроме того, в ст. 346.27 НК РФ сказано, что розничной признается торговля товарами за наличный расчет, а также с применением платежных карт на основе договоров розничной купли-продажи.

Казалось бы, все просто: назови документ правильно и спокойно работай на «вмененке». Но на практике при налоговых проверках специалисты ФНС часто отменяют вмененное налогообложение по таким операциям. Налоговики усматривают необоснованную налоговую выгоду и уход от налогов, если, например, магазин строительных материалов продает товар по безналичному расчету одной и той же организации на регулярной основе. И хотя даже Минфин России указывает (письмо от 02.03.2012 № 03-11-11/64), что в обязанность продавца не входит контроль за дальнейшим использованием товара покупателем (для личных нужд или бизнеса), налоговики признают такие сделки оптовыми. В этом случае налогоплательщику приходится идти в суд, но такие процессы далеко не всегда заканчиваются в пользу бизнесменов.

Почему так происходит? Ответ ищите в ст. 493 ГК РФ, в которой сказано, что договор розничной купли-продажи в большинстве случаев считается заключенным с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара. Иными словами, такое соглашение является разовой сделкой и заключается фактически в момент оплаты товара. Если покупателем является не организация, а простой человек, он не подписывает в магазине никаких документов, чтобы купить продукты или те же стройматериалы для своих нужд. Розничный покупатель по безналичному расчету, в идеале, не должен подписывать такой документ. Тем более, что законодательством предусмотрено, что розничную сделку удостоверяет любой документ, подтверждающий факт передачи денег: квитанция (БСО), кассовый чек или выписка банка. Дополнительно покупатель вправе получить счет и товарную накладную. При ЕНВД НДС не предусмотрен, поэтому для вычета никакие документы не требуются.

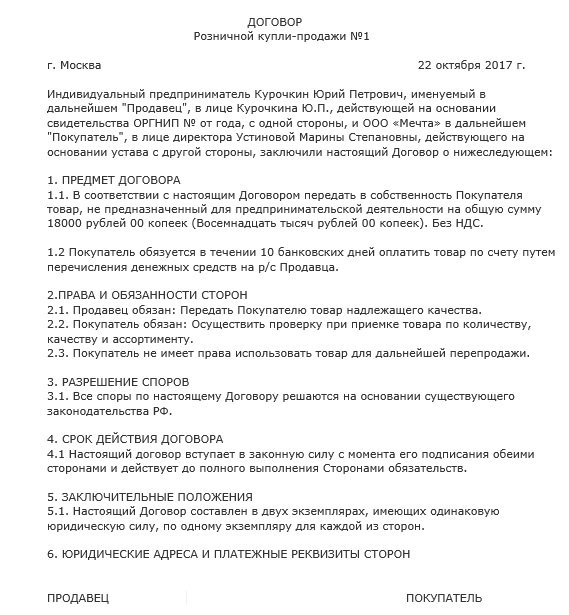

Если вы все же решили заключить с покупателем письменное соглашение, то обратите внимание на приведенный ниже образец розничного договора купли продажи при ЕНВД.

Агенты и посредники

Отдельно рассмотрим возможность применения ЕНВД и агентский договор. Агенты, в соответствии со ст. 1005 ГК РФ, бывают разными:

- агент, принимающий на себя обязанность совершать действия за вознаграждение по поручению принципала от его имени;

- агент, проводящий сделки от своего имени, но за счет принципала.

Именно от этого зависят права и обязанности как агента, так и принципала, влияющие на возможность применения ЕНВД. Например, если агентские обязанности состоят в продаже комиссионных товаров, то в силу ГОСТ Р 51303-99 — это розница. Но для того чтобы иметь возможность применения ЕНВД комиссионному магазину, необходимо либо лично владеть помещением, либо взять его в аренду от своего имени. Важное значение имеет договор аренды для ЕНВД. Помещение торговое должно находиться в собственности или аренде агента. При этом, у кого арендуют торговую точку, значения не имеет. Комиссионер вправе применять «вмененку», даже если помещение находится в собственности комитента (письмо Минфина России от 22.01.2009 № 03-11-06/3/06).

Важно

Выпустили новые указания по заполнению формы № П-4

Важно

Выпустили новые указания по заполнению формы № П-4