Для государственных учреждений действуют особые правила расчетов по налогам, страховым взносам и иным обязательным платежам в бюджет. Несмотря на то, что порядок оформления единого налогового платежа одинаков для всех налогоплательщиков, бюджетный учет ЕНП в текущем году имеет свои особенности.

Навигация

Коротко о главном: 5 пунктов

- Единый налоговый платеж — это деньги, которые учреждение отправляет государству на налоги и взносы.

- Эти деньги собираются на специальном счете в Казначействе — ЕНС.

- Бухгалтер учитывает эти платежи по определенным правилам, записывая информацию в специальные журналы.

- В статье найдете перечень проводок и примеры их использования.

- Есть формы документов, которые надо заполнить, чтобы все было правильно учтено.

Что надо знать об уплате ЕНП в бюджетном учреждении

Мне, как и каждому главному бухгалтеру, известно, что уплата обязательных платежей в госбюджет осуществляется учреждением на основании единого налогового платежа (п. 1 ст. 58 НК РФ). Поступающие суммы самостоятельно учитываются ИФНС на ЕНС — едином налоговом счете налогоплательщика: направляются на погашение имеющейся недоимки, принимаются в зачет и т. п. (ст. 45 НК РФ, ст. 58 НК РФ).

Подробнее:

Для учета ЕНП в бюджетных организациях, в частности, в бюджетных учреждениях, применяются следующие основные НПА (нормативно-правовые акты):

- инструкция по применению единого плана счетов бухгалтерского учета, утв. Приказом Минфина России от 01.12.2010 № 157н;

- инструкция по применению плана счетов бюджетных учреждений, утв. Приказом Минфина РФ от 16.12.2010 № 174н.

Практика моего опыта работы показывает, что, в соответствии с нормами перечисленных НПА, схема бюджетного учета единого налогового платежа в текущем году выглядит так:

- Вначале налоги и взносы рассчитываются учреждением на основании первичных учетных документов, к которым (в качестве основания) прилагаются расчеты, декларации и другие аналогичные документы, обосновывающие начисленную задолженность перед бюджетом.

- Возникающие налоговые обязательства бюджетное учреждение начисляет по кредиту счета 030300 «Расчеты по платежам в бюджеты» с использованием кодов аналитики: с 030301 по 030315 (п. 263 инструкции № 157н).

- Сумма ЕНП, перечисленная учреждением в бюджет, проводится по дебету счета 030314 «Расчеты по единому налоговому платежу».

- После того как ИФНС распределит средства ЕНП в счет уменьшения налоговых обязательств и выдаст (по запросу) соответствующие данные, бухгалтерия учреждения получает основание уменьшить сальдо по счету 030314 в счет погашения ранее начисленной задолженности по налогам и взносам, учитываемой на аналитических счетах счета 030300.

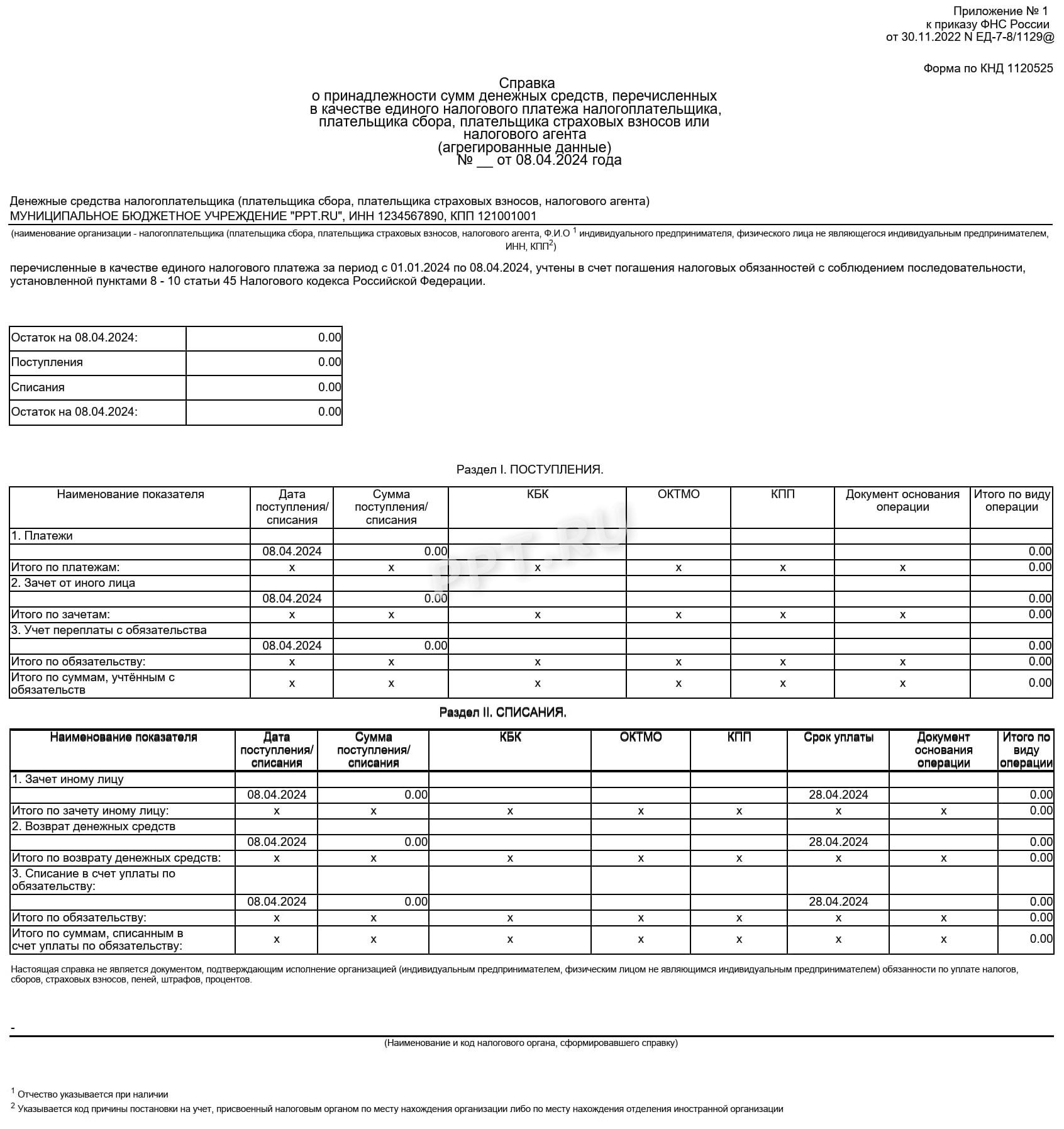

На последнем этапе бюджетного учета ЕНП особое значение приобретает документ-основание, позволяющий правильно отразить в проводках состояние налоговых обязательств на конкретную дату. Таким документом является «Справка о принадлежности сумм ЕНП» (форма по КНД 1120525), которую любой налогоплательщик вправе запросить у своей ИФНС (пп. 10 п. 1 ст. 32 НК РФ), как в полной форме, так и в сокращенном виде. Форма справки утв. Приказом ФНС РФ от 30.11.2022 № ЕД-7-8/1129@, причем ее полный и сокращенный варианты имеют одинаковый состав показателей. Но в сокращенном виде факты списания и распределения средств единого платежа отражаются в обобщенном виде — как агрегированные данные. Вот как выглядит образец бланка справки формы по КНД 1120525 в сокращенном варианте:

Бланк справки о принадлежности сумм ЕНП

При необходимости, бюджетное учреждение имеет возможность получить от ИФНС дополнительные данные с помощью «Сведений о задолженности в размере отрицательного сальдо ЕНС» на выбранную дату (форма по КНД 1120518).

Может пригодиться: как узнать сальдо ЕНС

Бухгалтерские проводки по ЕНП в бюджетном учреждении

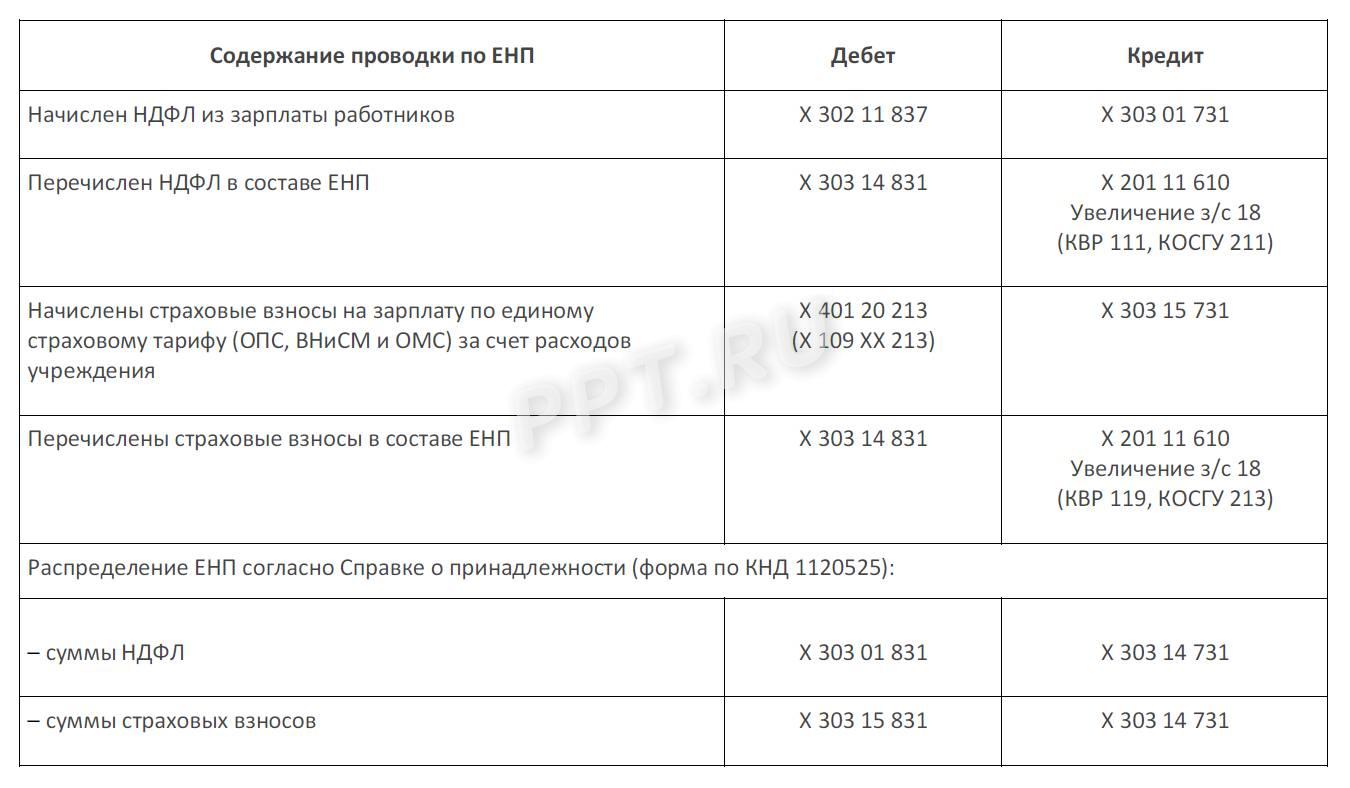

Проводки по ЕНП в бюджетном учреждении составляются на основе требований, изложенных в пунктах 130-133 инструкции № 174н. Проводки по начислению налогов производятся (как правило) по кредиту аналитических счетов счета 0303000 «Расчеты по платежам в бюджеты» в корреспонденции со счетами учета затрат. А проводки по уплате единого платежа в госбюджет составляются по дебету счета 030314831 «Уменьшение кредиторской задолженности по ЕНП» и кредиту счета 020111610 «Выбытия денежных средств учреждения с лицевых счетов в органе Казначейства» (п. 133 инструкции № 174н).

Получив от ИФНС затребованную «Справку о принадлежности сумм ЕНП» (форма по КНД 1120525), бюджетное учреждение соответствующими проводками распределяет сальдо ЕНС путем уменьшения начисленной налоговой задолженности по дебету аналитических счетов к счету 030300 «Расчеты по платежам в бюджет» и кредиту счета 030314731 «Увеличение кредиторской задолженности по ЕНП».

Чтобы помочь в составлении бюджетных проводок по единому налоговому платежу, я, для наглядности, предлагаю сгруппировать некоторые из них в виде таблицы.

Бухгалтерские проводки по ЕНП в бюджетном учреждении

Примеры проводок по ЕНП в бюджетном учреждении

В качестве примера формирования проводок по ЕНП в бюджетном учреждении рассмотрим такую предполагаемую ситуацию: муниципальное бюджетное учреждение «PPT.RU» при оформлении расчетов по зарплате начислило НДФЛ и страховые взносы по ЕСТ (единому страховому тарифу) с учетом норм п. 3 ст. 425 НК РФ, в т. ч.:

- НДФЛ — 130 000 руб.;

- страховые взносы по ЕСТ: на обязательное пенсионное страхование (ОПС), на обязательное соцстрахование по временной нетрудоспособности и в связи с материнством (ВНиМ) и на обязательное медицинское страхование (ОМС) — всего 300 000 руб.

Бухгалтерские проводки по единому платежу составляются учреждением в соответствии с пунктами 131-133 инструкции № 174н, в том числе:

- начислен НДФЛ из зарплаты работников учреждения — Дт 030211837 Кт 030301731 — 130 000 руб.;

- начислены страховые взносы по ЕСТ за счет расходов учреждения — Дт 040120213 Кт 030315731 — 300 000 руб.;

- перечислены НДФЛ и страховые взносы по ЕСТ в составе единого платежа — Дт 030314831 Кт 020111610 — 430 000 руб.;

- уменьшена задолженность по НДФЛ и страховым взносам (по Справке КНД 1120525):

- Дт 030301831 Кт 030314731 — 130 000 руб. — НДФЛ;

- Дт 030315831 Кт 030314731 — 300000 руб. — страховые взносы по ЕСТ.

Подробнее: как вести бухгалтерский учет единого налогового платежа

Часто задаваемые вопросы по теме

-

Что входит в единый налоговый платеж?

НК РФ рассматривает единый налоговый платеж как денежные средства, уплаченные учреждением для погашения своих обязательств по налогам, сборам, страховым взносам и иным основаниям. Кроме прямых платежей, к ЕНП также приравниваются суммы, учитываемые при зачете или вычете налоговой недоимки, начислении или погашении штрафных санкций (п. 1 ст. 11.3 НК РФ).

-

Какие счета учета ЕНП используются в бюджетных проводках?

При оформлении проводок учет расчетов по платежам в бюджет осуществляется на одноименном счете 030300 (п. 263 инструкции № 157н) с использованием кодов аналитики с 030301 (расчеты по НДФЛ) по 030315 (расчеты по единому страховому тарифу). Расчеты по ЕНП в проводках отражаются на аналитическом счете 030314 «Расчеты по единому налоговому платежу».

-

Какие проводки по ЕНП в бюджетном учреждении?

Начисление налоговых обязательств бюджетное учреждение производит проводками по кредиту счета 030300 «Расчеты по платежам в бюджеты» с использованием следующих кодов аналитики: с 030301 по 030315 (п. 263 инструкции № 157н).

Суммы ЕНП, уплаченные учреждением в госбюджет, регистрируются проводками по дебету счета 030314 «Расчеты по единому налоговому платежу» с кредита счетов учета денежных средств.

Распределение сумм ЕНП, первоначально аккумулируемых в составе сальдо по ЕНС, осуществляется на основании справки по КНД 1120525 проводками с кредита счета 030314 в дебет аналитических счетов учета расчетов по платежам в бюджет.

Приказ Минфина России от 01.12.2010 N 157н

Приказ Минфина России от 16.12.2010 N 174н

Приказ ФНС России от 30.11.2022 N ЕД-7-8/1129@

Статья 11.3 НК РФ. Единый налоговый платеж. Единый налоговый счет

Статья 32 НК РФ. Обязанности налоговых органов

Статья 45 НК РФ. Исполнение обязанности по уплате налога, сбора, страховых взносов

Статья 58 НК РФ. Порядок уплаты налогов, сборов, страховых взносов

Важно

Шкалу НДФЛ предложили пересмотреть

Важно

Шкалу НДФЛ предложили пересмотреть