Бухучет единого налогового платежа зависит от типа организации-налогоплательщика. Коммерция и НКО учитывают ЕНП на счете 68, создавая для него отдельный субсчет. А для бюджетников все немного сложнее: ввели счета 303 14 для расчетов по единому платежу и 303 15 для расчетов по единому страховому тарифу.

Навигация

Коротко о главном: 5 пунктов

- С 2023 года все организации и люди начали платить налоги через единый налоговый платеж.

- Единый налоговый счет — это место, где хранятся деньги для налогов.

- Нужно сначала сдать отчетность, а потом заплатить налог через ЕНП.

- Налоговики сами распределяют деньги с ЕНС на разные налоги и взносы.

- Для бухгалтерского учета используют специальные счета для ЕНП и учета налогов.

Что такое единый налоговый платеж в бюджете

С 1 января 2023 года все организации — коммерция, НКО, бюджетники, предприниматели и физлица-налогоплательщики — перешли на единый налоговый платеж и единый налоговый счет. И если физлицам всего лишь надо перечислять обязательные платежи по новым реквизитам, которые им предоставляет ФНС, то организации полностью перестроили порядок расчетов по налогам и бухгалтерский учет таких расчетов. А для бюджетников изменился и единый план счетов единого налогового платежа (Приказ Минфина № 157н от 01.12.2010).

Сначала разберемся с понятиями:

- ЕНП — это единый налоговый платеж, деньги, которые плательщик перечисляет в бюджет в качестве оплаты по налогам, сборам, взносам, недоимкам. И еще это суммы, которые налоговики взыскивают с плательщика.

- ЕНС — это единый налоговый счет, который открыли каждому плательщику для учета ЕНП и совокупной обязанности.

- Совокупная обязанность — все налоги, авансовые платежи, страховые взносы, сборы и штрафные санкции, которые плательщику надо заплатить в бюджет на конкретную дату.

- Сальдо ЕНС — остаток средств на едином счете. Когда ЕНП больше совокупной обязанности, на счете сформируется положительное сальдо: его разрешают зачесть или вывести. Когда ЕНП меньше совокупной обязанности, на счете образуется отрицательное сальдо, долг плательщика перед бюджетом. Когда ЕНП вносят в размере совокупной обязанности, остатка на счете не возникает — сальдо нулевое.

Может пригодиться: как узнать сальдо ЕНС

Плательщик перечисляет ЕНП на ЕНС, после чего налоговики распределяют внесенные средства в соответствии с совокупной обязанностью. Сведения о суммах к уплате инспектор, как и прежде, получает из деклараций, расчетов, уведомлений. То есть сначала налогоплательщик сдает отчетность (до 25-го числа), а потом перечисляет ЕНП (до 28-го числа). Если налоги, взносы, авансы платят без отчетности, то сначала надо отправить уведомление об исчисленной сумме (Приказ ФНС № ЕД-7-8/1047@ от 02.11.2022).

Для подоходного налога действуют другие правила. Уведомления и платежи по НДФЛ налоговые агенты отправляют дважды в месяц (ст. 58, 226 НК РФ):

- по начислениям за период с 1 по 22-е число — уведомления подают до 25-го числа, НДФЛ платят до 28-го числа текущего месяца;

- по начислениям за период с 23-го по последнее число месяца — уведомления подают до 3-го числа, НДФЛ платят до 5-го числа следующего месяца;

- по начислениям за период с 23 по 31 декабря — уведомления подают и платят налог не позднее последнего рабочего дня декабря.

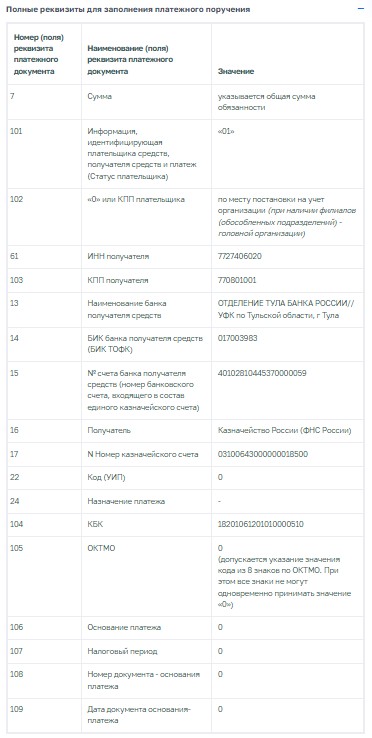

ЕНП вносят платежным поручением, наличными или путем отражения операций на лицевом счете. Большую часть налогов и взносов перечисляют одной платежкой: одному получателю и по одному КБК 18201061201010000510. Получатель ЕНП — Казначейство России (ФНС России). Реквизиты одинаковы для всех плательщиков и всех регионов.

Реквизиты для уплаты ЕНП

Общий порядок работы с ЕНП таков:

- Сначала сдаем декларацию, расчет или уведомление. Налоговики определяют размер совокупной обязанности налогоплательщика.

- Формируем одну платежку на перечисление ЕНП. Рассчитываем сумму платежа: суммируем текущие выплаты и недоимку на дату оплаты. Вы сможете перечислить и больше, тогда на ЕНС сформируется положительное сальдо. А вот меньше платить не рекомендуется, иначе образуются недоимка и пени.

- Отправляем платеж на ЕНС. После того как деньги поступят, инспектор распределит их сам: сначала спишет недоимку, затем текущие платежи, потом пени, проценты и штрафы.

Подробнее: в какой последовательности списываются средства с ЕНС

По этому алгоритму теперь работают коммерческие организации и НКО. Для учреждений госсектора действует другой порядок.

В поле 104 платежного поручения бюджетники указывают тот же код, что и остальные — 18201061201010000510 (Приказ Минфина № 80н от 01.06.2023).

Еще для организаций госсектора имеет значение, какую задолженность зачли налоговики. На практике бывают ситуации, когда учреждение заплатило по одному коду бюджетной классификации (к примеру, НДФЛ по КВР 111 и КОСГУ 211), а средства зачли по другому обязательству (например, недоимку по налогу на землю за прошлый год). В таком случае казенному учреждению придется уточнить кассовые расходы на лицевом счете получателя бюджетных средств, а бюджетным и автономным учреждениям — проанализировать возможное отражение в бухучете исполнения обязательства некассовой операцией или опять же уточнить расходы на лицевом счете.

Чтобы таких ситуаций не возникало, периодически запрашивайте информацию о зачете ЕНП у налоговиков. ФНС предоставляет (пп. 10 п. 1 ст. 32 НК РФ):

- справку о наличии положительного, отрицательного или нулевого сальдо ЕНС — в течение 5 рабочих дней со дня поступления запроса;

- справку о принадлежности сумм денежных средств, перечисленных в качестве ЕНП, — в течение 5 рабочих дней;

- справку об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов — в течение 10 рабочих дней.

Кроме того, информация о ЕНС доступна в учетной бухгалтерской системе. К примеру, 1С синхронизируется с ЛК налогоплательщика: пользователи смогут увидеть корректные движения по ЕНП и остатки по ЕНС.

Подробнее: операции по ЕНС в 1С

Эксперты КонсультантПлюс разобрали, как НКО и коммерческим субъектам организовать учет единого налогового платежа. Используйте эти инструкции бесплатно.

Как вести бухгалтерский учет ЕНП в некоммерческой организации

Ни Минфин, ни ФНС пока официально не разъяснили, как вести учет единого налогового платежа, но в силу особенностей такого механизма расчетов его бухучет проводят так же, как и для других расчетов с бюджетом. Положительное сальдо ЕНС отражают как дебиторскую задолженность плательщика перед бюджетом, отрицательное сальдо — как кредиторскую задолженность.

Может быть полезно: как отразить в бухгалтерском балансе сальдо ЕНС

В Приказе Минфина № 94н от 31.10.2000 разъясняется, на какой счет отнести единый налоговый платеж коммерческим организациям и НКО — на счет 68 «Расчеты по налогам и сборам». Для учета ЕНП надо открыть отдельный субсчет — например, 68-ЕНП или 68-90.

Примеры проводок по ЕНП в коммерческом учете мы покажем в таблице:

| Проводка | Содержание операции |

|---|---|

| Поступление средств на единый налоговый счет | |

| Дт 68-90 Кт 51 | Перечислили ЕНП на ЕНС |

| Дт 68-90 Кт 68-НДС, НДФЛ, налог на прибыль | Вернули налог |

| Дт 68-90 Кт 60, 76 | Поступили средства в качестве ЕНП от третьих лиц |

| Дт 68-90 Кт 91-1 | Налоговики начислили проценты за излишне взысканные средства |

| Погашение совокупной обязанности | |

|

Дт 68-НДС, НДФЛ, налог на прибыль и пр. Кт 68-90 Дт 69-взносы Кт 68-90 |

Перечислили суммы налогов для зачета совокупной обязанности |

| Дт 51 Кт 68-90 | Вернули деньги с ЕНС на расчетный счет плательщика |

Как вести бухгалтерский учет ЕНП в учреждениях госсектора

В отличие от коммерции, бюджетникам Минфин разъяснил, на каком счете учитывать единый налоговый платеж — на новом счете 303 14 «Расчеты по единому налоговому платежу». Его внесли в Единый план счетов бюджетного учета с 1 января 2023 года (Приказ Минфина № 157н).

Вот как ведется учет ЕНП:

- Средства, перечисленные на ЕНС, учитывают на счете 303 14.

- После этого налоговики примут решение о зачете ЕНП по совокупной обязанности, начисленную задолженность закрывают по нужным счетам учета.

Счет 303 14 — активный, на нем формируется только дебетовое сальдо.

Мы показали в таблице, как вести бухучет ЕНС и ЕНП для казенных, бюджетных и автономных учреждений.

| Проводки по ЕНС и ЕНП в казенном учреждении | Бухгалтерские проводки в бюджете по единому налоговому платежу | Содержание операции |

|---|---|---|

| Начисление налогов и уплата ЕНП | ||

| Дт КРБ 1 302 11 837 Кт КРБ 1 301 01 731 | Дт Х 302 11 837 Кт Х 301 01 731 | Начислили, удержали НДФЛ из зарплаты |

| Дт КРБ или гКБК 1 303 14 831 Кт КРБ 1 304 05 211 | Дт Х 303 14 831 Кт Х 201 11 610 | Перечислили НДФЛ в бюджет |

| Дт КРБ 1 401 20 213 Дт КРБ 1 303 15 731 | Дт Х 401 20 213, Х 109 ХХ 213 Кт Х 303 15 731 | Начислили страховые взносы на ОПС, ОМС и ВНиМ на зарплату по единому тарифу |

| Дт КРБ или гКБК 1 303 14 831 Кт КРБ 1 304 05 213 | Дт Х 303 14 831 Кт Х 201 11 610 | Перечислили страховые взносы на ОПС, ОМС и ВНиМ на зарплату по единому тарифу |

| Дт КРБ 1 401 20 291 Кт КРБ 1 303 12 731 | Дт Х 401 20 213, Х 109 ХХ 213 Кт Х 303 12 731 | Начислили налог на имущество |

| Дт КРБ или гКБК 1 303 14 831 Кт КРБ 1 304 05 291 | Дт Х 303 14 831 Кт Х 201 11 610 | Перечислили налог на имущество |

| Дт КРБ 1 401 20 291, 1 109 ХХ 291 Кт КРБ 1 303 04 731 | Дт 2 401 10 131 Кт 2 303 04 731 | Начислили НДС по доходам от платных услуг |

| Дт КРБ или гКБК 1 303 14 831 Кт КРБ 1 304 05 291 | Дт 2 303 14 831 Кт 2 201 11 610 | Перечислили НДС по доходам от платных услуг |

| Зачет совокупной обязанности | ||

| Дт КРБ 1 301 01 831 КТ КРБ или гКБК 1 303 14 731 | Дт Х 303 01 831 Кт Х 303 14 731 | НДФЛ |

| Дт КРБ 1 303 15 831 Кт КРБ или гКБК 1 303 14 731 | Дт Х 303 15 831 Кт Х 303 14 731 | Страховые взносы |

| Дт КРБ 1 303 12 831 Кт КРБ или гКБК 1 303 14 731 | Дт Х 303 12 831 Кт Х 303 14 731 | Налог на имущество |

| Дт КРБ 1 303 04 831 Кт КРБ или гКБК 1 303 14 731 | Дт 2 303 04 831 Кт 2 303 14 731 | НДС по платным услугам |

Напоминаем, что взносы на травматизм надо платить в новый СФР. А взносы на ОПС, ОМС и ВНиМ по-прежнему перечисляем в ИФНС, но по единому страховому тарифу.

И если единый налоговый платеж в бюджетном учете отражается на сч. 303 14, то для расчетов с бюджетом по ЕСТ ввели другой счет — 303 15 «Расчеты по единому страховому тарифу». Он заменил отдельные счета 303 02, 303 07 и 303 10, которые раньше применялись для учета страховых взносов.

Счет 303 15 — пассивный, по нему образуется только кредитовое сальдо. Сам порядок начислений страховых взносов не изменился, поменяли только номер счета. Вот пример проводки:

Дт 0 401 20 213 Кт 0 303 15 731 — начисление взносов по единому страховому тарифу.

Приказ Минфина России от 01.12.2010 N 157н

Приказ Минфина России от 29.11.2017 N 209н

Приказ Минфина РФ от 31.10.2000 N 94н

Приказ Минфина России от 24.05.2022 N 82н

Приказ ФНС России от 02.11.2022 N ЕД-7-8/1047@

Приказ Минфина России от 01.06.2023 N 80н

Статья 32 НК РФ. Обязанности налоговых органов

Статья 58 НК РФ. Порядок уплаты налогов, сборов, страховых взносов

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Важно

С 3 марта — огромные штрафы за неуплату экосбора