Недавно у нас в бухгалтерии появилась новая сотрудница. Она только что закончила университет и сразу же устроилась к нам помощником бухгалтера. Поскольку весь учет у нас автоматизирован — мы ведем бухгалтерию в 1С, ей поручили вести налоги: начисления, платежи, отчеты. На основании материалов разработчиков показываем, как вести операции по ЕНП и ЕНС в 1С.

Навигация

Коротко о главном: 5 пунктов

- Единый платеж включает большинство налогов и взносов.

- Все еще надо подавать расчеты, декларации и уведомления о налогах.

- Налоговики списывают деньги с ЕНС по специальному порядку.

- Если денег не хватает, платежи распределяют пропорционально.

- В 1С все обновилось: налоги начисляем и уплачиваем проще.

Какие операции по ЕНС проводятся в 1С

Несмотря на то что не все вопросы с ЕНП и ЕНС изучены и разъяснены, на практике новая система довольно удобная. Сейчас большинство налогов и взносов мы платим через единый платеж (п. 1, 7 ст. 58 НК РФ). Под ЕНП попадают:

- НДФЛ и страховые взносы;

- НДС и прибыль;

- все имущественные налоги — земля, имущество, транспорт;

- спецрежимные налоги — УСН, ПСН, ЕСХН;

- ресурсные платежи — вода, НДПИ;

- авансовые платежи, различные сборы.

Надо знать: какие налоги входят в состав ЕНП

Есть платежи, которые не входят в ЕНП. К примеру, страховые взносы на травматизм: их мы платим в СФР. Также отдельно от ЕНП перечисляем фиксированные авансы по НДФЛ за иностранцев по патенту и госпошлины, по которым арбитраж не выдал исполнительный документ.

Сама суть единого платежа и единого счета тоже довольно проста. Мы, как и раньше‚ рассчитываем налоги и взносы — механизм начисления и периодичность уплаты не поменялись. Перед тем как заплатить в бюджет, мы информируем налоговиков о начисленной сумме:

- Отправляем расчеты и декларации‚ если срок отчетности наступает раньше уплаты налога. Это касается НДС, прибыли, водного налога и НДПИ, УСН за год и др.

- Подаем уведомления об исчисленной сумме‚ если платеж перечисляют до сдачи отчетности или без нее (Приказ ФНС № ЕД-7-8/1047@ от 02.11.2022). ИФНС надо уведомить о начислении НДФЛ (дважды в месяц), имущественных налогах. По страховым взносам на ОПС, ОМС и ВНиМ уведомление подаем только за первый и второй месяцы квартала, а за третий уже отправляем РСВ.

Когда налоговики обработают декларацию/расчет/уведомление, они узнают, сколько плательщику надо перечислить в бюджет за конкретный период. Эту сумму называют совокупной обязанностью (ст. 11 НК РФ). Дальше плательщик погашает свою задолженность перед бюджетом — перечисляет нужную сумму одной платежкой, не разбивая по видам обязательств. В платежном поручении указываем КБК ЕНП — 182 0 10 61201 01 0000 510.

Подробнее: о сроках уплаты НДФЛ

Когда ЕНП поступит на единый счет (у каждого плательщика он свой), налоговики сами спишут деньги — по совокупной обязанности. Но платежи зачитывают в определенной последовательности (п. 8 ст. 45 НК РФ):

- Долги по НДФЛ.

- Текущий НДФЛ.

- Долги по другим налогам и взносам.

- Текущие налоговые платежи.

- Пени.

- Проценты.

- Штрафы.

Если на день списания на ЕНП недостаточно денег для погашения совокупной обязанности, то единый платеж распределяют в такой же последовательности, но пропорционально суммам ваших обязательств (п. 10 ст. 45 НК РФ). Если после распределения на ЕНС остались деньги, то у вас образовалось положительное сальдо: сможете зачесть его в будущем или вернуть обратно на расчетный счет. Если же денег не осталось, то это нулевое сальдо. А если после распределения вы остались должны бюджету — это отрицательное сальдо ЕНС.

На заметку: как узнать сальдо ЕНС

Вот и весь механизм ЕНП и ЕНС. В 1С он устроен еще проще: с 2024 года порядок обновили. 1С синхронизировали с личным кабинетом налогоплательщика — все расчеты и остатки в системе теперь совпадают с тем, что отражено в ЛК. А это — гарантия корректного учета.

Вот что еще изменили в 1С:

- убрали регистры по единому счету — их больше не используют;

- отменили операцию «Зачет аванса» — все данные уже есть в системе благодаря взаимодействию с ЛК;

- исключили «Операцию по ЕНС» — задолженность по налогам больше не начисляют;

- добавили новую регламентную операцию «Начисление налогов на ЕНС» — теперь налоги закрывают концом месяца одним простым действием;

- ввели документ «Корректировка ЕНС» — для налогов и сборов, которые надо закрыть вручную.

Таким образом, то, что раньше проводили через «Операцию по ЕНС», сейчас делать не надо. Достаточно провести закрытие месяца в 1С и свериться с ЛК плательщика по движениям и остаткам.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы уведомить ФНС об исчисленных суммах налогов, сборов, взносов, перечисляемых с помощью единого платежа.

Начисление налогов по ЕНС в 1С

Практически все налоговые обязательства в 1С теперь начисляем через регламентную операцию «Начисление налогов на ЕНС» в закрытии месяца. Через нее проводим НДС, прибыль, имущественные налоги, УСН, торговый сбор, НДФЛ и страхвзносы ИП за себя. НДФЛ закрываем любым из документов:

- списание с расчетного счета;

- выдача наличных.

Страховые взносы в 1С начисляем через «Начисление зарплаты».

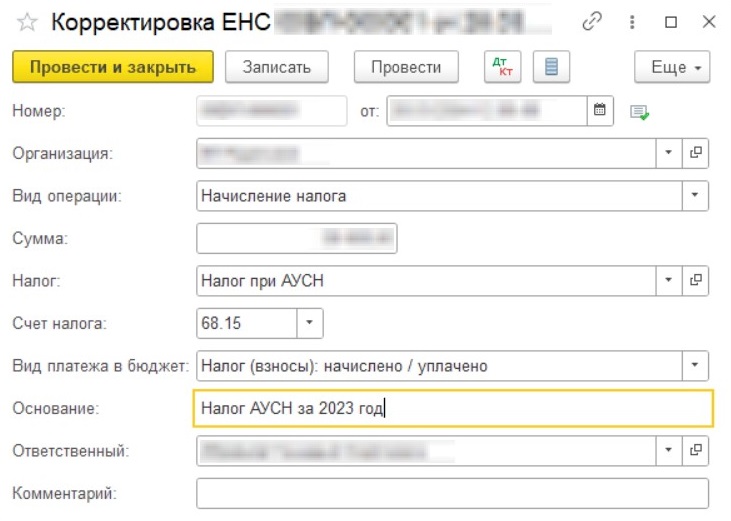

А вот для каких обязательств делаем в 1С «Корректировку ЕНС» с видом «Начисление налога»:

- акцизы;

- АУСН;

- НПД и пр.

Если налоговое обязательство не начисляется в 1С через закрытие месяца, проведите его Корректировкой ЕНС

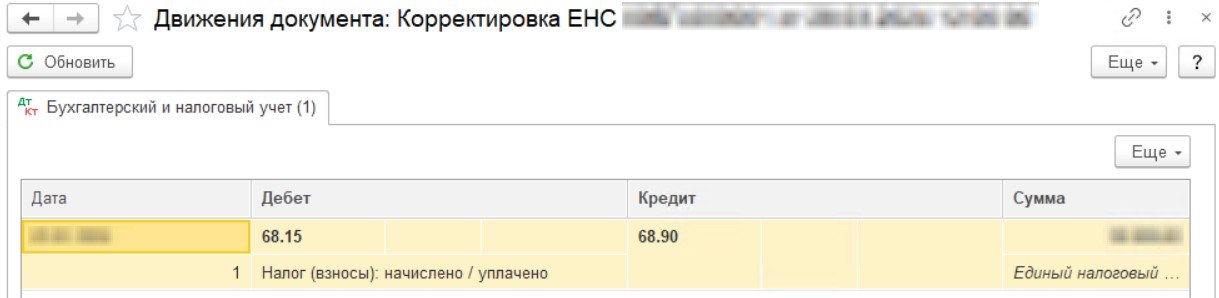

После проведения «Корректировки» в 1С сформируется проводка по переносу задолженности на ЕНС. А вот движения по регистрам теперь не создаются — они не нужны.

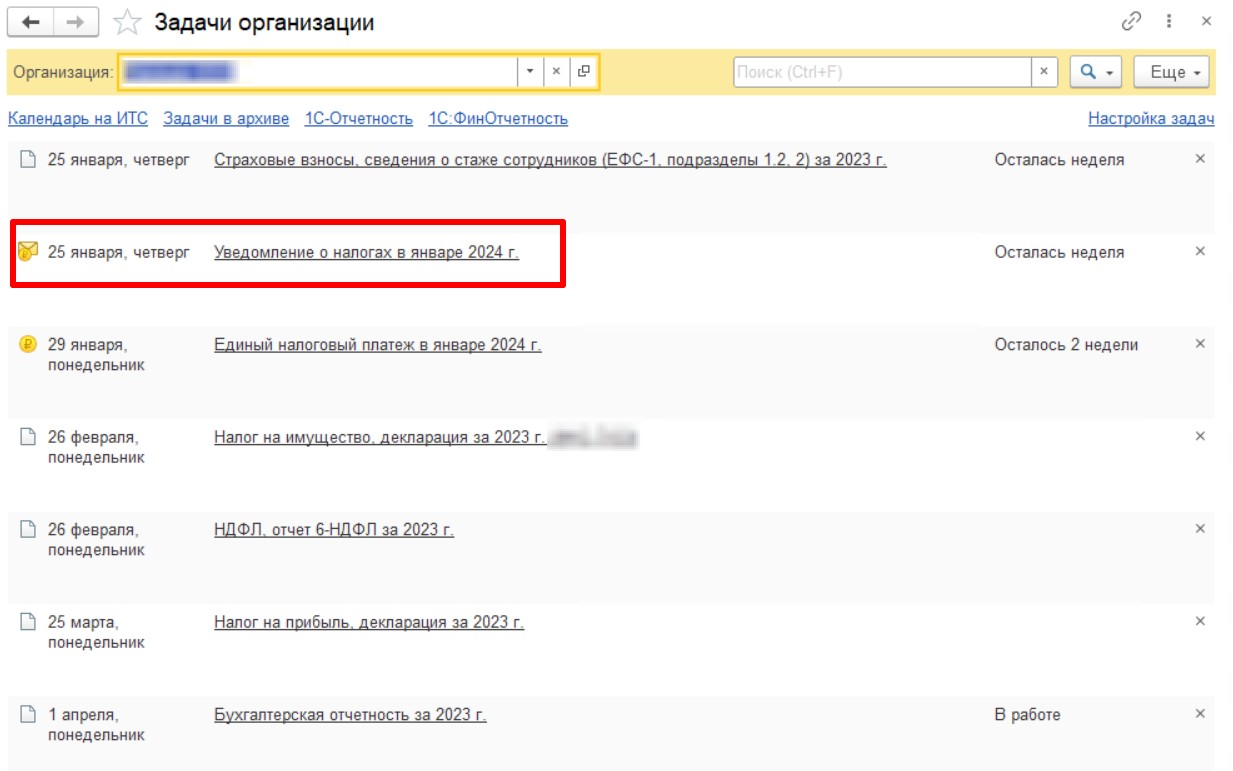

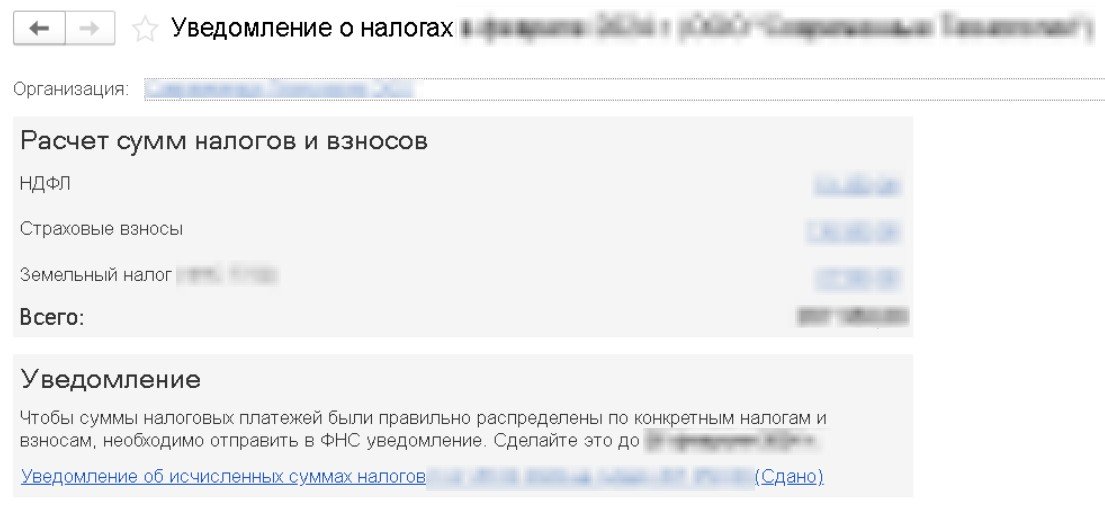

Уведомление о налогах в 1С

Прежде чем внести ЕНП, надо отправить налоговикам расчет/декларацию или уведомление. Вы тоже сможете сделать это прямо в 1С, если подключили 1С-Отчетность. Напоминаем, что с 2024 года уведомление в 1С — это просто отчет, а не отдельная операция, по которой формируются проводки.

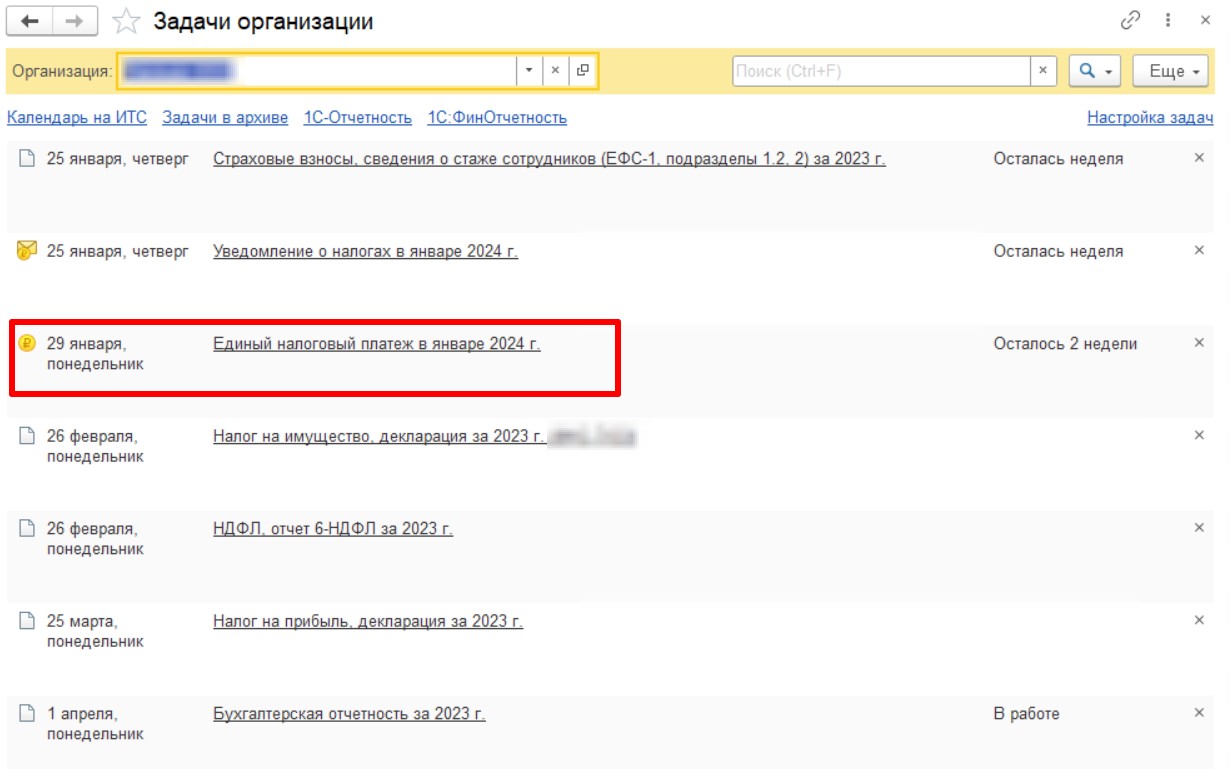

Подать ЕНП-Уведомление вы сможете из раздела «Задачи организации» в главном меню.

Перейдите в «Задачу», сформируйте новое уведомление и передайте налоговикам через 1С.

Подробнее: как создать уведомление о ЕНП в 1С

Уплата налогов с ЕНС в 1С

Никаких специальных операций тоже делать не надо. Периодически открывайте «Задачи организации» и проверяйте в 1С приближающиеся сроки расчетов с бюджетом.

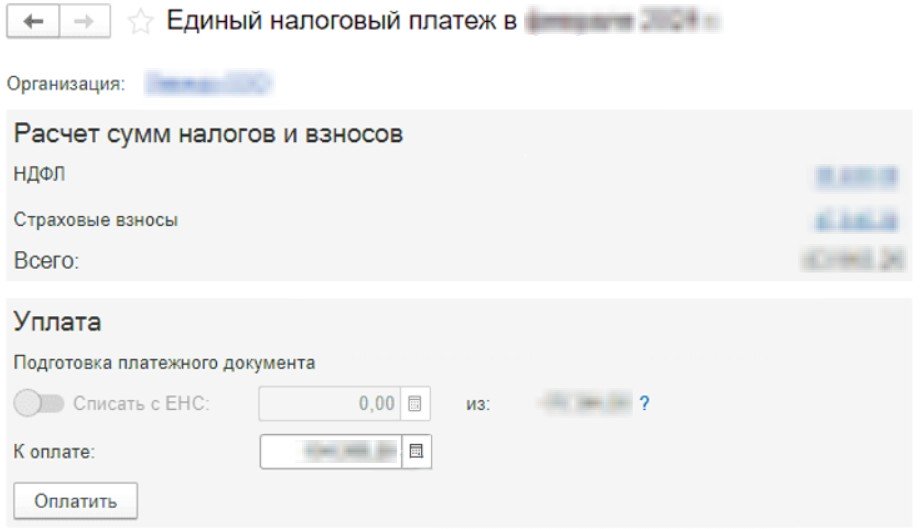

Когда зайдете в эту «Задачу» в 1С, в «Расчете» увидите сумму, которую надо заплатить за конкретный период. Там же, в системе 1С, сможете подготовить платежку на всю сумму долга или же вручную исправить на тот ЕНП, который хотите отправить в бюджет.

Подробнее: как распределить ЕНП по налогам в 1С

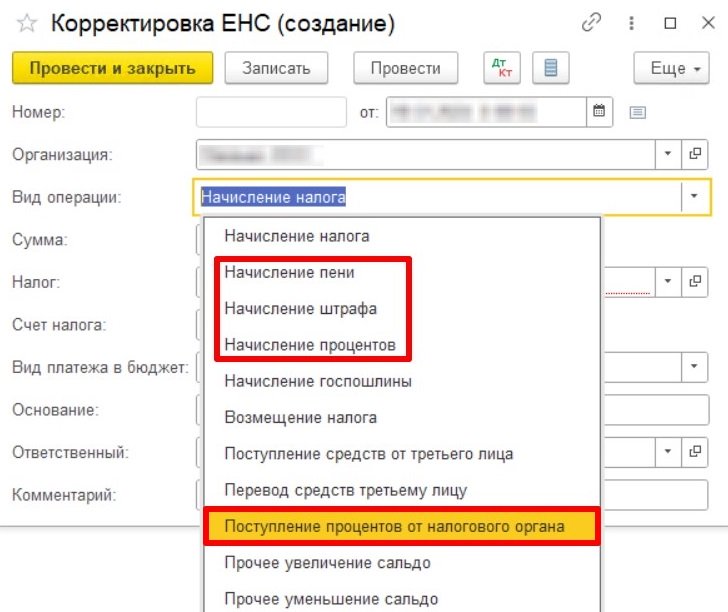

Как в 1С начислить пени по ЕНС

Для начисления пеней и штрафов в 1С тоже используем новый документ — «Корректировку ЕНС». Выбираем в нем нужный «Вид операции». Дату документа (т. е. операции) ставим такую же, как и в вашем ЛК налогоплательщика. Затем проводим заполненную «Корректировку» в 1С.

Другие операции с ЕНС в 1С

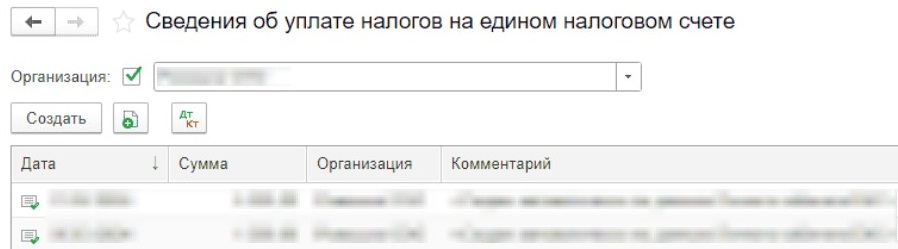

Еще одна важная операция в 1С — сверка движений и остатков единого счета с ЛК. Для этого в 1С Бухгалтерия (начиная с версии 3.0.150) добавили новый документ — «Сведения об уплате налогов». Найдите его в разделе «Операции».

Через него вы сможете увидеть списание налогов с вашего ЕНС. Сведения загружаются напрямую из ЛК плательщика на сайте ФНС.

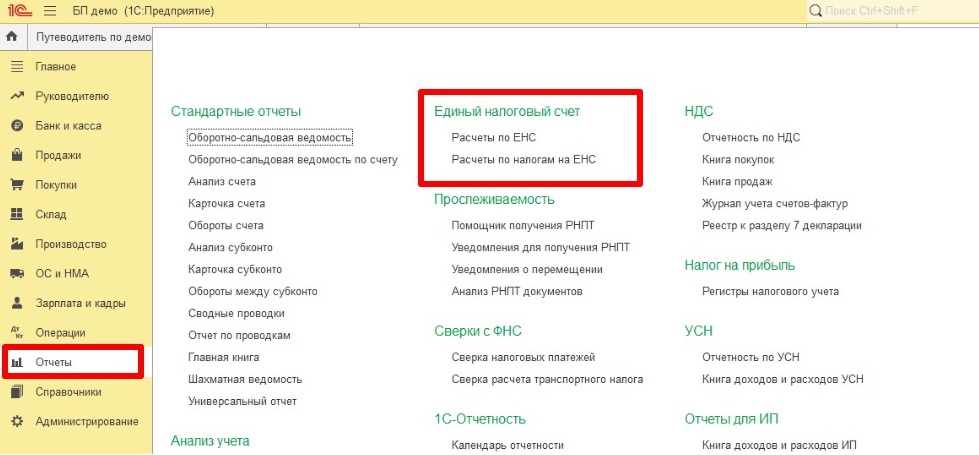

А проверять движения по единому счету в 1С разработчики рекомендуют через «Карточку счета» (найдите ее в «Отчетах») — по счету 68.90. Еще один связанный отчет для пользователей 1С — «Расчеты по ЕНС», он формируется по данным сч. 68.90.

Еще об этом: как работать с единым налоговым платежом в 1С

ЕНС в 1С: вопросы и ответы

-

Как вести учет ЕНС и ЕНП для обособленных подразделений?

Налоговики не открывают единый счет для обособленных подразделений. ЕНС привязан к ИНН организации и не зависит от наличия обособок. В 1С головная организация ведет общий учет ЕНС и ЕНП.

-

Как проверить движения и остатки по ЕНС?

Остатки единого счета доступны в ЛК налогоплательщика. Теперь личные кабинеты ФНС синхронизировали с 1С: вы сможете в любой момент сформировать документ «Сведения об уплате налогов на ЕНС». Из ЛК плательщика в 1С подгрузится вся необходимая информация.

Кроме того, в любой момент вы сможете запросить у налоговиков (пп. 10 п. 1 ст. 32 НК РФ, Приказ ФНС № ЕД-7-19/1086@ от 14.11.2022):

- справку о сальдо ЕНС — ее сделают в течение 5 рабочих дней;

- справку о принадлежности сумм ЕНП — сделают в течение 5 рабочих дней;

- справку об исполнении обязанности по налоговым платежам — сделают в течение 10 рабочих дней.

В этих справках вы увидите подробную информацию и сможете сверить с проведенными ЕНП-операциями в 1С.

-

Корректировка ЕНС — абсолютно новый документ. Как не ошибиться при его составлении?

В системе 1С все автоматизировано. В том числе и «Корректировка ЕНС». Когда формируете новый документ, укажите правильный вид операции. К примеру, начисление:

- налоговых обязательств;

- пени;

- штрафа;

- процентов;

- госпошлины.

Через «Корректировку ЕНС» проводят поступление начисленных процентов от налоговиков, увеличение или уменьшение сальдо, переводы третьим лицам. Счет учета в 1С зависит от выбранного вида операции и привязывается автоматически. Пользователь точно не ошибется в учете.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз