Только привыкли к новым правилам по ЕНП, а их снова изменили? Давайте разбираться вместе: показываем, как в 1С сформировать и отправить уведомление по единому налоговому платежу.

Навигация

Коротко о главном: 5 пунктов

- В 2024 году налоги можно платить через уведомления об ЕНП в программе 1С.

- ЕНП позволяет сообщить налоговой, сколько денег должен бюджету.

- Уведомления отправляют через 1С:Отчетность, ТКС или личный кабинет налогоплательщика.

- Есть два способа в 1С создать уведомление: автоматически или вручную.

- Важно правильно заполнить и отправить уведомление, чтобы избежать ошибок в уплате налогов.

Где в 1С создать уведомление по ЕНП

В 2026 году у пользователей программ 1С:ЗУП и Бухгалтерия предприятия есть только один вариант оплаты налогов: подавать уведомления об исчисленных суммах, а затем перечислять в бюджет единый налоговый платеж (ЕНП). Уведомление по ЕНП — это специальная информация, из которой налоговики узнают, сколько плательщик задолжал бюджету, в какой срок и за какой период ему надо перечислить единый платеж на единый налоговый счет (Приказ ФНС № ЕД-7-8/1047@ от 02.11.2022). В одной форме КНД 1110355 бухгалтер сможет отразить несколько обязательств: для этого надо заполнить несколько блоков со строками 1-6 (Приказ ФНС № ЕД-7-8/1047@).

Учтите, что платить «по-старому» больше нельзя. Платежки со статусом 02, которые заменяли ЕНП-уведомления, с 2024 года отменили.

Может пригодиться:

Уведомляя инспекцию через 1С (про конфигурации ЗУП и БП расскажем дальше), по ТКС или через ЛК, вы сообщаете налоговикам информацию о начислениях для дальнейшего списания ЕНП. Но предупреждать инспекцию надо только о тех налогах и взносах, которые платят до сдачи декларации или без нее. Среди них такие платежи:

- страховые взносы за первый и второй месяцы квартала;

- НДФЛ;

- авансовые платежи по УСН;

- налоги на имущество, транспорт и землю;

- налог на прибыль с дивидендов и с доходов нерезидентов за первый и второй месяцы квартала и за декабрь.

Для большинства платежей уведомления подают до 25-го числа месяца оплаты, а ЕНП перечисляют до 28-го числа. Если по налоговому обязательству есть отчетность, то уведомлять ИФНС не надо — всю информацию о совокупной обязанности инспектор берет из уведомлений, расчетов и деклараций. Большинство отчетов в ИФНС теперь тоже сдают до 25-го числа.

Особый порядок информирования налоговиков и перечисления в бюджет действует для НДФЛ. И хотя подоходный — один из зарплатных налогов, это не означает, что уведомлять о нем налоговиков надо в 1С:ЗУП. Базовые операции и информационный обмен с инспекцией проводим через 1С:Бухгалтерия предприятия.

Итак, НДФЛ. С 2024 года ввели два платежа и два уведомления по НДФЛ (опять же, обходимся без 1С:ЗУП). Вот как работаем по НДФЛ с 01.01.2024 (ст. 58, 226 НК РФ):

- по начислениям за период с 1-го по 22-е число текущего месяца — уведомляем до 25-го числа текущего, платим до 28-го числа текущего месяца;

- по начислениям с 23-го по последний день текущего месяца — уведомляем до 3-го числа, платим до 5-го числа следующего месяца;

- по начислениям с 23 по 31 декабря — уведомляем и платим не позднее последнего рабочего дня в году.

И все эти уведомления вы сможете создать и отправить через 1С — но только не ЗУП, а Бухгалтерию предприятия — начиная с релиза 3.0.127. Разработчики предложили два способа создания такой информации.

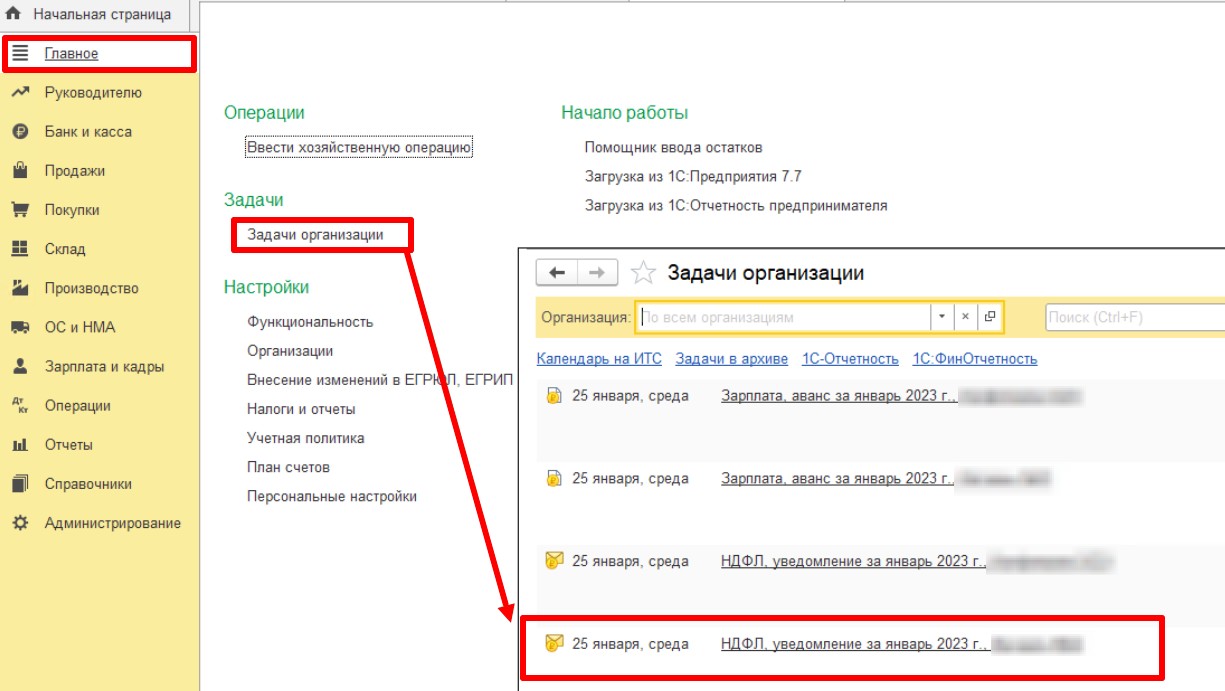

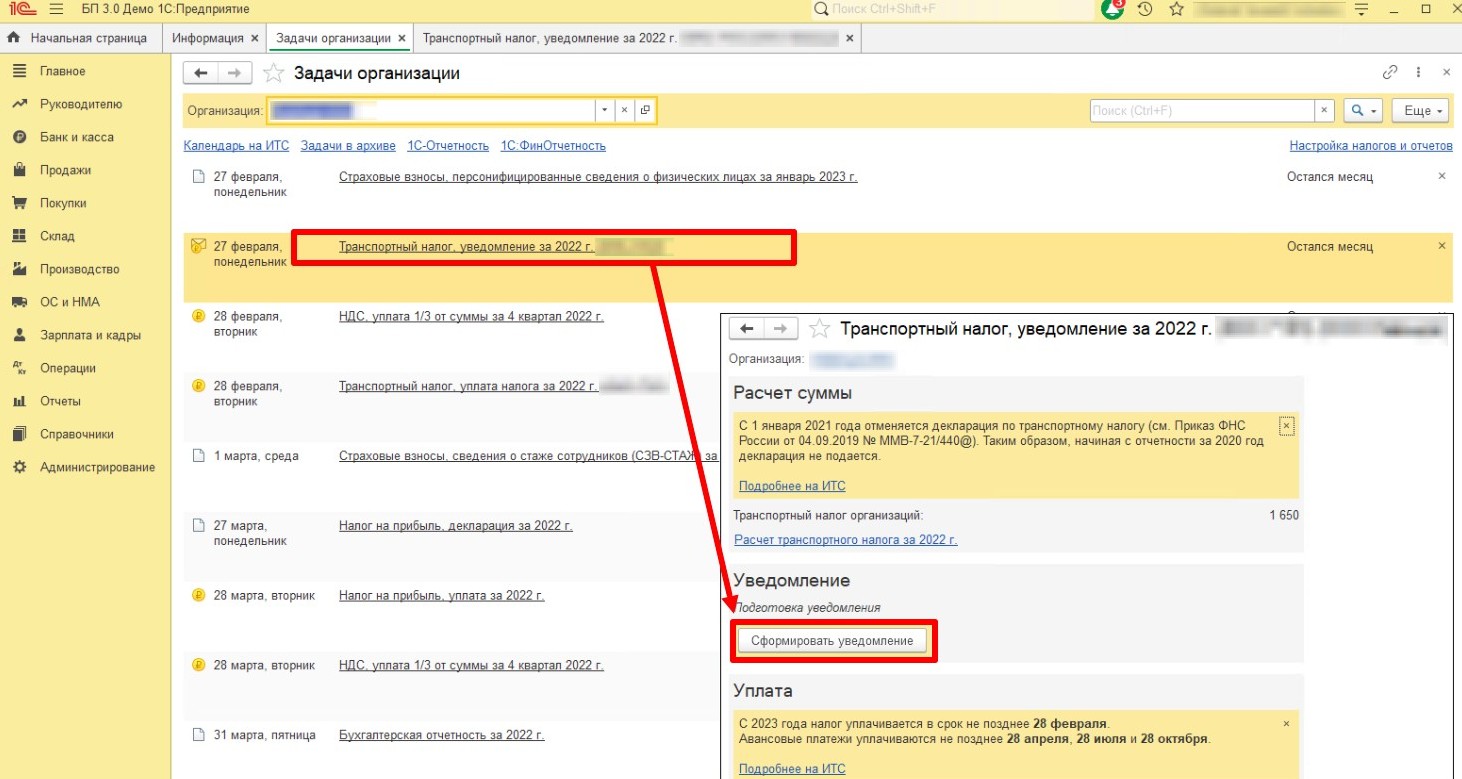

Первый способ. Зайти в раздел «Главное». Найти «Задачи организации» и оттуда сформировать сведения о начислениях по ЕНП для инспекции. В этом случае в 1С все заполнится автоматически.

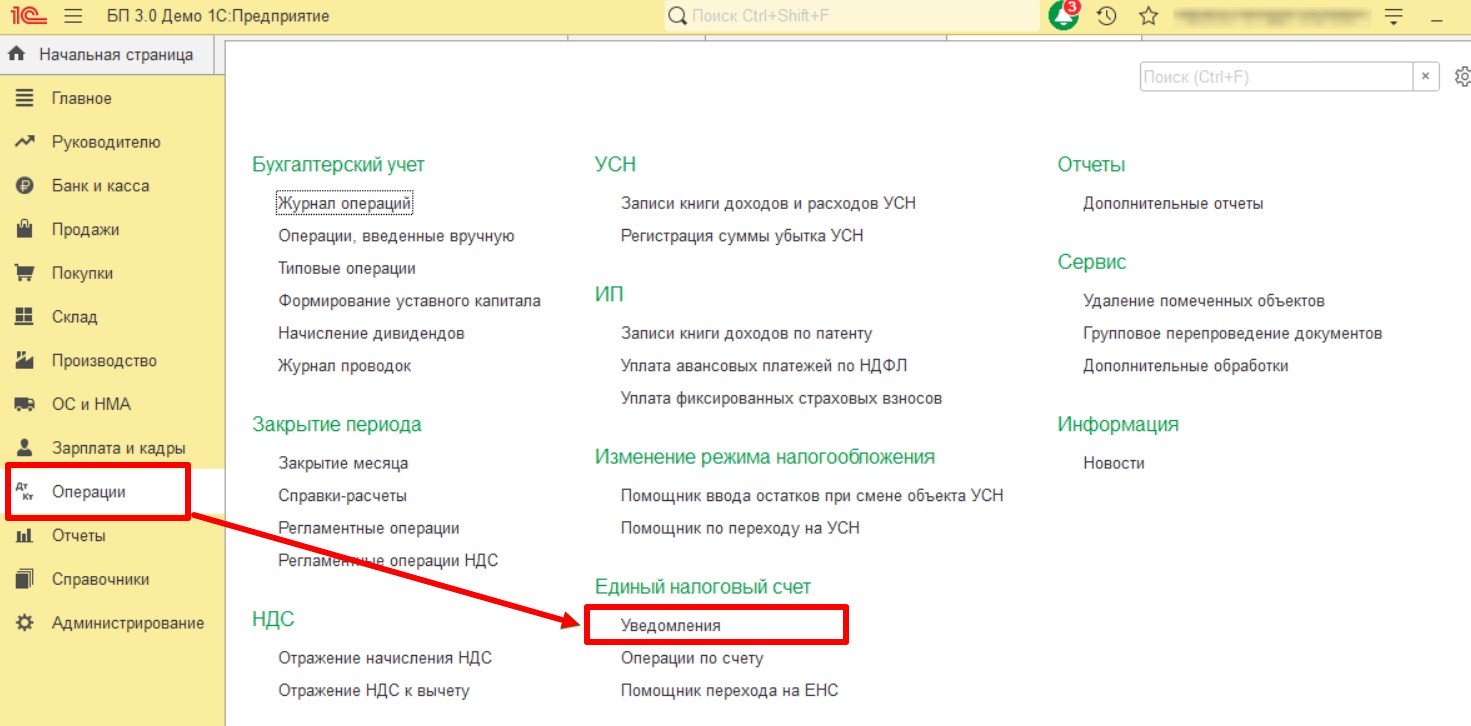

Второй способ. Зайти в раздел «Операции». Найти «Единый налоговый счет» — «Уведомления», затем создать новое. Но учтите, что все сведения по ЕНП придется заполнять вручную.

Нюансы создания уведомления по ЕНП в ЗУП

В 1С:ЗУП организации начисляют зарплату. А вот информацию о начислении налогов в ЗУП не проводят. Дело в том, что плательщики уведомляют не о конкретном налоге или взносе, а о совокупной налоговой обязанности. И делать это надо не в ЗУП, а в программе, где ведется весь бухгалтерский учет, — в 1С:Бухгалтерия предприятия.

Эксперты КонсультантПлюс разобрали, как заполнять форму по КНД 1110355 (уведомление) по различным фискальным платежам. Используйте эти инструкции бесплатно.

Как в 1С сформировать уведомление по ЕНП

Все довольно просто. Рекомендуем использовать первый способ — через «Задачи организации», поскольку все сведения подгружаются автоматически. Смотрите пошаговую инструкцию:

Шаг 1. Зайдите в «Задачи организации». Найдите нужную задачу и рассчитайте налоговое обязательство для последующей уплаты ЕНП. Сформируйте сведения о начислении, нажав специальную кнопку. Все данные заполнятся автоматически. Проверьте, скорректируйте (если есть необходимость), сохраните.

Создаем уведомление по ЕНП в 1С

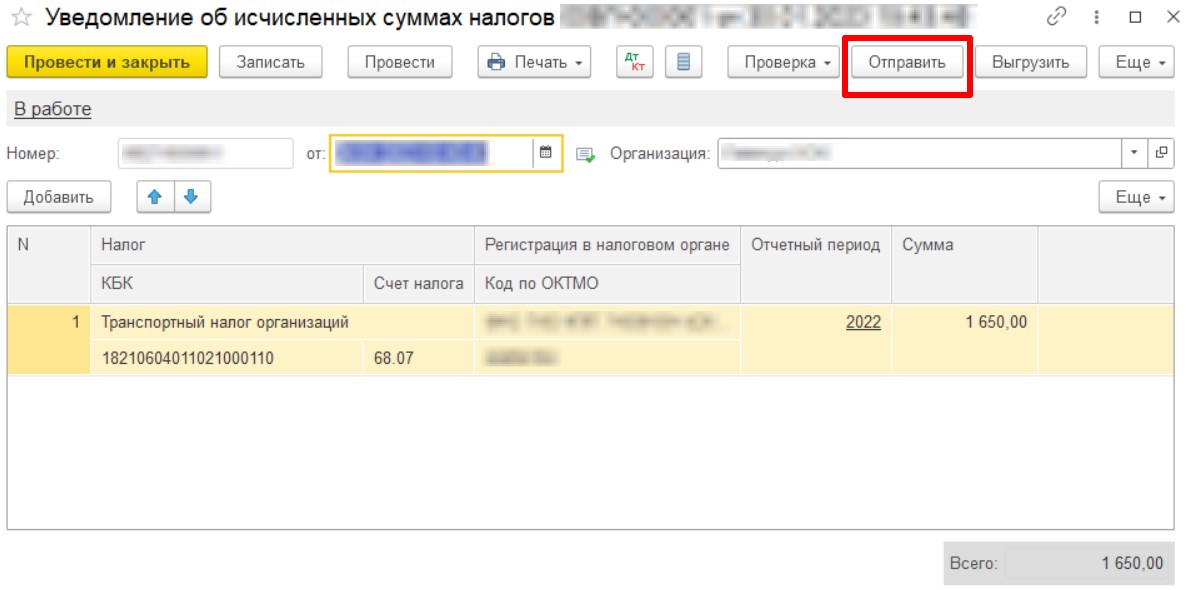

Шаг 2. Отправьте уведомление по ЕНП в инспекцию через 1С. Отправка напрямую из бухгалтерской системы доступна, если пользователь подключил 1С:Отчетность. Напоминаем, что в ЗУП это сделать нельзя, только в Бухгалтерии предприятия.

Отправляем уведомление по ЕНП налоговикам через 1С

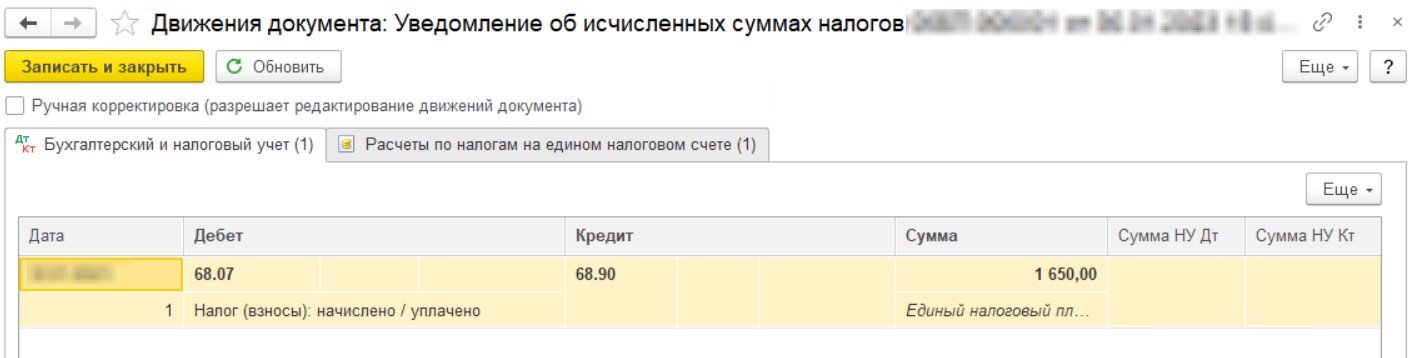

Шаг 3. Проверьте показатели бухгалтерского учета и налоговые регистры. Сначала проводки — ЕНП отражается на бухгалтерском счете 68.90.

Проверяем начисления по ЕНП в 1С

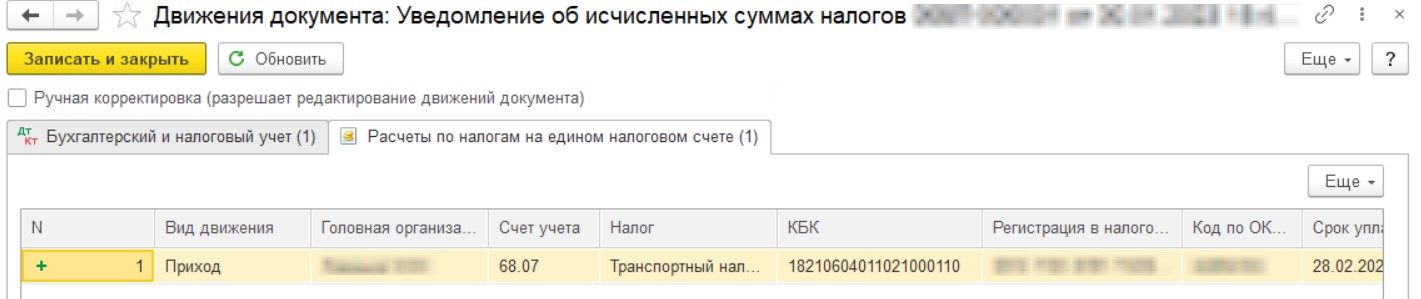

Затем просмотрите «Регистры по налогам на едином налоговом счете» — после проведения уведомления в 1С автоматически создается движение с видом «Приход».

Контролируем регистры по ЕНП в 1С

Когда придет время, закройте месяц через раздел «Операции». Регламентная операция зачета аванса по единому налоговому счету создаст движение с видом «Расход». Обязательно проверьте этот налоговый регистр.

Может быть полезно: как вернуть сумму переплаченного налога

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать