Какие отчеты нужно сдать при закрытии ИП в 2025 году:

- РСВ;

- 3-НДФЛ;

- 4-ФСС;

- декларацию в связи с применением УСН.

Навигация

Какую налоговую отчетность и в какие сроки сдает ИП при закрытии

Процедура закрытия ИП значительно проще, чем ликвидация компании. Но, прежде чем готовить отчеты, надо думать, когда сдать декларацию по УСН при закрытии ИП в 2025 году, вспоминать, что еще требуется сделать: предприниматель заполняет заявление по форме Р26001. Бланк един для всех, независимо от применяемого режима налогообложения.

Вместе с заявлением предъявляют квитанцию об уплате государственной пошлины. В 2022 году сумма госпошлины за прекращение деятельности ИП составляет 160 руб.

Нередко у предпринимателя возникает вопрос о том, какая имеется ликвидационная налоговая отчетность ИП, что и в какие сроки сдавать. Перечень обязательных форм зависит от режима налогообложения, который применялся, и от наличия (отсутствия) сотрудников в штате.

При льготных режимах налогообложения

Если предприниматель пользовался упрощенной системой налогообложения, то подача декларации при закрытии ИП на УСН в 2025 г. — его прямая обязанность. Ее направляют не позже 25-го числа месяца, следующего за месяцем закрытия, включительно (п. 2 ст. 346.23 НК РФ). Но есть и другое мнение относительно срока сдачи декларации УСН при закрытии ИП в 2025 году, которое высказывала ФНС в письмах от 29.04.2015 № СА-4-7/7515@ и от 08.04.2016 № СД-3-3/1530@. Из этих разъяснений следует, что отчитаться ИП разрешено не позднее 30 апреля года, следующего за годом закрытия. Этот момент рекомендуем уточнить в своей ИФНС.

Если ИП применял ЕСХН и имел статус сельхозтоваропроизводителя, то он отчитывается до 25-го числа месяца, следующего за месяцем, в котором он уведомил налоговые органы о прекращении деятельности (пп. 2 п. 2 ст. 346.10 НК РФ). Код налогового периода в декларации в этом случае «96».

При использовании патентной системы ИП освобождается от сдачи отчетности при прекращении деятельности.

При ОСНО

Некоторые ИП применяют общий режим налогообложения. Это связано со спецификой деятельности (ключевые покупатели — плательщики НДС, и для них невыгодно сотрудничать с поставщиком на льготном режиме). Кроме того, при превышении предельного размера выручки, численности сотрудников или при совершении определенных операций ИП переходит на ОСНО в принудительном порядке. И, наконец, если не успеть вовремя подать заявление на упрощенку, то в ближайшем году придется применять общий режим.

Отличается ли процедура ликвидации от льготных режимов и какую сдавать отчетность при закрытии ИП в 2025 году, если применялась общая система налогообложения? В этом случае ИП сдает обязательные отчеты:

- 3-НДФЛ — в течение 5 дней после внесения записи в реестр;

- декларация по НДС — до 25-го числа первого месяца следующего квартала включительно.

Может возникнуть такой вопрос: если отчеты сдавались в электронном виде, а по некоторым декларациям срок сдачи наступает после прекращения деятельности, как сдать отчетность после закрытия ИП — на бумаге или в электронном виде? ИП вправе предоставить отчетность на бумажном носителе (за исключением декларации по НДС) или по телекоммуникационным каналам, если срок действия ключа электронной подписи не истек.

Планируете закрыть ИП?

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы все сделать правильно.

По иным налогам и сборам

По налогу на имущество физических лиц отчетность не подается. Срок уплаты налога — не позднее 1 декабря следующего года.

ИП с работниками следует отчитаться еще по уплаченному НДФЛ и страховым взносам. Еще до подачи заявления о ликвидации он готовит отчет по форме 6-НДФЛ. По действующим правилам, как сдать 6-НДФЛ при закрытии ИП в 2025 году, вместе с ним заполняют приложение 1 (ранее 2-НДФЛ).

Если за последний год деятельность не велась, то нулевая отчетность сдается в те же сроки. В противном случае применяются штрафные санкции в размере 1000 руб. за каждый несданный документ.

Как ИП отчитаться по страховым взносам

Если ИП не имеет сотрудников в штате, то отчеты по взносам он не сдает. Предприниматель обязан лишь уплатить взносы в ПФР, ФОМС и ФСС за себя в течение 15 дней с даты регистрации прекращения деятельности.

Если же работники есть, то в ФНС следует предоставить расчет по страховым взносам до момента госрегистрации прекращения деятельности. Учтите изменения и новые правила, как сдать РСВ при закрытии ИП, поскольку с 1-го квартала 2022 года действует новая форма расчета и порядок ее заполнения. В частности, в приказе ФНС России от 06.10.2021 № ЕД-7-11/875@) указано, как заполнить поле «расчетный (отчетный) период» на титульном листе:

|

Пример кода периода для РСВ при закрытии ИП в 2022 году |

Период, когда прекращена деятельность ИП |

|---|---|

|

83 |

Первый квартал |

|

84 |

Полугодие |

|

85 |

Девять месяцев |

|

86 |

Год |

Оплатить взносы ИП обязан в течение 15 дней после даты ликвидации.

Кроме того, ИП-работодателю следует отчитаться в ПФР по формам СЗВ-М (сдается ежемесячно) и СЗВ-СТАЖ за текущий год, а в ФСС подать расчет по форме 4-ФСС (до подачи заявления о прекращении деятельности). Страховые взносы от несчастных случаев и профессиональных заболеваний уплачиваются в течение 15 дней после госрегистрации заявления.

Некоторые читатели задают вопрос: как закрыть ИП, если не сдавал отчетность, сколько придется уплатить? Если деятельность не велась, то отчитаться следует за последние 3 года и уплатить взносы в ПФР. В противном случае ФНС не зарегистрирует прекращение деятельности.

Что еще надо сделать

Уведомить об увольнении работников и службу занятости

О предстоящем увольнении ИП обычно уведомляет работников за 2 месяца. Такой срок установлен ст. 180 Трудового кодекса РФ для юридических лиц. После этого составляются приказы об увольнении, а в трудовых книжках делается запись «Трудовой договор расторгнут в связи с прекращением деятельности ИП» (ст. 81 ч. 1 п. 1 Трудового кодекса РФ).

Уведомление о предстоящем сокращении работников подается в службу занятости по месту жительства ИП. Документ составляется в произвольной форме с указанием наименований должностей, профессий, квалификационных требований и условий труда.

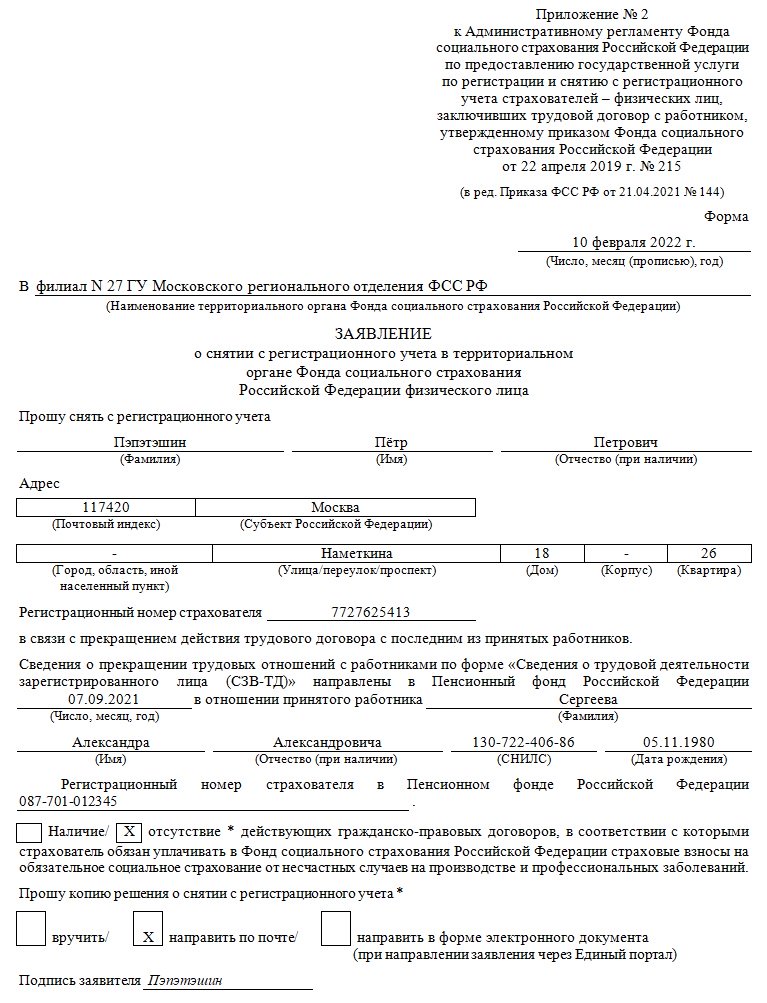

Сняться с учета в качестве работодателя

Заявление о снятии с учета в качестве работодателя подается в Фонд социального страхования одновременно с расчетом по форме 4-ФСС.

Погасить долги

Перед тем как идти в налоговую с уведомлением о прекращении деятельности, ИП обязан погасить кредиторскую задолженность:

- перед контрагентами (поставщиками товаров и услуг);

- перед персоналом;

- перед бюджетом и внебюджетными фондами;

- перед банком (по кредитным договорам и расчетно-кассовому обслуживанию).

Снять с учета ККТ

При наличии онлайн-кассы надлежит выполнить следующие действия:

- В личном кабинете оператора фискальных данных проверить, все ли сведения об операциях по кассе переданы в ФНС.

- Сформировать отчет о закрытии фискального накопителя.

- Передать в ФНС отчет о закрытии ФН вместе с заявлением о снятии ККМ с учета (форма утв. приказом ФНС России от 29.05.2017 № ММВ-7-20/484@) лично либо через ОФД.

Уничтожить печать

Уничтожение печати делается в целях подтверждения факта утраты юридической силы штампа. Нельзя исключать факт изготовления злоумышленниками печати по образцу оттиска в незаконных целях. Для уничтожения рекомендуется обратиться в организацию, занимающуюся изготовлением оттисков. На руки ИП получит акт об уничтожении.

Уведомить контрагентов

После принятия решения о закрытии следует произвести сверку расчетов с контрагентами. Дебиторскую задолженность взыскать, а кредиторскую — погасить. После этого рекомендуется расторгнуть все имеющиеся договоры.

Если ИП прекратил деятельность, не погасив кредиторскую задолженность, образовавшуюся в период ведения предпринимательской деятельности, то такая задолженность переходит к физическому лицу (бывшему ИП).

Закрыть счет

После уплаты налогов, взносов, заработной платы и долгов перед поставщиками ИП обращается в обслуживающий банк с заявлением о закрытии расчетного счета. Банк списывает текущую задолженность по расчетно-кассовому обслуживанию, долг и проценты по кредитным договорам (если таковые имеются). Остаток денежных средств выдается предпринимателю наличными или переводится на счет в другом банке, открытый на имя физического лица.

Важно

Будет новый порядок доступа к сведениям из ГИРБО

Важно

Будет новый порядок доступа к сведениям из ГИРБО