Налоги и обязательные платежи ИП на патенте в 2025 г. зависят от того, какие операции осуществляет предприниматель. Применение патента в некоторых случаях не освобождает ИП от уплаты НДС.

Навигация

Отчетность ИП на патенте без работников

Патентная система налогообложения (ПСН) признается специальным налоговым режимом, порядок которого прописан в главе 26.5 НК РФ.

В части бухгалтерского учета, если говорить о том, надо ли предоставлять отчетность по патенту, то нет, не надо. Предприниматели, которые выбрали эту систему учета, не обязаны вести бухгалтерский учет и предоставлять бухгалтерскую отчетность.

В соответствии с п. 3 ст. 23 НК РФ и п. 1 ст. 346.53 НК РФ, предприниматель обязан вести учет своих доходов, полученных от видов деятельности, по которым применяется ПСН. Отражайте доходы в книге учета доходов индивидуальных предпринимателей, форма и порядок заполнения которой утверждены Приказом Минфина РФ № 135н от 22.10.2012.

Предприниматель без работников освобожден от сдачи:

- кадровой отчетности, например, формы СЗВ-М, СЗВ-ТД, 4-ФСС;

- отчетов по страховым взносам и НДФЛ (например, расчет по страховым взносам, 6-НДФЛ);

- декларации по налогу на прибыль и т. д.

В налоговые органы не предоставляется декларация по налогу, уплачиваемому в связи с применением ПСН. Это регламентировано в ст. 346.52 НК РФ.

Но при наступлении определенных событий все же сдайте некоторые виды отчетов.

Собрали в таблице, какую отчетность надо сдавать ИП на патенте в ИФНС:

|

№ п/п |

Вид отчетности |

События |

|---|---|---|

|

1. |

Налоговая декларация по НДС |

|

|

2. |

Отчет об операциях с товарами, подлежащими прослеживаемости |

Обязанность наступает, если в отчетном периоде продан или передан прослеживаемый товар:

|

А вот решение, нужен ли бухгалтер для ИП на патенте, принимает предприниматель. Функции бухгалтера заключаются не только в формировании отчетности, но и в корректном учете остатков, оприходовании товарно-материальных ценностей, которые реализует фирма, проведении инвентаризации, формировании и перечислении платежных поручений, в том числе по налогам и страховым взносам, и т. д.

Эксперты КонсультантПлюс разобрали, какую отчетность подает ИП на ПСН. Используйте эти инструкции бесплатно.

Налогообложение при ПСН

Физлицо вправе применять ПСН после того, как налоговая предоставила ему документ — патент, в котором указываются:

- номер;

- реквизиты предпринимателя;

- период применения;

- годовая стоимость и т. д.

Чтобы его получить, необходимо отправить в ИФНС заявление по форме КНД 1150010. В заявлении указывается, с работниками или без ИП осуществляет свою деятельность, сведения о месте ведения деятельности и т. д.

Обязательные платежи при применении ПСН в 2022 году без работников — оплата самого патента. Она делится на две части, суммы и срок оплаты указываются в полученном от ИФНС документе. Обычно первый платеж составляет одну третью часть от общей суммы платежа.

Также налогообложение ИП на патенте без работников дополнят следующие налоги:

- налог на имущество по недвижимости (облагается по кадастровой стоимости и указан в ст. 378.2 НК РФ);

- НДС при наступлении определенных случаев (например, когда ИП выступает в качестве налогового агента);

- земельный, транспортный налоги (если есть объекты в собственности ИП);

- иные налоги, от которых не освобождает ПСН, если есть операции или объекты НО.

Обратите внимание, что документ дается на определенный вид деятельности. По тем видам деятельности, которые не переведены на ПСН, налоги оплачиваются в общем режиме.

Вот какие налоги для ИП на патенте без работников не предусмотрены:

- НДФЛ в части доходов, полученных от предпринимательской деятельности;

- НДС (за исключением случаев, предусмотренных законом).

Взносы ИП на патенте без работников

Физлицам предоставлен приятный бонус от законодателей — стоимость налога ПСН ИП вправе уменьшить на сумму страховых взносов, уплаченных «за себя». Смотрите письмо Минфина России № 03-11-06/24231 от 02.04.2021 и ст. 346.51 НК РФ.

Вот суммы фиксированных взносов при патенте ИП в 2025 году (п. 1 ст. 430 НК РФ):

- на обязательное медицинское страхование — 8766 рублей;

- на обязательное пенсионное страхование — 34 445 рублей.

Разберем на примере.

ИП получил право на использование ПСН на период с 01.01.2022 по 31.12.2022. Общий налог составляет 90 000 рублей, из которых 1/3 (30 000) уплачивается в срок до 01.05.2022, а остальная часть (60 000) — до 31.12.2022. 01.04.2022 полностью уплачены взносы ИП за себя на патенте в размере 43 211 руб. Чтобы не оплачивать первую часть ПСН, подайте уведомление в ИФНС. Таким образом, вместо 90 000 налог за год составит 46 789 рублей (90 000 – 43 211 = 46 789). Платеж необходимо совершить до 31.12.2022.

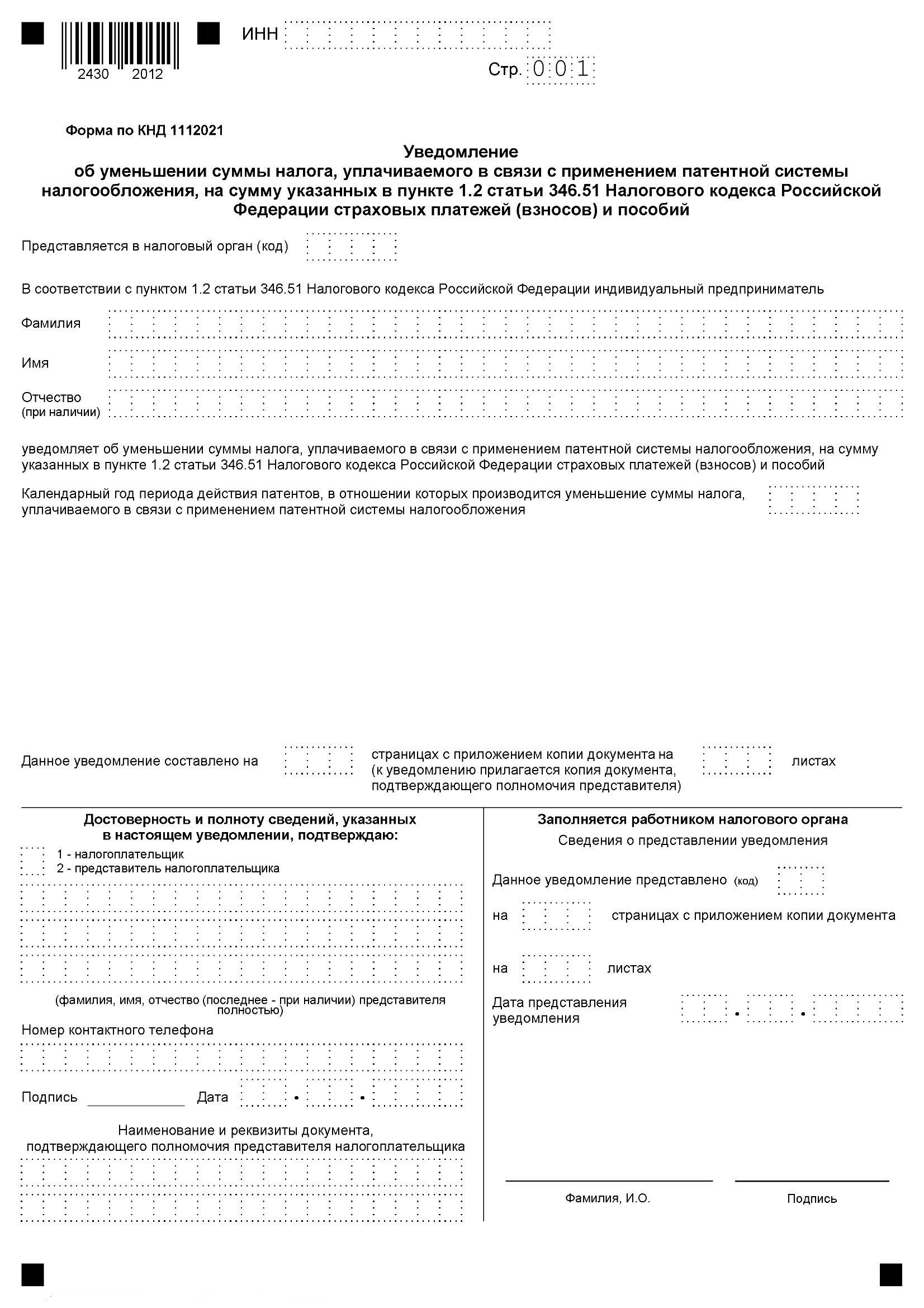

Чтобы воспользоваться вышеуказанным правом, необходимо в ИФНС направить уведомление об уменьшении суммы налога, уплачиваемого в связи с применением ПСН, на сумму страховых платежей. Для отправки уведомления используйте телекоммуникационные каналы связи: с помощью электронно-цифровой подписи и системы электронного документооборота сделайте это, не выходя из дома.

На титульном листе заполняются основные реквизиты ИП.

Форма КНД 1112021, титульная страница

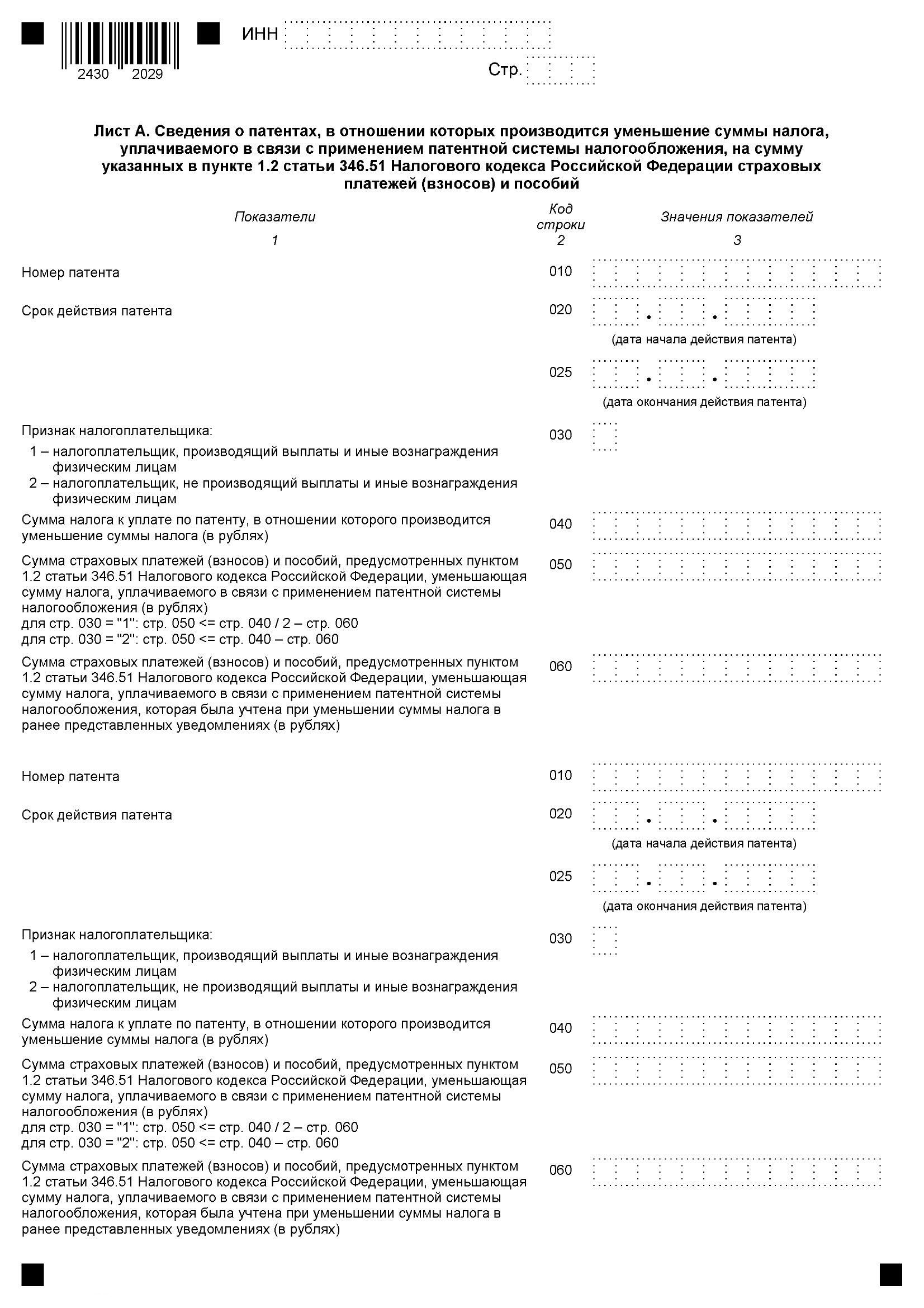

Лист А предназначен для обобщения информации в отношении выданных патентов, по которым происходит уменьшение суммы к уплате в связи с перечислением страховых взносов.

Форма КНД 1112021, лист А

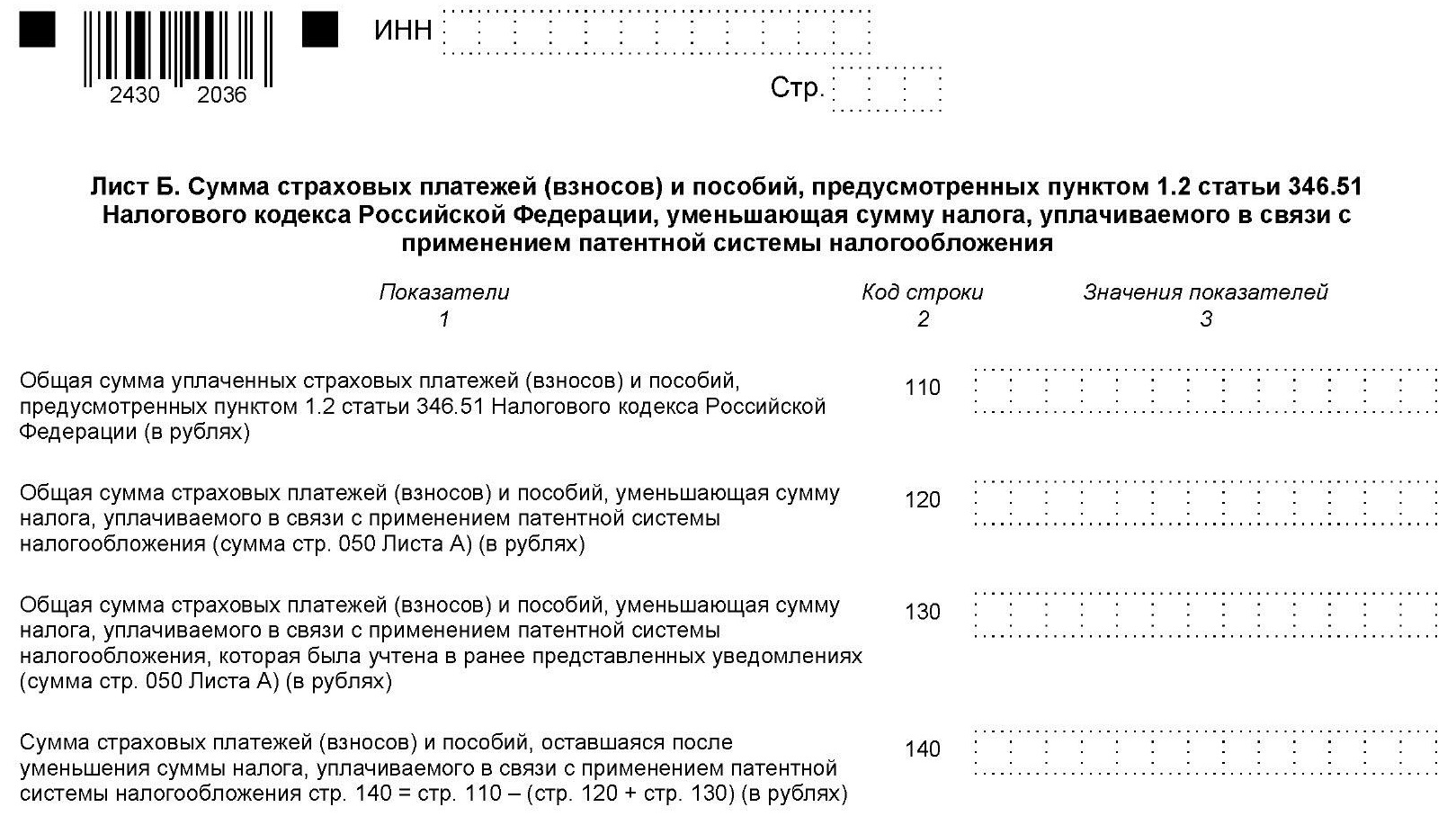

На листе Б обобщается информация об уплаченных страховых взносах.

Форма КНД 1112021, лист Б

Страховые взносы в размере 1% с доходов, превышающих 300 000 рублей, уплачиваются не с реального, а с потенциального дохода.

Например, фактические доходы составили 200 000, а потенциальные — 500 000. Физлицо обязано уплатить 1% в размере 2000 рублей ((500 000 – 300 000) × 1%).

Вести бухучет ИП на патенте не обязаны, но услуги бухгалтера потребуются, например, для ведения книги учета доходов. Это поможет избежать штрафов в 10 000 рублей — за грубое нарушение правил учета в одном налоговом периоде и 30 000 рублей — за нарушения в нескольких периодах. Предоставлять книгу в ИФНС обязательно по запросу инспектора. Она нужна для контроля суммы доходов, так как ограничение ПСН в этой части — 60 миллионов рублей, на основании п. 6 ст. 346.45 НК РФ.

Приказ Минфина России от 22.10.2012 N 135н

Статья 146 НК РФ. Объект налогообложения

Статья 149 НК РФ. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 346.43 НК РФ. Общие положения

Статья 346.51 НК РФ. Порядок исчисления налога, порядок и сроки уплаты налога

Статья 346.52 НК РФ. Налоговая декларация

Важно

ФНС подготовила новую форму декларации по водному налогу

Важно

ФНС подготовила новую форму декларации по водному налогу