Счет-фактура — это документ, на основании которого покупатель принимает к вычету НДС, предъявленный ему продавцом товаров, работ или услуг. Ошибки в составлении приведут к проблемам с возмещением НДС. Рассказываем, как правильно заполнить документ, и показываем образец заполнения.

Навигация

- Коротко о главном: 5 пунктов

- Что такое счет-фактура

- НДС и счет-фактура

- Кто составляет счета-фактуры

- Когда счет-фактура не нужен

- Сроки выставления счета-фактуры

- Виды счетов-фактур

- Законодательное регулирование содержания счетов-фактур

- Реквизиты счета-фактуры

- Заполнение счета-фактуры по строкам

- Что делать, если допустили ошибку в счете-фактуре

- Вам в помощь образцы, бланки для скачивания

Коротко о главном: 5 пунктов

- Счет-фактура подтверждает передачу товара или услуги и сумму НДС.

- Он служит основанием для расчета налога на добавленную стоимость и необходим для его зачета.

- Составлять счет-фактуру обязаны продавцы или исполнители, кроме тех, кто на УСН или патентной системе.

- Не нужно составлять, если сделка не облагается НДС или осуществляется за наличный расчет.

- Счет-фактура должен быть правильно оформлен, иначе могут отказать в вычете НДС.

Что такое счет-фактура

Счет-фактура — главный учетный документ, подтверждающий факт передачи товара или предоставления услуг по установленной стоимости. В нем подтверждается сумма НДС, которую продавец включает в стоимость отгруженного товара и выставляет покупателю. Счет-фактура служит основанием для исчисления налога на добавленную стоимость. Но он не является первичным документом. В п. 3 статьи 169 Налогового кодекса РФ указано, что такое счет-фактура и для чего он нужен — составлять эти документы должны все плательщики НДС по облагаемым операциям.

Форма утверждена Постановлением Правительства Российской Федерации от 26.12.2011 № 1137 в ред. Постановления Правительства РФ от 02.04.2021 № 534.

Это очень важный документ, нередко используемый в судебных спорах, поэтому его необходимо заполнять правильно.

НДС и счет-фактура

Счет-фактура играет основную роль при подтверждении суммы НДС как по реализации ТРУ, так и входящего НДС для доказательства права на налоговый вычет в целях избежания двойного налогообложения.

Поскольку счета-фактуры подтверждают права на вычет по НДС, то покупателю следует обращать внимание на правильность их оформления. Некоторые ошибки при заполнении счета-фактуры могут привести к отказу в вычете.

Кроме того, на основании сведений из счетов-фактур, зарегистрированных в книге продаж и книге покупок, формируются показатели декларации по НДС и рассчитывается сумма налога к уплате в бюджет (п. 4 порядка заполнения декларации по НДС).

Если продавец не оформляет счета-фактуры, есть риск привлечения к ответственности по ст. 120 НК РФ.

Кто составляет счета-фактуры

Документ выставляет продавец (подрядчик, исполнитель) покупателю или заказчику. Составление этой формы обязательно для субъектов хозяйствующей деятельности, осуществляющих реализацию ТРУ.

Составлять счет-фактуру обязаны:

- индивидуальные предприниматели и юридические лица, находящиеся на общей системе налогообложения (если только их услуги не подпадают под исключения, установленные п. 2 ст. 149 НК РФ);

- ИП и организации, которые частично работают на ОСН (по соответствующим видам деятельности).

Налогоплательщики, выбравшие в качестве системы налогообложения УСН или патентную систему, от уплаты НДС освобождены, за исключением некоторых случаев. Но если организация или ИП пользуется освобождением от НДС по ст.145, 145.1 НК РФ, но совершает операции, не освобожденные от налога, составляется счет-фактура нового образца в 2023 году с пометкой «Без НДС» ( п. 5 статьи 168 НК РФ, письмо Минфина России от 24.05.2013 № 03-07-09/18686). Это необходимо, если осуществляется взаимодействие с организациями и ИП, являющимися плательщиками НДС. Кроме того, стороны вправе применять счет-фактуру по собственной инициативе.

Когда счет-фактура не нужен

В законодательстве указаны случаи, когда счет-фактура не является обязательным документом, а совершение и исполнение сделки подтверждаются другими данными: накладной, счетом на оплату. Исходя из нормативных актов, счет-фактура не составляется при следующих обстоятельствах:

- операция не является объектом НДС, в том числе когда территория РФ не признается местом реализации (пп. 1 п. 1, п. 2 ст. 146, ст. 147, 148 НК РФ);

- операция освобождена от НДС (ст. 149 НК РФ). Исключение — экспорт в ЕАЭС товаров, освобожденных от НДС на территории РФ. В этом случае необходимо оформить счет-фактуру, так как экспорт в ЕАЭС облагается по нулевой ставке (пп. 1.1 п. 3 ст. 169 НК РФ);

- при реализации товаров за наличный расчет (в этом случае достаточно чека или бланка строгой отчетности);

- при применении спецрежимов: УСН, ПСН;

- юридическое лицо — работодатель передает ТМЦ своему сотруднику без предоставления встречной оплаты, то есть безвозмездно (согласно письмам Минфина России от 24.08.2021 № 3-1-11/0122@, от 18.11.2020 № 03-07-09/100514).

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно заполнить счет-фактуру.

Сроки выставления счета-фактуры

Общее правило следующее: счет-фактура выписывается в течение 5 дней с момента передачи (отгрузки) ТРУ. Дни учитываются календарные. Эта норма закреплена в п. 3 ст. 168 НК РФ. Правила одинаковые как для бумажных счетов-фактур, так и для электронных. Также согласно п. 3 ст. 168 НК РФ, при оформлении авансовых документов эту форму оформляют в течение тех же 5 календарных дней, но уже с момента получения оплаты в счет будущих поставок, выполнения работ, оказания услуг.

Виды счетов-фактур

Есть три основных вида счета-фактуры:

- обычный, отгрузочный. Этот документ подтверждает, что товар передан. Это самый распространенный вид счета-фактуры, но законодательными актами предусмотрен не только он один;

- авансовый, составляемый при получении аванса за выполнение работ или оказание услуг. Факт передачи такой документ не подтверждает;

- корректировочный, заполняемый при изменении цены или количества отгруженной продукции.

Законодательное регулирование содержания счетов-фактур

Понятие «счет-фактура» закреплено в ст. 169 НК РФ. Форма утверждена Постановлением Правительства Российской Федерации от 26.12.2011 № 1137 в ред. Постановления Правительства РФ от 02.04.2021 № 534. Но в 2013 году ИФНС рекомендовала использовать универсальный передаточный документ, разработанный на основе утвержденной формы. В бланке должны присутствовать реквизиты согласно НК РФ, добавление в него оптимальных для продавца и покупателя дополнительных реквизитов не должно влиять на действительность документа.

Отмечаем, что налогоплательщики и налоговые агенты, которые осуществляют операции с прослеживаемыми товарами, должны выставлять и получать электронные счета-фактуры с применением усиленной квалифицированной электронной подписи. Любой счет-фактура на отгруженную покупателю продукцию регистрируется в системе прослеживаемости, и в нем указывается уникальный номер партии, присвоенный ФНС.

Реквизиты счета-фактуры

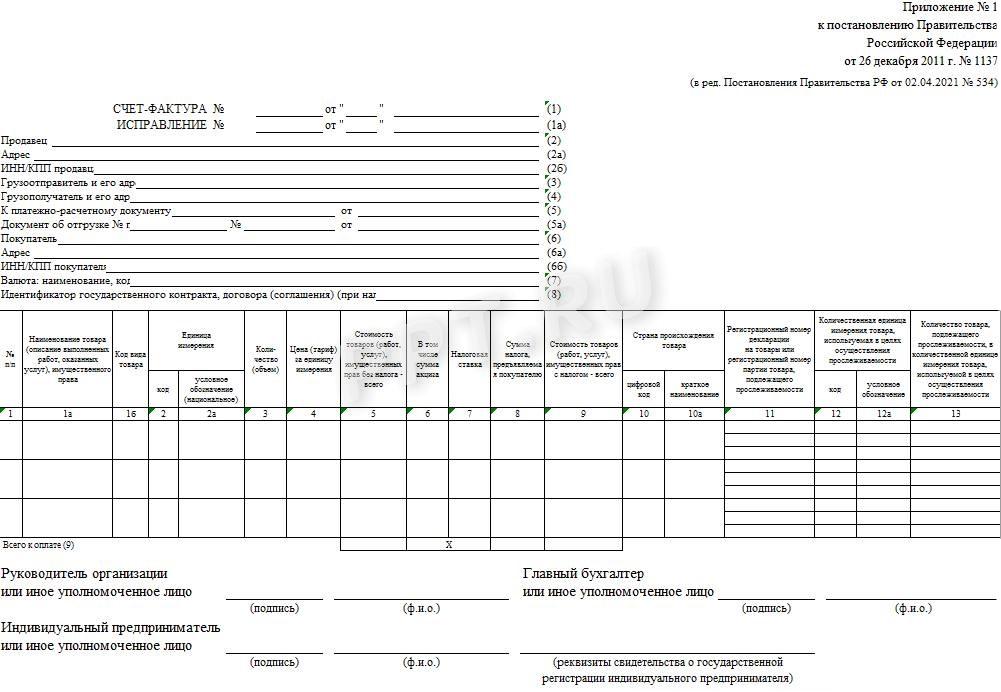

Как выглядит бланк счета-фактуры? Это таблица с графами о товаре и шапкой, предоставляющей информацию о сторонах договора.

Бланк счета-фактуры

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Обязательные реквизиты счета-фактуры, согласно ст. 169 НК РФ:

- номер и дата;

- наименование, адрес и ИНН, КПП покупателя и продавца, грузоотправителя и грузополучателя при наличии (обратите внимание, что, по новым правилам, адрес надо писать строго так, как он указан в ЕГРЮЛ, проверяйте на сайте ФНС в разделе «Проверь себя и контрагента»);

- номер платежно-расчетного документа, если получен аванс в счет будущих поставок;

- наименование ТРУ и единица измерения;

- количество;

- валюта (код рубля — 643, доллара США — 840, евро — 978);

- цена за единицу измерения;

- полная стоимость;

- сумма акциза;

- налоговая ставка;

- сумма налога, предъявляемая к оплате;

- общая стоимость с учетом налогов;

- страна происхождения товара (коды устанавливаются в соответствии с классификатором ОК (МК (ИСО 3166) 004-97) 025-2001); если товары произведены в России, то ставится прочерк;

- номер таможенной декларации (если товар произведен не в России);

- подписи руководителя и главного бухгалтера (или уполномоченного на то лица — по приказу или доверенности) — на бумажном документе; усиленная квалифицированная цифровая подпись — на электронном.

Строка счета-фактуры «Идентификатор государственного контракта, договора (соглашения)» применяется в случае поставок по госконтракту. В правилах заполнения отдельно указывается, что строка заполняется только при наличии идентификатора. При отсутствии строка остается незаполненной (прочерк ставить не нужно).

Заполнение счета-фактуры по строкам

В НК РФ закреплены необходимые реквизиты, которые необходимо заполнить поставщику. Вот правила построчного заполнения счета-фактуры:

- первая строка — это порядковый номер документа в соответствии с установленными правилами документооборота;

- дата составления — не ранее даты исходного документа;

- дата и номер исправления заполняются при необходимости;

- в строке «Продавец» указывается полное или сокращенное наименование в соответствии с учредительными документами, его ИНН и КПП;

- в строке «Адрес» указывается юридический адрес организации или место жительства индивидуального предпринимателя;

- в строке 3 проставляется «он же» в том случае, если продавцом и грузоотправителем является одно и то же лицо. В противном случае необходимо указать почтовый адрес грузоотправителя. При заполнении счета-фактуры на услуги, имущественные права в этой строке ставится прочерк;

- в сроке 4 по тем же правилам пишутся данные грузополучателя;

- в строке 5 «к платежно-расчетному документу» ставится прочерк, если форма составляется при получении оплаты, частичной оплаты или в счет предстоящих поставок с применением безденежной формы расчетов;

- в строке 5а отражаются номер и дата документа (документов) об отгрузке товаров (выполнении работ, оказании услуг), о передаче имущественных прав, соответствующего порядковому номеру записи, указанному в графе 1 счета-фактуры;

- в строках 6, 6а и 6б отразите наименование и адрес покупателя, его ИНН и КПП;

- для строки 7 коды валюты приведены выше;

- строка 8 заполняется, только если счет-фактура выставляется в рамках государственного контракта или договора (соглашения) о предоставлении субсидий из федерального бюджета, бюджетных инвестиций, взносов в уставный капитал.

Графы заполняются следующим образом:

- в графе 1 укажите порядковый номер записи; в 1а указывается наименование ТРУ; 1б — код вида товара по ТН ВЭД ЕАЭС проставляется, если вы экспортируете товар в страны ЕАЭС. В иных случаях эту графу не заполняйте;

- в графах 2, 2а — единица измерения, если это возможно. Прочерк ставится при получении оплаты или частичной оплаты в счет предстоящих поставок. Эти графы заполняются с учетом Общероссийского классификатора единиц измерения, введенного Постановлением Госстандарта РФ от 26.12.1994 № 366;

- в графе 3 указывается количество или объем товара. Если этот показатель не определяется или отсутствует, то необходимо поставить прочерк. Также прочерк ставится при получении оплаты или частичной оплаты в счет предстоящих поставок;

- графа 4 (цена товара) заполняется по аналогичным правилам;

- в графе 5 отразите налоговую базу (стоимость всего количества (объема) поставляемых товаров (работ, услуг)), имущественных прав без налога;

- в графе 6 при отсутствии суммы акциза делается соответствующая отметка;

- в графе 7 (налоговая ставка) по операциям, указанным в п. 5 ст. 168 НК РФ, вносится запись «без НДС»;

- по аналогичным правилам заполняется графа 8;

- графа 9 заполняется на всю стоимость ТРУ с НДС либо сумму полученной предоплаты;

- в графах 10 и 10а указывается страна происхождения товаров, если это не Россия;

- графа 11 заполняется в отношении товаров (пп. «л» п. 2 правил заполнения счета-фактуры), не подлежащих прослеживаемости, если они ввезены в РФ и их таможенное декларирование предусмотрено правом ЕАЭС. В этом случае укажите в графе 11 регистрационный номер декларации. Товаров, не подлежащих прослеживаемости, выпущенных для внутреннего потребления при завершении процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области — в графе 11 отразите регистрационный номер декларации. Товаров, подлежащих прослеживаемости, — в этом случае в графе 11 указывается регистрационный номер партии товара. В авансовом счете-фактуре в графах 10-11 проставьте прочерки;

- графы 12, 12а и 13 заполняйте по товарам, подлежащим прослеживаемости. В графах 12 и 12а укажите единицу измерения, код и условное обозначение по ОКЕИ. Они содержатся в перечне товаров (письмо ФНС России от 12.05.2021 № ЕА-4-15/6469@).

Подробнее: как указать код единицы измерения в счет-фактуре

С 1 октября 2023 года в счете-фактуре требуется отражать стоимость товара, подлежащего прослеживаемости (пп. 19 п. 5, пп. 19 п. 5.2 ст. 169 НК РФ, пп. «в» и «г» п. 8 ст. 2, ч. 3 ст. 13 закона № 389-ФЗ от 31.07.2023). Но форму под эти изменения еще не адаптировали.

Ожидается, что с 01.04.2024 утвердится новая форма счета-фактуры, в ней появится новый реквизит для прослеживаемых товаров — графа 14 «Стоимость товара, подлежащего прослеживаемости, без налога на добавленную стоимость, в рублях». Точного срока внесения изменений еще нет. Пока разрешается применять действующие форму и формат счета-фактуры (письмо ФНС от 26.09.2023 № ЕА-4-15/12314@).

С 1 апреля 2024 года данные о стоимости потребуют указывать не только при реализации прослеживаемого товара отдельно, но и при продаже его в составе комплектов и наборов. Новые правила составления счетов-фактур позволят не оформлять его отдельным документом, а сформировать отгрузочные документы с условием сохранения установленной формы счета-фактуры.

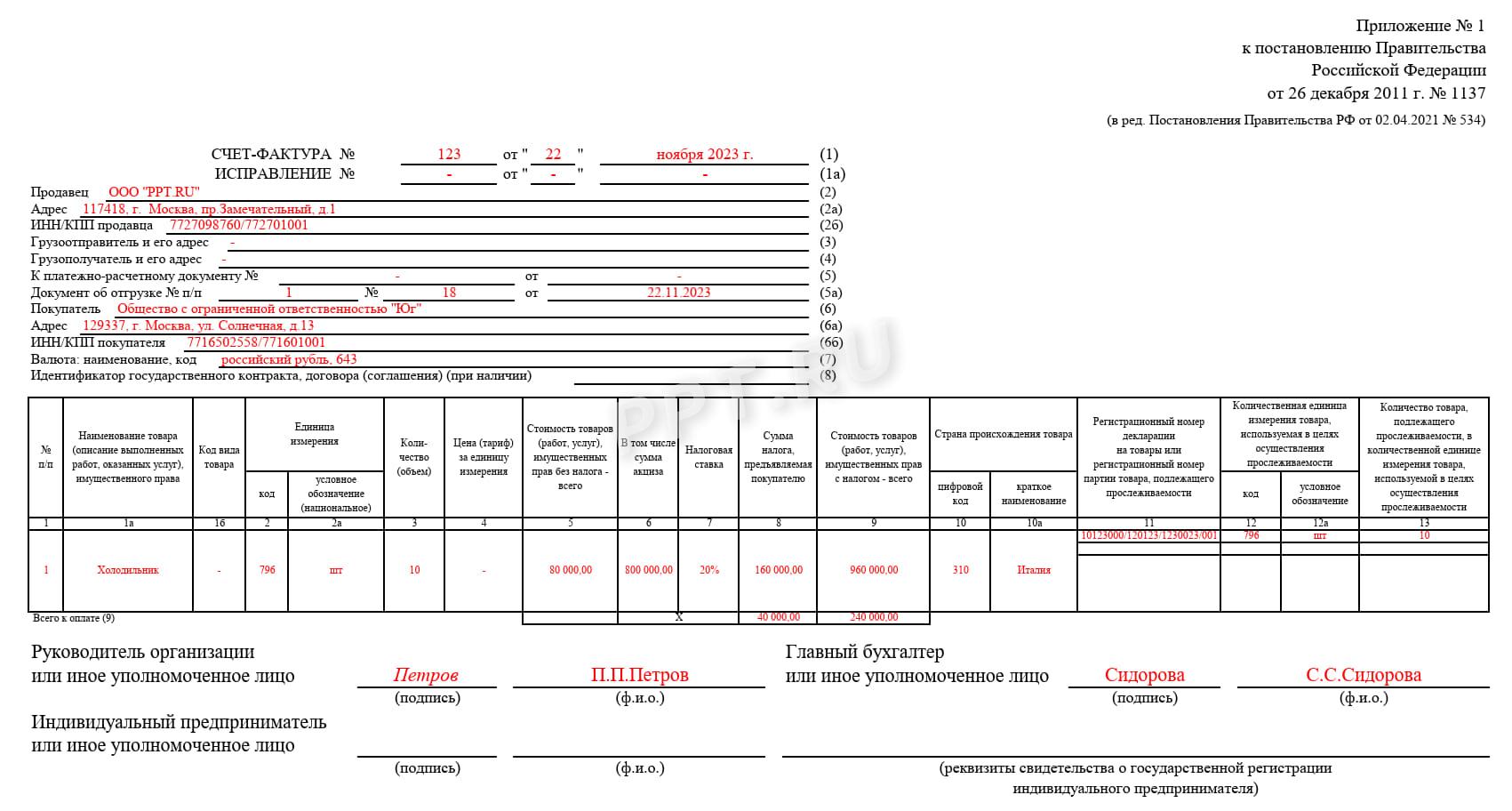

Так выглядит заполненный счет-фактура при реализации товаров, подлежащих прослеживаемости:

Если бланк авансовый или исправленный, то следует заполнить соответствующие поля в документе. Решение вопроса, ставится ли печать на счет-фактуре, зависит от договоренности сторон: она не является обязательным реквизитом, но чаще ставится (например, по просьбе покупателя), если юрлицо, оформляющее документ, ее использует по уставу.

Подробнее: как оформить счет-фактуру на аванс

В целях расчета и уплаты НДС все бланки хранятся в хронологическом порядке, фиксируются в книге покупок и продаж и, при необходимости, в журнале учета полученных и выставленных счетов-фактур. Срок хранения — 5 лет.

Напоминаем, что журнал ведут только организации и ИП, которые действуют как посредники от своего имени (п. 3.1 ст. 169 НК РФ, п. 1 правил ведения журнала учета счетов-фактур).

Что делать, если допустили ошибку в счете-фактуре

Продавец, выставивший счет-фактуру, вправе внести необходимые исправления или сделать корректировку. У покупателя такого права нет. Если документ заполнен с ошибками, то велика вероятность, что покупателю откажут в налоговом вычете по НДС.

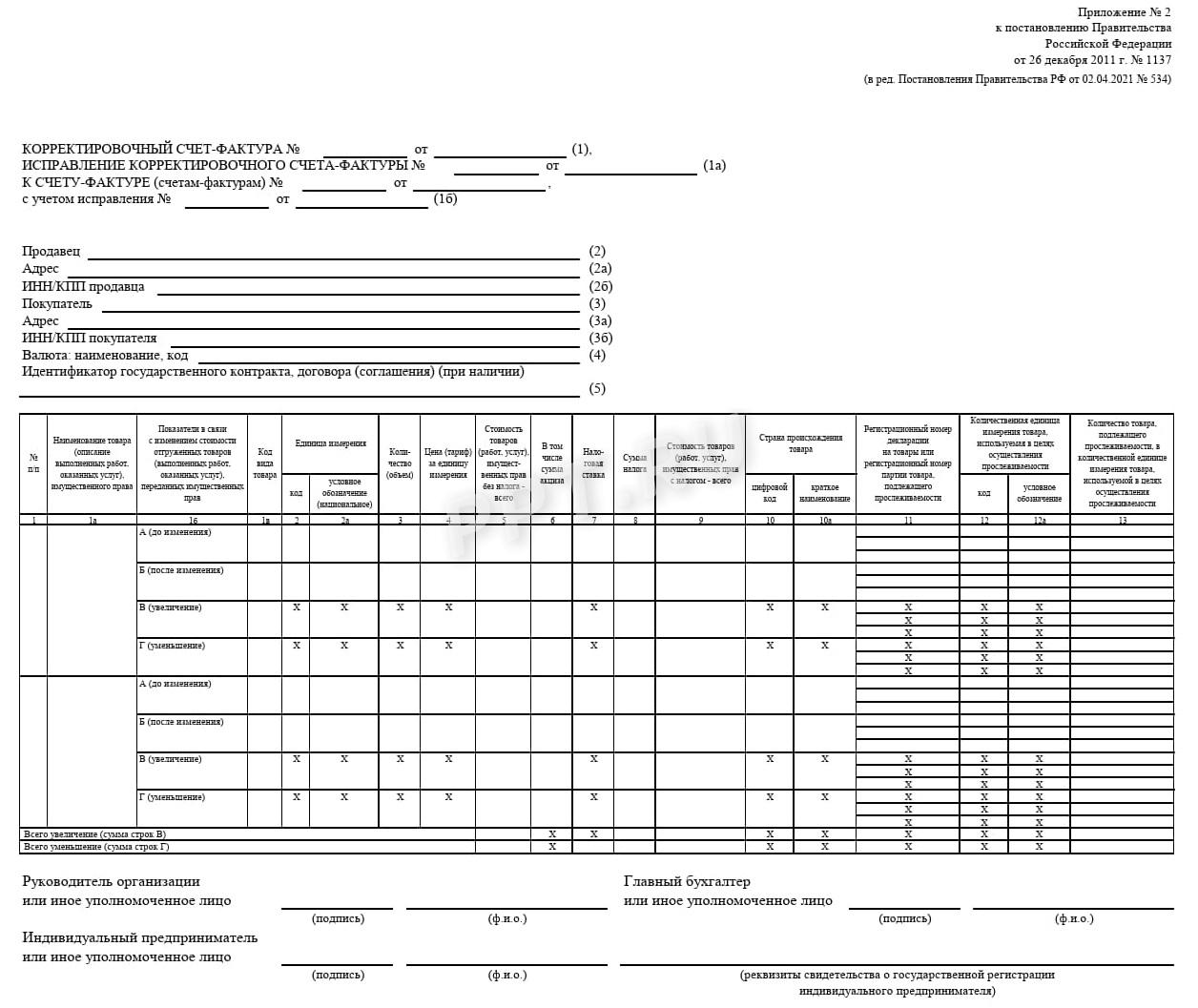

Изменение счетов-фактур происходит путем создания новых документов: исправленных и корректировочных. Способ исправления зависит от того, какую ошибку допустили. Если в выставленном счете-фактуре обнаружены ошибки и документ не соответствует реально совершенной хозяйственной операции (допустим, сделана ошибка в реквизитах контрагентов или допущена техническая ошибка в сумме), то взамен его составляется исправление счета-фактуры. Корректировочный документ выставляется в ситуации, когда уже после завершения хозяйственной операции произошло изменение стоимости товаров и услуг (приложение 2 Постановления № 1137). Основанием для выставления корректировки является документ, подтверждающий договоренность сторон об изменении стоимости (например, допсоглашение к договору или др.) и новый первичный документ (п. 10 ст. 172 НК РФ).

Ошибки, которые чаще всего встречаются при заполнении счета-фактуры, и их последствия:

- если неправильно указаны или пропущены наименование, ИНН, адрес организации — установить авторство и адресата документа сложно, поэтому его признают недействительным;

- если из документа невозможно установить, какой товар передавался или услуга была оказана, то НДС не возместят;

- неверное указание валюты, неверное указание количества товара, ошибки в ценах, неправильное исчисление стоимости приводят к тому, что точную стоимость товара определить невозможно. Таким образом, документ становится неинформативным;

- неверное исчисление НДС. Отсутствие суммы НДС вызовет вопросы у контролирующих органов.

Незначительные ошибки в виде пропуска знаков, прописных букв, неточностей в платежных реквизитах обычно налоговыми органами не преследуются. Сокращать наименования тоже можно, если такое сокращение позволяет установить предприятие или товар.

При корректировке необходимо соблюдать следующие правила:

- изменения согласованы с контрагентом;

- изменения вносятся в оба экземпляра;

- изменения в обязательном порядке визируются руководителем продавца или уполномоченным лицом (подпись главбуха необязательна) и заверяются печатью;

- обязательно ставьте дату корректировки.

Подробнее: как оформить корректировочный счет-фактуру.

Так выглядит корректировочный счета-фактура.

Заполняйте корректировочный счет-фактуру по форме и правилам, которые приведены в приложении № 2 к Постановлению Правительства РФ от 26.12.2011 № 1137

Вам в помощь образцы, бланки для скачивания

Постановление Правительства РФ от 26.12.2011 N 1137

Постановление Госстандарта России от 14.12.2001 N 529-ст

Постановление Правительства РФ от 02.04.2021 N 534

Федеральный закон от 31.07.2023 N 389-ФЗ

Письмо ФНС России от 26.09.2023 N ЕА-4-15/12314@

"ОК 015-94 (МК 002-97). Общероссийский классификатор единиц измерения"

Статья 145 НК РФ. Освобождение от исполнения обязанностей налогоплательщика

Статья 146 НК РФ. Объект налогообложения

Статья 147 НК РФ. Место реализации товаров

Статья 148 НК РФ. Место реализации работ (услуг)

Статья 149 НК РФ. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 168 НК РФ. Сумма налога, предъявляемая продавцом покупателю

Важно

Росстат обновил формы отчётности по численности и зарплате

Важно

Росстат обновил формы отчётности по численности и зарплате