Раздел 2 декларации по НДС заполняют только налоговые агенты. Если организация платит налог на добавленную стоимость за другое юридическое лицо, то ей придется отразить это во втором разделе декларации. Расскажем и покажем, как это сделать, чтобы избежать ошибок.

Навигация

Коротко о главном: 5 пунктов

- Раздел 2 декларации по НДС заполняют налоговые агенты, которые платят налог за других.

- В этот раздел нужно вносить сведения о сделках с иностранцами, арендодателями или при продаже имущества, которое принадлежит государству.

- Для каждой сделки указывается специальный код, и он зависит от того, что именно делает организация.

- Отчёт отправляют до 25 числа месяца после отчетного периода и используют для этого актуальный бланк.

- Чтобы всё заполнить правильно, нужно переписать данные о контрагенте, выбрать коды и посчитать нужные суммы в специальных графах.

Кто и в каких случаях заполняет раздел 2

Декларация по налогу на добавленную стоимость состоит из 12 частей. Налогоплательщики заполняют не все разделы, а только те, которые отражают их налогооблагаемые операции. К примеру, раздел 5 декларации надлежит заполнить экспортерам: они вносят сведения в один из разделов 4–6 по соответствующим строкам в зависимости от момента принятия налоговой инспекцией документов по нулевому НДС (ст. 164, 165 НК РФ).

Может пригодиться:

В порядке заполнения декларации по налогу на добавленную стоимость определено, кто заполняет раздел 2 декларации НДС — налоговые агенты (Приказ ФНС № ММВ-7-3/558@ от 29.10.2014). То есть те организации, которые перечисляют НДС других плательщиков. В части 2 декларации по налогу на добавленную стоимость необходимо заполнить сведения об агентских операциях с такими организациями:

- иностранными лицами, которые не состоят на учете в российских ИФНС;

- арендодателями из числа органов государственной власти, местного самоуправления;

- продавцами имущества, которое составляет казну.

В порядке заполнения декларации по добавленной стоимости не только разъясняется, кто обязан заполнять и сдавать раздел 2 налоговой декларации по НДС (налоговые агенты), но и перечисляются случаи заполнения отчета по:

- каждому судну или гражданскому воздушному судну, которое не зарегистрировано в Российском международном реестре в течение 90 дней с момента приобретения такого актива на территории РФ;

- каждому гражданскому воздушному судну, которое не зарегистрировано в государственном реестре воздушных судов РФ в течение 90 дней с момента передачи его в аренду или лизинг по договору;

- каждому гражданскому воздушному судну, приобретенному на территории РФ, которое исключили из реестра, если оно находилось в собственности организации на момент исключения.

Один (обобщенный) раздел 2 декларации по налогу на добавленную стоимость заполняют, если налоговый агент:

- продает конфискат, имущество по решению суда, бесхозяйные ценности и ценности, перешедшие государству по наследству;

- покупает необработанные шкуры животных, металлолом, макулатуру и не является плательщиком НДС;

- предоставляет железнодорожный состав на территории Российской Федерации по договору поручения или комиссии, агентскому соглашению.

Фактически порядок заполнения декларации напрямую зависит от вида экономических операций, которые проводил налоговый агент в отчетном периоде.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы заполнить декларацию по НДС по агентским операциям.

Какие коды указывать

Каждой операции налогового агента присваивается специальный код. Он проставляется в строке 070, которая предусмотрена для отражения кодировки.

Примеры основных кодов операции в разделе 2 строки 070 декларации по НДС для агентов:

- 1011703 — получение в аренду имущества от органов государственной и местной власти;

- 1011705 — реализация конфиската, имущества по решению суда, бесхозяйных ценностей;

- 1011714 — оказание иностранными организациями электронных услуг на основании агентских, поручительских, комиссионных договоров;

- 1011715 — покупка у плательщиков НДС (кроме освобожденных от обязанностей по НДС) сырых шкур животных, металлолома, макулатуры.

В форме, используемой начиная с декларации за I квартал 2023 г., коды 1011711 и 1011712 больше не применяются (п. 9, 10 приложения № 3 к Приказу ФНС России № ЕД-7-3/1191@ от 12.12.2022).

С 01.10.2022 вступила в силу норма п. 10.1 ст.174.2 НК РФ, согласно которой при оказании иностранными организациями услуг в электронной форме, местом реализации которых признается территория РФ, организациям и ИП, состоящим на учете в налоговых органах, заполнение отчетности, исчисление и уплата налога на добавленную стоимость производятся указанными организациями и ИП в качестве налоговых агентов (п. 2 ст. 4 закона № 323-ФЗ, п. 1 и 2 ст. 161 НК РФ).

Приказом ФНС России № ЕД-7-3/1191@ от 12.12.2022 для таких операций и их отражения по строке 070 введены новые коды:

- 1011719 — реализация товаров, работ, услуг иностранными лицами в счет выкупа выпущенных ими цифровых прав, включая одновременно цифровые финансовые активы и утилитарные цифровые права (п. 1, п. 5.2 ст. 161 НК РФ);

- 1011720 — оказание иностранными организациями услуг в электронной форме, в том числе на основании договоров поручения, комиссии, агентских или иных аналогичных договоров, организациям и индивидуальным предпринимателям (п. 10.1 ст. 174.2 НК РФ);

- 1011721 — реализация товаров, работ, услуг налогоплательщиками — иностранными лицами, указанными в п. 1 ст. 161 НК РФ.

Как заполнить раздел

Правила заполнения содержатся в части V порядка, утвержденного Приказом № ММВ-7-3/558@, в редакции Приказа ФНС России № ЕД-7-3/1191@ от 12.12.2022. Заполненный отчет по налогу на добавленную стоимость налоговые агенты подают в те же сроки, что и остальные налогоплательщики: до 25-го числа месяца, следующего за отчетным периодом. Агентский налог на добавленную стоимость платят в те же сроки, что и обычный НДС. Налог перечисляют платежкой на ЕНП.

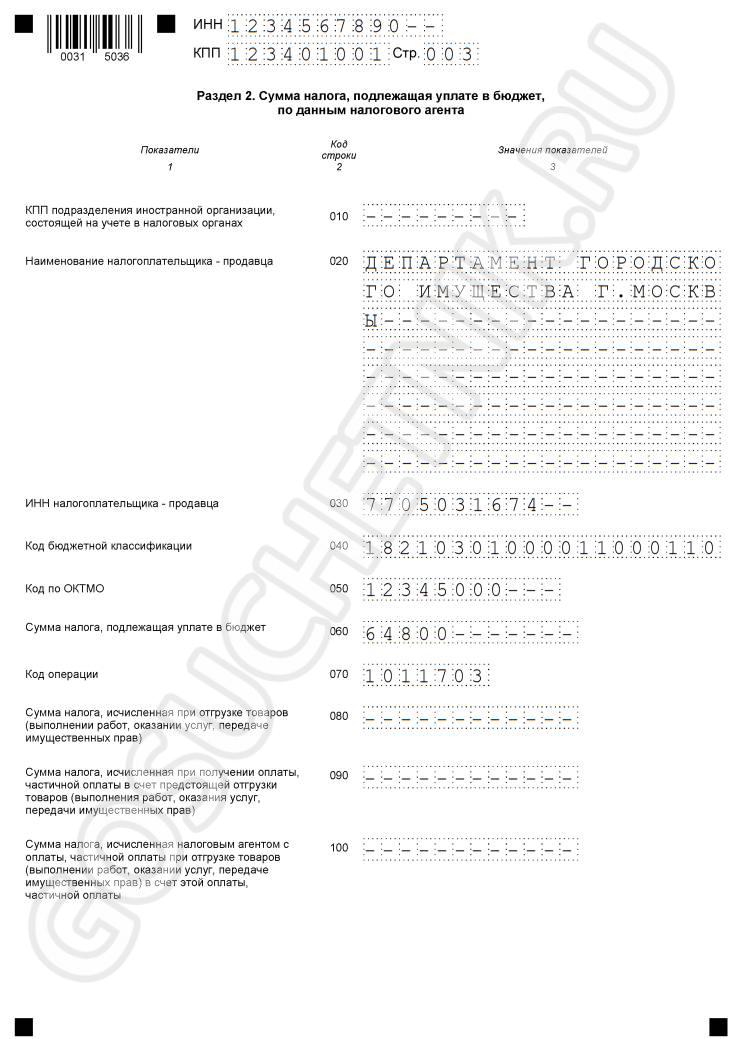

Пошаговая инструкция, как заполнить раздел 2 декларации по НДС в 2023 году:

Шаг 1. Строка 010 не заполняется. Она предназначена для КПП подразделения, за которое подает отчет иностранная организация, уполномоченная на уплату налогов и подачу отчетности в РФ.

Шаг 2. В строке 020 указывают название контрагента — иностранного лица, которое не состоит на учете в РФ, государственного или муниципального арендодателя или продавца имущества, составляющего казну.

Шаг 3. В строке 030 фиксируют ИНН контрагента.

Шаг 4. В строке 040 вносят КБК. С 2023 года НДС, в том числе исчисленный налоговыми агентами, уплачивается посредством ЕНП с переходным периодом в течение 2023 года. Вне зависимости от способа перечисления налогов (взносов, сборов) — в качестве ЕНП или на отдельные КБК — при заполнении отчетности всегда требуется указывать КБК соответствующего налога, по которому подаются сведения.

- 182 1 03 01000 01 1000 110 — на товары, работы, услуги, реализуемые на территории РФ;

- 182 1 04 01000 01 1000 110 — на товары из ЕАЭС;

- 153 1 10 09000 01 1000 110 — на товары из других стран.

Шаг 5. В строке 050 указывают ОКТМО налогового агента — по месту зачисления выплаты.

Шаг 6. В строке 060 декларации по НДС раздела 2 показывают сумму налога на добавленную стоимость к уплате в бюджет.

Шаг 7. В строке 070 указывают код операции.

Шаг 8. Строки 080–100 налоговые агенты заполняют в двух случаях: если являются посредниками иностранной организации, продавая в России ее неэлектронные товары, или если реализуют конфискованное имущество. В каждой из этих строк заполняется сумма налога на добавленную стоимость по одной из указанных сделок.

Шаг 9. Суммы из строк 080–100 переносят в строку 060. Значение в строке 060 равно 080, если в строке 090 не указана сумма налога. Строка 060 равна 090, если нет суммы налога в 080. А если заполнены все три строки с 080 по 100, то строка 060 равна сумме 080 и 090 минус 100, то есть суммы налога на добавленную стоимость к вычету с авансирования за отчетный или предыдущие кварталы.

Актуальный пример, как заполнить раздел 2 декларации по НДС в 2023 году:

Так выглядит раздел 2 в декларации НДС при аренде муниципальной собственности

Важно

СФР расширил перечень корректируемых сведений персучета

Важно

СФР расширил перечень корректируемых сведений персучета