Когда покупаете квартиру, государство готово компенсировать вам 13% от суммы расходов. Но чтобы получить возврат из бюджета, необходимо оформить имущественный вычет. Как это сделать, чтобы получить максимальную выгоду? Читайте, даем полную инструкцию.

Навигация

Что такое налоговый вычет

Налоговый вычет при покупке недвижимости — это ваша возможность вернуть из бюджета уплаченный налог на доходы физических лиц (НДФЛ). Законодательное регулирование приписано в ст. 220 НК РФ.

Реализуется она через предоставление покупателю имущественного вычета в виде возврата части фактически произведенных расходов (пп. 3, 4 п. 1 ст. 220 НК РФ):

- на приобретение квартиры или доли в ней;

- на погашение процентов по кредиту (ипотеке), которые вы заплатили за покупку этой недвижимости либо при рефинансировании (перекредитовании) полученных ипотечных кредитов.

Проверьте, сможете ли вы вернуть деньги за покупку квартиры.

Подробнее: что такое налоговый вычет и как его получить

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы получить возврат НДФЛ в сумме имущественного вычета при покупке недвижимости.

Условия получения налогового вычета при покупке квартиры

Чтобы воспользоваться имущественным налоговым возвратом с покупки, вы должны иметь:

- статус налогового резидента — это означает, что вы проживаете в РФ не менее 183 календарных дней в год;

- доходы, которые относятся к основной налоговой базе (это, например, заработная плата, а вот налог, который уплатили с дивидендов, забрать не получится).

Куда обращаться, чтобы вернуть деньги (п. 7, 8, 8.1 ст. 220 НК РФ):

- к своему работодателю;

- в ФНС.

Особенности каждого способа привели в таблице:

| Вопрос | У работодателя | В налоговом органе |

|---|---|---|

| Когда возникает возможность вернуть деньги с покупки? | В течение календарного года, в котором купили недвижимость. | По окончании года. |

| Как вернуть деньги? |

1. Подтвердите в налоговом органе право на имущественный вычет. Подайте заявление и подтверждающие документы. 2. Дождитесь результатов рассмотрения. Ждать придется до 30 календарных дней (п. 8 ст. 220 НК РФ). Работодателя налоговики уведомят сами. 3. Обратиться с заявлением к работодателю. |

Заполнить и подать налоговую декларацию 3-НДФЛ, приложить документы, которые подтверждают ваши права на возврат с покупки. Или воспользоваться упрощенным порядком (п. 1, 2 ст. 221.1 НК РФ). Для этого обратитесь к налоговикам через личный кабинет налогоплательщика. Сделать это получится, только если у вас в ЛК появилось сообщение с предзаполненным заявлением. |

| Что делать, если вычет не получен в максимальной сумме? | Неиспользованный остаток переносится на следующий год. Но необходимо снова обратиться к налоговикам за подтверждением права на возврат и обратиться к работодателю. | За следующий год необходимо снова подать декларацию и заявить остаток суммы к возврату. |

| Как происходит возврат денег? | Работодатель возвращает НДФЛ, удержанный с начала календарного года, независимо от того, в каком месяце предоставлено заявление. |

Деньги придут на банковский счет, внимательно проверяйте его в заявлении о распоряжении путем возврата (п. 1, 5 ст. 79 НК РФ). Оформите его в составе декларации или уже после ее предоставления. Проверка длится до 3 месяцев. Возврат переплаты осуществляется после окончания камеральной проверки. При упрощенном порядке проверка заявления длится 30 календарных дней. Если сальдо ЕНС положительное, то ждите прихода денег на указанный расчетный счет. |

| Какие документы предоставляются для подтверждения права? |

|

|

Подробнее: как получить налоговый вычет при покупке квартиры

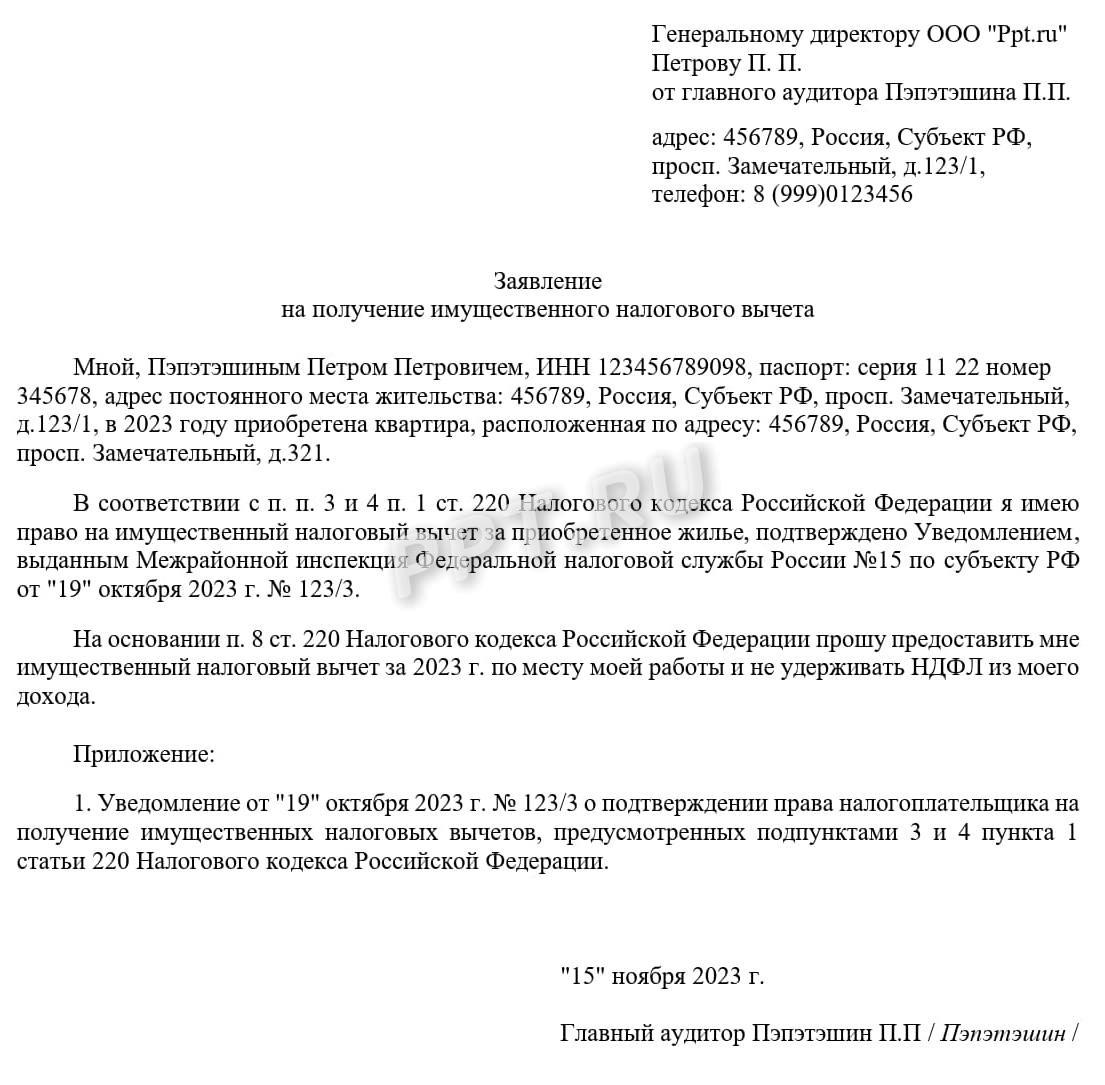

Если решили не дожидаться окончания года и получить вычет у работодателя, то вот пример, как написать заявление и обратиться за налоговым возвратом:

Работодатель возвращает налог, удержанный за предыдущие месяцы, и не удерживает до конца года

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Максимальная сумма налогового вычета при покупке квартиры в ипотеку

Максимальная сумма имущественного вычета на приобретение квартиры — 2 млн руб. (пп. 1 п. 3 ст. 220 НК РФ). Это означает, что максимальная сумма, которую вы вправе вернуть из бюджета, — 260 000 (2 000 000 × 13%).

Если на покупку брали кредит (ипотеку), то максимальная сумма возврата с погашения ипотечных процентов — 3 млн руб., а это означает, что вернуть из бюджета вы сможете максимально 390 000 руб. (3 000 000 × 13%).

Забрать из бюджета сумму больше, чем установленная максимальная сумма, не получится, даже если покупка недвижимости обошлась более чем 2 млн и уплачено более 3 млн процентов.

А вот вернуть в семью сумму свыше максимальной возможно. Условие — квартира куплена супругами. Каждый из них вправе воспользоваться вычетом независимо от того, на имя кого из супругов оформлена собственность и платежные документы.

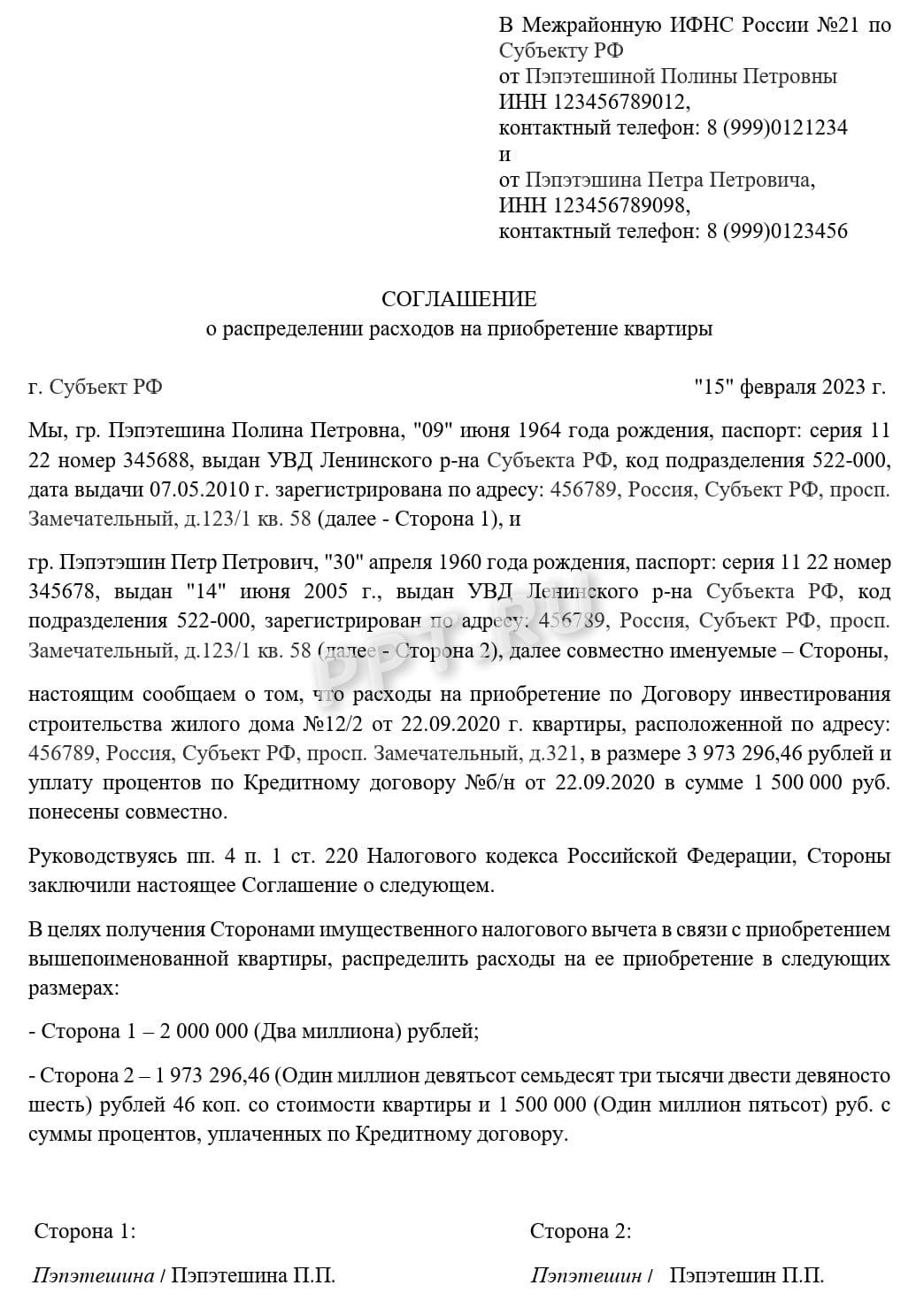

Чтобы поделить вычет между супругами и получить максимальное возмещение, составьте заявление о распределении расходов с покупки.

Подробнее: как получить имущественный налоговый вычет при совместной собственности супругов

Показываем пример, как его составить, и что указать в заявлении:

В соглашении укажите согласованную сумму расходов для каждого из супругов (пп. 6 п. 3 ст. 220 НК РФ). За получением имущественных вычетов каждый из супругов обращается самостоятельно

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Максимальная сумма налогового вычета при покупке квартиры без ипотеки

Если квартира покупалась без привлечения ипотечных средств, то максимальная сумма возврата ограничена 2 млн, то есть максимальная сумма, которую вы получите из бюджета, — 260 000 руб.

Супруги вправе рассчитывать вернуть в семью максимальную сумму до 520 000 руб. с покупки квартиры.

Сколько раз можно получать налоговый вычет при покупке квартиры

Налоговый возврат при покупке квартиры предоставляется один раз в размере максимальной суммы.

Если стоимость квартиры или доли в ней меньше 2 000 000 руб., то вам вернут 13% от фактических расходов. Если по одной квартире полностью возмещение получить не удалось, остаток разрешается перенести на другой объект. С процентами по ипотеке такая схема не работает — налоговый вычет по ипотечным процентам дают в максимальном размере только на один объект.

Подробнее: сколько раз можно получить налоговый вычет

Важно

ФНС обновила форму декларации по туристическому налогу

Важно

ФНС обновила форму декларации по туристическому налогу

Поделитесь мыслями, ждете повышения размера имущественного вычета? Или достаточно установленного лимита?