Контрольные соотношения декларации по НДС разработали в ФНС для проверки правильности заполнения отчета. Применяя их, налогоплательщики смогут самостоятельно исправить допущенные ошибки до представления декларации в инспекцию. Расскажем, где найти справочник контрольных соотношений, как его использовать и как не допустить признание декларации непредставленной.

Навигация

- Коротко о главном: 5 пунктов

- Декларация по НДС и ее проверка

- Зачем нужны контрольные соотношения в декларации

- Перечень контрольных соотношений по НДС

- Как использовать контрольные соотношения

- Когда декларацию по НДС признают непредставленной

- Контрольные соотношения по декларации НДС: вопросы и ответы

- Вам в помощь документы для скачивания

Коротко о главном: 5 пунктов

- Декларацию по НДС нужно заполнять согласно установленным правилам.

- Проверить декларацию можно с помощью контрольных соотношений и программы Tester от ФНС.

- Если контрольные соотношения не соблюдены, декларация считается непредставленной и нужно подать её заново.

- Контрольные соотношения помогают проверить корректность данных в отчете и их соответствие другим документам.

- Нарушение контрольных соотношений влечет признание декларации несданной, что может привести к штрафам.

Декларация по НДС и ее проверка

Налогоплательщики и налоговые агенты должны придерживаться официального порядка заполнения отчета, чтобы избежать ошибок. А проверить правильность заполнения декларации и ее совпадение с другими отчетами и документами позволяют контрольные соотношения (КС), которые установлены ФНС. Если они не совпадают, то в декларации есть ошибки или неточности, которые необходимо исправить.

Советуем прочитать: как правильно заполнить декларацию по НДС

А вот тестирование контрольных соотношений происходит так: на сайте ФНС доступна для скачивания программа Tester. Она бесплатна и используется всеми налогоплательщиками, кто сдает отчетность. Это ПО необходимо для проверки файлов на соответствие форматам представления электронных налоговых деклараций и бухгалтерской отчетности.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы проверить декларацию по НДС на соответствие КС.

Зачем нужны контрольные соотношения в декларации

Применять специальные показатели для проверки налоговой отчетности специалисты ФНС начали давно. Они доводили их до территориальных налоговых инспекций в письмах для внутреннего пользования, но рекомендовали налогоплательщикам применять для самопроверки, чтобы по результатам камеральной проверки не получить требование об устранении ошибок или даже штраф.

С помощью КС проверяют:

- корректность указанных данных в отчете (арифметика и логика);

- соответствие указанных данных сведениям из других источников (другая отчетность, первичные документы, учетные данные).

В правильно составленной декларации не выявляют расхождений ни по одному из пунктов КС. Если расхождения есть, то допущены ошибки, которые требуется исправить.

Перечень контрольных соотношений по НДС

Контрольные соотношения к отчетности по НДС приведены в:

- Приказе ФНС № ЕД-7-15/519@ от 25.05.2021 — с критическими правилами проверки для признания отчетности непредставленной. Документ содержит 14 параметров для проверки. Специалисты ФНС ввели номера КС для удобства их применения;

- Письме ФНС № СД-4-3/1064@ от 05.02.2025 — рекомендованные параметры проверки всех показателей;

- Письме ФНС № ЕА-4-15/2048@ от 21.02.2023 «О направлении контрольных соотношений» — указаны дополнительные параметры проверки: в частности, контрольные соотношения НДС и декларации по косвенным налогам в 2025 году, а также для УСН, расчетов 6-НДФЛ и пр.

Как использовать контрольные соотношения

Все параметры для проверки отчетности собраны в таблицу, в которой указаны:

- порядковый номер КС;

- название КС;

- описание КС.

К примеру, контрольное соотношение 4 НДС (Приказ ФНС России от 25.05.2021 № ЕД-7-15/519@) является подтверждением того, что соблюдается равенство между вычетом и итоговым входным НДС, показанным в других листах декларации.

Это требование обязательно для всех налогоплательщиков.

Если появляется текст сообщения об ошибке по контрольному соотношению 4, то равенство не выполняется, следовательно, не исключено, что сумма вычета завышена.

На несоответствие установленным КС указывает код ошибки 0400400021 в декларации по НДС. Такой код указан в классификаторе ошибок форматно-логического контроля КОФО, он доступен для бесплатного скачивания с сайта ГНИВЦ. Код ошибки 040 — это всегда нарушение логического контроля в любых расчетах и отчетности.

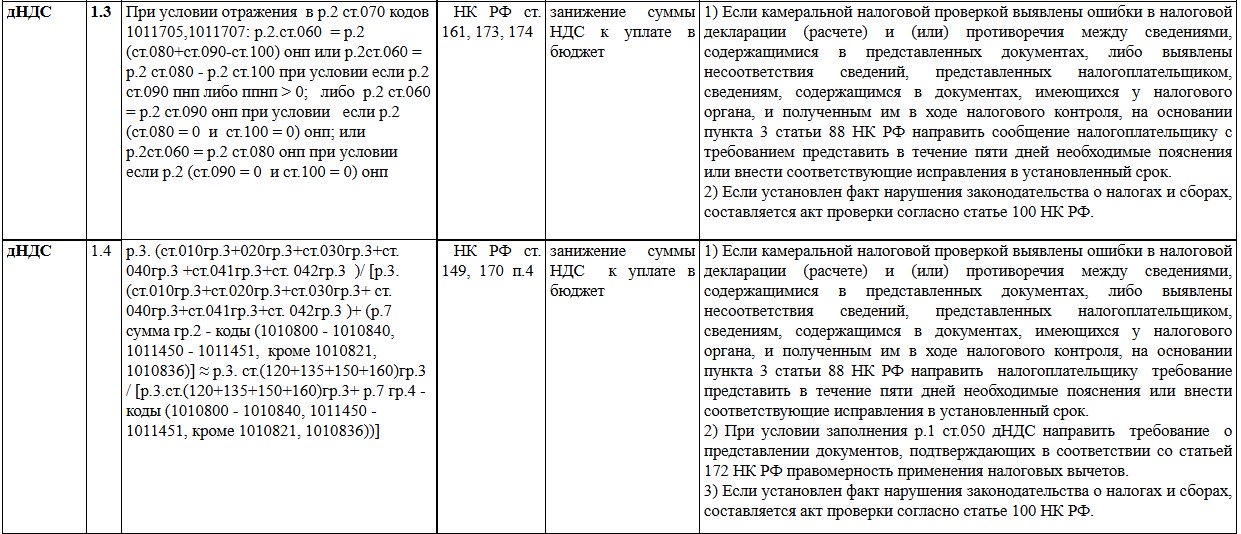

Никаких рекомендаций по применению в приказе № ЕД-7-15/519@ не предусмотрено, тогда как в письме № СД-4-3/1064@ от 05.02.2025 указаны законодательные нормы, которые нарушают налогоплательщики, и действия проверяющих при выявлении ошибки. Вот так выглядит фрагмент КС из письма об ошибках, которые приводят к занижению суммы налога к уплате в бюджет.

ФНС в письме № СД-4-3/1064@ от 05.02.2025 приводит КС, нарушение которых приводит к занижению суммы налога к уплате в бюджет

Контрольные соотношения из приказа № ЕД-7-15/519@ имеют другой вид. Рассмотрим, как заполнять контрольные соотношения, на нескольких примерах.

Сумма исчисленного НДС и налог к уплате (возмещению)

Для проверки применяются параметры № 1, 2, 3 и 13. В КС № 1 указано, что сумма налога, подлежащая уплате в бюджет по разделу 3 отчета по НДС, равна разнице величины общей суммы налога, исчисленной с учетом восстановленных сумм по разделу 3, и общей суммы налога, подлежащей вычету по разделу 3.

В разделе 3 действует формула для проверки исчисленного налога:

Для проверки суммы налога к уплате используют такое равенство для раздела 3:

При заявлении налога к возмещению итог проверяют по формуле:

Одновременно должны соблюдаться такие параметры:

- общая сумма, исчисленная по ставке 20 % из книги продаж (строка 260 разд. 9), равна сумме всех строк 200 разд. 9;

- общая сумма, исчисленная по ставке 18 % из книги продаж (строка 265 разд. 9), равна сумме всех строк 205 разд. 9;

- общая сумма, исчисленная по ставке 10 % из книги продаж (строка 270 разд. 9), равна сумме всех строк 210 разд. 9;

- если в декларации есть сведения из дополнительных листов книги продаж, то между собой должны совпасть сведения из раздела 9, в том числе:

- строка 050 приложения 1 к разд. 9 и строка 260 разд. 9;

- строка 055 приложения 1 к разд. 9 и строка 265 разд. 9;

- строка 060 приложения 1 к разд. 9 и строка 270 разд. 9;

- строка 070 приложения 1 к разд. 9 и строка 280 разд. 9;

- строка 340 и сумма строк 050 и 280 приложения 1 к разд. 9;

- строка 345 и сумма строк 055 и 285 приложения 1;

- строка 350 и сумма строк 060 и 290 приложения 1.

Согласно Письму ФНС № ЕА-4-15/2048@ от 21.02.2023 о занижении налога указывает ошибка (п. 17, документа): 1151001 — при невыполнении КС любой из строк 030, 040, 050 раздела 1, строки 060 раздела 2.

При несовпадении перечисленных равенств налоговики заподозрят занижение налога к уплате.

Проверка вычетов

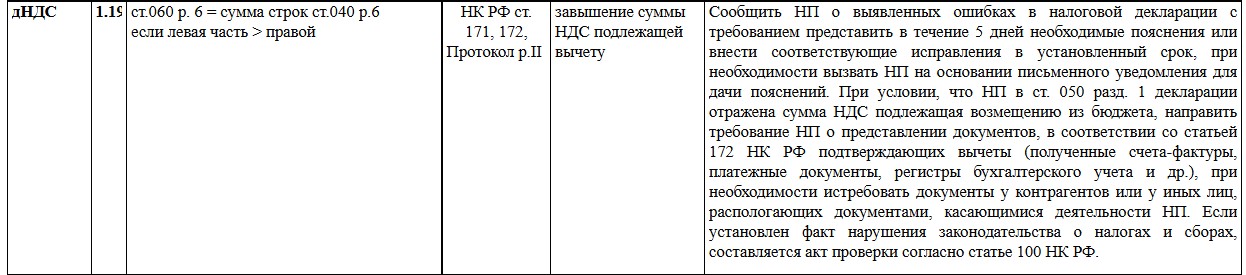

Для проверки вычетов применяются несколько КС, в том числе КС № 1.19 НДС (Письмо ФНС № СД-4-3/1064@ от 05.02.2025), которое выглядит так:

Обнаружив в декларации по НДС несоответствия по этому контрольному соотношению, инспекция сообщает о выявленных ошибках и требует представить необходимые пояснения в течение 5 дней или скорректировать отчет

Дополнительно сверяется итоговое значение вычетов с итогами из книги покупок и дополнительных листов к ней. Формула, как посчитать контрольное соотношение правой и левой части в НДС, такова:

При сравнении данных по стр. 005 приложения 1 к разд. 8 и стр. 190 разд. 8 получаем одинаковый результат. При сложении данных по стр. 005 и всех стр. 180 приложения 1 к разд. 8 образуется результат, равный стр. 190 приложения 1 к разд. 8. Если какое-то из этих тождеств не выполнено, то вычеты в отчете завышены (КС № 6 Приказа ФНС России от 25.05.2021 № ЕД-7-15/519@).

Последнее КС № 14 (Приказ ФНС России от 25.05.2021 № ЕД-7-15/519@) пригодится налогоплательщикам, применяющим УСН и освобожденным от уплаты НДС в 2026 году по п. 1 ст. 145 НК РФ. С 01.01.2026 освобождения от НДС на УСН «Доходы» за 2025 год и в течение 2026 года не должны превышать 20 млн рублей.

Проверьте, нет ли в разделе 2 НДС-декларации операций с кодом 1011715 — его применяют покупатели вторсырья, шкур, макулатуры (Приказ ФНС № ЕД-7-3/989@ от 05.11.2024). При их отсутствии не заполняется блок 8 с указанием суммы вычетов в строках 180, 190 этого раздела. В таком случае сумма вычетов равняется нулю.

Когда декларацию по НДС признают непредставленной

За КС из Приказа ФНС № ЕД-7-15/519@ необходимо следить особенно тщательно. В статье 174 НК РФ прописано, что при их несоблюдении декларацию признают непредставленной. Если это произошло, то специалисты ФНС направят сообщение по каналам ТКС. В течение 5 дней с этого момента налогоплательщик вправе исправить все несоответствия и направить отчет заново. Если это произойдет в установленный срок, то отчетность по НДС является поданной в день первоначального представления.

Надо знать: ответственность за непредставление налоговой декларации

Контрольные соотношения по декларации НДС: вопросы и ответы

-

Как надо проверить декларацию по НДС?

По контрольным соотношениям. Это специальные записи — взаимная увязка показателей отчетной формы. Такие соотношения бывают как внутренними, так и внешнедокументными.

-

По каким контрольным соотношениям проверять декларацию по НДС?

Увязки для НДС-декларации приведены в:

- Приказе ФНС № ЕД-7-15/519@ от 25.05.2021;

- Письме ФНС № СД-4-3/1064@ от 05.02.2025;

- Письме ФНС № ЕА-4-15/2048@ от 21.02.2023.

-

Что делать, если декларация не прошла проверку на контрольные соотношения?

Ее необходимо исправить — указать корректное значение в соответствии с определенной увязкой. Причем сделать это надо оперативно до отправки отчета в ФНС. Если ошибку в декларации обнаружат налоговики, то они отправят требование о предоставлении пояснений и корректировке отчетности.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз