Налог на недвижимость — это фискальное обязательство граждан, размер которого Федеральная налоговая служба определяет самостоятельно. Но налогоплательщик имеет право знать, как она это делает. Поэтому расскажем, как его рассчитать. Напомним, что срок уплаты налогов в 2020 году — 3 декабря, потом на сумму будут начисляться пени.

Навигация

Налогу на имущество физических лиц посвящена глава 32 Налогового кодекса. Согласно статье 399, его устанавливают и нормативные акты муниципальных образований или городов федерального значения. Налоговая ставка на недвижимость физических лиц также определяется на местном уровне. Мы разберемся, как осуществлять расчет суммы к уплате.

Что указано в уведомлении

ФНС обычно сама определяет, в каком размере гражданин должен уплатить налог со своего имущества. Орган высылает квитанцию на оплату по почте. Также уведомление можно найти в личном кабинете на сайте. В этом документе указана следующая информация:

- год;

- налоговая база (кадастровая или инвентаризационная стоимость);

- доля плательщика в праве собственности;

- налоговая ставка;

- количество месяцев в году, на протяжении которых плательщик владел этим имуществом;

- коэффициент к налоговому периоду;

- льготы (если предусмотрены);

- сумма к уплате.

Как именно проводился расчет налога на недвижимость, ФНС не указывает. Проверить его правильность можно с помощью калькулятора на сайте ведомства. Он находится в разделе «Электронные сервисы».

Как пользоваться калькулятором

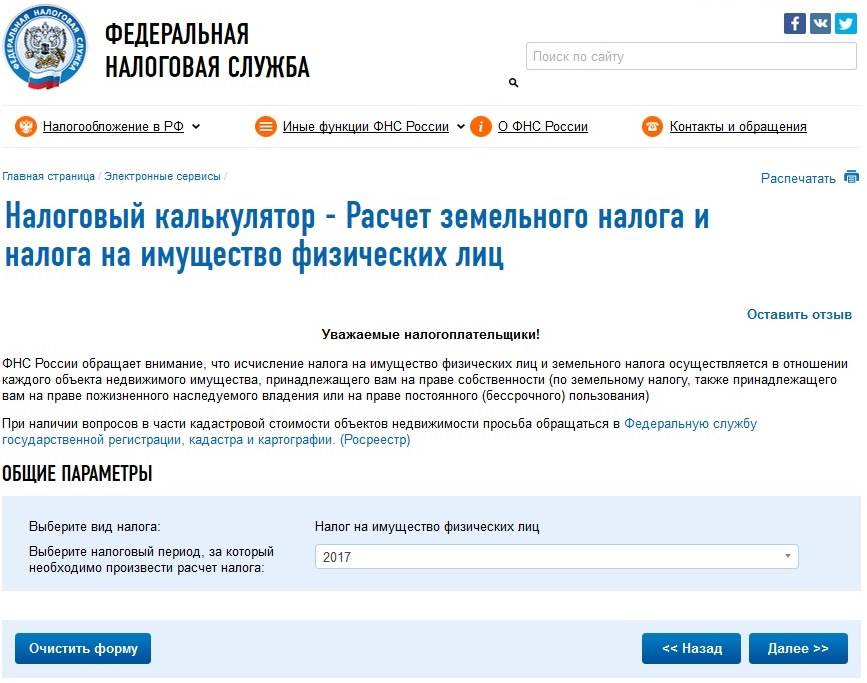

Этот инструмент рассчитан на два вида налогов — имущественный и земельный. Первый вариант нужно выбрать на начальном этапе.

Далее необходимо:

- Поставить интересующий год. До 01.12.2018 мы платим за год минувший, поэтому выбираем «2017».

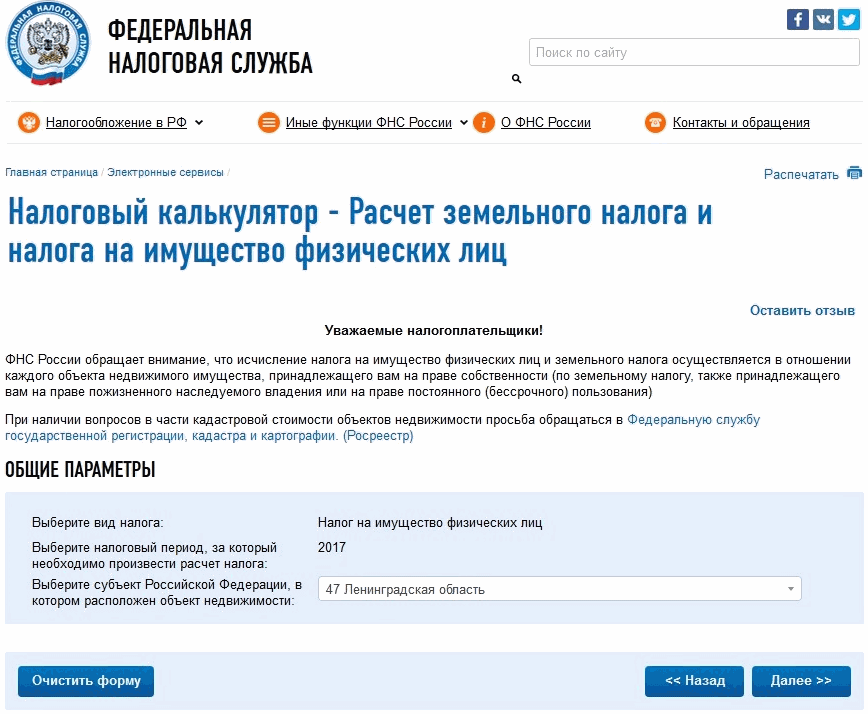

- Выбрать субъект Федерации — тот, где находится объект налогообложения, а не где прописан плательщик.

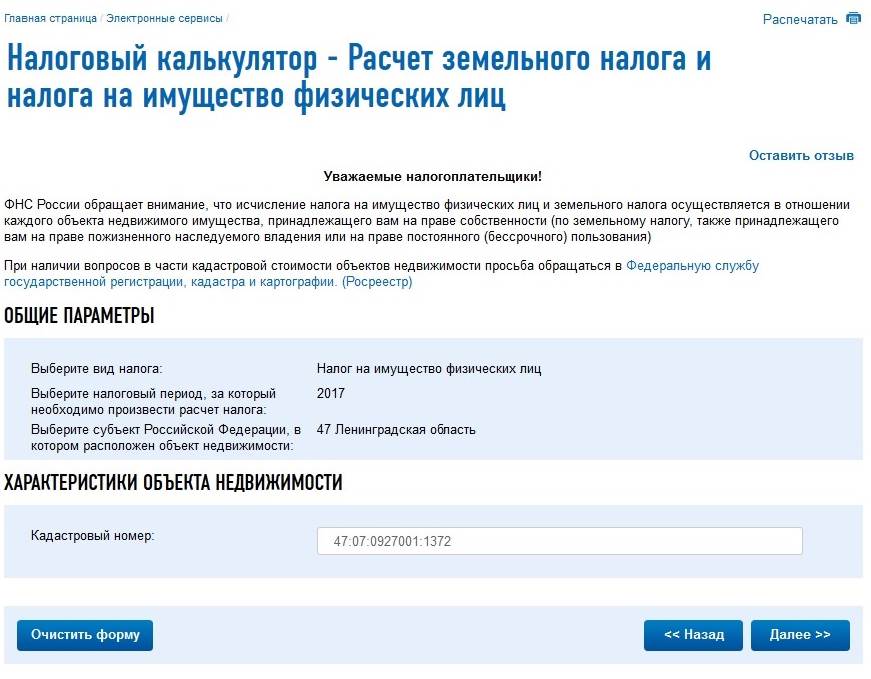

- Ввести кадастровый номер дома. Его можно взять из квитанции, техпаспорта или посмотреть на сайте «Публичной кадастровой карты».

- Кадастровая стоимость подгрузится автоматически из базы Росреестра.

Сумму налога, исходя из инвентаризационной стоимости, указать нужно, только если она начислялась таким образом ранее. Если в предыдущие периоды использовалась кадастровая, то ставим ноль.

Оставшиеся данные также подгружаются автоматически. Однако если плательщик владеет имуществом не полностью, а лишь его долей, дробь придется ввести от руки. То же самое касается периода владения и льгот (в случае, если данные отличаются от проставленных по умолчанию).

Как рассчитать налог самостоятельно

Формулу, которой пользуются налоговики, можно найти в личном кабинете, в разделе «Мое имущество». Если нажать на кнопку «Подставить мои значения», буквенные обозначения заменятся на конкретные цифры (касаемо рассматриваемого объекта недвижимости).

Коэффициент к налоговому периоду закреплен в статье 408 НК РФ (0,2 — для первого налогового периода, 0,4 — для второго, 0,6 — для третьего, далее не используется).

Коэффициент периода владения определяют как отношение количества месяцев владения в этом году к 12 месяцам. То есть если человек владел недвижимостью целый год, k = 1, а если, к примеру, купил ее в октябре, то k = 3/12 = ¼.

Ставка налога зависит от:

- места расположения объекта (региона и муниципального образования);

- кадастровой стоимости;

- типа объекта.

Пример для Москвы:

Если объект недвижимости жилой (квартира, дом), можно применить вычет и уменьшить налогооблагаемую базу.

В рассмотренном выше примере кадастровая стоимость — 5 871 588,12 руб. Исходя из площади, стоимость одного квадратного метра = 5 871 588,12 / 175,6 = 33 437,29 руб.

Соответственно, вычет составит 33 437,29 руб. × 50 м = 1 671 864,5 руб.

Поэтому налог нужно платить не с 5 871 588,12 руб., а с 4 199 723,62 руб.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз