Стать банкротом — это хорошо или плохо, какие плюсы и минусы от процедуры несостоятельности получит физическое лицо, есть ли смысл банкротиться и когда это нужно сделать обязательно? Ответим на вопросы в нашей статье.

Навигация

Коротко о главном: 5 пунктов

- Банкротство помогает решить проблему с долгами.

- После банкротства человека освобождают от некоторых долгов, но не всех (например, алиментов и зарплаты).

- Банкротство имеет плюсы, такие как остановка требований кредиторов и снятие арестов с имущества.

- Но есть и минусы. Суд может наложить много ограничений, например, запрет на распоряжение деньгами и выезд за границу.

- Банкротство негативно влияет на получение кредитов и работу на руководящих должностях в течение нескольких лет.

В чем суть процедуры банкротства физического лица

Смысл банкротства в том, что физическое лицо обращается в суд или МФЦ (во внесудебном порядке) с целью урегулировать вопрос о задолженности, которую он имеет перед кредиторами. Это ситуация, когда гражданин не имеет достаточно средств/имущества для погашения долгов в полном объеме.

Советуем прочитать:

Закон № 127-ФЗ от 26.10.2002 обязывает физическое лицо подать заявление в суд о признании себя банкротом в ситуации, когда:

- должник, оплачивая долг одного или нескольких кредиторов, не гасит другие долги и (или) обязательные платежи (например, кредит, налоги, жилищные и коммунальные услуги);

- общий размер задолженности более 500 000 руб.

Плюсы процедуры банкротства физического лица

Главный плюс процедуры в ее итоге — это освобождение физического лица от долгов, которые оно имело на момент обращения в суд. В том числе от тех, о которых не заявили кредиторы в ходе дела.

В ходе банкротства для физического лица плюсы такие:

- он прекращает исполнять какие-либо денежные требования;

- дела о взыскании задолженности суд оставляет без рассмотрения (заявить о задолженности разрешено только в ходе процедуры);

- кредиторы не начисляют штрафы, пени, проценты на долги (кроме текущих платежей);

- снимают арест с имущества (его могут наложить только в банкротном деле).

По теме: как закон о банкротстве работает на практике

Минусы процедуры банкротства физического лица

Минусы процедуры такие:

- суд вправе запретить должнику распоряжаться собственностью;

- только с письменного разрешения финуправляющего можно: отдавать имущество в залог; продавать/покупать имущество, если его цена более 50 000 руб.; получать займ/кредит; выдавать поручительства, гарантии, уступать права требования (на этапе реструктуризации долгов);

- запрещено вносить имущество в качестве вклада в уставный капитал юрлица, приобретать акции, доли, заключать безвозмездные договоры;

- распоряжаться деньгами в сумме не более 50 000 руб. в месяц разрешено только через специальный банковский счет. Распоряжаться деньгами на других счетах разрешено с согласия (письменного) управляющего;

- суд вправе запретить выезд за границу до окончания процедуры;

- все имущество гражданина, которое подлежит реализации, продадут на торгах;

- запрещено открывать счета, вклады, получать по ним деньги;

- банковские карты заберет управляющий, операции по ним заблокируют.

Банкротство накладывает на физическое лицо ряд ограничений. Это те минусы, о которых важно знать до начала процедуры.

1. Ограничения, которые помешают карьерному развитию, продвижению по службе. Физическому лицу запрещено:

- руководить организацией (3 года после банкротства);

- иметь руководящую должность в страховой организации, пенсионном фонде (негосударственном), управляющей компании инвестиционного, паевого инвестиционного фонда, микрофинансовой организации (в течение 5 лет после процедуры);

- управлять кредитной организацией (10 лет после банкротства).

2. Возможность получить кредит/займ. В течение пяти лет со дня окончания процедуры физическое лицо обязано, обращаясь за кредитом, уведомить банк (кредитную организацию) о факте банкротства. Велика вероятность, что получить деньги клиенту, который финансово несостоятелен, будет сложно.

Моя знакомая получила три отказа в получении кредита. В четвертом банке она заключила кредитный договор. На тот момент она работала в должности ведущего инженера, имела достойную зарплату и убедила банк в своей платежеспособности.

3. Повторное банкротство. Признавать себя несостоятельным и уклоняться (вынужденно или намеренно) от оплаты долгов физическому лицу часто не получится. Провести процедуру повторно разрешено через пять лет. Если в этот период на должника в суд подал кредитор или ФНС, то его не освободят от задолженности, как это предусмотрено при первой процедуре. В отношении нее кредиторы получат исполнительные листы для принудительного взыскания через ФССП.

Подробнее: о последствиях банкротства для физлиц

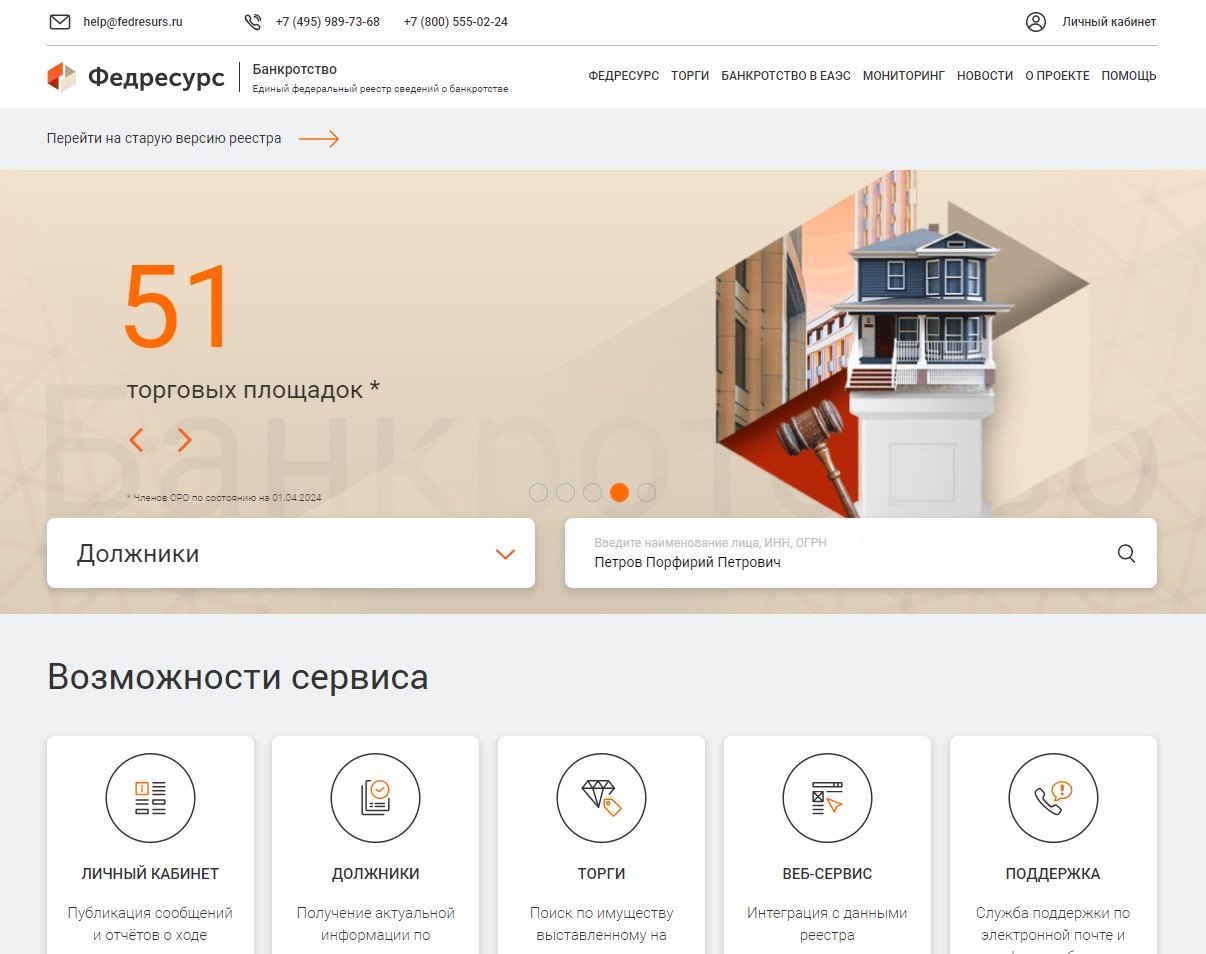

Получить сведения о том, признан ли человек финансово несостоятельным, поможет Единый федеральный реестр сведений о банкротстве. Для поиска гражданина в поисковую строку вводят его ФИО, ИНН или ОГРН.

Пример поиска гражданина в Едином федеральном реестре сведений о банкротстве

Часто задаваемые вопросы по теме «Плюсы и минусы банкротства»

-

После банкротства физическое лицо освободят от долгов?

Да. Кроме тех, которые неразрывно связаны с должником (например, алименты, зарплата).

-

Если человек банкротится, его выпустят за границу?

Да, если нет запрета суда.

-

Банк выдаст кредит физическому лицу, если оно признано несостоятельным?

Это решит банк, но вероятность отказа велика.

-

После банкротства работника его могут назначить генеральным директором?

Да, но не ранее чем через 3 года после процедуры.

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Важно

С 3 марта — огромные штрафы за неуплату экосбора