Все реже слышно обидное словосочетание «обманутый дольщик». Похоже, что ситуация с долевым участием в строительстве нормализуется. Разрядке напряженности помогло обязательное использование эскроу-счетов при этом популярном способе приобретения недвижимости.

Навигация

Коротко о главном: 5 пунктов

- Счет эскроу «замораживает» деньги покупателя до подтверждения сделки.

- Банк контролирует счет и функции посредника между сторонами.

- Эскроу-счет защищает деньги дольщиков при долевом строительстве.

- Если застройщик не выполнит условия, деньги вернутся покупателю.

- Эскроу-счет обязателен при сделках с новостройками с 2019 года.

Что такое счет эскроу

Счет эскроу — это специальный счет в банке, на котором «замораживаются» денежные средства покупателя, предназначенные для оплаты продавцу. При подтверждении покупателем получения товаров (работ, услуг) от продавца, деньги «размораживаются» и переводятся последнему.

Этот финансовый инструмент уже давно известен и применяется при крупных сделках. В Гражданском кодексе счету эскроу посвящен § 3 гл. 45.

На языке закона покупатель именуется депонентом, продавец — бенефициаром, а банк, контролирующий счет, — эскроу-агентом.

Получается своего рода страховка сделки: поставщик уверен, что деньги у покупателя есть, а покупатель точно знает, что они не пропадут и не достанутся недобросовестному контрагенту. Функцию независимого посредника и гаранта расчетов выполняет банк.

Для чего нужен счет эскроу

Люди, не погруженные в глубины банковских процессов, познакомились с этим термином на волне борьбы за права обманутых дольщиков. И сегодня мы будем говорить о счете эскроу применительно к участию физических лиц в долевом строительстве недвижимости.

До 2019 года схема долевого строительства выглядела так:

- Будущий владелец квартиры заключает договор долевого участия (ДДУ) с застройщиком зачастую еще на этапе котлована.

- По договору застройщик передает инвестору не помещение (оно существует пока только в проекте), а лишь права на него.

- Инвестор в установленные сроки вносит деньги на счет застройщика и ждет окончания строительства.

- В идеале после приемки дома дольщик становится счастливым обладателем заветных квадратных метров.

Может пригодиться: как составить договор долевого участия

Однако мы живем не в идеальном мире. Застройщики (что греха таить) не всегда своевременно выполняют обязательства. Строительство порой затягивалось на многие годы, а то и вовсе останавливалось. Механизма возврата денег у инвестора практически не было. Даже выиграв судебное разбирательство, дольщики рисковали остаться и без квартиры, и без денег.

Что же заставляло людей прибегать к столь рискованному способу приобретения недвижимости? Ответ на этот вопрос прост и неоригинален — выгода. Зависимость прямая: чем раньше дольщик вступал в договор с застройщиком, тем дешевле обходилась ему недвижимость.

На стражу интересов инвесторов решительно встал механизм использования счета эскроу.

Благодаря ряду изменений, внесенных в закон от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости», с июля 2019 года начался поэтапный переход сделок по покупке недвижимости в строящемся объекте на схему с применением счетов эскроу. Ситуация с привлечением денег физических лиц к строительству недвижимости постепенно стабилизировалась. Инвестиции дольщиков в будущее жилье стали значительно более защищенными.

Как работает эскроу-счет

Использование счета эскроу, открытого в уполномоченном банке, позволяет максимально обезопасить деньги инвестора (депонента), поскольку доступа у застройщика к средствам нет на продолжении всего периода строительства. Но и застройщик спокоен: деньги из банка дольщик не заберет без расторжения договора долевого участия.

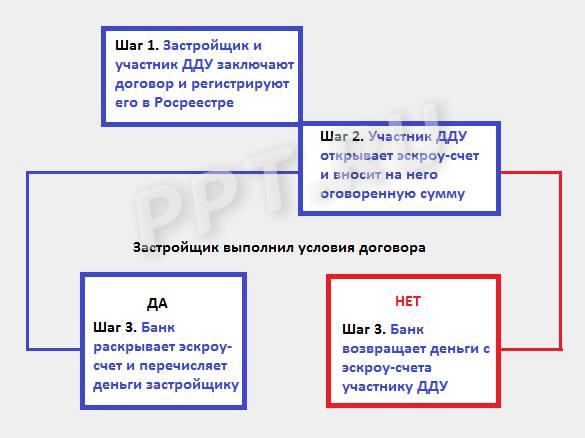

Вот так работает эскроу-счет

Задача депонента — своевременно и в установленном размере вносить деньги на эскроу-счет.

Задача банка-агента — бережно сохранять денежные средства

А бенефициар в это время станет решать задачу строительства обещанной депонентам недвижимости. Понятно, что задача эта растягивается не на месяцы, а на годы. И все это время застройщик спокоен за деньги, заботливо сохраняемые эскроу-агентом.

Если застройщик успешно построил и сдал объект, то он предъявляет в банк-агент акт его вводе в эксплуатацию, иные документы, предусмотренные ДДУ. Банк проверяет документы и, убедившись, что бенефициар выполнил условия договора, переводит ему деньги, закрывая эскроу-счет.

Если же что-то пошло не так (дом не построен, застройщик обанкротился, пропал, нарушил условия договора), то деньги с эскроу вернутся депонету (дольщику) по его заявлению.

Как и где открыть эскроу-счет

Выбор банка — эскроу-агента — зависит от источника финансирования строительства.

Чаще всего в качестве источника выступают кредитные ресурсы, и тогда эскроу-счета депонентов (дольщиков) открываются в банке, кредитующем строительство. Кстати, такая схема позволяет еще тщательнее контролировать расходы и финансовое состояние фирмы-застройщика.

Если же застройщик располагает собственными средствами, то он выбирает банк из перечня уполномоченных ЦБ кредитных организаций.

В любом случае, эскроу-счета всех дольщиков дома открываются в одном банке, который и указывается в договорах долевого участия.

Процедура открытия счета эскроу незначительно различается в разных банках. Точным перечнем необходимых документов следует поинтересоваться в выбранном банке. Но три подписанта, которых мы упоминали ранее, — депонент, агент и бенефициар — наличествуют всегда.

Открыть эскроу-счет в банке можно и до регистрации ДДУ в Росреестре. Но возможность пополнять его появится только после успешной регистрации договора.

Помимо собственных, источником пополнения счета эскроу могут стать ипотечные средства и даже средства третьих лиц. Главное — производить платежи в сроки, указанные в ДДУ.

Чем эскроу-счет отличается от банковской ячейки и аккредитива

Гарантией проведения расчетов между покупателем и продавцом давно и успешно служат и аккредитив, и банковская ячейка. Напомним:

Аккредитив — специальный счет в банке, на котором хранятся деньги депонента (покупателя) до момента успешной передачи товара (выполнения работ, услуг) бенефициаром (продавцом, исполнителем). То есть принцип работы идентичен эскроу. Аккредитив применяется при сделках с недвижимостью, но не при заключении договора долевого участия.

Подробнее: что такое аккредитив

Банковская ячейка — применяется при сделках с недвижимостью между физическими лицами. Расчет производится наличными деньгами.

Эскроу-счет во многом схож с механизмом работы аккредитива, но имеет особенности. Он обязателен при заключении договора долевого участия в строительстве.

Для понимания сходств и различий финансовых инструментов мы составили таблицу:

| Параметр | Банковская ячейка | Аккредитив | Эскроу-счет |

| Участники сделки | Только физические лица | Юридические и физические лица | |

| Форма договора | Свободная | Утверждена ЦБ | Форма банка — эскроу-агента |

| В каком банке открывается | В любом | В банке по перечню ЦБ РФ | |

| Метод расчета | Наличный | Безналичный, допускается использование векселя | Безналичный |

| Возможен ли отзыв средств депонентом | Да, без условий | Да, в случае отзывного аккредитива | Только в случае расторжения ДДУ |

| Страхование | Любая страховая компания | АСВ | |

| Арест средств депонента | Возможен | Невозможен | |

| Применение при сделках с недвижимостью | Возможно, но не при вступлении в ДДУ | Обязательно при вступлении в ДДУ | |

Плюсы и минусы эскроу-счета

Как и любой финансовый инструмент, счет эскроу не лишен как достоинств, так и недостатков.

Начнем с приятного. Плюсы:

- повышение доверия инвесторов к договорам долевого участия;

- гарантия сохранности средств для депонента;

- гарантия оплаты сданного жилья для бенефициара;

- средства застрахованы Агентством по страхованию вкладов (АСВ).

Минусы тоже имеются:

- эксперты считают эскроу-счета «виновными» в удорожании новостроек, поскольку строительные организации используют не средства вкладчиков, а платные кредитные ресурсы банка;

- не каждый банк работает с эскроу-счетами;

- застрахованная АСВ сумма на эскроу-счете ограничена 10 млн рублей;

- «замороженные» деньги не являются источником пассивного дохода депонента — проценты по эскроу-счету не начисляются, это не депозит. Таким образом, от инфляции денежные средства не защищены.

Как закрыть эскроу-счет

Под закрытием эскроу понимают перечисление денег депонента бенефициару при предъявлении документов, подтверждающих исполнение сделки.

При стандартном прохождении процедуры депонент в закрытии счета эскроу не участвует. Существует и вариант, при котором эскроу закрывается до завершения строительства, а банк возвращает деньги депоненту. Это происходит только при расторжении ДДУ.

Полезные материалы по теме

1. Что такое договор эскроу и в чем его особенности.

2. Как открыть эскроу-счет онлайн.

3. Какие виды банковских счетов существуют.

4. Как рассчитать неустойку по договору долевого участия в строительстве.

5. Какие права и обязанности есть у участника долевого строительства.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз