Налоговые агенты могут исчислять и удерживать фискальные платежи с доходов налогоплательщика и затем перечислять данные средства в государственный бюджет. Но не все могут стать налоговыми агентами.

Навигация

О ком идет речь

Определение таково: налоговые агенты по НК РФ — лица, на которых возложены обязанности по расчетам, удержанию у налогоплательщиков и перечислению налогов в бюджет (п. 1 ст. 24 НК РФ). НА признают не только российские организации, но и индивидуальных предпринимателей, представителей частных практик (детективы, нотариусы, юристы) и даже обычных граждан.

Действующий правовой статус налоговых агентов закреплен в статье 24 НК РФ. Так, НА в России становятся только по трем видам налоговых обязательств:

- НДФЛ. Работодатель выступает в роли НА для своих сотрудников. То есть при начислении заработной платы и других вознаграждений за труд наниматель обязан удержать НДФЛ.

- НДС. Стать налоговым агентом вправе субъект, который не имеет никакого отношения к данному виду фискальных обязательств. Операции, при которых экономический субъект становится НА по НДС, перечислены в ст. 146, 161 и 171 НК РФ. К примеру, компания, применяющая УСН (освобождена от уплаты НДС), арендует или приобретает государственное и(или) муниципальное имущество. В таком случае компания автоматически становится НА.

- Налог на прибыль. Фирма становится НА в том случае, если производит начисление и выплаты дивидендов своим учредителям — юридическим лицам. Также ими становятся компании, которые выплачивают доходы от размещения ценных государственных (муниципальных) бумаг. Либо НА становятся компании, выплачивающие доходы иностранным фирмам, не имеющим постоянных представительств в России.

То есть в соответствии с нормами действующего законодательства налоговыми агентами являются субъекты, которые платят налоги и сборы в бюджет с чужих доходов, в то время как налогоплательщики исчисляют фискальные платежи непосредственно со своих средств или доходов.

Эксперты КонсультантПлюс разобрали, как исчисляют и уплачивают налоги налоговые агенты. Используйте эти инструкции бесплатно.

Права и обязанности

Фактически права и обязанности налогоплательщиков и налоговых агентов аналогичны. Ключевые права НА:

- Бесплатно получать информацию и разъяснения от представителей ФНС в части применения режимов, видов и правил налогообложения.

- Запрашивать унифицированные бланки и требовать пояснений по правилам их заполнения и предоставления в ИФНС.

- Пользоваться установленными законом вычетами, льготами и послаблениями при наличии законных прав на их применение.

- Получить рассрочку, отсрочку или реструктуризацию долгов либо инвестиционный фискальный кредит, если имеются веские основания.

- Претендовать на своевременный возврат или зачет излишне перечисленных средств в бюджет.

- Инициировать сверки взаиморасчетов с государственными органами, получать соответствующие правки, выписки и пояснения.

- Отказаться от выполнения незаконных либо неправомерных действия инспекторов ФНС и иных должностных лиц.

Но правовой статус налоговых представителей (агентов) подразумевает и определенные обязанности — своевременное и достоверное исчисление, удержание и перечисление сумм фискальных обязательств в бюджеты соответствующего уровня. К примеру, НА по подоходному налогу — работодатели — не только удерживают и перечисляют НДФЛ, но и предоставляют вычеты по заявлению работника и уведомлению из ИФНС.

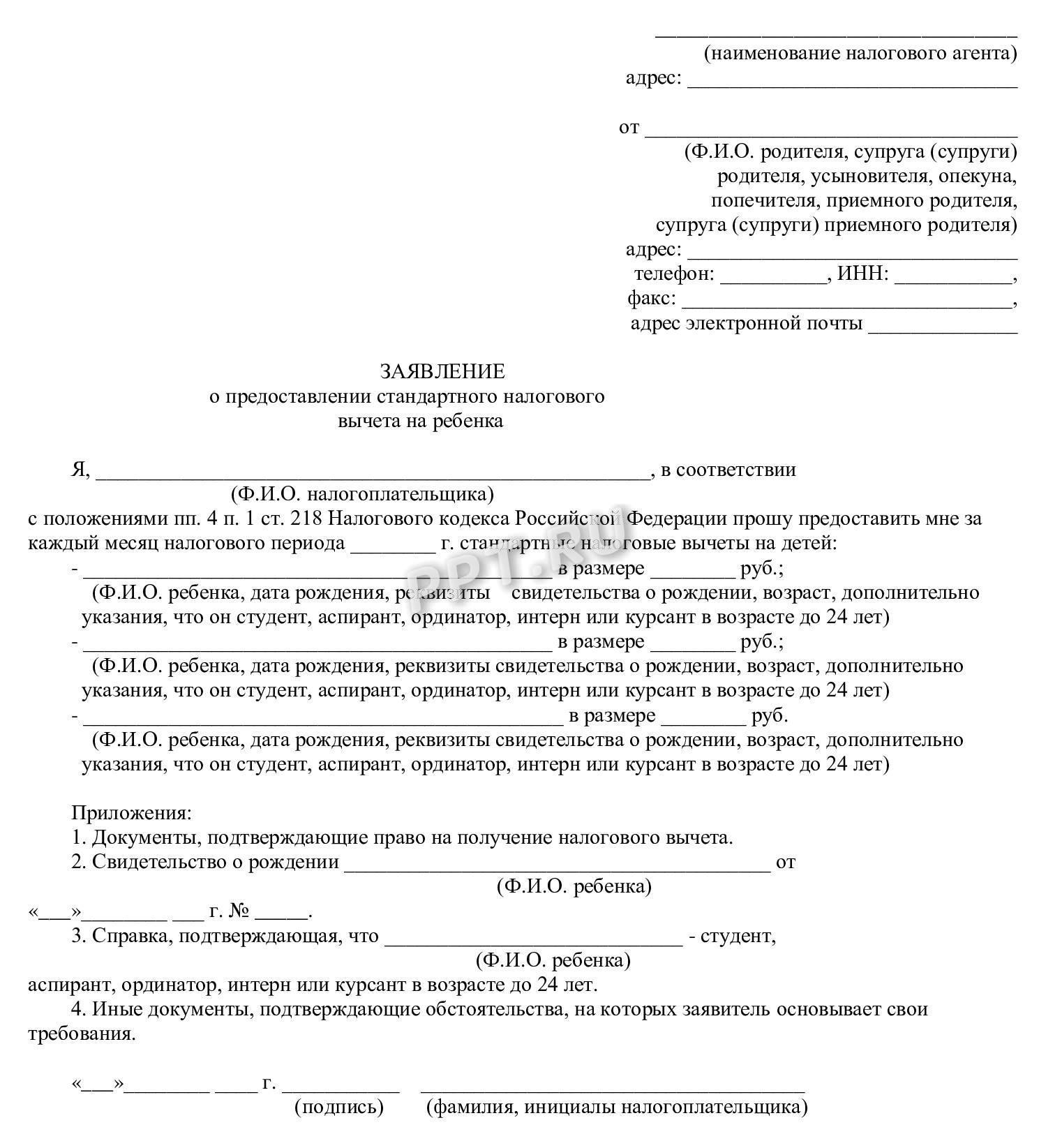

Так выглядит шаблон заявления налоговому агенту на предоставление налогового вычета

Помимо этого, за НА закреплены и другие обязанности:

- в месячный срок сообщить в ИФНС о невозможности удержания фискальной задолженности с налогоплательщика;

- вести достоверный учет по начисленным и выплаченным доходам, по удержанным суммам налогов и сборов, причем отдельно по каждому налогоплательщику;

- своевременно предоставлять отчетности и документы, подтверждающие правильность и полноту произведенных расчетов;

- обеспечить сохранность документации, подтверждающей факты совершенных операций, в течение 5 календарных лет.

Это не все права и обязанности, которые налоговые агенты имеют перед налогоплательщиками и налоговыми органами. Так, для конкретного вида фискальных обязательств (НДФЛ, НДС и налога на прибыль) чиновники предусмотрели дополнительные обязательства.

За что наказывают налоговых агентов

За нарушение действующих норм фискального законодательства предусмотрена не только ответственность по НК РФ. Как и для остальных налогоплательщиков, для НА определили административную и уголовную ответственность за налоговые проступки и преступления.

В НК РФ закреплены права и обязанности налоговых агентов (ст. 24 НК РФ). Неисполнение обязанностей повлечет за собой штрафные санкции:

- За неудержание или неполное удержание налога НА оштрафуют на 20 % от суммы, подлежащей уплате в бюджет. Но штраф выпишут только в том случае, если у агента была возможность удержать налог, но он этого не сделал.

- За несвоевременное предоставление отчетности предусмотрена ответственность в виде 5 % штрафа от суммы, указанной в несданной декларации. Отметим, что начисляют штраф по 5 % за каждый месяц просрочки, но не более 30 %. Минимальное взыскание составляет 1000 рублей.

- Несвоевременная подача отчетности по НДФЛ (расчет 6-НДФЛ) тоже повлечет материальные санкции. Так, за каждый месяц просрочки по 6-НДФЛ предусмотрен штраф в 1000 рублей. Причем 1000 рублей начислят как за полный месяц просрочки, так и за неполный.

За предоставление недостоверных сведений и(или) фиктивных документов налоговики накажут по 500 рублей за каждую такую недействительную бумагу.

Другие материалы раздела Налоги

Важно

Минздрав собирается проконтролировать частые больничные

Важно

Минздрав собирается проконтролировать частые больничные