Форма Т-54 — это лицевой счет конкретного сотрудника, где отображаются расчеты с ним. Рассмотрим особенности его заполнения.

Навигация

Форма Т-54 показывает учет расчетов организации с конкретным работником. Фактически это его лицевой счет, где видны начисления и удержания. Документ утвержден Постановлением Госкомстата РФ № 1 от 05.01.2004, однако обязательным к применению не является.

Особенности ведения

Т-54 (лицевой счет) открывают на работника при его трудоустройстве. Далее бухгалтер заполняет его ежемесячно. Можно вести учет как на протяжении года (не календарного, а отработанного человеком), так и до самого увольнения.

Т-54 рассчитана на ручное заполнение. Для этого годятся только черные или синие ручки. Любые исправления запрещены. Если же бухгалтер предпочитает электронную форму учета, то ему стоит воспользоваться формой Т-54а. Хранить ее нужно 75 лет.

Вам может пригодиться:

Титульный лист

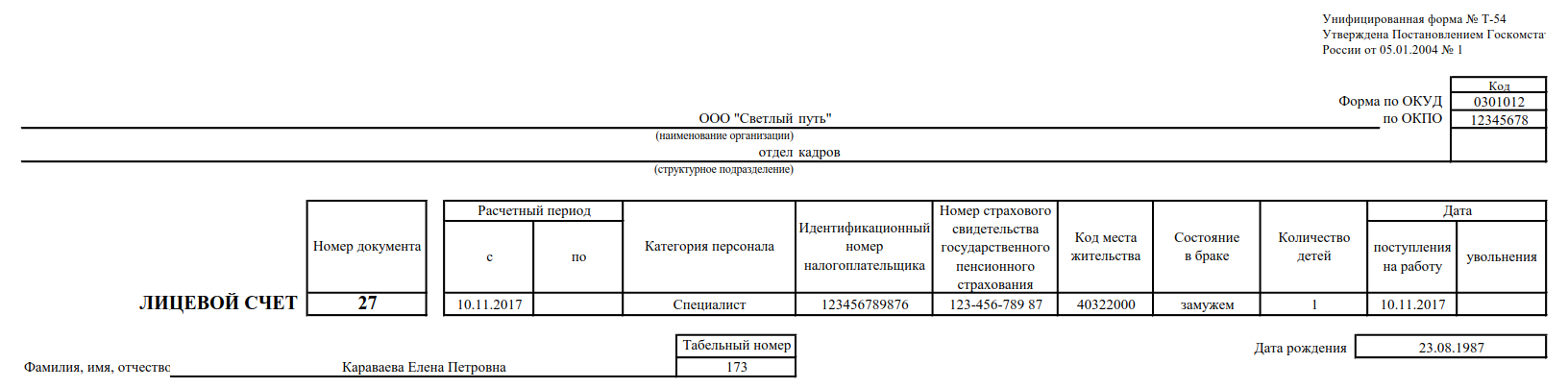

В верхней части необходимо указать реквизиты организации (название, код ОКПО и структурное подразделение, в котором числится работник). Все остальные данные касаются конкретного человека.

Пример заполнения шапки формы Т-54

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Табличная часть включает следующие сведения:

- Номер документа (присваивается при создании).

- Расчетный период. Начинается с даты приема на работу. Конечную дату оставляем открытой.

- Категория персонала. Здесь, как правило, используют варианты: рабочий, специалист или руководитель.

- Личные данные (Ф.И.О., дата рождения, ИНН, СНИЛС, семейное положение и количество детей). Их можно взять из личной карточки работника.

- Код места жительства. Имеется в виду код ОКТМО.

Дата поступления на работу совпадает с началом расчетного периода, если документ решено вести от приема до увольнения.

Вам пригодятся зарплатные калькуляторы:

Тело документа

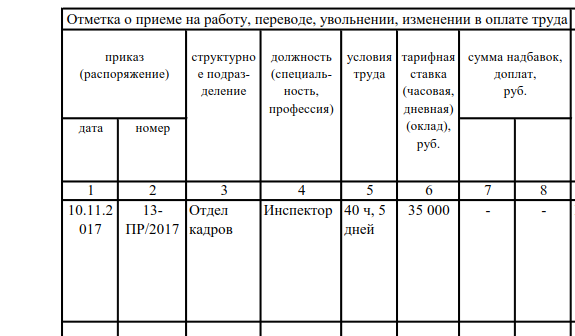

Лицевой счет состоит из нескольких таблиц со сквозной нумерацией колонок. Первая из них (колонки 1-8) — это официальная информация. Ее нужно внести сразу же при трудоустройстве.

В целом все данные этой части достаточно перенести из приказа о приеме на работу. Поясним по пятой колонке — условия труда. Имеются в виду не нормальные, опасные или вредные, а количество часов и дней в рабочей неделе.

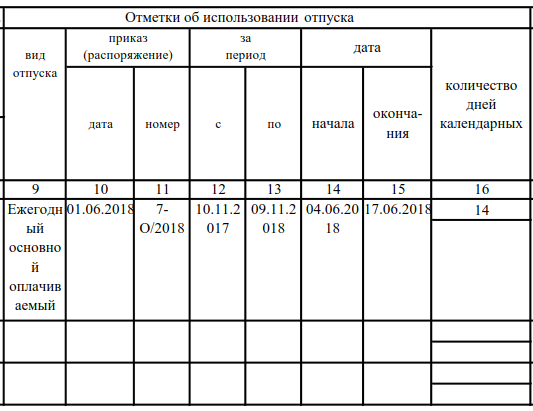

Следующая таблица (колонки 9-16) содержит сведения об отпусках. Их тоже можно взять из соответствующих приказов. Здесь следует различать периоды: в графах 12 и 13 — начало и конец рабочего года, в котором сотрудник идет в отпуск, в графах 14 и 15 — начало и конец непосредственно отпуска. Количество календарных дней высчитываем исходя из дат (14) и (15).

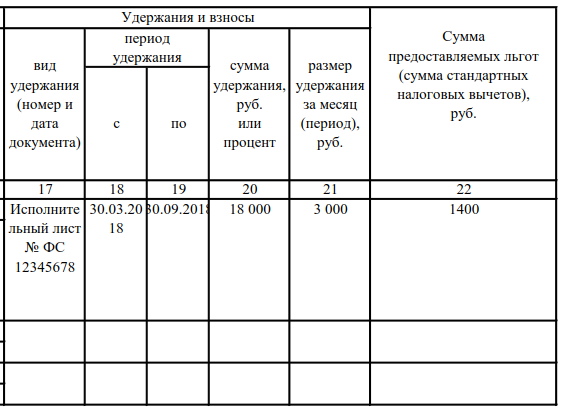

Третья таблица (колонки 16-22) касается удержаний (того, чего работник недополучил) и взносов:

- Вид удержания. Обычно это принудительные изъятия на основе исполнительных листов (по решению суда) или приказов руководства (например, в счет возмещения ущерба).

- Период удержания. Как долго будет взыскиваться общая сумма.

- Сумма удержания. Задолженность по исполнительному листу или причиненному ущербу.

- Размер удержания. Сумма, которую недополучит работник в этом месяце (не может превышать 50 % дохода).

Сумма предоставляемых льгот — это сумма налогового вычета, на который имеет право работник.

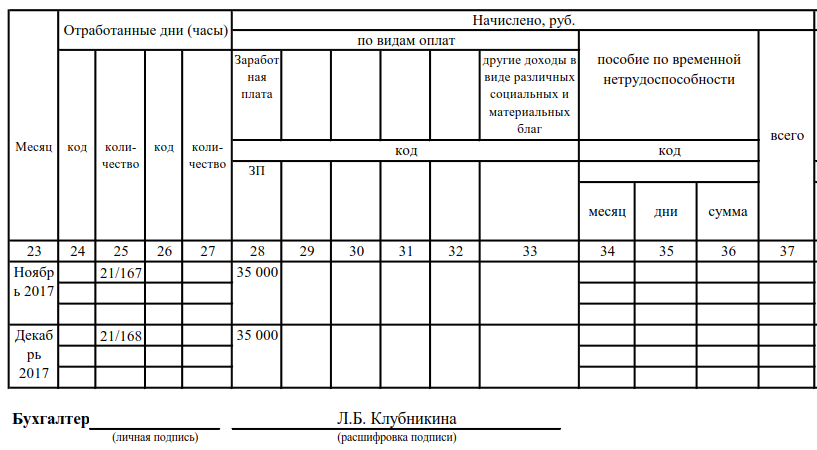

Четвертая таблица (колонки 23-37) представляет собой учет отработанного времени и соответствующих начислений. Здесь идет разбивка по месяцам. Обращаем внимание: у колонок 28-32 два заголовка: верхний — словами, нижний — кодом.

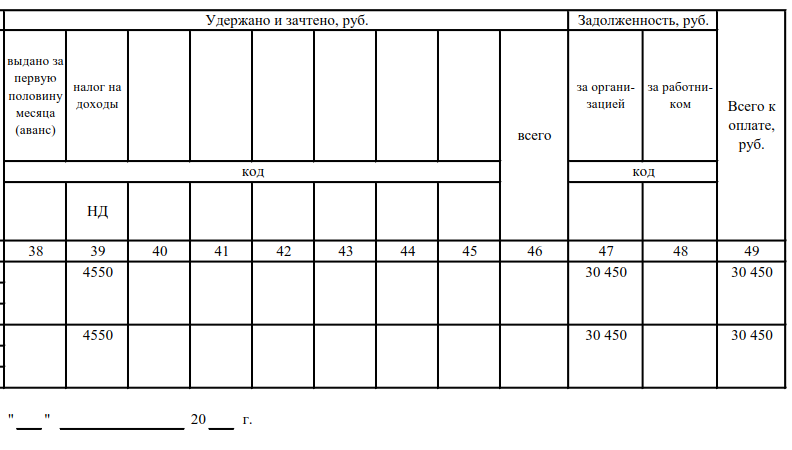

То же самое касается колонок 39-45 и 47-48 последней таблицы. В ней необходимо проставить удержанные налоги и подвести итоги по суммам к оплате.

Вам в помощь образцы, бланки для скачивания

Важно

СФР расширил перечень корректируемых сведений персучета

Важно

СФР расширил перечень корректируемых сведений персучета