Налог на прибыль обязательно платят организации на ОСНО и ряд других налогоплательщиков. Сам налог платят раз в год, а вот авансы нужно рассчитывать чаще. С 2023 года порядок уплаты изменили.

Навигация

- Коротко о главном: 5 пунктов

- Онлайн-калькуляторы по налогам

- Что представляет собой налог на прибыль

- Основные ставки

- Формула расчета

- Примеры расчета

- Авансовые платежи

- Расходы и доходы организации

- Какие расходы вычитаются из доходов

- Какие расходы не учитываются при расчете

- Признание доходов и расходов

- Какая налоговая база при убытках организации

Коротко о главном: 5 пунктов

- Налог на прибыль платят предприятия, получающие доход.

- Его рассчитывают, отнимая расходы от доходов и умножая на ставку.

- Основная ставка налога на прибыль — 20 %.

- Некоторые организации платят по льготным ставкам от 12,5 %.

- Налоговые декларации сдают до 25 марта, а платят налог до 28 марта.

Онлайн-калькуляторы по налогам

Рассчитать налог на прибыль ООО и других компаний несложно, если использовать формулу, приведенную в статье, или воспользоваться специальными онлайн-калькуляторами:

Что представляет собой налог на прибыль

Этот прямой налог взимается с юридических лиц, а рассчитывается он на базе величины, образовавшейся по итогам отчетного периода конечной прибыли — с доходности учреждения, полученной после вычета расходной части. Регулируются платежные операции главой 25 НК РФ.

Юридические лица обязаны отчислять определенный процент своего дохода и направлять эту сумму в бюджетную систему РФ. В 2025 году расчет налогооблагаемой прибыли — важнейшая операция, которую бухгалтер обязан выполнить правильно. Если фискальный платеж исчислен с ошибками, то организации грозят штрафы от ИФНС.

Налогоплательщиками выступают юридические лица, получающие прибыль и находящиеся на общем режиме налогообложения. Иностранные предприятия (в том числе работающие через российских представителей), ведущие бизнес на территории Российской Федерации и получающие доход от финансово-хозяйственной деятельности в РФ, обязаны рассчитать и перечислить платеж в бюджет.

Может пригодиться: как платить налог на прибыль по обособленным подразделениям

От уплаты налога освобождаются:

- плательщики на специальных налоговых режимах (УСН, ЕСХН, ПСН);

- индивидуальные предприниматели;

- компании, занимающиеся игорным бизнесом;

- организации, принимающие участие в подготовке к масштабным событиям государственного значения (например, к чемпионату мира по футболу в России).

Основные ставки

Выполняйте расчет налогооблагаемой базы по налогу на прибыль по ставке на 2025 год — 20 % от полученной прибыли. До 2016 г. организации отчисляли 18 % в региональный и 2 % в федеральный бюджет. С 2017 по 2024 г. действует иная разбивка по уровням бюджета (Приказ ФНС № ММВ-7-3/572@ от 19.10.2016).

В 2025 году налогоплательщики перечисляют 17 % в бюджет региона и 3 % в федеральную казну (ст. 284 НК РФ). Органы местного самоуправления вправе снизить налоговую ставку по платежу в бюджет субъекта. Региональную ставку снижают до 12,5 %. Минимальная общая ставка — не ниже 15,5 %.

Надо знать: какие налоги входят в состав ЕНП и как его платить

В каждом регионе установлены минимальные значения для отдельных видов налогоплательщиков. К примеру, в Москве снижение налогового бремени до 12,5 % ИФНС подтверждает предприятиям, трудоустраивающим инвалидов, производящим автотранспортные средства или представляющим особые экономические зоны, технополисы и индустриальные парки. В Санкт-Петербурге уплачивают облегченный региональный взнос в размере 12,5 % только те плательщики, которые работают на территории особой экономической зоны.

Некоторые категории налогоплательщиков уплачивают сбор по специальным ставкам, начисленные суммы по которым направляются исключительно в федеральный бюджет. Специальные ставки действуют для следующих категорий плательщиков по отдельным видам доходов:

- иностранные компании, не имеющие российского представительства, добывающие углеводородное сырье, и контролируемые иностранные компании — 20 %;

- зарубежные фирмы без представительства в России уплачивают сбор с доходов от сдачи в аренду транспортных средств и при международных перевозках — 10 %;

- российские предприятия делают выплаты с дивидендов зарубежных и российских компаний и с дивидендов от акций по депозитарным распискам — 13 %;

- иностранные компании, получающие дивиденды от российских предприятий, и владельцы доходности по государственным, муниципальным ценным бумагам — 15 %;

- компании, получающие доход от процентов по муниципальным ценным бумагам и прочие доходы согласно пп. 2 п. 4 ст. 284 НК РФ, — 9 %.

Освобождаются от уплаты сбора медицинские и образовательные учреждения, резиденты особых экономических зон и свободной экономической зоны в Крыму и г. Севастополе, организации, участвующие в инвестиционных проектах регионов и действующие на территории опережающего социально-экономического развития.

Эксперты КонсультантПлюс разобрали, как рассчитать налог на прибыль. Используйте эти инструкции бесплатно.

Формула расчета

Обобщенная пошаговая инструкция, как посчитать налог на прибыль:

- Cуммировать облагаемые доходы и расходы за отчетный период.

- Определить налогооблагаемую базу.

- Умножить базу на ставку.

Вся последовательность этапов при исчислении и уплате налога на прибыль организации сводится к использованию формул. Цифры для них вы найдете в бухгалтерском балансе и в отчетности.

Для вычисления величины дохода воспользуйтесь формулами налогооблагаемой прибыли:

ТНП = Д – ПНО + ОНА – ОНО;

ТНУ = Р – ПНО + ОНА – ОНО,

где:

- Д — доходы предприятия;

- Р — расходы предприятия;

- ПНО — постоянные налоговые обязательства;

- ОНА — отложенные налоговые активы;

- ОНО — отложенные налоговые обязательства;

- ТНП — текущий налог на прибыль;

- ТНУ — текущий налоговый убыток.

Таким образом, формула текущего налога на прибыль состоит из таких показателей: доходов предприятий за вычетом постоянных налоговых обязательств и отложенных налоговых активов за вычетом отложенных налоговых обязательств.

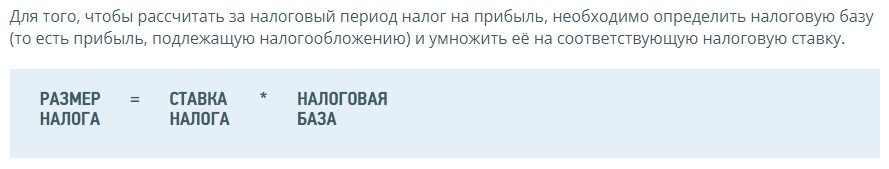

А это общая формула расчета:

Формула налога на прибыль корпораций и организаций одинакова: плательщики умножают ставку на налогооблагаемую базу

Примеры расчета

Разберем пример, как рассчитать налог на прибыль за финансовый год. Допустим, предприятие находится на общей системе налогообложения. Доход за отчетный период составил 6 000 000 руб. Издержки за этот же срок — 2 000 000 руб. Таким образом, чистая прибыль: 6 000 000,00 – 2 000 000,00 = 4 000 000,00. Проводим расчет:

- Отчисления в региональный бюджет составят: 4 000 000,00 × 17 % = 680 000,00 руб.

- Процент, уплачиваемый в федеральный бюджет: 4 000 000,00 × 3 % = 120 000 руб.

- Общий платеж: 680 000,00 + 120 000,00 = 800 000,00 руб.

Вот инструкция, как определить сумму налога на прибыль, если организация относится к категории налогоплательщиков, которые платят в бюджет региона по льготной ставке 12,5 %:

- Местный бюджет: 4 000 000,00 × 12,5 % = 500 000,00 руб.

- Федеральная казна: 4 000 000,00 × 3 % = 120 000,00 руб.

- Общий платеж: 500 000,00 + 120 000,00 = 620 000,00 руб.

Разберем еще один пример расчета для ООО. По отчету о финансовых результатах по форме № 2 ООО «Компания» получила доход в размере 600 000,00 руб. Структура расходной части:

- 5000 руб. — постоянное налоговое обязательство;

- 6500 руб. — отложенные налоговые активы;

- 35 000 руб. — начисленная амортизация (линейный способ бухучета);

- 50 000,00 руб. — нелинейная амортизация — для целей налогообложения.

Отложенное налоговое обязательство составляет:

15 000 (50 000 — 35 000) × 20 % = 3000 руб.

Налог на прибыль за отчетный период:

600 000,00 × 20 % (17 % + 3 %) = 120 000,00 руб.

Отразим бухгалтерские записи по показателям в таблице:

| Проводка | Сумма | Содержание операции |

|---|---|---|

| Дт 99 Кт 68 | 120 000,00 | Учтен налоговый платеж за отчетный год |

| Дт 99 Кт 68 | 5000,00 | Проведено постоянное налоговое обязательство |

| Дт 09 Кт 68 | 6500,00 | Зачтены отложенные налоговые активы |

| Дт 68 Кт 77 | 3000,00 | Принято отложенное налоговое обязательство |

Налоговые декларации надо отправить в территориальную ИФНС. Организация распределяет суммы платежа равномерно и уплачивает их авансом — ежемесячно или ежеквартально в течение всего отчетного периода. После завершения года бухгалтер перечисляет остаточную сумму налога на прибыль.

Почитайте также про: отложенные обязательства в бюджетном учете

Авансовые платежи

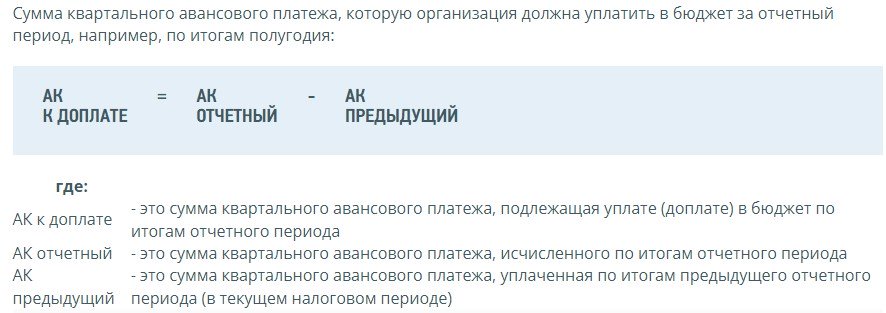

Если доходность организации составила не более 15 млн руб. (квартал) за предшествующий налоговый период, то она вправе платить аванс ежеквартально. Сумма рассчитывается из фактической величины дохода.

Если предприятие имеет доходность свыше 15 млн руб., то авансы перечисляют ежемесячно. Расчет проводят исходя из предполагаемого уровня доходов по отчетным данным предшествующего квартала.

Для авансов используют такую формулу.

Подробнее: как заплатить налог на прибыль авансом

Расходы и доходы организации

Доход — это поступления от основных видов финансово-хозяйственной деятельности учреждения. Доходом признается выручка предприятия от сторонних ресурсов. Такими источниками станут средства, полученные от арендованного имущества, предоставленных займов и пр.

При расчете платежа принимаются чистые доходы — без отчислений на добавленную стоимость, акцизных сумм и пр. Для подтверждения необходимо приложить сопроводительную документацию — платежные поручения, счета, учетные данные из книги доходов и расходов.

Расходы — это издержки, направленные на удовлетворение производственных, общехозяйственных и основных нужд организации (заработная плата, материалы, оборудование и пр.). Расходы бывают и косвенными — к примеру, траты, направленные на погашение процентов по кредитам. Все издержки надо экономически подтвердить и обосновать документально.

Какие расходы вычитаются из доходов

Чтобы узнать величину чистой прибыли, доходы вычитают из расходов. Все расходы документально подтверждают и экономически обосновывают. Для этого бухгалтер обязан корректно составлять и вести первичную и налоговую документацию. Вот какие расходы организации участвуют в расчете налога на прибыль:

- производственные;

- общехозяйственные;

- представительские;

- транспортные;

- рекламные, но не более 1 % реализационной выручки;

- расходы на обучение и повышение квалификации персонала;

- проценты по займам и кредитам.

Какие расходы не учитываются при расчете

При исчислении налога на прибыль не учитывают:

- взносы в уставный капитал;

- пени и штрафы;

- имущество и денежные средства, переданные в расчет по кредитам и займам;

- аванс за товар или услугу;

- стоимость имущественных объектов, переданных безвозмездно, и расходов на передачу;

- пенсионные надбавки;

- путевки на лечение и отдых сотрудников и пр.

Полный список расходов, которые не учитываются при расчете, приведен в ст. 270 НК РФ.

Признание доходов и расходов

Момент признания доходов и расходов — период, в котором проводятся поступления или издержки, учитываемые при расчете. Момент признания напрямую зависит от метода признания доходов и расходов. Выделяют кассовый метод и метод начисления.

Если организация выбрала кассовый способ, то доходы ей надлежит отражать в учете при их непосредственном поступлении, а расходы — в момент списания денежных средств. Отметим, что кассовый метод доступен только тем, кто вправе вести упрощенный учет. Кассовый метод нельзя использовать банковским организациям.

При методе начисления все доходы и расходы проводятся в бухгалтерском учете при их возникновении, а уплата налога отражается по датам, подтвержденным первичными документами. Фактическая дата оплаты значения не имеет.

Какая налоговая база при убытках организации

По правилам прибыль предприятия — неотрицательная величина. Если в результате работы за отчетный период зарегистрировали убыток, то налогооблагаемая база, а следовательно, и налог на прибыль считаются нулевыми. Налоговая декларация по итогам года должна подаваться в любом случае, независимо от финансовых результатов деятельности учреждения.

Подробнее: как отразить убытки в декларации по налогу на прибыль

Важно

Минфин готовит новые поправки в НК РФ

Важно

Минфин готовит новые поправки в НК РФ