Персонифицированные сведения о физических лицах — ключевая форма отчетности, активно сдаваемая работодателями в 2025 году. Несмотря на двухлетний опыт работы с этим отчетом, многие компании все еще сталкиваются с трудностями при его заполнении. Ошибки в персональных данных сотрудников, некорректные начисления вполне легко исправить. Разберемся, что делать при ошибке в перссведениях в 2025 году, в каких случаях требует корректировка и как внести исправления в отчет.

Навигация

- Коротко о главном: 5 пунктов

- В каких случаях надо делать корректировку персонифицированных сведений

- Порядок корректировки сведений индивидуального персонифицированного учета

- Нюансы подготовки корректировки отчета персонифицированных сведений

- Частые вопросы и ответы по отчету персонифицированных сведений

Коротко о главном: 5 пунктов

- Если в отчете о персонифицированных сведениях найдена ошибка, ее можно исправить.

- Ошибка может быть в личных данных человека или в сумме начислений за месяц.

- Иногда исправлять ошибку — это обязанность, а иногда — право.

- Если ошибка замечена, нужно подать уточненный отчет, чтобы ее исправить.

- Штрафы за непредоставление исправленных данных могут быть для организаций и должностных лиц.

В каких случаях надо делать корректировку персонифицированных сведений

Если отчет с персонифицированными сведениями (или ПС) сдан, а впоследствии обнаружена ошибка, то законодательство разрешает внести исправления.

Узнайте, как заполнить отчет о персонифицированных сведениях физлиц

Правила, касающиеся корректировки сведений индивидуального персонифицированного учета, закреплены в Приказе ФНС № ЕД-7-11/878 от 29.09.2022, им же утверждена форма документа и порядок его заполнения.

Отчет и его корректировки сдаются в ФНС.

Эксперты КонсультантПлюс разобрали, как откорректировать данные персонифицированного учета. Используйте эти инструкции бесплатно.

В каких данных есть вероятность допустить ошибку и в каком случае необходимо выполнить офлайн корректировку данных в 2025 году:

- ФИО работника;

- его СНИЛС;

- ИНН;

- размер начислений физлицам за месяц.

Отчет «Персонифицированные сведения» имеет прямую взаимосвязь с Расчетом по страховым взносам (РСВ). Это обусловлено тем, что данные, представленные в ПС, практически идентичны информации из третьего раздела РСВ, обе формы содержат детальную информацию о выплатах в пользу физических лиц. Что касается сроков подачи, ПС необходимо предоставлять ежемесячно, за исключением тех месяцев, которые входят в отчетный период РСВ. В результате этого взаимосвязь между отчетами проявляется и в том, что ошибки, допущенные в ПС, часто повторяют ошибки, имеющиеся в РСВ, и наоборот. В таблице перечислены возможные ошибки и порядок, как действовать в случае их обнаружения.

Может пригодиться: как заполнить расчет по страховым взносам

| Вид ошибки | Сдача уточненного расчета — право или обязанность |

|---|---|

| Ошибочно отражены или не отражены данные, из-за чего занижена сумма страховых взносов к уплате | Обязанность |

| Несоответствия (противоречия) значений в расчете, выявленные налоговым органом в рамках камеральной проверки, и вы согласны с ними | Обязанность |

| Утрата права на применение льготируемого тарифа с начала расчетного (отчетного) периода | Обязанность |

| Утрата и новое получение права на применение льготных тарифов | Обязанность |

| Ошибки не повлияли на размер взносов к уплате | Право |

| Ошибки в ИНН или СНИЛС | Право |

Порядок корректировки сведений индивидуального персонифицированного учета

Вот основные положения порядка в 2025 году: внесение исправлений ПС требуется только до момента подачи страхового расчета (РСВ) за схожий период (п. 1.2 порядка заполнения из Приказа ФНС от 29.09.2022 № ЕД-7-11/878@). То есть надо сделать до 25-го числа месяца, следующего за отчетным кварталом. Если не успели откорректировать до подачи РСВ, то необходимость уточненки отпадает. Причина — сданный расчет автоматически внесет коррекцию данных.

А вот если ошибка есть и в страховом расчете, то корректируем расчет, а не ПС:

- исправления делаются аннулированием неверных данных и добавлением верных;

- уточненные данные подаются только относительно работников, по которым необходима корректировка;

- срок для предоставления уточненного расчета не установлен. По ошибочным данным, которые привели к занижению взносов к уплате, уточненный расчет необходимо подать по возможности скорее. Иначе налоговый орган вправе привлечь к ответственности по п. 3 ст. 120, п. 1, 3 ст. 122 НК РФ;

- если уточненный расчет требуют налоговики в рамках камеральной проверки, то его необходимо сдать в течение 5 рабочих дней после получения требования (п. 2, 6 ст. 6.1, п. 3 ст. 88 НК РФ).

Подробнее: что грозит за несвоевременную подачу персонифицированных сведений

Нюансы подготовки корректировки отчета персонифицированных сведений

При подаче уточненной формы включите в ее состав титульный лист. Номер корректировки укажите с учетом сквозной нумерации. Для уточнения персонифицированных сведений это будут «1--», «2--», «3--» и т. д. (п. 2.5 порядка заполнения).

При корректировке выплат укажите в строке 070 верное значение, остальные данные перенесите из первичного отчета.

Чтобы исправить ошибку относительно персональных данных (это ИНН, СНИЛС или ФИО), заполните на работника два раздела. В первом в строке 010 поставьте «1», в строке 070 — прочерк. Данные из остальных строк ошибочных сведений перенесите без изменений. Во втором разделе, в строках 020–070, укажите верные сведения (п. 3.3 порядка заполнения).

Если хотите аннулировать ранее поданные данные о физлице, то в строке 010 укажите «1», блок строк 020–060 повторите, а в строке 070 проставьте прочерк. Если хотите их исправить, то одновременно заполните новый блок строк 020–060 с правильными данными о физлице и приведите сведения о выплатах в его пользу (п. 3.3 порядка заполнения формы персонифицированных сведений о физлицах).

При ошибке, допущенной только в сумме выплат (строка 070), код «1» по строке 010 проставлять не нужно. В этом случае предоставляется уточненная форма с правильной суммой.

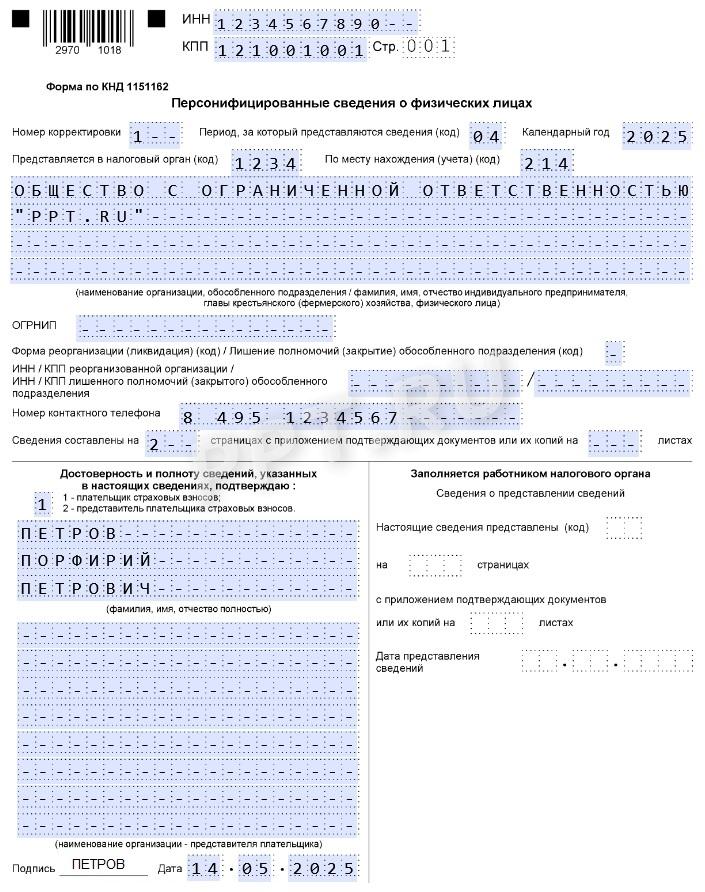

Вот пример, как заполнить титульный лист персонифицированных сведений при подаче первой корректировки.

Как заполнить титульный лист при изменений первичного отчета персонифицированные сведения

ООО «PPT.ru» при сдаче первичного отчета некорректно указало номер СНИЛС работника Пэпэтэшина П.П. Как заполнить основной раздел персонифицированных сведений при такой корректировке:

Как скорректировать СНИЛС или ИНН в отчете персонифицированные сведения

В нашей организации выстроена четкая система взаимодействия между отделами при подготовке отчетности. Кадровый отдел берет на себя контроль за сроками подачи основного отчета и первичную проверку персональных данных сотрудников. После этого бухгалтерия проводит верификацию корректности начислений. При необходимости внесения исправлений принцип работы сохраняется: если требуется корректировка персональных данных, то этим занимается кадровый отдел, а при ошибках в начислениях — бухгалтерия. Финальное отправление отчетной документации, включая все корректировки, осуществляется сотрудниками отдела кадров.

Читайте также: как сделать выписку из персонифицированных сведений в 1С

Частые вопросы и ответы по отчету персонифицированных сведений

-

В 2025 году нужно ли делать корректировку по персонифицированным сведениям в ФНС?

Необходимость в корректировке возникает при обнаружении ошибок в персональных данных сотрудников (ФИО, СНИЛС, ИНН) или в начислениях. Важно успеть внести исправления до момента подачи РСВ.

-

Какой существует порядок для внесения исправлений?

Для корректировки достаточно заполнить титульный лист и внести исправления только в данные того сотрудника, где обнаружена ошибка.

-

Есть ли особенности при формировании корректировки персонифицированных сведений?

При заполнении корректировочного отчета необходимо указать специальный код в строке 010. Для исправления персональных данных ставится код «1» и добавляется отдельный раздел с верной информацией.

-

Какие сроки представления отчета?

В 2025 году персонифицированные сведения представляют ежемесячно до 25-го числа месяца, следующего за отчетным периодом. Исключение составляют те месяцы, за которые сдается РСВ — в эти периоды отдельный отчет подавать не требуется.

Важно

Минфин готовит новые поправки в НК РФ

Важно

Минфин готовит новые поправки в НК РФ