Оформляя кредит, заемщик рассчитывает на стабильные доходы, но жизнь диктует свои условия. Так, сложная международная обстановка, уход с рынка зарубежных компаний, частичная мобилизация привели к тому, что большое количество заемщиков не может исполнять свои кредитные обязательства в прежнем объеме. В подобных ситуациях выходом может стать реструктуризация долга.

Навигация

Коротко о главном: 5 пунктов

- Реструктуризация долга — это изменение условий выплаты долга для комфортного погашения.

- Существует несколько вариантов реструктуризации, включая пролонгацию, кредитные каникулы и уменьшение штрафов.

- Ее могут делать как граждане, так и организации, попавшие в трудное финансовое положение.

- Для проведения нужно обратиться к кредитору и согласовать новые условия выплаты долга.

- При банкротстве создается специальный план реструктуризации, который утверждается собранием кредиторов и судом.

Что такое реструктуризация долгов

Реструктуризация представляет собой изменение условий существующего долгового обязательства, позволяющее заемщику выплачивать долг на комфортных для него условиях. Изменения могут касаться сроков выплаты, размеров регулярного платежа, валюты, штрафных санкций. Отсюда следует вывод, что такое реструктуризация долга, простыми словами, — это меры, которые позволяют заемщику, столкнувшемуся с финансовыми трудностями, продолжать гасить долг на комфортных для него на данном этапе условиях, не допускать просрочек и начисления штрафных санкций. Кредитор заинтересован в этих мерах, поскольку они позволяют ему гарантированно получить денежные средства, без судебных разбирательств и обращения к приставам, коллекторам.

Какие долги можно реструктуризировать

В настоящее время специальный закон о реструктуризации долга физических лиц отсутствует. Анализ норм, содержащихся в различных законодательных актах, позволяет выделить следующие варианты реструктуризации задолженностей:

- Пересмотр условий кредитного договора. Наибольшее распространение имеет пролонгация (увеличение срока) выплаты долга и уменьшение размера ежемесячного платежа. Также популярны кредитные каникулы, в течение срока которых заемщик не вносит оплату по кредиту без начисления штрафных санкций либо делает взносы в меньшем размере. Данные меры позволяют должнику получить так называемую короткую передышку без негативных для себя последствий в виде начисления пеней и штрафов. Требуется учитывать, что в результате увеличивается размер выплачиваемых процентов и наращивается итоговая задолженность.

- При банкротстве. При проведении процедуры банкротства одним из способов реабилитации платежеспособности должника является реструктуризация его долгов на основании специально разрабатываемого плана (ст. 213.2 Федерального закона от 26.10.2002 № 127-ФЗ).

- При уплате налогов. Конкретной процедуры реструктурирования долгов по уплате налогов Налоговый кодекс РФ не устанавливает. Но пункт 1 статьи 64 Налогового кодекса РФ позволяет сделать вывод, что значит реструктурированная задолженность по налогам: это получение отсрочки или рассрочки по уплате налоговых платежей. Она предоставляется в ряде случаев, когда в силу тяжелого финансового положения плательщик не в состоянии вовремя уплатить налог (п. 2 ст. 64 НК РФ).

- Отмена штрафных санкций (неустойки, штрафа, пени).

Может пригодиться: реструктуризация долга при банкротстве физлица

Кто вправе воспользоваться реструктуризацией

Граждане и организации, попавшие в трудную жизненную ситуацию, столкнувшиеся с финансовыми трудностями, которые не позволяют им своевременно или в полном объеме выполнять взятые на себя кредитные обязательства, вправе обратиться к кредитору для реструктурирования имеющейся у них задолженности.

Порядок реструктуризации

Реструктурирование долгов происходит по инициативе заемщика. Как правило, порядок следующий:

- Обращение должника к кредитору для инициирования процедуры.

- Выбор варианта реструктуризации и согласование его с кредитором.

- Разработка индивидуальной схемы реструктурирования долга.

- Подписание сторонами соглашения об изменении условий долгового обязательства.

Свои особенности имеет процедура при банкротстве, которая состоит из следующих этапов:

- Подача заявления о признании банкротом в арбитражный суд должником или его кредиторами.

- Признание судом заявления обоснованным и введение реструктуризации долгов.

- Подготовка проекта плана реструктуризации должником или кредиторами, направление его финансовому управляющему.

- Принятие проекта плана собранием кредиторов.

- Исполнение должником плана.

- Завершение процедуры реструктурирования долгов при выполнении плана и завершение процедуры банкротства либо признание должника банкротом, если план не выполнен.

Для сведения: как проходит процедура банкротства при мобилизации физлица

Как выглядит план реструктуризации

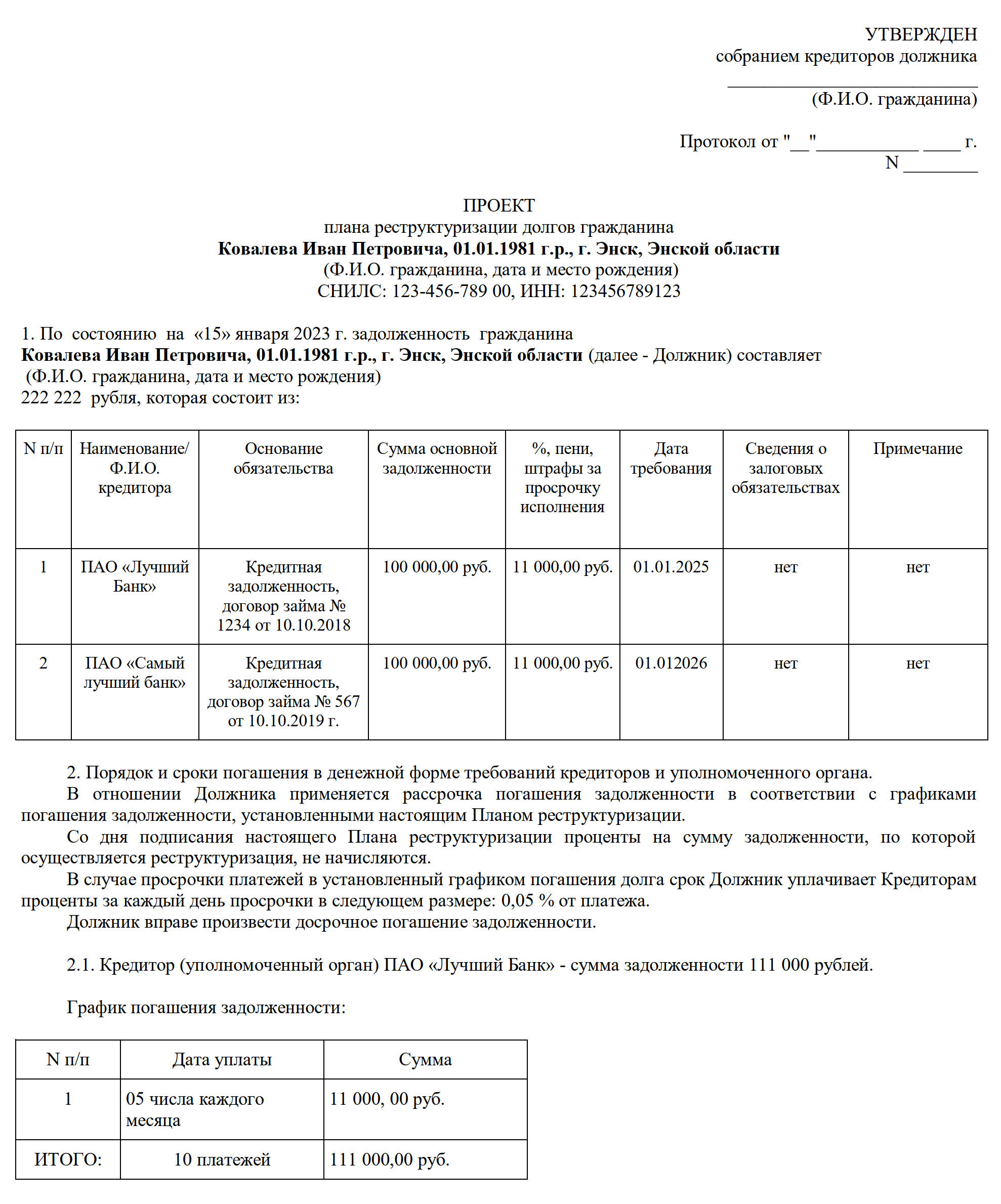

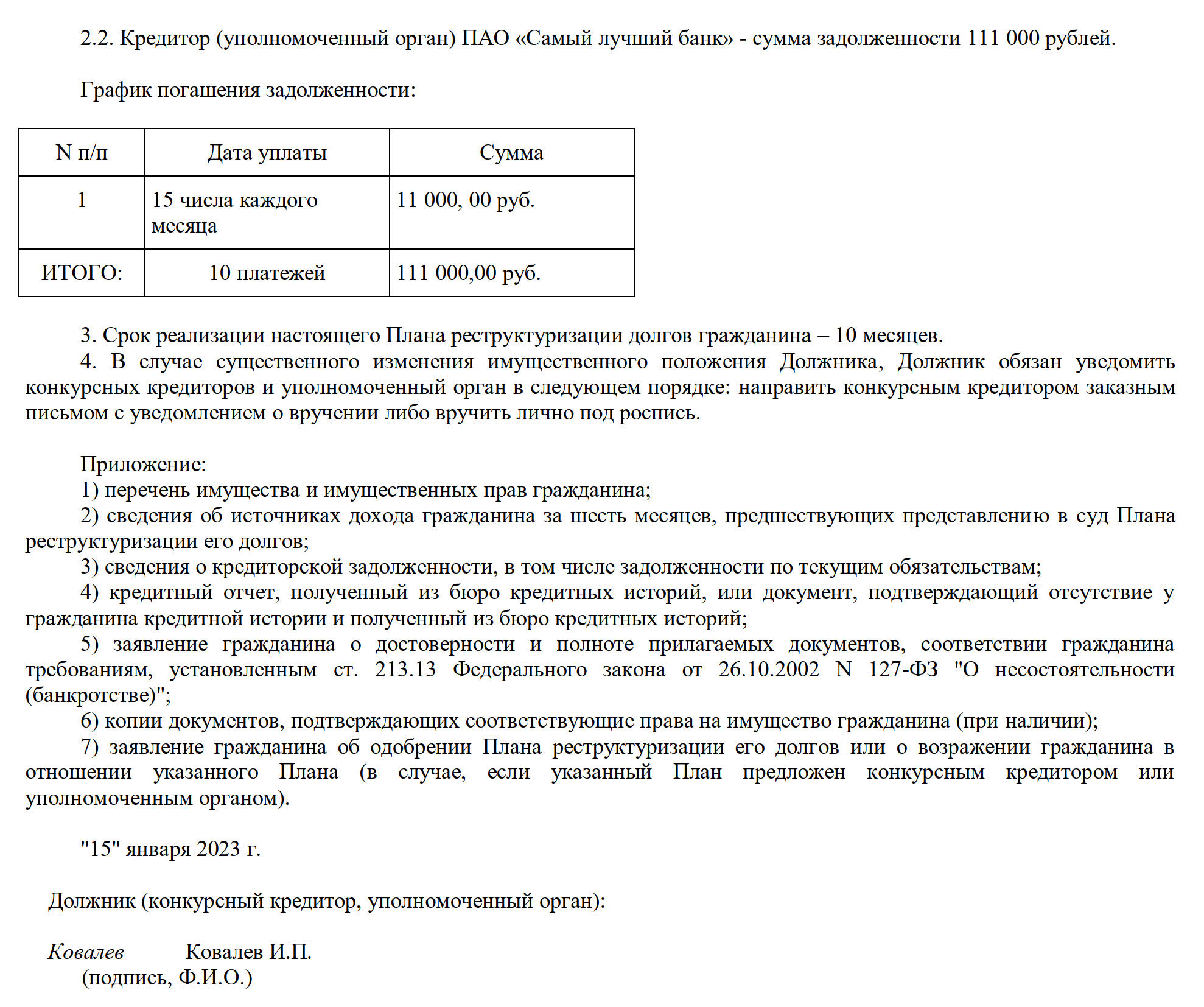

План при процедуре банкротства включает в себя следующие сведения:

- «Шапку» с отметкой об утверждении собранием кредиторов.

- Информацию о должнике (ФИО, дата и место рождения, СНИЛС, ИНН).

- Общий размер задолженности на дату составления плана.

- Информация о кредиторах, основаниях возникновения долговых обязательствах, сумме основной задолженности и штрафных санкциях по каждому обязательству.

- График погашения задолженности по каждому из кредиторов.

- Размер штрафных санкций за нарушение установленного графика.

- Срок реализации плана.

- Список прилагаемых документов.

- Дата, подпись должника.

План реструктуризации долгов гражданина (образец заполнения)

Читайте также: как наследуются долги по кредитам

Важно

ФНС обновила форму декларации по туристическому налогу

Важно

ФНС обновила форму декларации по туристическому налогу