Нулевой отчет 4-ФСС подают страхователи, которые не вели финансово-хозяйственную деятельность в расчетном периоде. Пустой расчет направляют в Соцстрах в те же сроки, что и обычный: до 20-го числа месяца после отчетного квартала — в бумажном виде и до 25-го числа — в электронном.

Навигация

Ситуаций, при которых отсутствуют отчетные данные, довольно много. К примеру, экономический субъект находится на стадии реорганизации или ликвидации, и его деятельность приостановлена, индивидуальный предприниматель заболел и не работает. Другая ситуация, когда деятельность фирмы еще не начата: возникает вопрос, нужно ли сдавать 4-ФСС без работников в 2023 году, когда нет зарплатных начислений, — сдавать отчетность в Фонд социального страхования все равно придется, даже если у предприятия отсутствуют данные для отражения в расчетах.

За несвоевременное предоставление отчетных форм в ФНС, ПФР, ФСС и прочие инстанции предусмотрены значительные штрафы. Отсутствие отчетных данных не является уважительной причиной, административное наказание назначат в любом случае.

Нулевая 4-ФСС: сдавать или нет

Начнем с актуального вопроса: надо ли сдавать сведения в ФСС по сотрудникам, когда им не начисляется ЗП за отчетный квартал? Да, сдавать отчетность придется в любом случае, даже если деятельность еще не начата, приостановлена либо уже прекращена. Никаких исключений законодатели не предусмотрели.

Если в штате экономического субъекта имеются наемные работники, то сдавайте 4-ФСС, даже если заработная плата в расчетном периоде не начислялась, взносы не исчислялись и не уплачивались в Фонд социального страхования.

В 125-ФЗ указано, надо ли сдавать 4-ФСС ИП без работников, — нет, ИП без сотрудников вправе не подавать его. Индивидуальные предприниматели сдают нулевой расчет 4-ФСС, только если у них есть наемные работники, подлежащие обязательному страхованию, но им не начислялась зарплата (ст. 3 125-ФЗ). Если застрахованные лица у ИП не числятся (он ведет деятельность без работников), то и нулевую отчетность в Соцстрах сдавать не требуется.

Специалисты Соцстраха пояснили, обязаны ли ИП подавать отчет в ФСС, если нет наемных работников, — в отличие от ООО, бюджетных учреждений и некоммерческих организаций, предприниматели без сотрудников в штате расчет не сдают.

По теме: какую нулевую отчетность сдавать обязательно .

Сроки сдачи и штрафы

Запомните: юридическим лицам нужно сдавать отчет в ФСС, если нет работников и зарплатных начислений. Отчетность необходимо подать в установленные сроки, иначе страхователю назначат санкции за непредоставление отчетности. Срок предоставления 4-ФСС зависит от формата подачи. К примеру, если в штате экономического субъекта числятся до 10 человек, то отчет можно подать на бумаге. В таком случае срок сдачи — не позднее 20-го числа месяца, следующего за отчетным кварталом.

Штрафы установлены и для нулевых отчетов. В 125-ФЗ определены штрафы по несданной отчетности 4-ФСС при нулевой отчетности — взыскание рассчитывается в размере 5% от суммы страховых взносов, отраженных в отчетности, но не более 30% от всей суммы и не менее 1000 рублей (п. 1 ст. 26.30 125-ФЗ от 24.07.1998). Если в отчетности отсутствуют сведения о страховом обеспечении, то применяется минимальное наказание — 1000 рублей.

Представители Фонда социального страхования вправе наказать должностное лицо, ответственное за предоставление сведений. Наказание для руководителя или индивидуального предпринимателя, не сдавшего отчет, — штраф от 300 до 500 рублей.

За нарушение порядка обязательного предоставления нулевого расчета в электронном формате предусмотрено наказание в виде штрафа в размере 200 рублей. Если компания, в штате которой числятся 20 человек, сдаст отчет на бумаге, то ей начислят штраф 200 рублей.

Правила кардинально изменились. Эксперты КонсультантПлюс составили инструкцию и рассказали, что делать для выплаты пособий, в том числе напрямую из ФСС.

4-ФСС «нулевка»: какие листы сдавать

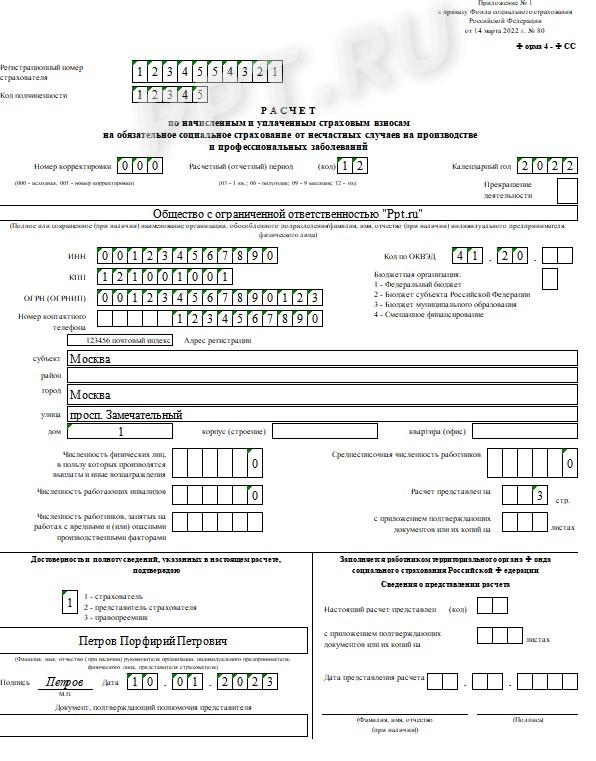

Мы разобрались, сдается ли 4-ФСС, если нет сотрудников, — да, компании направляют отчет в Соцстрах, даже если в штате нет ни одного работника. Теперь рассмотрим порядок его заполнения. Напоминаем, что заполнять расчет надо на новом бланке из Приказа ФСС № 80 от 14.03.2022.

Структура отчета предусматривает обязательное заполнение определенных разделов:

- титульный лист;

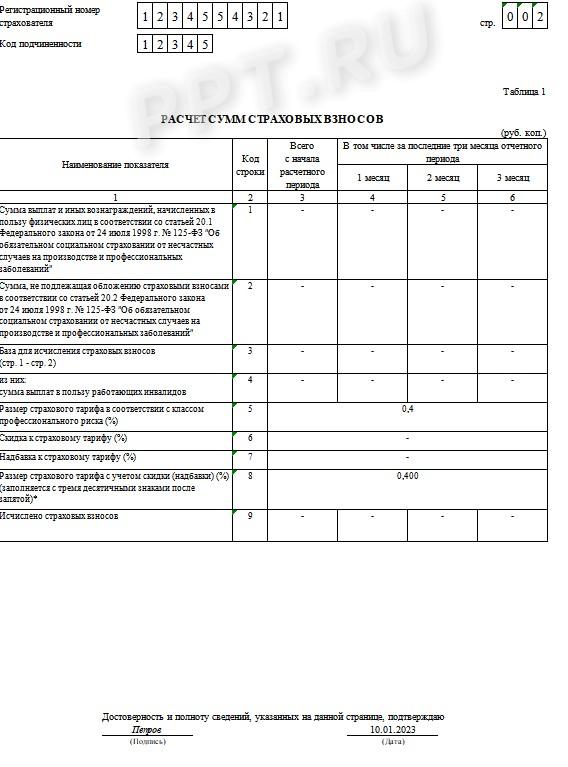

- таблица 1 «Расчет сумм страховых взносов»;

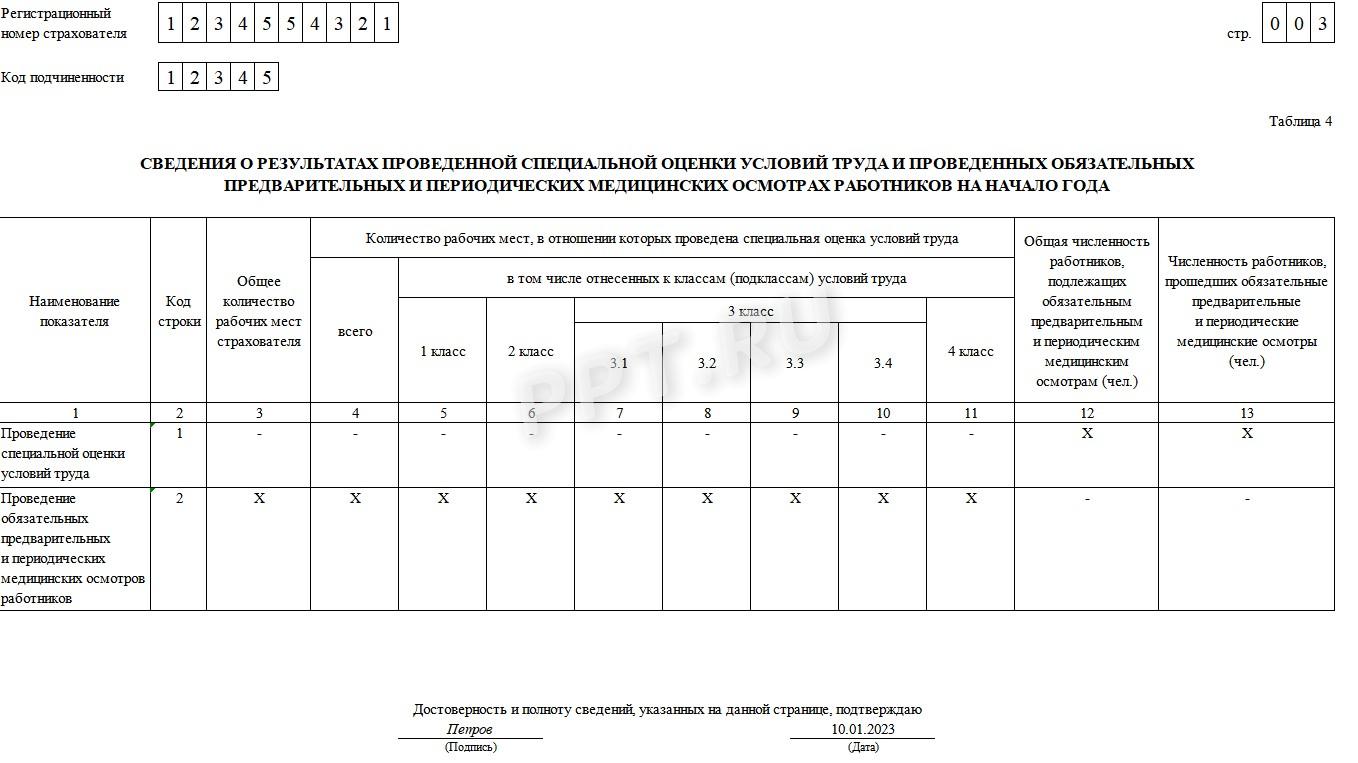

- таблица 4 «Сведения о спецоценке условий труда и обязательных медосмотрах работников на начало года».

Читайте также: образец заполнения формы 4-ФСС за 4-й квартал.

Нулевая отчетность 4-ФСС: как заполнить

Специалисты ФСС неоднократно разъясняли, надо ли ИП сдавать нулевой отчет в ФСС: ИП без сотрудников не сдают, а вот организации обязаны отчитываться. Порядок заполнения нулевой отчетности имеет особенности. В некоторых графах и полях отчета придется проставить нули, в каких-то ячейках — прочерки, а некоторые поля оставить пустыми. Основные требования, как сдать в ФСС нулевую форму, таковы:

- поставьте прочерки во всех полях, графах и ячейках, в которых отсутствуют данные для заполнения;

- при заполнении поля ИНН на титульном листе в последних двух ячейках проставьте нули, если ИНН вашей компании состоит из 10 цифр. Аналогичное правило предусмотрено для заполнения ОГРН: если код состоит из 13 цифр, то в первых двух ячейках 15-значного поля проставьте нули;

- если ваша компания не прекратила свою деятельность, то поле «Прекращение деятельности» оставляем пустым. Аналогично поступаем с полем «Бюджетная организация». Эту ячейку обязаны заполнять только учреждения бюджетной сферы. Если ваша компания к ней не относится, то оставьте поле пустым.

На титульном листе показывают среднесписочную численность. Если в компании числится хотя бы один работник, то укажите в этой ячейке 1, а среднесписочная в 4-ФСС без работников — 0.

Отметим, что поставить прочерки во всех полях отчета недопустимо. Некоторые строки имеют числовые значения:

- строка 5 таблицы 1. В ней укажите страховой тариф, по которому ваша компания должна рассчитывать страховое обеспечение от несчастных случаев и профзаболеваний. Это поле не допускается оставлять пустым;

- строка 8 таблицы 1. В ней отразите размер страхового тарифа с учетом скидки или надбавки.

Таблицу 4 заполните по состоянию на 01.01.2022. Если в течение 2022 года проводили специальную оценку условий труда и медосмотры, то не показывайте их в таблице 4.

Актуальный пример заполнения нулевого расчета 4-ФСС

Это пример заполнения для ООО на упрощенной системе налогообложения. Если не знаете, сдает ли 4-ФСС ООО на ЕСХН без сотрудников, то просмотрите разъяснения Соцстраха. Организации сдают нулевой расчет независимо от налогового режима. То есть компании на ОСНО, УСН, ЕСХН и ПСН обязаны отчитываться в Фонд социального страхования, даже если у них нет сотрудников.

Важно

ФНС разъяснила, как формировать чеки после перехода на НДС 22%

Важно

ФНС разъяснила, как формировать чеки после перехода на НДС 22%