Самыми оптимальными для индивидуальных предпринимателей считаются специальные режимы налогообложения, освобождающие бизнес от обязанности платить некоторые налоги, включая налог на добавленную стоимость. Но если ИП заинтересован в уплате НДС, он может выбрать для себя подходящую налоговую систему.

Навигация

Можно ли открыть ИП с НДС

Уплата НДС возможна не только для организаций, но и для ИП — организационная форма бизнеса не имеет значения.

Обязательную уплату налога на добавленную стоимость предусматривают две налоговые системы:

- ОСНО (общая система налогообложения), доступная абсолютно для всех без ограничений;

- спецрежим ЕСХН (единый сельхозналог), доступный предпринимателям, связанным с сельхозпроизводством, при соответствии условиям его применения.

Выбрать ОСНО или ЕСХН предприниматель вправе на этапе госрегистрации или позднее. Если ИП уже применяет спецрежимы, освобождающие от уплаты налога, он становится плательщиком НДС, добровольно перейдя на общую систему или ЕСХН. А вот при утрате права на дальнейшее применение ЕСХН, УСН, АУСН или НПД его переход на ОСНО окажется вынужденным.

Что дает ИП работа с НДС

Сумма НДС добавляется продавцом-налогоплательщиком к стоимости реализуемых им товаров (работ, услуг) и указывается в выдаваемых счетах-фактурах. Налог, уплаченный покупателями, не является доходом продавца, поэтому по завершении отчетного квартала он обязан перечислить всю полученную сумму в бюджет. Этот налог уменьшается на сумму входного налога, включенного в цену товаров и услуг, которые сам продавец приобретал у других поставщиков, что подтверждается счетами-фактурами, полученными от них (ст. 146, 171 НК РФ).

Например, ИП в отчетном квартале продал свою продукцию на сумму 120 000 руб. (включая НДС — 20 000 руб.) и приобрел материалы на 72 000 руб. (включая НДС — 12 000 руб.). Все суммы подтверждены счетами-фактурами. В бюджет ИП уплатит 8000 руб. (20 000 - 12 000).

Эксперты КонсультантПлюс разобрали особенности работы ИП на разных режимах налогообложения. Используйте эти инструкции бесплатно.

Уплата НДС выгодна для ИП, планирующих работать с крупными контрагентами. Дело в том, что большая часть таких покупателей и заказчиков применяют общую систему. Ради возможности уменьшать суммы к уплате за счет входного налога они стараются приобретать товары (работы, услуги) у поставщиков на ОСНО или ЕСХН, а не у «спецрежимников», которые не выставляют счета-фактуры с выделенным НДС.

Работа предпринимателя с налогом на добавленную стоимость имеет как плюсы, так и минусы. Вот основные из них:

| Плюсы | Минусы |

|---|---|

| Расширение круга крупных покупателей, заказчиков, возможностей для работы с бюджетными структурами, для участия в тендерах | Повышенная фискальная нагрузка. Помимо НДС, при ОСНО ИП платит НДФЛ с положительного финрезультата за облагаемый период, налог на используемое в бизнесе имущество, а при ЕСХН уплачивает единый налог с прибыли |

| При выборе ОСНО — отсутствие ограничений, в т. ч. по размеру выручки, числу работников, видам деятельности | Объемный документооборот: необходимо выдавать счета-фактуры, вести книги учета продаж (для исходящего налога) и покупок (для входного налога), сдавать ежеквартальную декларацию. При больших объемах для ведения учета приходится нанимать бухгалтера |

| Возможность зачета входного налога, в т. ч. уплаченного при покупке товаров (работ, услуг), при ввозе товаров в РФ | Обязанность сдавать декларацию только в электронном виде: требуются дополнительные расходы на оплату услуг спецоператора, оформление квалифицированной электронной подписи |

Подробнее: работа с НДС и без НДС (плюсы и минусы)

В некоторых случаях необходимость уплаты НДС в бюджет возникает и у ИП, освобожденных от его уплаты, включая «спецрежимников» (ст. 173 НК РФ):

- при выставлении счета-фактуры с выделенным налогом;

- при импорте товаров;

- при выполнении обязанностей налогового агента.

Ставки для ИП с НДС

Законом предусмотрено несколько ставок по НДС (ст. 164 НК РФ):

- 20% — основная ставка при реализации товаров (работ, услуг), для которых не действуют иные ставки;

- 10% — льготная ставка при продаже определенных продовольственных и детских товаров, медтехники, лекарств, некоторых видов периодики и книг;

- 0% — льготная ставка, действующая при экспорте и некоторых других операциях.

Расчетные ставки 10/110 или 20/120 применяют, когда требуется выделить НДС, включенный в полную стоимость товара (работ, услуг), например, при получении предоплаты в счет предстоящих поставок.

Предпринимателя по его заявлению освободят на 12 месяцев от расчета и уплаты налога, если он (п. 1 ст. 145 НК РФ):

- работая на ОСНО, за три предыдущих месяца имеет совокупную выручку в пределах двух миллионов руб.;

- применяя ЕСХН, обратился за освобождением в год перехода на спецрежим (размер дохода не важен) или в прошлом году имел доход от реализации сельхозпродукции (услуг) не более 60 миллионов руб.

И еще почитайте нюансы: как ИП работать с НДС

Сроки уплаты НДС для ИП

Налоговый период по налогу на добавленную стоимость — квартал. По завершении каждого квартала подается декларация по НДС и уплачивается налог.

НДС платят в бюджет в особом порядке: рассчитанную за отчетный квартал сумму делят на три равные части, которые перечисляют в течение следующего квартала (ст. 174 НК РФ).

Срок уплаты — 28-ое число каждого из трех месяцев, следующих за прошедшим кварталом. Уплата всей суммы налога без разделения на части возможна не позднее 28-го числа первого из этих месяцев.

До 25-го числа месяца, следующего за отчетным кварталом, предприниматель подает в ИФНС электронную декларацию (форма утв. Приказом ФНС № ММВ-7-3/558 от 29.10.2014, в ред. от 12.12.2022).

Может пригодиться: как сдать декларацию по НДС в электронном виде

При совпадении последней даты подачи декларации или уплаты налога с нерабочим праздником, выходным срок переносится на ближайший будний день.

Например, согласно декларации, ИП перечисляет за третий квартал 2023 года НДС в сумме 3000 руб. Платежи распределятся так:

- 1000 руб. ИП перечислит не позже 30 октября (28-ое число — суббота);

- 1000 руб. он уплатит до 28 ноября включительно;

- 1000 руб. отправятся в бюджет не позднее 28 декабря.

Решив заплатить всю сумму сразу, предприниматель обязан сделать это не позже 30 октября. Возможен и такой вариант платежа: одна или две трети налога уплачиваются в первый месяц (до 30 октября), а остальная часть — во второй (до 28 ноября).

Подробнее: сроки уплаты НДС

Порядок перехода на режим с уплатой НДС

Для применения ОСНО вновь созданным ИП никаких заявлений подавать не надо, этот режим действует автоматически для всех, кто не обозначил выбор при госрегистрации.

Добровольно перейти на ОСНО со спецрежимов (включая ЕСХН) разрешено с начала следующего года. В середине года переход на ОСНО возможен, если ИП «слетел» со спецрежима, нарушив условия его применения.

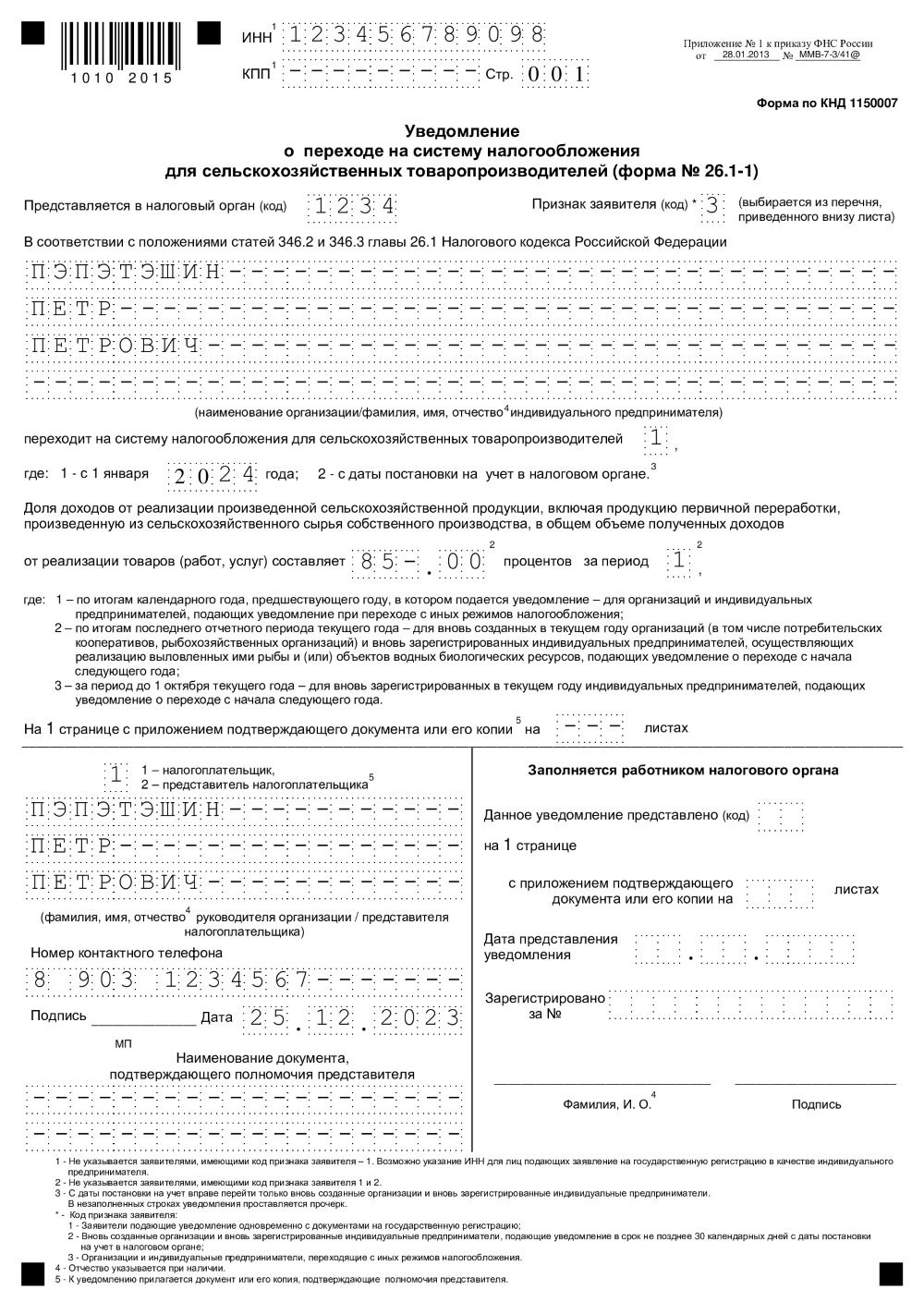

Если новый ИП решил работать на ЕСХН, он в течение 30 дней (календарных) после госрегистрации подает в ИФНС уведомление по форме № 26.1-1 (утв. Приказом ФНС № ММВ-7-3/41 от 28.01.2013).

Перейти на ЕСХН с других спецрежимов (кроме НПД) не получится раньше 1 января следующего года, а уведомление о переходе подается не позже 31 декабря года текущего. Для перехода обязательно соблюдение условий (ст. 346.2, 346.3 НК РФ):

- ИП ведет деятельность в сфере производства и переработки сельхозпродукции, оказывает услуги сельхозтоваропроизводителям в животноводстве, растениеводстве и т. п.;

- доля от реализации сельхозпродукции и оказания услуг сельхозтоваропроизводителям по итогам предыдущего года составила минимум 70% от доходов ИП;

- ИП не производит подакцизные товары, не организует азартные игры.

Если утрачена возможность применения НПД, бывший самозанятый ИП для перехода на ЕСХН в течение 20 дней после снятия с НПД-учета уведомляет о своем выборе ИФНС, иначе автоматически его системой станет ОСНО (п. 6 ст. 15 закона № 422-ФЗ от 27.11.2018).

Так заполняется уведомление о переходе на ЕСХН по форме № 26.1-1

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Приказ ФНС России от 28.01.2013 N ММВ-7-3/41@

Приказ ФНС России от 29.10.2014 N ММВ-7-3/558@

Федеральный закон от 27.11.2018 N 422-ФЗ

Статья 145 НК РФ. Освобождение от исполнения обязанностей налогоплательщика

Статья 146 НК РФ. Объект налогообложения

Статья 164 НК РФ. Налоговые ставки

Статья 171 НК РФ. Налоговые вычеты

Статья 173 НК РФ. Сумма налога, подлежащая уплате в бюджет

Статья 174 НК РФ. Порядок и сроки уплаты налога в бюджет

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать