Налоговые вычеты по НДС — это льгота, которая позволяет налогоплательщику снизить общую сумму обязательства по уплате в бюджет. Но такая привилегия предусмотрена не для всех предпринимателей и не во всех случаях.

Навигация

Кто получит льготу

Налог на добавленную стоимость, как и ряд других фискальных обязательств, предусматривает особые послабления в отношении налогоплательщиков. В частности, в законодательстве предусмотрены не только льготные ставки и необлагаемые операции по налогу, но и НДС к вычету. Если говорить просто, что значит НДС к вычету, — это возможность снизить объем фискального обременения в части сбора на добавленную стоимость.

Воспользоваться данной привилегией получится не у всех. В соответствии с НК РФ уменьшить сумму налога на вычеты по НДС в 2025 году разрешено только тем субъектам, которые являются плательщиками данного налога. А это значит, что заявить обязательства к уменьшению вправе только индивидуальные предприниматели и организации, которые применяют ОСН — общую систему налогообложения.

Для компаний и коммерсантов, применяющих специальные щадящие режимы налогообложения, порядок применения налоговых вычетов по НДС не предусмотрен, поскольку «спецрежимники» (УСН, ПНС, ЕНВД, ЕСХН) не платят налог на добавленную стоимость. Конечно, есть ряд операций, при совершении которых компаниям или ИП на спецрежимах придется заплатить НДС в бюджет. Но даже такие обстоятельства не наделяют субъекты правом воспользоваться льготами.

Нужен вычет по НДФЛ?

Инструкции от КонсультантПлюс помогут оформить его даже тем, у кого нет дохода. Получите бесплатный доступ, чтобы правильно оформить и подать документы.

Вид привилегии

Статья 171 НК РФ определяет закрытый перечень операций, когда НДС принимается к вычету налогоплательщиком в текущем году. Льготу предоставляют по следующим категориям операций:

- Налогоплательщик приобретает товары, работы, услуги, имущественные права для дальнейшего использования в деятельности. Например, приобретение материалов для производства или покупка товаров для дальнейшей их перепродажи. В том числе покупка основных средств, нематериальных активов для эксплуатации.

- Налог на добавленную стоимость организация, ИП исчислили и уплатили самостоятельно. Например, при ввозе товаров на территорию РФ либо при выполнении обязательств налогового агента.

- Обязательства исчислены с полученных либо выданных авансов в счет будущих поставок товаров, работ, услуг. Учтите, что возможность получить вычет НДС с полученных авансов остается, даже если сделка не состоялась.

- Получение имущества, имущественных прав либо объектов нематериальных активов в качестве взноса (вклада) в уставный капитал организации.

- Компания осуществила строительно-монтажные работы для собственных нужд.

- Иностранная организация выставила налог к уплате при приобретении у нее электронных услуг.

- Возмещение налога по системе Tax Free. Данная система позволяет вернуть уплаченный налог с товаров, приобретенных за границей и ввезенных на территорию РФ. Обратите внимание, что перечень товаров и размер возврата определяются для каждого иностранного государства в индивидуальном порядке.

Соблюдайте условия

Осуществление «льготных» операций еще не дает исключительного права на применение льготы. Его придется подтвердить. Для этого требуется неукоснительное соблюдение следующих условий:

- Компания или ИП применяет ОСНО. Спецрежимникам льгота не положена.

- Какие-либо освобождения от уплаты налога отсутствуют.

- Приобретенные товары, работы, услуги приняты к учету, оприходованы по действующим правилам ведения бухгалтерского учета. Наличие первичной документации обязательно.

- Приобретенные активы (имущество, НМА, права) используются в деятельности, облагаемой налогом на добавленную стоимость.

- Каждая операция (группа операций) подтверждена соответствующей документацией — счетом-фактурой от продавца либо универсальным передаточным документом.

Пример. Принять НДС с основных средств к вычету в 2025 году разрешено, только если актив планируется использовать при осуществлении облагаемых операций. В том числе и для перепродажи. Но если ОС эксплуатируется по необлагаемым, освобожденным операциям, то признать налог к вычету нельзя.

Обратите внимание, что по ряду отдельных операций требуется выполнение особых условий.

Отражайте правильно

Правильное и достоверное отражение операций по НДС в бухгалтерском учете играет немаловажную роль. Следовательно, следует не только оприходовать активы соответствующим образом и подтвердить их первичной документацией, но и корректно отражать операции по начислению самого налогового обязательства.

Бухгалтерские проводки

|

Операция |

Дебет |

Кредит |

|---|---|---|

|

Отражено поступление материалов |

10 |

60 |

|

Отражен входной НДС |

19 |

60 |

|

Проводка НДС принят к вычету |

68 |

19 |

|

Начислен НДС на реализованную продукцию |

90 91 |

68 |

Подробнее в материале «Проводки по НДС для чайников».

Учитывайте ограничения

Сразу определим, что на законодательном уровне никаких ограничений по размерам вычетов НДС не предусмотрено. Это абсолютно любая сумма, подтвержденная документально. Но существуют негласные правила, о которых следует помнить при заявлении налога к уменьшению:

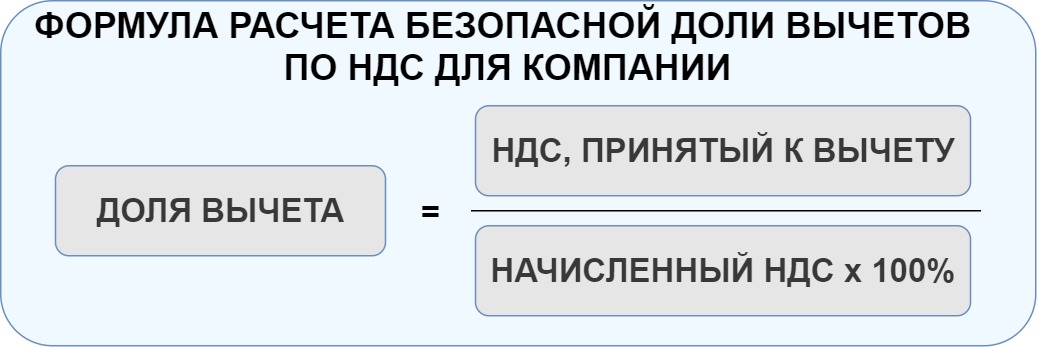

- Соблюдена безопасная доля вычетов по налогу. Показатель равен 89% от суммы обязательств. Простыми словами, за последние четыре квартала сумма налоговых вычетов составила менее 89% от суммы исчисленного обязательства.

- Соблюдена безопасная доля вычетов по НДС по регионам в отчетном квартале. Показатель исчисляется отдельно по каждому субъекту РФ. Показатели публикуются на официальном сайте ФНС. Проверить среднее значение по региону легко на основании данных отчета 1-НДС за интересующий период. Информация обновляется ежеквартально.

Если оба условия соблюдены, то у компании не возникнет проблем с налоговиками. Но это не значит, что организация или ИП должны строго придерживаться обозначенных показателей и ни в коем случае не заявлять к вычету большие суммы. Нет, это совершенно не так.

Налогоплательщики вправе заявлять ту сумму налога к уменьшению, которая сложилась по результатам ведения деятельности за отчетный период. Это может быть и 100% (ноль к уплате в ФНС), и больше. А если сумма льготы превышает сумму начисленного налога, возникает право на возврат денег из бюджета.

В данном случае отчетность и подтверждающая документация вызовут повышенный интерес со стороны налоговиков. Кроме того, налоговики вправе инициировать проверку всей деятельности экономического субъекта с целью выявления мошенничества. Но если вычет заявлен правомерно, обязательные условия соблюдены и подтверждены документально, то организации не о чем беспокоиться.

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Важно

С 3 марта — огромные штрафы за неуплату экосбора