С 2026 года в очередной раз изменился порядок расчета подоходного налога. Узнаем, на какие контрольные соотношения 6-НДФЛ и 2-НДФЛ за 2025 год при сдаче отчетности ориентироваться.

Навигация

Коротко о главном: 5 пунктов

- Налоговый агент обязан сдавать форму 6-НДФЛ ежеквартально и годовой расчет — до 25 февраля следующего года.

- В годовом расчете приложите «Приложение № 1» — справки о доходах и налогах (бывшие 2-НДФЛ).

- Показатели в расчёте и в приложениях должны совпадать — налог исчисленный и удержанный сверяют между собой.

- Если нашли расхождения, сдайте корректировку или пояснительную записку в ИФНС.

- Используйте контрольные соотношения, чтобы заранее найти и исправить ошибки и избежать претензий.

Все налоговые агенты обязаны представлять в ФНС расчет по НДФЛ, исчисленный и удержанный налоговым агентом, — ежеквартальную форму 6-НДФЛ. Специалисты Федеральной налоговой службы разъясняют, как сдавать 6-НДФЛ и 2-НДФЛ за 2025 год, — отдельный годовой отчет со справками давно не сдается. А в годовой расчет подоходного налога включили специальное приложение — справки о доходах и налогах физлиц (бывшие 2-НДФЛ).

Показатели 6-НДФЛ со справками 2-НДФЛ (справками о доходах и налогах) должны совпадать. Федеральная инспекция утвердила внутридокументные сверки для расчета сумм налога на доходы физлиц.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы сдать форму 6-НДФЛ без ошибок.

По каким правилам заполнять расчет 6-НДФЛ

Расчет за 2025 год сдавайте по форме из Приказа ФНС № ЕД-7-11/649@ от 19.09.2023. Она действует с отчетности за 1-й квартал 2024 года, и на 2026-й не меняли. В 2026 году продолжаем отчитываться по форме из приказа № ЕД-7-11/649@.

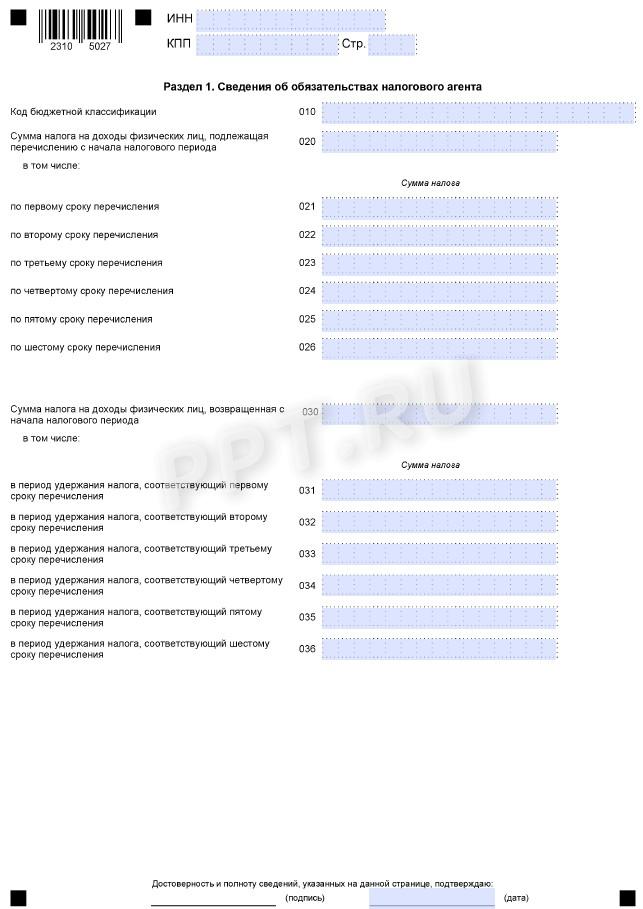

В отчетах 6-НДФЛ и 2-НДФЛ в 2025 году за налоговый период (расчет, совмещенный со справками о доходах сотрудников) укажите код бюджетной классификации в строке 010 раздела 1, в строке 020 — налог, который подлежит перечислению за последние три месяца отчетного периода, а ниже расшифруйте его по срокам перечисления (первому, второму, третьему и т.д.) в строках 021–026. Если есть возвращенный НДФЛ в последние три месяца, то отразите информацию в строке 030 и укажите сумму налога (поле 031–036).

Раздел 1 новой формы 6-НДФЛ в 2025 году

Подробнее:

За 2025-й отчитывайтесь до 25.02.2026 и покажите справки 2-НДФЛ в отчете 6-НДФЛ в 2026 году (справки о доходах и налогах) как приложение № 1 к годовому расчету.

Сроки сдачи ежеквартального отчета — до 25-го числа следующего месяца после отчетного квартала (п. 2 ст. 230 НК РФ). Если срок сдачи выпадает на выходной, то его переносят на следующий рабочий день.

| Период | Сроки сдачи 6-НДФЛ в 2026 году |

|---|---|

| 1-й квартал 2026 г. | Не позднее 27 апреля 2026 г. |

| 2-й квартал 2026 г. | Не позднее 27 июля 2026 г. |

| 3-й квартал 2026 г. | Не позднее 26 октября 2026 г. |

| 4-й квартал 2026 г. | Не позднее 25 февраля 2027 г. |

В квартальные расчеты не надо включать справки о доходах и налогах физлиц. Они отражаются в годовых отчетах 6-НДФЛ.

Узнайте, нужно ли сдавать нулевой отчет 6-НДФЛ

Как проверить расчет 6-НДФЛ по контрольным соотношениям

Федеральная служба разработала для своих территориальных отделений регламент, как проверить 6-НДФЛ и 2-НДФЛ за 2025 год. Контроли для расчета из приказа № ЕД-7-11/649@ довели Приказом ФНС России от 29.02.2024 № ЕД-7-3/164@, Письмом ФНС № БС-4-11/15922@ от 20.12.2023, а также в письмах ФНС № БС-4-11/2234@ от 28.02.2024 и № БС-4-11/4009@ от 05.04.2024 .

Единые рекомендации предназначены для выявления ошибок инспекторами при проведении выверки представленной отчетности. Но пользуются рекомендациями не только контролеры. Все налогоплательщики вправе проверить отчетные формы на соответствие контрольным соотношениям. Такой подход к формированию отчетности позволит избежать ошибок.

Порядок сверки вынесен в отдельное приложение к письму БС-4-11/15922@. Сведения предоставлены в виде таблицы, которая содержит:

- тип контрольного соотношения;

- ссылку на нормы фискального законодательства, которое, возможно, нарушено;

- развернутую формулировку ошибки, нарушения или расхождения;

- рекомендации для проверяющего (какие действия предпринять в отношении налогоплательщика).

В таблице представлены некоторые контрольные соотношения 6-НДФЛ в 2025 году. Подробнее о контрольных соотношениях смотрите в Письме ФНС № БС-4-11/15922@ от 20.12.2023.

| Что проверять (тип соотношения) | Что нарушили (ссылка на НПА) | Что за ошибка (формулировка) | Что делать (действия контролера) |

|---|---|---|---|

| Стр. 120 раздела 2 равна или больше строки 130 раздела 2 | статьи 126.1, 226, 226.1, 226.2, 230, 210, 24 НК РФ | Если доход, начисленный физлицам, меньше суммарного значения вычетов, то вычеты завышены | Инспектор направляет налоговому агенту требование о предоставлении в течение пяти рабочих дней пояснений или корректировки показателей (п. 3 ст. 88 НК РФ). Если после полученных пояснений или при отсутствии пояснений от налогового агента установлен факт нарушения законодательства о налогах и сборах, то специалист ИФНС составляет акт проверки (ст. 100 НК РФ) |

| (стр. 120 — стр. 130) / 100 × стр. 100 = стр. 140 (с учетом соотношения 1.15) | Если разница стр. 120 и стр. 130 / 100 × стр. 100 больше или меньше 140, то завышен или занижен исчисленный подоходный налог. Допустимая погрешность в обе стороны рассчитывается так: стр. 110 × 1 руб. × 6 (п. 6 ст. 52 НК РФ) | ||

| Показатели 140 больше или равны стр. 150 | Статьи 126.1, 227.1, 23, 24 НК РФ | Если 140 меньше 150, то налоговый агент завысил фиксированный авансовый платеж | |

| Стр. 120 по конкретной ставке из стр. 100 равна сложению строк «Общая сумма дохода» по этой же ставке подоходного налога из справки о доходах и суммах налога физлица — приложения № 1 к расчету, представленных по всем налогоплательщикам организации или ИП. Это соотношение применяется к расчету за налоговый период | Статьи 126.1, 226, 226.1, 230, 23, 24 НК РФ | Если стр. 120 меньше или больше указанных показателей, то в отчете занижен или завышен размер начисленного подоходного налога | |

| Стр. 140 по конкретной ставке налога равна сложению строк «Сумма налога исчисленная» по этой ставке в приложениях № 1 к расчету (применяем за налоговый период). То есть суммы налога, перечисленные в 2-НДФЛ и 6-НДФЛ, должны совпадать (в справках-приложениях и в расчете) | Если равенство не выполняется, то занижен или завышен исчисленный подоходный налог | ||

| Стр. 170 равна сумме строк «Сумма налога, не удержанная налоговым агентом» из всех приложений № 1 к расчету (применяем за налоговый период) | Если равенство не выполняется, то занижен или завышен налог, не удержанный налоговым агентом | ||

|

Строка «Налоговая база» из раздела 2 приложения № 1 (справки) при ставках 13 или 15 % = строке «Общая сумма дохода» раздела 2 — сумма всех строк «Сумма вычета» из приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» — суммарное значение всех строк «Сумма вычета» раздела 3 (применяем за налоговый период). По аналогии проводим контроль и для других ставок НДФЛ |

Если равенство не выполняется, то налоговая база не соответствует расчетному значению: она завышена или занижена | ||

| Строка «Сумма налога исчисленная» раздела 2 приложения № 1 к расчету 6-НДФЛ — «Налоговая база» × «Ставка налога» / 100 = не больше 1 рубля (применяем за налоговый период) | Если результат действия больше 1 рубля, то исчисленный НДФЛ не соответствует расчетному значению | ||

| (Сумма строк «Сумма дохода» приложения «Сведения о доходах и соответствующих вычетах» — сумма всех строк «Сумма вычета» приложения × на ставку / 100) — «Сумма налога исчисленная» раздела 2 приложения № 1 к расчету 6-НДФЛ = не более 1 рубля, а исчисленный НДФЛ более 0 (применяем за налоговый период) | Если результат действия больше 1 рубля, то исчисленный НДФЛ не соответствует расчетному значению | ||

| Строка «Сумма неудержанного налога» раздела 4 приложения № 1 = абсолютное значение («Сумма дохода, с которого не удержан НДФЛ», раздела 4 приложения № 1 × ставка / 100 — «Сумма неудержанного налога» раздела 4 приложения № 1) = не больше 1 рубля, а размер неудержанного НДФЛ больше 0 (применяем за налоговый период) | Если результат действия больше 1 рубля, то неудержанный НДФЛ не соответствует расчетному значению | ||

| Строка «Общая сумма дохода» разделов 2 приложения № 1 = сумма всех строк «Сумма дохода» приложения «Сведения о доходах и соответствующих вычетах», и эта строка больше 0 (применяем за налоговый период) | Если общий доход не равен суммарной величине всех доходов, то этот результат не соответствует расчетному значению | ||

| Строка «Сумма дохода, с которого не удержан НДФЛ» раздела 4 приложения № 1 к 6-НДФЛ меньше или равна строке «Общая сумма дохода» раздела 2 приложения № 1, а неудержанный НДФЛ больше 0 (применяем за налоговый период) | Если доход, по которому не удержан НДФЛ, превышает общий доход, то этот показатель не соответствует расчетному значению | ||

| Количество физлиц с доходом по конкретной ставке равно количеству разделов 2 приложений № 1 | Если равенство не достигается, то завышено или занижено количество физических лиц | ||

| Стр. 130 = сумма строк «Сумма вычета» раздела 3 приложений № 1 + сумма строк «Сумма вычета» приложения «Сведения о доходах и соответствующих вычетах» приложений № 1 | Если общий размер вычетов не равен суммарной величине всех вычетов, то показатель не соответствует расчетному значению | ||

| Стр. 150 по конкретной ставке НДФЛ = сумме строк «Сумма фиксированных авансовых платежей» раздела 2 приложений № 1 | Если суммарный размер фиксированных авансовых платежей не равен сумме всех фиксированных авансовых платежей, то показатель не соответствует расчетному значению |

Бывает, что налог с неденежных доходов декабря организация может удержать только в январе следующего года, тогда строка 160 может не совпадать со строкой 140 раздела 2.

Если налог, удержанный в 2-НДФЛ и 6-НДФЛ, не совпадает, то подайте в налоговую сопроводительное письмо с причинами расхождений. Если была ошибка и подается корректировка отчета, в котором они исправляются, то пояснения отправлять необязательно.

Может пригодиться: как заказать справку 2-НДФЛ через Госуслуги

Что делать, если выявили расхождения при проверке

Проводим проверку самостоятельно. Допустим, бухгалтер обнаружил несоответствия. Следуйте инструкции:

- Проверьте, правильно ли внесены данные в отчетную форму. Возможно, допущена опечатка.

- Выявите, какое из значений верное. То есть определите, где была допущена ошибка (в какой форме).

- Исправьте ошибку в отчете. Подготовьте корректирующую отчетность за предшествующие периоды, если ошибка допущена в квартальной форме расчета.

- Внесите исправления в бухгалтерском учете при необходимости.

Если расхождения выявлены уже после сдачи отчетов в ИФНС, то придется исправить ошибки, направив корректировку.

По правилам показатели «сумма налога удержанная» в 2-НДФЛ и 6-НДФЛ должны совпадать (в справке-приложении и в расчете). Если они не сходятся, то подайте в ИФНС пояснительную записку и изложите в ней причину расхождения.

Проверка 6-НДФЛ по контрольным соотношениям: вопросы и ответы

-

По какой форме заполнять расчет 6-НДФЛ и когда его сдавать?

В 2026 году отчитываемся по форме из Приказа ФНС № ЕД-7-11/649@ от 19.09.2023. Расчет сдают ежеквартально — до 25-го числа следующего месяца после отчетного квартала. Годовой расчет вместе со справками о доходах и налогах физлиц надо отправить до 25 февраля следующего года.

-

Как проверить расчет 6-НДФЛ?

Перед отправкой в ФНС расчет по НДФЛ проверяют на контрольные соотношения. Соотношения для актуальной формы 6-НДФЛ приведены в Письме ФНС № БС-4-11/15922@ от 20.12.2023 с учетом всех уточнений. Кроме того, внутридокументные КС между различными показателями 6-НДФЛ, включая справки о доходах, бухгалтерские программы проверяют автоматически.

-

Что делать, если после проверки обнаружили ошибки в 6-НДФЛ?

Необходимо исправить расчет. Приведите отчетные показатели в соответствие с контрольными соотношениями, которые рекомендовали налоговики. Если отправите расчет с нарушениями, то налоговики обнаружат ошибки сами и потребуют от вас пояснений или корректировок.

Приказ ФНС России от 19.09.2023 N ЕД-7-11/649@

<Письмо> ФНС России от 20.12.2023 N БС-4-11/15922@

Приказ ФНС России от 29.02.2024 N ЕД-7-3/164@

<Письмо> ФНС России от 05.04.2024 N БС-4-11/4009@

Статья 100 НК РФ. Оформление результатов налоговой проверки

Статья 210 НК РФ. Налоговая база

Статья 230 НК РФ. Обеспечение соблюдения положений настоящей главы

Статья 24 НК РФ. Налоговые агенты

Статья 52 НК РФ. Порядок исчисления налога, сбора, страховых взносов

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз