Если не начисляли зарплату в отчетном квартале, то можете не сдавать нулевой 6-НДФЛ. Но расчет придется отправить, если хотя бы в одном месяце отчетного года налоговый агент выплачивал заработную плату.

Навигация

- Коротко о главном: 5 пунктов

- Изменения по НДФЛ с 2025 года

- Как отчитываются налоговые агенты по НДФЛ

- Воспользуйтесь онлайн-калькуляторами:

- Надо ли сдавать нулевой 6-НДФЛ

- Какие возможны риски, если вы решили не сдавать нулевой отчет

- Можно ли отправить пустой 6-НДФЛ как нулевой

- Как заполнить нулевой 6-НДФЛ

- Ответы на частые вопросы

- Вам в помощь образцы, бланки для скачивания

Коротко о главном: 5 пунктов

- 6-НДФЛ нужно сдавать, если были выплаты физлицам.

- Если выплат не было, то нулевой отчет не обязателен.

- Если есть работники или были выплаты ранее, нужно отчитаться.

- При отсутствии выплат нужно уведомить налоговую инспекцию.

- Счета могут заблокировать, если не отчитаться вовремя.

Изменения по НДФЛ с 2025 года

С 2025 года расширили прогрессивную шкалу. Эти изменения необходимо учитывать и при заполнении отчетности. Начисления, удержания и КБК для каждой ставки надо указывать отдельно.

| Сумма дохода в год, в млн рублей | Ставка, % | КБК |

|---|---|---|

| До 2,4 | 13 | 182 1 01 02010 01 1000 110 |

| От 2,4, но не более 5 | 15 | 182 1 01 02080 01 1000 110 |

| От 5, но не более 20 | 18 | 182 1 01 02150 01 1000 110 |

| От 20, но не более 50 | 20 | 182 1 01 02160 01 1000 110 |

| От 50 | 22 | 182 1 01 02170 01 1000 110 |

Для высококвалифицированных специалистов и дистанционных работников ставки аналогичны 5-ступенчатой шкале для резидентов.

Как отчитываются налоговые агенты по НДФЛ

С отчетности за 1-й квартал 2024 года действуют форма расчета и порядок заполнения, утвержденные Приказом ФНС № ЕД-7-11/649@ от 19.09.2023 в редакции Приказа ФНС № ЕД-7-11/1@ от 09.01.2024. На 2025-й бланк 6-НДФЛ не меняли.

Подробнее: когда подавать уведомление по НДФЛ

Расчет 6-НДФЛ подают ежеквартально. Отчитываться обязаны все налоговые агенты, которые выплачивали доход физлицам и удерживали с этих выплат подоходный налог.

В приказе № ЕД-7-11/649@ закреплено, надо ли сдавать нулевой отчет 6-НДФЛ, если не было начислений и выплат, — да, если начисления фиксировались в предыдущих периодах отчетного года. На практике возникают ситуации, когда компания не ведет деятельность и не выплачивает доход сотрудникам. Такое возможно, если организация только что зарегистрирована или, наоборот, находится в стадии ликвидации.

Воспользуйтесь онлайн-калькуляторами:

Надо ли сдавать нулевой 6-НДФЛ

Этот отчет в ИФНС направляют налоговые агенты, выплачивавшие доход физическим лицам. Это не только заработная плата, но и:

- дивиденды;

- материальная помощь;

- арендная плата по договорам аренды с физлицами;

- иные облагаемые выплаты.

Если таких выплат не было, то отсутствует необходимость представлять отчетность в налоговую. Отдельно стоит рассмотреть, нужно ли сдавать 6-НДФЛ, если нет работников и доходов: когда у организации или ИП отсутствуют и работники, и начисления — направлять отчет в территориальную инспекцию не требуется. Но если в течение расчетного периода компания выплачивала доход и удерживала подоходный налог, то ей придется отчитаться в ФНС: в расчете отражаются сведения нарастающим итогом.

В таблице показаны сроки сдачи расчета 6-НДФЛ за 2025 год (ст. 230 НК РФ):

| Период | Срок сдачи нулевой формы в 2025 году |

|---|---|

| 1-й квартал 2025 г. | До 25 апреля 2025 г. |

| Полугодие | До 25 июля 2025 г. |

| 9 месяцев | До 27 октября 2025 г. |

| 2025 год | До 25 февраля 2026 г. |

Предельный срок сдачи за 4-й квартал 2025 г. — 25 февраля 2026 года. Это вторник, дата сдачи годового отчета не переносится.

Налоговики разъяснили, надо ли сдавать нулевку 6-НДФЛ ООО без работников в 2025 году, — нет, если за налогоплательщиком не числятся наемные сотрудники, а начисления и база для расчета отсутствуют. Если в организации есть работники и в любом месяце отчетного года зафиксированы начисления по зарплате, то необходимо отчитаться в ИФНС.

Советуем прочитать: как заполнить и сдать отчет 6-НДФЛ

Какие возможны риски, если вы решили не сдавать нулевой отчет

Расчет сдают, только если компания производила физлицам выплаты, облагаемые подоходным налогом. Если выплат ни в одном месяце расчетного периода нет, то и представлять в налоговую инспекцию 6-НДФЛ при отсутствии начислений и выплат в 2025 году не требуется.

Но у налоговых органов нет информации о том, осуществляла организация начисления работникам или нет. Заранее уведомите ИФНС, что таких выплат нет и компания вправе не отчитываться. Сделать это разрешено в простой письменной форме, доставив письмо лично, отправив его почтой или в электронном виде.

Если не сделать этого, то налоговики решат, что налогоплательщик не отчитался неправомерно. В этом случае инспекция заблокирует банковские счета компании.

Подробнее: ответственность за непредставление налоговой декларации

Можно ли отправить пустой 6-НДФЛ как нулевой

Расчет заполняется нарастающим итогом с начала отчетного периода. Если организация выплатила налогооблагаемый доход в I, II или III кварталах 2025 года, то расчет сдавайте и за I квартал, и за полугодие, и за 9 месяцев, и за весь 2025 год. Такие разъяснения дает ФНС в Письме № БС-4-11/4958@ от 23.03.2016.

Если не знаете, надо ли сдавать нулевой 6-НДФЛ и зачем, то подайте в налоговую инспекцию разъяснительное письмо. А вместо письма в ИФНС об отсутствии обязанности представлять расчет компания вправе подать нулевой 6-НДФЛ. Инспектор в этом случае обязан его принять (Письмо ФНС № БС-4-11/7928@ от 04.05.2016).

Чтобы правильно отчитаться по НДФЛ, бесплатно используйте инструкцию и образцы от КонсультантПлюс. Эксперты разобрали, как заполнять форму в разных ситуациях.

Как заполнить нулевой 6-НДФЛ

За 4-й квартал 2025 г. отчитываемся по форме из приказа № ЕД-7-11/649@ в ред. приказа № ЕД-7-11/1@. В этом нормативе сказано, нужно ли сдавать 6-НДФЛ при нулевой отчетности и как его заполнить по новым правилам:

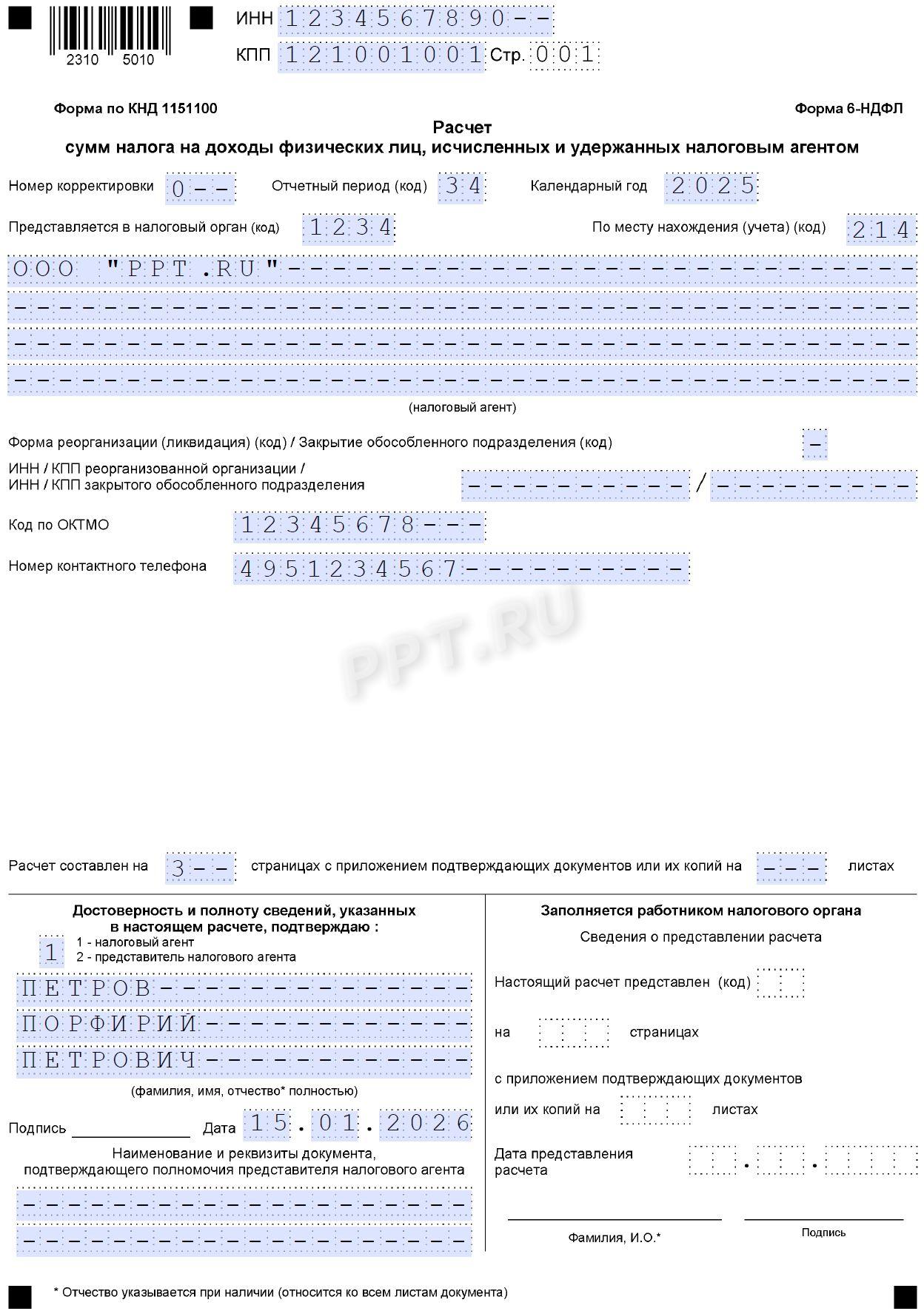

- На титульном листе надо указать наименование компании и ее реквизиты, а также период, за который заполняется отчет, и код ИФНС, в которую он предоставляется. Для отчета за 4-й квартал 2025 г. значение отчетного периода указываем «34». Код «214» на титульном листе означает — по месту нахождения организации. Если расчет заполняет ИП, то код укажем «320» — по месту нахождения индивидуального предпринимателя.

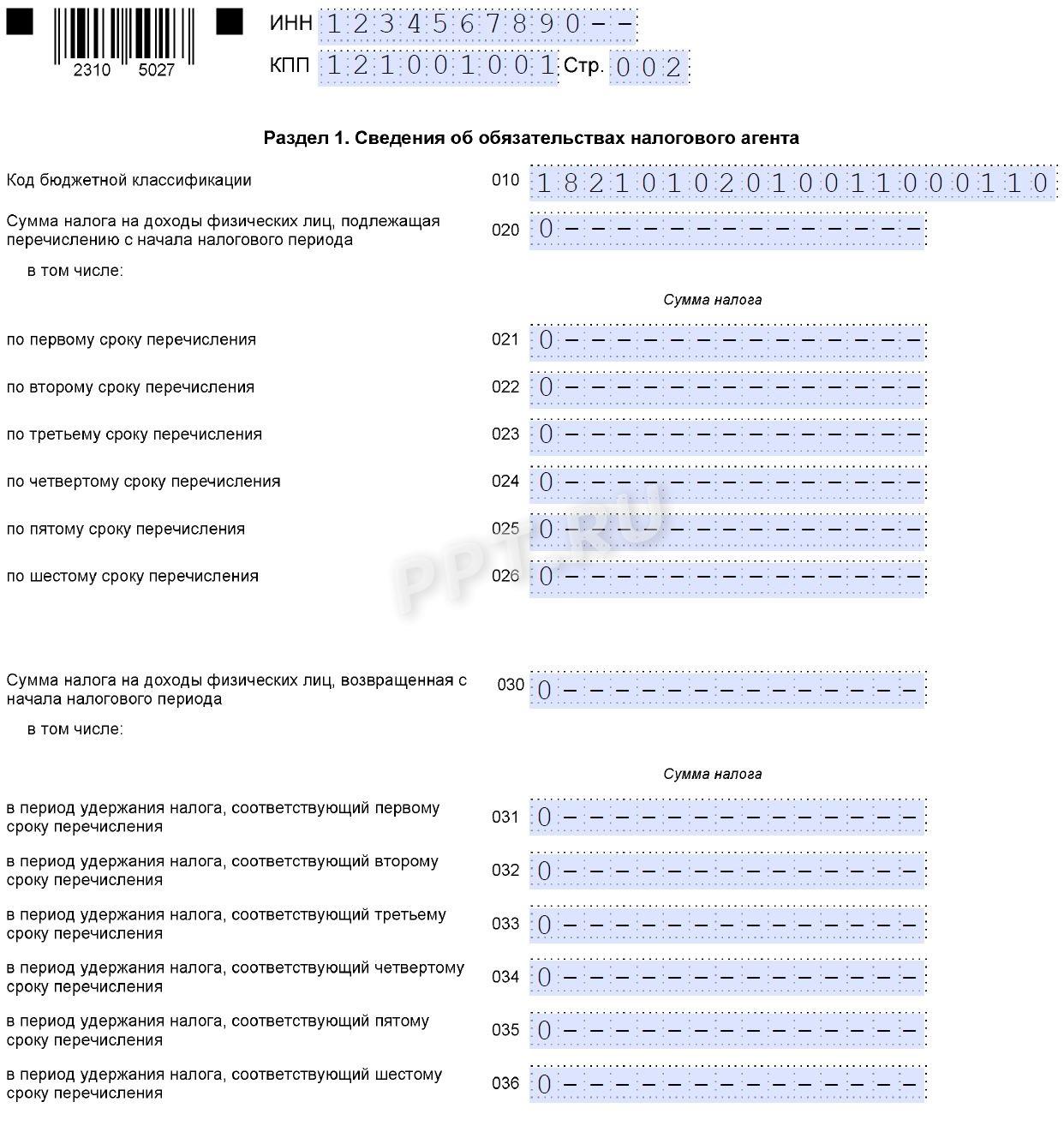

- На второй странице, в разделе 1, надо указать информацию об обязательствах налогового агента: КБК и сумму начисленного налога. Информацию по срокам перечисления налога и о возвращенном НДФЛ с начала года (в т. ч. по периодам удержания) заполните нулями.

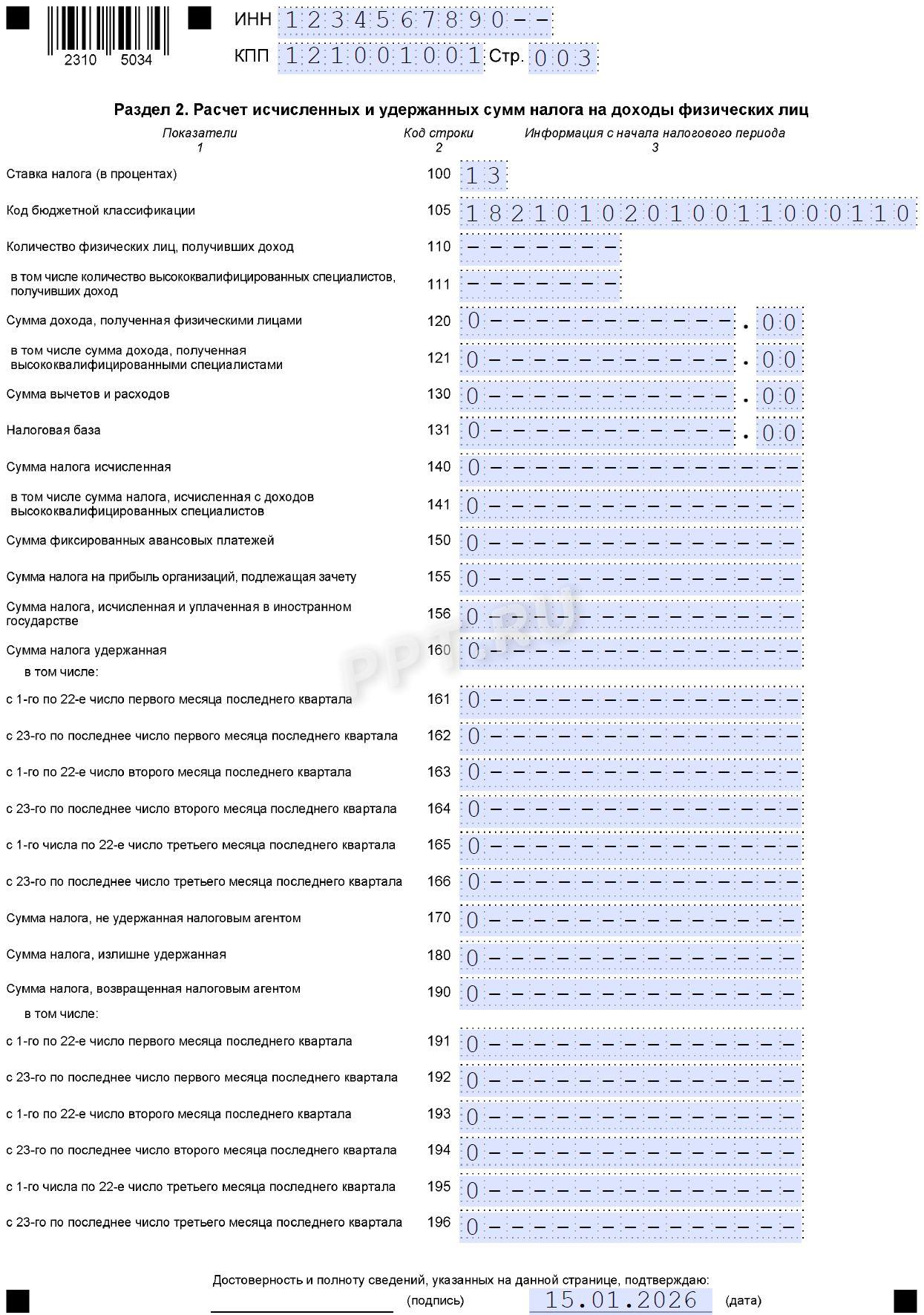

- На третьей странице, в разделе 2, необходимо произвести расчет исчисленных и удержанных сумм подоходного налога. Если сдаете нулевую отчетность, то укажите сумму дохода и подоходного налога, которые зафиксированы в любом квартале отчетного периода, при наличии. В остальных строках проставьте 0. В строке 110 укажите количество сотрудников налогоплательщика. А если работников нет, то поставьте прочерк.

- Приложение 1 к бланку заполняется только в годовом расчете. Если начислений в адрес физлиц в течение года не осуществлялось, то приложение не заполняется.

- Не забудьте подписать отчет внизу на каждой страничке и проставить даты предоставления.

Форма сдачи — бумажная или электронная. На бумаге сдают отчет компании с численностью сотрудников 10 человек и менее. Если в штате есть более 10 человек, то организация подает отчетную форму в электронном виде.

Так выглядит образец заполненной нулевки 6-НДФЛ

Ответы на частые вопросы

-

Кто сдает 6-НДФЛ?

По этой форме отчитываются налоговые агенты по НДФЛ. То есть те, кто выплачивает физлицам доход, начисляет с этих выплат подоходный налог и перечисляет его в бюджет. К примеру, по форме 6-НДФЛ обязательно отчитываются работодатели: как организации, так и ИП.

-

Нужно ли сдавать пустую 6-НДФЛ?

Если вы не начисляли и не выплачивали доходы, с которых надо платить подоходный налог, то нулевой 6-НДФЛ сдавать необязательно. Это касается как организаций, так и ИП. Но желательно уведомить налоговиков, что вы не собираетесь сдавать отчет, и объяснить в письме причину — отсутствие начислений и выплат.

-

Когда сдавать нулевой 6-НДФЛ?

Если же вы решили сдать нулевку, то отправляйте ее в те же сроки, что и основной расчет. По правилам 6-НДФЛ сдают ежеквартально, заполняя данные нарастающим итогом. Расчеты за 1–3-й кварталы отправьте не позднее 25-го числа следующего месяца после отчетного квартала, за 4-й квартал — не позднее 25 февраля следующего года.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз