Амортизация — это, простыми словами, постепенный перенос стоимости основных средств в расходы, отраженные в учете в денежном выражении. Но такое определение не раскрывает в полной мере сущность амортизации. Узнаем, что амортизируют в учете, как рассчитать сумму амортизации и какие способы начисления бывают.

Навигация

- Коротко о главном: 5 пунктов

- Какое имущество амортизируют

- Амортизация: что это такое простыми словами

- Способы начисления амортизации

- Что понимают под амортизационными отчислениями

- Когда начинается и заканчивается амортизация

- Как определить срок полезного использования

- Амортизационная премия

- Как рассчитать амортизационные отчисления

- Как найти амортизацию в бухучете — формулы

- Как найти сумму амортизации в налоговом учете

Коротко о главном: 5 пунктов

- Амортизационные отчисления — это способ учета стоимости имущества.

- Они позволяют постепенно переносить затраты на имущество на расходы фирмы.

- Амортизация применима к основным средствам, нематериальным активам и праву пользования активом.

- Ежемесячно часть затрат списывается в расходы компании.

- Существует несколько методов начисления амортизации, в том числе линейный и нелинейный.

Какое имущество амортизируют

В ФСБУ 6/2020 разъясняется, что такое амортизация основных средств, — это способ учета затрат на приобретение имущества, когда стоимость ежемесячно списывают в расходы в течение срока полезного использования (СПИ).

Для сведения: как применять ФСБУ 6/2020 «Основные средства»

В бухучете амортизируют:

- основные средства;

- нематериальные активы;

- право пользования активом.

Лимиты стоимости амортизированного имущества в бухучете не установлены, но компания вправе установить такие ограничения самостоятельно (п. 5 ФСБУ 6/2020, п. 3 ПБУ 14/2007, п. 17 ФСБУ 25/2018).

В налоговом учете амортизируется имущество с первоначальной стоимостью от 100 000 рублей и сроком полезного использования больше 12 месяцев. К амортизируемому имуществу в НУ относят основные средства и НМА (ст. 256 НК РФ).

Дополнительно: нормы амортизации по группам основных средств

Амортизация: что это такое простыми словами

Ответим на вопрос блока на таком примере. Организация купила станок для производства мебели. Она планирует использовать его в течение 10 лет — это срок полезного использования, его переводят в месяцы. Стоимость станка — 10 млн рублей, доставка из Москвы в Санкт-Петербург — 20 000 руб. Компания не вправе затраты на приобретение оборудования и его доставку принять к расходной части единовременно. Стоимость станка, доставки поделится, например, равными долями на весь предполагаемый период использования — 10 лет.

Амортизация основных фондов — это отнесение осуществленных затрат на приобретение оборудования на себестоимость произведенной продукции. Ежемесячно кусочек от осуществленных затрат на покупку станка фирма отнесет к расходам, например, на счет учета 20 «Основное производство».

Способы начисления амортизации

В бухгалтерском учете, на основании п. 35, 36 ФСБУ 6/2020, выделяют несколько способов начисления амортизации:

- линейный;

- уменьшаемого остатка;

- списания стоимости пропорционально объему продукции (работ).

В налоговом учете ст. 259 НК РФ выделяет линейный и нелинейный способы.

Что понимают под амортизационными отчислениями

Для бухучета амортизационные отчисления — вид издержек производства, на которые систематически переносят стоимость основных средств и иных активов на себестоимость продукции, работ, услуг в связи с утратой их первоначальных характеристик. Амортизация основных средств в экономике — это ежемесячное отнесение части стоимости оборудования, его доставки, установки на сч. 20, 26 и т. д.

Согласно ФСБУ 6/2020, понятие амортизационных отчислений трактуется как постепенное погашение стоимости основного средства (п. 27 ФСБУ 6/2020). Начисляются они по всем видам имущества, учтенного в составе ОС, за исключением (п. 28 ФСБУ 6/2020):

- инвестиционной недвижимости, отражаемой по переоцененной стоимости;

- земельных участков, объектов природопользования и др.;

- законсервированных или не используемых организацией, предназначенных для целей реализации законодательства РФ.

Фактически амортизационные отчисления расходуются на восстановление в течение срока полезного использования ОС денежных сумм, эквивалентных стоимости ранее купленного основного средства.

В налоговом учете амортизируемое имущество — это имущество и объекты интеллектуальной собственности, которые соответствуют следующим критериям (п. 1 ст. 256 НК РФ):

- они принадлежат организации (за исключением ситуаций, приведенных в п. 1 ст. 256, п. 1, 10 ст. 258 НК РФ, ч. 1 ст. 2 Федерального закона № 382-ФЗ от 29.11.2021). К примеру, если договор лизинга заключен до 2022 г. и предмет лизинга учитывается на балансе лизингополучателя, то он вправе делать по нему начисления;

- используются в деятельности, направленной на получение дохода, но не потребляются в ходе производства как сырье и материалы и не реализуются как товар;

- первоначальная стоимость превышает 100 000 руб.;

- срок полезного использования — более 12 месяцев.

В некоторых случаях основное средство следует исключить из состава амортизируемого имущества, например, если оно находится на реконструкции больше 12 месяцев и не используется (п. 3 ст. 256 НК РФ).

Амортизируемым имуществом признаются и неотделимые улучшения в объекты ОС, которые произведены арендатором с согласия арендодателя или ссудополучателем с согласия ссудодателя (п. 1 ст. 256 НК РФ).

Эксперты КонсультантПлюс разобрали, как начислять амортизацию по ОС, исходя из ФСБУ 6/2020. Используйте эти инструкции бесплатно.

Когда начинается и заканчивается амортизация

Начисления по объекту ОС необходимо начинать:

- с даты признания в бухучете;

- с 1-го числа месяца, следующего за месяцем признания ОС, но закрепив такой вариант в учетной политике (пп. «а» п. 33 ФСБУ 6/2020, информационное сообщение Минфина России № ИС-учет-29 от 03.11.2020, п. 7 ПБУ 1/2008).

Наличие государственной регистрации не влияет на дату начала амортизационных начислений по ОС в бухучете. Исключение — случаи, когда госрегистрация является обязательным условием для использования имущественного объекта по назначению.

Прекращаются начисления:

- с даты списания ОС;

- с 1-го числа месяца, следующего за месяцем списания ОС, если это установлено учетной политикой (пп. «б» п. 33 ФСБУ 6/2020, п. 7 ПБУ 1/2008).

Начисления производятся независимо от результата деятельности организации (п. 29 ФСБУ 6/2020).

Начисляемые амортизационные отчисления планируются, исходя из показателя к концу срока амортизации (п. 32 ФСБУ 6/2020, информационное сообщение Минфина России № ИС-учет-29 от 03.11.2020):

Начинать начисление амортизации в налоговом учете требуется с 1-го числа месяца, следующего за месяцем, в котором объект введен в эксплуатацию (п. 4 ст. 259 НК РФ).

Прекращение начислений зависит от того, какой метод начисления амортизации вы применяете.

Как определить срок полезного использования

Под сроком полезного использования в бухучете понимают период, во время которого объект применяют для выполнения целей деятельности компании. В налоговом учете СПИ устанавливают в месяцах в пределах для амортизационной группы. Минимальный срок — на месяц больше нижней границы группы. Максимальный срок совпадает с верхней границей.

Амортизационную группу в НУ определяют в классификации по наименованию, ключевым словам или ОКОФ (ПП РФ № 1 от 01.01.2002). Если ОКОФ 9-значный, то отбросьте последнюю цифру и ищите в классификации по комбинации ХХХ.ХХ.ХХ.Х. Если и так не нашли ОС, то снова отбросьте последнюю цифру и продолжайте поиск. Если и после этого нет результата, то это означает, что объекта нет в классификации.

Если объекта ОС нет в классификации, то попросите определить СПИ технических специалистов, которые отвечают за эксплуатацию этого объекта. В таком случае срок полезного использования определяют по техническому паспорту, пользовательской инструкции, рекомендациям производителя (письмо Минфина № 03-03-06/1/12533 от 27.02.2019).

Амортизационная премия

Амортизационная премия (или АП) — это возможность, которую предоставили законодатели для единовременного отражения расхода в налоговом учете части первоначальной стоимости основного средства, расходов на достройку, дооборудование, реконструкцию, модернизацию и т. д.

НК РФ установлены размеры АП:

| Амортизационная группа | Размер АП |

|---|---|

| III-VII | До 30% от первоначальной стоимости ОС и расходов на достройку, дооборудование и т. д. |

| I, II, VIII, IX | Не более 10% |

Применять или нет АП, решает компания, это не обязанность, а право. Если фирма приняла решение использовать АП, то необходимо закрепить ее в учетной политике (например, письмо Минфина России № 03-03-06/1/88491 от 09.10.2020).

Применять АП ко всем ОС не обязательно, организация вправе выделить группу ОС или отдельный объект. Определяет величину АП компания самостоятельно.

Минфин России опубликовал письмо № 03-03-06/1/22577 от 21.04.2015, в котором сказано, что если компания не воспользовалась правом применения АП при вводе ОС в эксплуатацию, то после начала эксплуатации применить АП нельзя. Если право используется, то ОС при вводе в эксплуатацию включаются в амортизационные группы по первоначальной стоимости минус сумма амортизационной премии (письмо Минфина России № 03-03-06/1/19228 от 28.05.2013).

Расходы АП относят к косвенным расходам периода, на который приходится дата начала амортизации по объекту ОС.

Компания, на основании п. 9 ст. 258 НК РФ, не вправе применить АП к объектам ОС, полученным безвозмездно.

Как рассчитать амортизационные отчисления

При признании объекта ОС в бухгалтерском учете определяются следующие элементы (п. 37 ФСБУ 6/2020):

- срок полезного использования;

- ликвидационная стоимость;

- способ начисления амортизации.

В налоговом учете начисления делаются, исходя из СПИ и стоимости (первоначальной или остаточной), — в зависимости от выбранного метода.

В БУ и НУ виды амортизационных отчислений отличаются. В БУ выделяют следующие способы начисления (п. 35, 36 ФСБУ 6/2020):

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продукции (объему работ).

Для всех ОС, входящих в одну группу, устанавливается единый способ начисления амортизации.

Элементы пересматриваются в конце каждого года и при наступлении обстоятельств, которые влияют на них. Например, после улучшения или восстановления ОС (п. 37 ФСБУ 6/2020).

Вы вправе выбрать один из следующих способов начисления амортизации основных средств в налоговом учете (пункт 1 статьи 259 Налогового кодекса РФ):

- линейный;

- нелинейный.

Выбранный метод начисления и порядок использования амортизационных отчислений необходимо отразить в учетной политике для целей налогообложения. Они применяются ко всему амортизируемому имуществу, кроме того, которое амортизируется только линейным способом (п. 1, 3 ст. 259 НК РФ):

- здания, сооружения, НМА, входящие в 8-10 амортизационные группы (то есть СПИ превышает 20 лет);

- основные средства, используемые в добыче углеводородного сырья на новом морском месторождении.

Метод начисления изменяется с линейного на нелинейный или обратно с начала года. Но есть ограничение: переход между методами возможен раз в пять лет, не чаще (п. 1 ст. 259 НК РФ).

Линейная амортизация

В бухучете линейный способ применяйте к ОС, для которых СПИ определяется периодом, когда объект приносит выгоды.

В налоговом учете при расчете линейным методом отчисления необходимо делать ежемесячно, отдельно по каждому основному средству (п. 2 ст. 259 НК РФ). То есть при линейном методе амортизационные отчисления отражают часть стоимости амортизируемого имущества, которая учитывается в расходах равномерно в течение срока полезного использования.

Нелинейная амортизация

К нелинейному способу в БУ относят способ уменьшаемого остатка. Он применяется к ОС, для которых СПИ определили периодом.

И способ пропорционально количеству выпущенной продукции (объему работ), который применяется, когда СПИ установлен в натуральных единицах (штуках, тоннах и т. д.). Нельзя рассчитывать амортизацию на основе выручки или иных поступлений от продажи продукции, полученной от использования этого ОС.

В налоговом учете амортизацию нелинейным способом начисляйте по амортизационной группе, а не по отдельному основному средству, как при линейном методе (п. 2 ст. 259 НК РФ).

Как найти амортизацию в бухучете — формулы

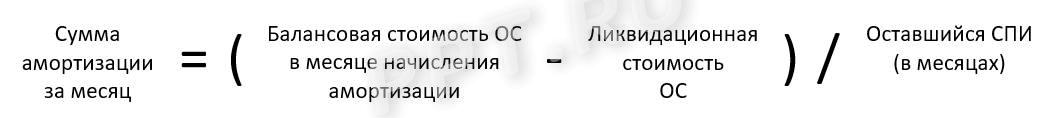

При линейном методе ежемесячная сумма отчислений определяется так (п. 35 ФСБУ 6/2020):

По этой формуле рассчитывается сумма амортизации за месяц

К концу срока амортизации балансовая стоимость ОС должна стать равной его ликвидационной стоимости.

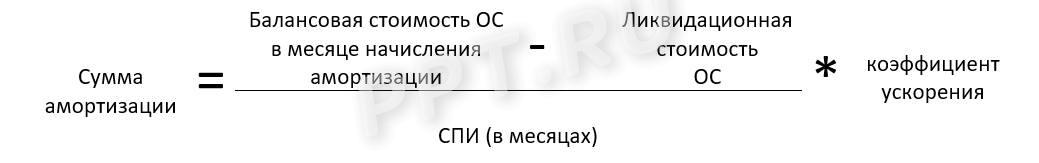

Для определения отчислений способом уменьшаемого остатка ФСБУ 6/2020 не регламентирует четких формул. Для этого метода формулу расчета амортизации необходимо разработать самостоятельно, с учетом требований п. 32, 35 ФСБУ 6/2020, взяв за основу формулу, применяемую до вступления в силу стандарта с использованием коэффициента в размере не выше 3, и закрепить ее в учетной политике.

Компании вправе использовать такую формулу:

Как посчитать сумму амортизации

При утверждении формулы необходимо учитывать следующие требования:

- чтобы сумма отчислений за каждый последующий период была меньше, чем за предшествующий;

- по истечении СПИ стоимость ОС самортизирована до установленной ликвидационной стоимости.

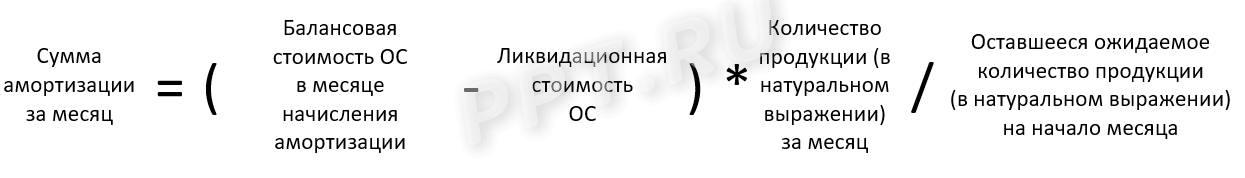

При способе, пропорциональном количеству продукции или объему работ, начисления делаются так, чтобы распределить амортизационную стоимость объекта ОС на весь срок его полезного использования между различными периодами пропорционально объему выпуска продукции или работ в натуральном выражении.

Формула такая:

Сумма амортизации за месяц

Читайте также:

Как найти сумму амортизации в налоговом учете

Для расчета отчислений по ОС требуется узнать норму амортизации. Порядок ее определения зависит от используемого метода.

При применении линейного метода она рассчитывается так:

При применении нелинейного метода норма амортизационных отчислений установлена НК РФ для каждой группы ОС.

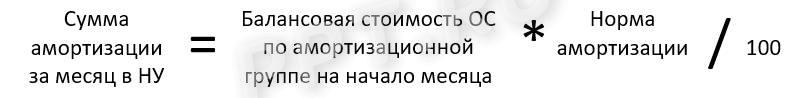

Ежемесячная сумма отчислений рассчитывается по формуле (п. 2 ст. 259.1 НК РФ):

Для нелинейного метода пунктом 5 ст. 259.2 НК РФ норма амортизации устанавливается для конкретной амортизационной группы.

По п. 4 ст. 259.2 НК РФ, сумма начислений за месяц для каждой группы амортизационных отчислений определяется по такой формуле.

Амортизация в налоговом учете — формула

Подведем итог, амортизация — это ежемесячное распределение стоимости актива, его доставки, установки на затраты предприятия в течение срока полезного использования.

По теме также читайте: как рассчитать амортизацию автомобиля

Приказ Минтруда России от 05.04.2018 N 208н

Постановление Правительства РФ от 01.01.2002 N 1

Приказ Минфина России от 17.09.2020 N 204н

Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-29

Федеральный закон от 29.11.2021 N 382-ФЗ

Приказ Минфина России от 27.12.2007 N 153н

Приказ Минфина России от 06.10.2008 N 106н

Статья 256 НК РФ. Амортизируемое имущество

Важно

ФНС утвердила новую форму единой упрощенной декларации

Важно

ФНС утвердила новую форму единой упрощенной декларации

Классификация осуществляется по кодам Общероссийского классификатора основных фондов ОК 013-2014 (СНС 2008) (утв. Приказом Росстандарта от 12.12.2014 № 2018-ст) (п. 1 ст. 258 НК РФ, п. 1 Постановления Правительства РФ № 1).

СПИ в бухгалтерском и налоговом учете установлен 96 месяцев,

Ежемесячная амортизация составила 187 191,58 руб.

В сентябре 2021 г. ОС полностью самортизировалось.

31.12.2021 при переходе на ФСБУ 6/2020 был увеличен СПИ на 15 мес. (до 31.12.2022 г)

И начислено обесценение на сумму 1 586 841,21 руб.

Балансовая стоимость на 01.01.2022 без учета обесценения составила 1 942 641,03 руб.,

с учетом обесценения 355 799,82 руб.

При расчете амортизации за 2022 г у ОС остается остаточная стоимость в размере 132 236,77 руб.

Хотя по логике ОС должно полностью самортизироваться.

Загвоздка в том, что мы сами пока не знаем точно, как долго будем пользоваться оборудованием. На работе попросили заняться этим вопросом, буду очень благодарен информации или совету.