Проводки по амортизации в бухучете отражают степень износа основных средств. Амортизацию учитывают на бухсчете 02. Но нужно соблюдать особый порядок бухгалтерского и налогового учетов.

Навигация

Учет основных средств

Основное средство (ОС), которое попало в организацию любой формы собственности, в том числе недвижимость, принимают:

- к бухгалтерскому учету — на дату, когда полностью сформирована первоначальная стоимость объекта, определен срок полезного использования и ликвидационная стоимость (п. 37 ФСБУ 6/2020);

- к налоговому учету — на дату ввода в эксплуатацию (п. 4 ст. 259 НК РФ).

Для оформления ОС необходимо сформировать:

- акт приема-передачи имущества (ОС-1, ОС-1а, ОС-1б);

- инвентарную карточку (ОС-6).

Акты и инвентарную карточку бухгалтерская программа заполняет автоматически. Если вам понадобятся эти документы, распечатайте их (п. 37 ФСБУ 6/2020). Инвентарный номер объекту система тоже присваивает автоматически, но пользователям доступна его ручная корректировка.

Бухпрограммы не оформляют ввод объекта в эксплуатацию отдельным документом. Датой начала эксплуатации в программе определяется дата принятия фонда к бухучету. При необходимости дату ввода в эксплуатацию фиксируют приказом или актом.

После этого начинается бухгалтерский и налоговый учет ОС: бухгалтер регулярно делает проводку по начислению амортизации основных средств в системе.

Как вести бухгалтерский и налоговый учет амортизации

В бухгалтерском и налоговом учете амортизацию ОС начисляют на последнее число каждого месяца. Основной способ начисления и для БУ, и для НУ — линейный. Но для НУ применяют еще и нелинейный метод, а для бухучета — способы уменьшаемого остатка и пропорционально количеству продукции.

Расчет линейным способом для НУ: первоначальную стоимость ОС делят на срок полезного использования в месяцах.

Расчет для бухучета: из балансовой стоимости вычитают ликвидационную, затем делят на оставшийся срок полезного использования в месяцах (п. 35 ФСБУ).

В бухучете амортизационные отчисления начинаются с даты принятия к учету или со следующего месяца (п. 33 ФСБУ 6/2020). В НУ — с месяца, который следует за месяцем ввода. Если объект ввели в эксплуатацию позже, то амортизационные начисления начинаются с месяца, следующего за месяцем начала эксплуатации (ст. 259 НК РФ).

Эксперты КонсультантПлюс разобрали, как начислять амортизацию по основным средствам. Используйте эти инструкции бесплатно.

План счетов

Для обобщения информации об амортизационных отчислениях за все время эксплуатации объектов ОС применяется счет 02. По этому счету записывается проводка; если начислена амортизация основных средств, начисленный износ отражается по кредиту этого счета, а по дебету отражают выбытие основных средств (реализация, списание, передача и т. д.).

Это значит, что счет 02 является пассивным, хотя в формировании пассива баланса прямо не участвует. Он только уменьшает остаточную стоимость объектов основных средств, которые в нем отражены, и все проводки по амортизации ОС осуществляются с его помощью. Это связано с тем, что в балансе применяется так называемая нетто-оценка основных средств, и для корректного отображения их фактической стоимости из первоначальной суммы вычитают износ, отображенный по счету 02. Корреспондируется он с большинством счетов, служащих для учета расходов.

Дорогостоящие нематериальные активы компании тоже амортизируются. Их износ отражается на счете 05. Принцип его применения не отличается от счета 02. Если по НМА начислена амортизация, проводка записывается по кредиту сч. 05 и дебету корреспондирующего счета. То есть сч. 05 тоже пассивный, и корреспондируется со счетами, по которым учитываются расходы.

Аналитику следует вести в разрезе всех основных средств, которые стоят на балансе организации. Это правило закреплено в Приказе Минфина № 94н от 31.10.2000, которым утвержден действующий план счетов. Бухгалтерские проводки по учету затрат на восстановление износа основных средств, пользуясь типовым планом счетов, бухгалтер осуществляет, опираясь на этот приказ, другие НПА, ФСБУ и учетную политику организации.

Записи в бухучете

В таблице — проводки по начислению амортизации ОС и нематериальных активов.

| Дебет | Кредит |

|---|---|

| 08 «Вложения во внеоборотные активы» | 02 «Амортизация основных средств» 05 «Амортизация нематериальных активов» |

| 20 «Основное производство» | |

| 23 «Вспомогательные производства» | |

| 25 «Общепроизводственные расходы» | |

| 26 «Общехозяйственные расходы» | |

| 29 «Обслуживающие производства и хозяйства» | |

| 44 «Расходы на продажу» | |

| 91 «Прочие доходы и расходы» и др. |

Амортизируемое и неамортизируемое имущество

По правилам, стоимость ОС погашается через амортизационные отчисления (п. 27 ФСБУ 6/2020). Амортизируется все имущество, которое учли в составе ОС, кроме (п. 28 ФСБУ 6/2020):

- инвестиционной недвижимости, которую учли по переоцененной стоимости;

- ОС с неизменными потребительскими свойствами — земельные участки, объекты природопользования, водные объекты, недра и другие природные ресурсы, музейные предметы и коллекции;

- законсервированных и не используемых в деятельности организации объектов ОС, которые предназначены для мобилизационной подготовки и мобилизации.

Остальные временно не используемые и законсервированные объекты амортизируются в обычном порядке (п. 30 ФСБУ 6/2020, информационное сообщение Минфина России № ИС-учет-29 от 03.11.2020).

Некоммерческие организации не рассчитывают износ своих ОС, поскольку не ведут предпринимательскую деятельность и не относят стоимость ОС на затраты.

Учетная политика и способы начисления износа

Объекты ОС амортизируют (п. 35 ФСБУ):

- линейным способом;

- способом уменьшаемого остатка;

- списанием стоимости ОС пропорционально объему продукции (работ).

Выбранный способ начисления организация отражает в учетной политике. В описании указывают, как начисляется износ, каким способом его отражают, какие субсчета применяют. Кроме того, в учетной политике отражают, как определяется срок полезного использования ОС и годовая сумма амортизационных отчислений, порядок списания амортизации основных средств при их выбытии.

Дополнительно:

Пример проводок по начислению амортизации

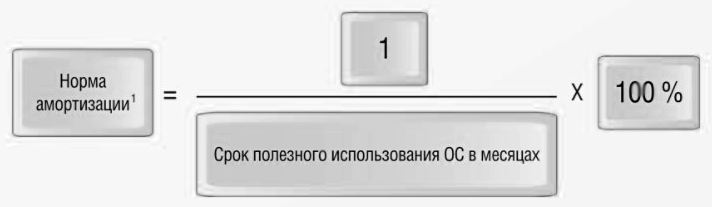

ООО «Ppt.ru» имеет в собственности станок, который использует для изготовления материалов. Его первоначальная цена составляет 550 000 руб. Срок полезного использования определили в 20 лет. В организации применяется линейный способ. Прежде чем делать проводку, необходимо определить сумму амортизационных отчислений.

Амортизационная норма в год составляет:

По такой формуле рассчитывают норму амортизации

Еще один вариант расчета:

100% / 20 = 5%.

В сумме это:

550 000 × 5 / 100 = 27 500 рублей.

Значит, каждый месяц необходимо списывать 2291,67 рублей (27 500 / 12). Это и есть сумма амортизационных отчислений. В итоге начисление износа станка оформляется в учете проводкой:

Дт сч. 20 «Основное производство» Кт сч. 02 «Амортизация основных средств» — 2291,67.

Проводки за первый год эксплуатации ОС

Амортизационные отчисления начинаются либо с месяца принятия к учету, либо со следующего месяца (п. 33 ФСБУ). Стандартные бухгалтерские проводки по приобретению объекта и начислению амортизации за первый год эксплуатации на примере недвижимости выглядят так:

- Здание принято к учету в феврале 2023 — Дт 01 Кт 08 — 10 000 000 руб. (01.02.2023).

- Начислена амортизация за первый месяц — Дт 20 Кт 02 — 54 3245 руб. (28.02.2023).

Проводки по начислению износа производятся до полного погашения стоимости объекта недвижимости либо списания этого объекта с бухгалтерского учета.

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать