Как проверить контрагента и себя на сайте налоговой

Налогоплательщики обосновывают налоговую выгоду — вычеты по НДС, расходы по налогу на прибыль, обращения за возвратом налога. Чтобы проявить должную осмотрительность и доказать обоснованность сотрудничества с партнером, нужно проверить контрагента на сайте налоговой. Это можно сделать по ИНН.

Проверка контрагента - инструменты:

- Данные ЕГРЮЛ / ЕГРИП

- Финансовые данные

- Госконтракты

- Упоминания в Интернете

- Арбитражные дела

- Список связанных организаций

- Сообщения о банкротстве

- Связанные товарные знаки

- Исполнительные производства

- Данные ЕГРЮЛ / ЕГРИП:

- данные о руководителе предприятия

- регистрационные данные компании

- виды деятельности

- юридический адрес

- статус юр. лица на дату запроса

- Выписки ЕГРЮЛ / ЕГРИП, реквизиты

- Индекс надежности компании

- Финансовый и управленческий анализ

- Расчет стоимости бизнеса

- Бухгалтерская отчетность

- Госконтракты и торги

- Арбитражные дела

- Список связанных организаций

- Сообщения о банкротстве

- Связанные товарные знаки

- Исполнительные производства

- Имущество в залоге или лизинге

- Проверка автопарка компании

- Статус лицензий и сертификатов организации

Каждый бизнес неизбежно сталкивается с необходимостью проверки своих деловых партнеров. Перед тем как заключить договор, а тем более отправить предоплату, надо пробить фирму по ИНН в налоговой и узнать, что собой представляет контрагент: существует ли компания, ведет ли реальную деятельность? Кто подписывает договор? Как долго компания на рынке? Знают ли эту компанию?

Иногда бухгалтер сталкивается с необходимостью проявить должную осмотрительность для налоговых проверок, даже если Налоговый кодекс прямо не диктует такой обязанности. К примеру, проконтролировать, исполнил ли партнер сделку.

Самый простой первый шаг — проверить контрагента по ИНН на сайте налоговой бесплатно и посмотреть выписку о фирме из ЕГРЮЛ. Но, как показывает практика, этого недостаточно, чтобы обезопасить бизнес как от мошенников, так и от претензий со стороны контролирующих органов.

Читайте также:

Какие признаки у недобросовестного контрагента

Когда налоговики анализируют налоговую выгоду, они учитывают такие недостатки компаний:

- Отсутствие регистрации в Едином государственном реестре юрлиц (Письмо Минфина № 03-02-08/25 от 16.04.2010).

- «Массовый» учредитель, участник, руководитель контрагента (Письмо Минфина № 03-02-07/1/65228 от 17.12.2014). Но учитывайте, что сам факт участия одного учредителя в нескольких компаниях — это не свидетельство недобросовестности. Оценку риска проводят по совокупности признаков (Письмо Минфина № 03-12-13/91957 от 22.10.2020).

- Адрес массовой регистрации (Письмо ФНС № ЕД-4-2/13005@ от 24.07.2015).

- Отсутствие расходов, которые характерны для конкретной деятельности. Отсутствие персонала (п. 5 постановления № 53 от 12.10.2006, Определение ВС РФ № 305-КГ16-4155 по делу № А40-87379/2014 от 20.07.2016).

- Отсутствие основных средств, складских помещений, транспортных средств, производственных активов (п. 5 постановления № 53, Письмо ФНС № КЕ-4-3/5585@ от 08.04.2011).

- Отсутствие лицензий, допусков для определенных видов работ (Определение ВС РФ № 309-ЭС20-17277 от 25.01.2021).

Это не все обстоятельства, по которым компания признается недобросовестной. Оценка налоговой выгоды в конкретном случае зависит от всех возможных аспектов деятельности организации и ее партнеров, должностных лиц и способа оформления документооборота. Но такие обстоятельства позволят оценить риск получения претензий от налоговиков и понять, следует ли сотрудничать с партнером.

При проверке налоговики строят схему взаимодействия налогоплательщика с его партнерами и определяют роль каждого участника. Если решите оспорить решение инспектора, то придется аргументировать конкретные обстоятельства и доказать ошибки в схеме ИФНС. Или же проверить себя и контрагента на сайте ФНС и документально подтвердить, что вы не пытались уменьшить налог, заключая такую сделку.

Есть и обстоятельства, которые нельзя считать основанием для налоговых претензий (п. 3 ст. 54.1 НК РФ):

- первичные документы подписали неустановленные или неуполномоченные лица;

- партнер нарушил налоговое законодательство;

- налогоплательщик получил бы тот же результат экономической деятельности, если бы совершил другую сделку.

При этом налоговики не вправе требовать от налогоплательщика, чтобы он выбирал сделки, которые облагаются налогами с большей выгодой для бюджета. Допускаются минимальные налоговые последствия, если плательщик искусственно не занижает налоги (Письмо ФНС № ЕД-4-9/22123@ от 31.10.2017).

Что означает «проверить контрагента»

На сайте Федеральной налоговой службы и в специальных программах каждый пользователь сможет проверить предприятие по ИНН: там собирается и анализируется информация о предпринимателях. Такие действия позволяют определить, насколько добросовестно ведет бизнес ваш партнер.

Кто проверяет партнерские компании

В организации проверкой контрагента по ИНН на сайте налоговой обычно занимаются сотрудники бухгалтерии, юридического отдела или отдела экономической безопасности. Если такого подразделения нет, то это обязанность лица, заключающего договор.

Зачем проверять контрагентов

Существуют различные причины, для чего проводится проверка ИНН на сайте налоговой, это риски финансово-хозяйственной жизни: риск непоставки товара, поставки некачественного товара, несвоевременной поставки товара и т.д., вплоть до мошеннических схем.

Следует помнить, что любая сделка подлежит налогообложению. В ФНС не раз подчеркивали, что ответственность за выбор компании к сотрудничеству целиком лежит на организации. Последствия такого выбора — ее предпринимательский риск. Например, налоговики при проверке вправе исключить сомнительную сделку из расходов или не принять к вычету НДС. Чтобы избежать неприятностей, проще заранее проверить контрагента по ИНН в Федеральной налоговой службе, получив выписку.

Как проверяют бизнес-партнеров

Государством не установлено ни формальной обязанности по проверке компаний при заключении контрактов, ни критериев такой процедуры, ни списка необходимых действий и минимального пакета документов.

В Налоговом кодексе нет понятий «проверка контрагента» или «недобросовестность налогоплательщика». Между тем в п. 10 Постановления Пленума Высшего Арбитражного Суда Российской Федерации № 53 от 12.10.2006 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды» сказано:

«Выгоду признают необоснованной, если налоговый орган докажет, что налогоплательщик действовал без должной осмотрительности».

Приняв это постановление, государство фактически возложило на бизнес обязанность проверить по ИНН своих партнеров, и практикующий бухгалтер постоянно с такой необходимостью сталкивается.

Организации сначала проверяют партнера, а затем документально подтверждают проведение такого контроля. Наиболее часто запрашиваемый пакет документов:

- копия устава;

- выписка из ЕГРЮЛ;

- копия свидетельства о регистрации;

- копия свидетельства о постановке на учет в налоговую;

- письмо из статистики с кодами;

- документы, подтверждающие полномочия лица, с которым подписывается договор, например доверенность и копия паспорта.

Предприятие обязано проверить ЕГРЮЛ на сайте ФНС и получить документ, подтверждающий полномочия лица на подписание документов, поскольку это действия, которые Минфин рассматривает как должную осмотрительность (Письмо Минфина России № 03-02-07/1-177 от 10.04.2009).

Кроме этого, в зависимости от деятельности, например, банками запрашиваются:

- карточка организации;

- выписка из штатного расписания (если для выполнения работ требуется узкий специалист);

- лицензии с приложениями к ним, необходимые разрешения;

- справки из ФНС об отсутствии задолженности;

- копии бухгалтерской и налоговой отчетности за прошедший период с отметкой ФНС;

- копия договора аренды (офиса, склада и т.п.).

Гораздо реже, но есть прецеденты, когда банки требуют:

- аналитические записки (т.е. краткое резюме компании о выполнении похожих проектов);

- рекомендательные письма (обычно их запрашивают банки);

- аудиторское заключение;

- и даже выписка по расчетному счету на последние месяц — квартал — год.

Эксперты КонсультантПлюс разобрали признаки недобросовестного налогоплательщика. Используйте эти инструкции бесплатно.

Какие источники использовать для контроля

Действуя самостоятельно, стоит воспользоваться следующими источниками информации:

- запросите выписку из ЕГРЮЛ по ИНН на своего партнера;

- проверьте, есть ли у него сайт;

- отправьте в ФНС в свободной форме запрос о добросовестности налогоплательщика;

- выясните, не зарегистрирован ли он по адресу «массовой регистрации» на сайте ФНС;

- проверьте собственные данные и сведения о контрагенте в одноименном сервисе ФНС;

- проверьте партнера по «Вестнику государственной регистрации», не начал ли он процедуру ликвидации или реорганизации;

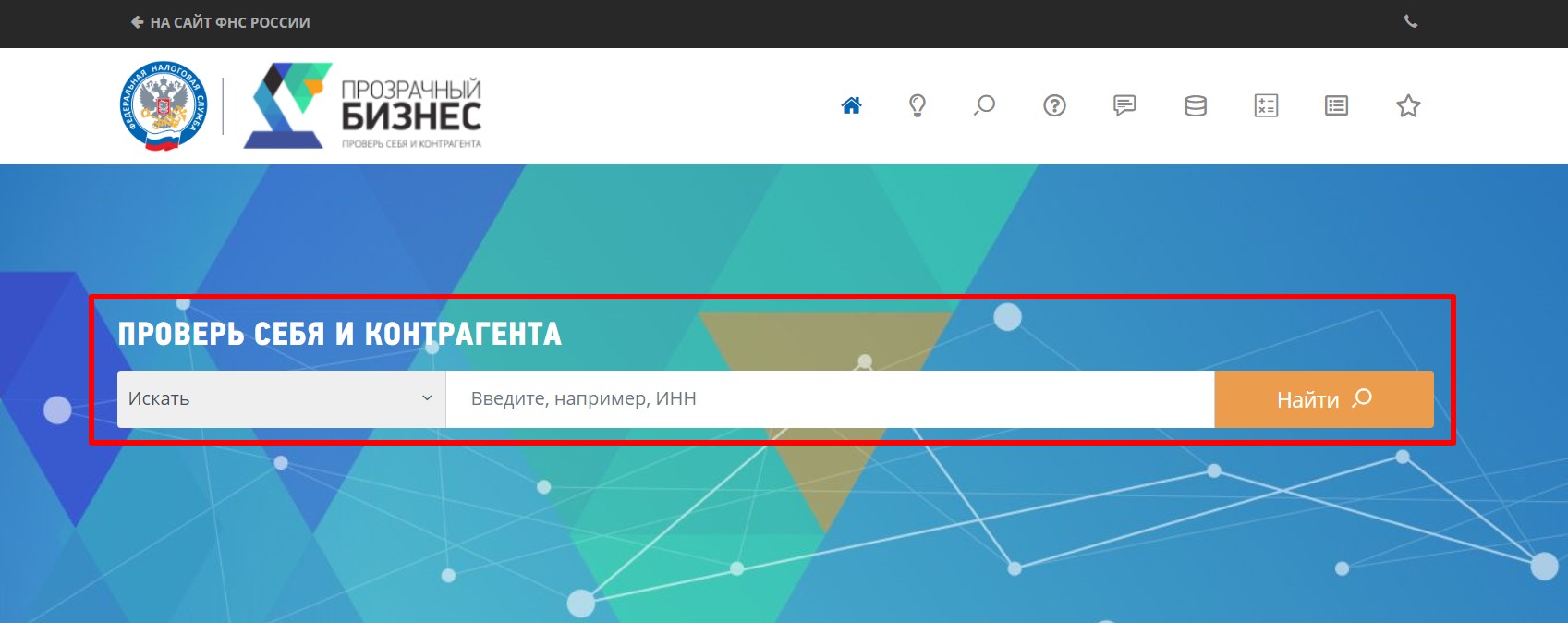

- найдите его данные в сервисе ФНС «Прозрачный бизнес»;

- поищите паспорт единоличного исполняющего органа на сайте МВД, чтобы выяснить, не утерян ли он какое-то время назад;

- на сайте лицензирующего органа проверяются данные лицензии;

- на сайте ВАС РФ и других судов узнают, участвовала ли компания в судебных разбирательствах;

- забейте название интересующей вас компании и фамилию, имя, отчество директора в любой поисковик и просмотрите все упоминания о них.

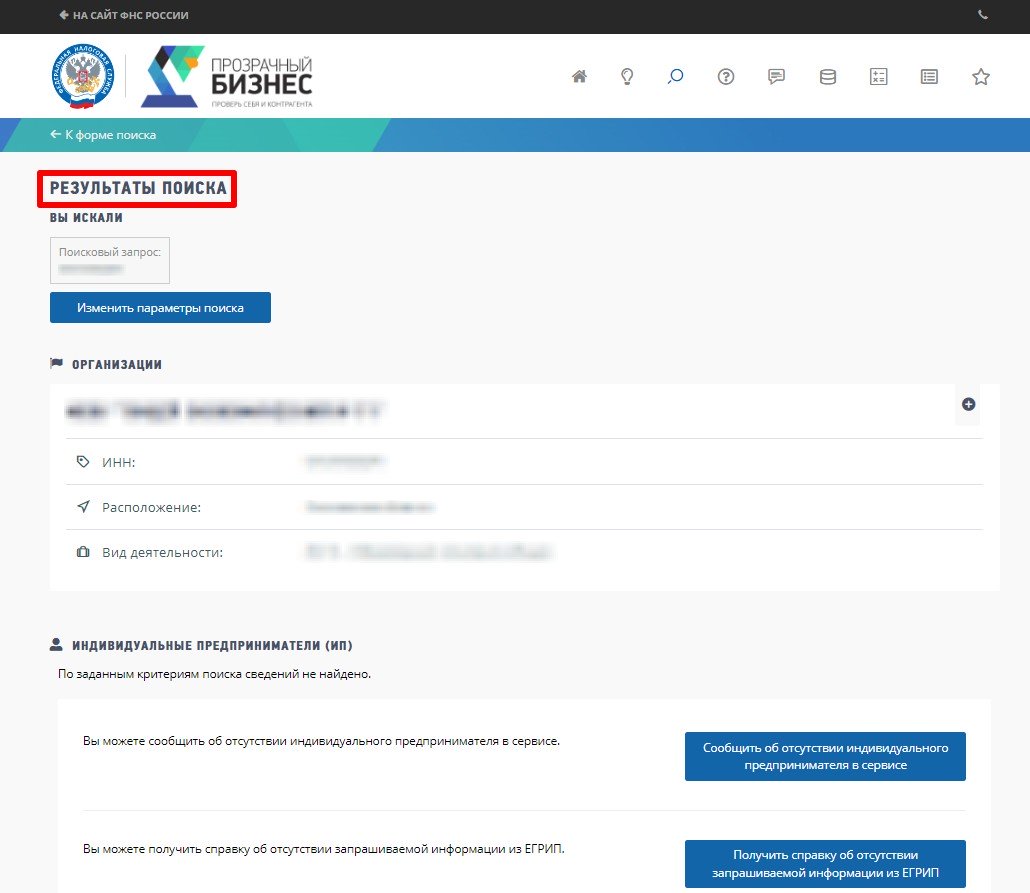

Самый простой способ контроля — поиск организации по ИНН в налоговой через сервис «Прозрачный бизнес». Введите в поисковую строку идентификационный номер вашего партнера и запустите поиск.

В результате вы узнаете:

- юридический адрес и вид деятельности организации или ИП;

- сведения о лице, которое вправе действовать без доверенности от имени компании;

- информацию об учредителях;

- наличие в реестре дисквалифицированных лиц;

- адреса, указанные при госрегистрации;

- назначение на должность руководителя, который уже руководил компанией, исключенной из ЕГРЮЛ (пп. «ф» п. 1 ст. 23 129-ФЗ от 08.08.2001);

- сведения о юрлицах и ИП, по которым представлены документы для госрегистрации.

Юридический и регистрационный адреса, ОКВЭД, ФИО лица, которое может действовать от имени организации без доверенности — вот что можно узнать о компании по ИНН

Какие организационные меры принять для защиты от недобросовестных контрагентов

Каждая компания самостоятельно определяет степень возможного риска при заключении договоров и принимает соответствующие организационные меры. Обычно назначается ответственный сотрудник, а сам процесс регламентируется внутренними нормативными актами. Рекомендуем каждой организации проверить компанию по ИНН, тем более процедура бесплатна.

В заключение следует сказать, что, к сожалению, все эти действия не обезопасят вас на 100 % от возможных проблем или от вероятности претензий со стороны ФНС. Но в ваших силах снизить этот риск до несущественного.

Может пригодиться: как составить письмо на возврат денежных средств от поставщика

Попробуйте сами:

Программа Контур.Фокус

Программа Контур.Фокус

Сервис ФНС РФ

Сервис ФНС РФ

Saby Profile

Saby Profile

-

Задорожнева Александра

2022-11-16 07:50:25Подтвердите проявление должной осмотрительности и отразите все результаты проверки контрагента в отчете. Форму отчета можно разработать самостоятельно. Приложите к отчету пакет материалов по этой проверке, к примеру, заверенные копии документов, которые запрашивали у партнера, распечатки результатов контроля с сайта ФНС России, рекламных ресурсов, официального сайта контрагента.

-

Задорожнева Александра

2025-11-10 12:51:27Подтвердите проявление должной осмотрительности и отразите все результаты проверки контрагента в отчете. Форму отчета можно разработать самостоятельно. Приложите к отчету пакет материалов по этой проверке, к примеру, заверенные копии документов, которые запрашивали у партнера, распечатки результатов контроля с сайта ФНС России, рекламных ресурсов, официального сайта контрагента.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз