НДС с услуг иностранной компании на территории РФ — косвенный налог по ставке 20%. Срок перечисления в бюджет для российской организации — одновременно с оплатой услуг контрагента из другого государства.

Навигация

Когда НДС платит российская компания

Российское юридическое лицо является налоговым агентом по НДС при оказании услуг иностранной компанией, когда соблюдаются два условия:

- местом реализации является российская территория;

- компания из другой страны не зарегистрирована в ФНС РФ.

Обязанность налогового агента по НДС, если иностранная компания оказывает услуги российской компании, возникает независимо от применяемой юридическим лицом системы налогообложения — ОСН, УСН или ЕНВД.

Индивидуальные предприниматели, применяющие любую из систем налогообложения, в т. ч. патентную систему, приобретающие услуги у контрагента из другой страны, принимают на себя обязанность налогового агента по НДС и сдают налоговую декларацию в установленном порядке.

Что касается обязанности по уплате НДС для иностранных организаций, то такая обязанность возникает, если:

- зарубежному контрагенту присвоен российский ИНН;

- компания имеет представительства или филиалы в России.

Налоговый агент сдает отчетность в электронной форме ежеквартально. Сроки подачи декларации — не позднее 25 дня после окончания отчетного квартала.

Эксперты КонсультантПлюс разобрали, как правильно заполнять платежку для расчетов с иностранной организацией. Используйте эти образцы бесплатно.

Место реализации

Под местом реализации понимается территория государства, где работы фактически завершены. Таким местом признается российская территория, если оказание услуг завершено на территории РФ. Исключение — сдача в аренду движимого и недвижимого имущества, агентские, бухгалтерские, консультационные и некоторые другие услуги, перечисленные в п. 1 ст. 148 НК РФ, для которых местом реализации является местонахождение покупателя или имущества.

Плательщиком НДС по консультационным услугам иностранной компании является иностранный контрагент (письмо Минфина от 15.03.2019 № 03-07-08/17231).

В этом же документе содержится информация о порядке уплаты НДС с электронных услуг иностранной компании в РФ: в этом случае обязанность исчисления и уплаты лежит на поставщике.

Российская компания выполняет функции налогового агента по НДС с транспортных услуг иностранной компании при условии, что пункты отправления и назначения груза расположены на территории Российской Федерации (пп. 4.1 п. 1 ст. 148 НК РФ).

Порядок исчисления и уплаты НДС

Налог по ставке 20% удерживается из суммы, причитающейся к уплате зарубежному партнеру, и перечисляется в бюджет той же датой, когда происходит оплата по контракту.

Пример. Перевозчик из Германии занимается грузоперевозками товаров по российской территории. В соответствии со ст. 161 и ст. 148 Налогового кодекса, иностранная фирма не является плательщиком НДС, если не имеет филиалов и представительств в России, и услуги оказаны на территории РФ. В нашем примере оба эти условия выполнены.

В сентябре 2020 года стоимость доставки составила 1500 евро, что по курсу ЦБ на день оплаты (15 сентября) составляет 126 495 руб.

Налог на добавленную стоимость в сумме 21 082,50 руб. оплачен платежным поручением от 15.09.2020. Поставщику перечислено за минусом налога 105 412,50 руб. (1250 евро).

Следующий вопрос: как рассчитать НДС, если российская организация оказывает услуги иностранной организации на территории РФ. В этом случае следует обратиться к ст. 149 НК, содержащей перечень товаров, работ и услуг, освобожденных от налогообложения, и сопоставить условия.

| Условие | Налогообложение |

|---|---|

| Подпадает под перечень ст. 149 | Нет |

| Не подпадает под перечень ст. 149, местом реализации является территория РФ | Да |

| Местом реализации не является территория России | Нет |

Как учесть исчисленный налог

Налоговый агент отражает исчисленный налог бухгалтерскими проводками:

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Начисление налога | 76 | 68 |

| Отражение НДС по услугам | 19 | 76 |

| Уплата | 68 | 51 |

| Отражение в книге покупок (принятие к вычету) | 68 | 19 |

При экспорте (оказании услуг иностранной организации на УСН) проводки в учете экспортера выглядят так:

| Содержание операции | Дебет | Кредит |

|---|---|---|

| Поступление оплаты от контрагента | 51 | 90 «Выручка» |

| Начисление налога в связи с применением УСН (по итогам года) | 99 | 68 |

Обязанность по исчислению налога отсутствует, т. к.:

- организации, применяющие УСН, освобождены от уплаты НДС;

- местом реализации не является территория Российской Федерации.

Как отчитаться по налогу

Декларация по НДС предоставляется в налоговые органы ежеквартально, форма утверждена приложением № 1 к приказу ФНС России от 29.10.2014 № ММВ-7-3/558@ (в ред. приказа ФНС России от 28.12.2018 № СА-7-3/853@).

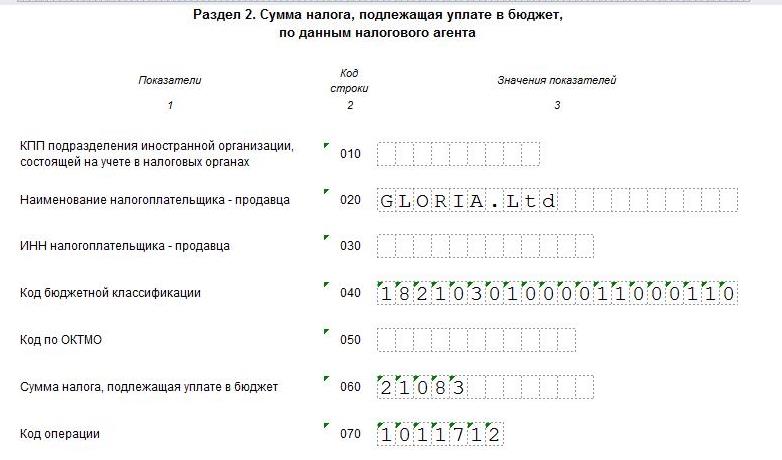

Налоговые агенты заполняют раздел 2 декларации. На каждого иностранного контрагента заполняется отдельная страница.

Ответственность за неуплату

Если агент не отразил данные об операции по импорту в декларации, но отправил отчет вовремя, то санкции за неподачу декларации не применяются. Камеральная проверка выявляет операции, подлежащие налогообложению, о чем в адрес агента направляется требование, в котором содержится предписание предоставить уточненную декларацию либо пояснения.

После подачи уточненного расчета налоговый орган взыскивает недоимку, пени и штраф в размере 20% от суммы неудержанного налога (ст. 123 НК РФ).

Приказ ФНС России от 29.10.2014 N ММВ-7-3/558@

Приказ ФНС России от 28.12.2018 N СА-7-3/853@

Статья 148 НК РФ. Место реализации работ (услуг)

Статья 149 НК РФ. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 161 НК РФ. Особенности определения налоговой базы налоговыми агентами

Важно

Численность забронированных сотрудников отнесли к гостайне

Важно

Численность забронированных сотрудников отнесли к гостайне