Организации и предприниматели в марте и апреле 2024 г. обязаны сдать декларацию по УСН. Рассказываем про новый бланк и порядок заполнения отчетности пошагово.

Навигация

Коротко о главном: 5 пунктов

- Декларация УСН состоит из титульного листа и трёх разделов, каждый из которых имеет подразделы для разных объектов налогообложения.

- При заполнении используются данные о доходах и, при необходимости, о расходах, с учётом выбранного объекта налогообложения.

- Суммы в декларации указываются в рублях, копейки округляются; исправления не допускаются.

- Сроки сдачи декларации зависят от статуса налогоплательщика: для юридических лиц до 25 марта, для ИП до 25 апреля.

- Декларацию можно заполнить в электронном виде через личный кабинет налогоплательщика на сайте ФНС.

Состав отчета по УСН

Форма и правила заполнения декларации УСН «доходы» в 2024 году утверждены Приказом ФНС № ЕД-7-3/958@ от 25.12.2020 в ред. Приказа ФНС № ЕД-7-3/1036@ от 01.11.2022. Этот бланк применяют с отчетности за 2023 год. Декларация состоит из титульного листа и трех разделов (у первого и второго есть по два подраздела):

- раздел 1.1. «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), подлежащая уплате (уменьшению), по данным налогоплательщика»;

- раздел 1.2. «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика»;

- раздел 2.1. «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы)»;

- раздел 2.2. «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения — доходы, уменьшенные на величину расходов)»;

- раздел 3. «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования».

Советуем прочитать: как отчитываются ООО и ИП на УСН

В зависимости от применяемого налогоплательщиком объекта налогообложения («доходы» или «доходы минус расходы») заполняются и листы декларации: при доходах включают подразделы 1.1 и 2.1, во втором случае (при применении ставки 15%) — подразделы 1.2 и 2.2.

Подробнее: какие бывают виды УСН

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно заполнить декларацию по УСН.

Основные требования к заполнению отчета

Приказом ФНС № ЕД-7-3/958@ утверждено заполнение декларации УСН 6% для ИП без работников или с наемным персоналом. Суммы в этот отчет вносятся в целых рублях. Копейки округляются. Если документ заполняется от руки, то необходимо использовать чернила синего, фиолетового или черного цвета.

Каждая страница отчета распечатывается на отдельном листе (двусторонняя печать запрещена). Обычно налогоплательщики не придают значения при заполнении декларации такому моменту, как выравнивание цифр в полях, а это очень важно. Если форму заполняют от руки, то числа проставляют с первого — левого — поля, при электронном заполнении цифры выравнивают по правому краю. Если остаются свободные клетки, то ставят прочерк. Все текстовые значения проставляют заглавными печатными буквами.

Правила заполнения отчетов едины для любых видов собственности: и для юридических лиц, и для индивидуальных предпринимателей.

Чтобы наглядно показать порядок заполнения декларации по УСН, мы составили пошаговую инструкцию и готовые образцы.

Сроки сдачи декларации по УСН

Срок сдачи зависит от типа налогоплательщика:

- до 25 марта — для юридических лиц;

- до 25 апреля — для индивидуальных предпринимателей.

Если организация или ИП прекращают применять упрощенку, то отчет они сдают, не дожидаясь окончания налогового периода, — до 25-го числа месяца, следующего за месяцем снятия с учета в качестве плательщика УСН. А если больше нет права на упрощенную деятельность из-за нарушений требований ст. 346.13 НК РФ, то декларацию УСН подают до 25-го числа после окончания квартала, в котором предпринимательская деятельность перестала соответствовать условиям НК РФ. У ИП есть возможность заполнить декларацию УСН онлайн в личном кабинете налогоплательщика на сайте ФНС.

Для информации: сроки оплаты УСН

Как заполнить декларацию УСН по объекту «доходы минус расходы»

Налоговый период 2023: организации отчитываются до 25.03.2024, ИП — до 25.04.2024.

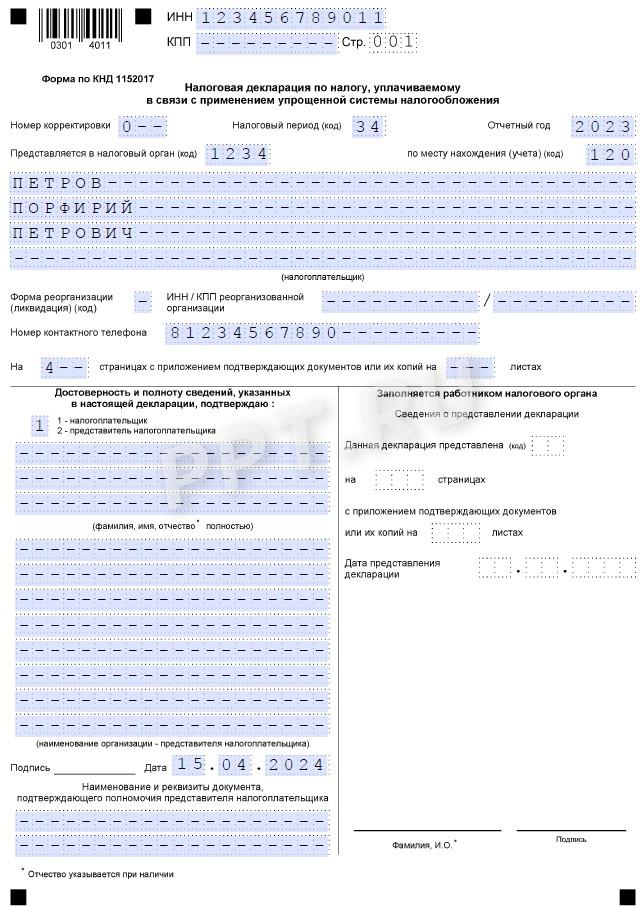

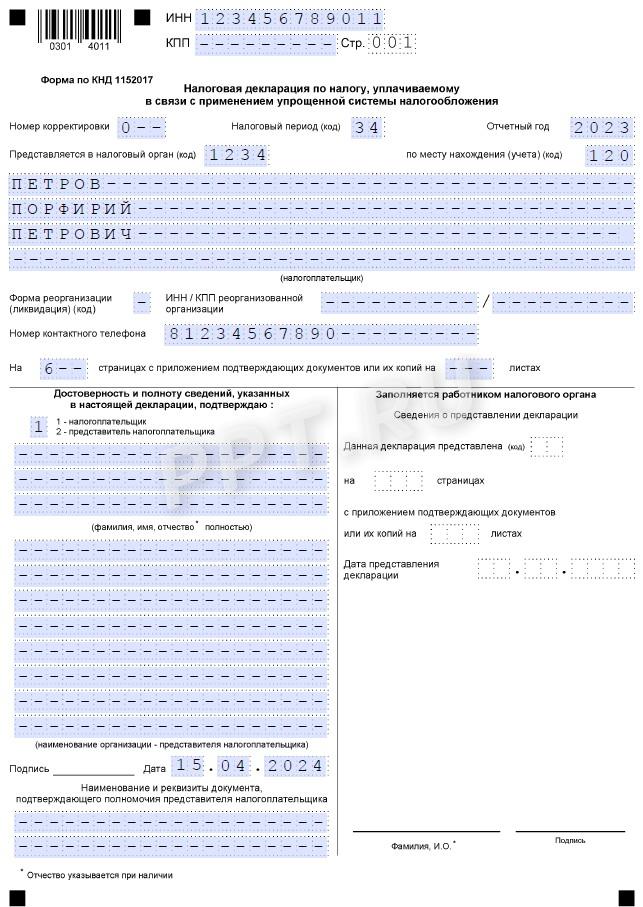

Шаг 1. Титульный лист

ИНН и КПП берутся из свидетельства о постановке на учет и вписываются на все страницы документа (см. образец свидетельства). В электронном виде достаточно указать их только один раз, остальные заполнятся автоматически. Код налогового органа имеется и в свидетельстве о постановке на учет. Под отчетным годом понимается налоговый период, т. е. 2023-й — в нашем случае.

Название налогоплательщика берется из того же свидетельства либо устава.

Телефон принято записывать 11-значный (с восьмеркой). Если до вас проще дозвониться по мобильному, значит, укажите его.

Достоверность сведений подтверждает:

- налогоплательщик;

- доверенный представитель.

Если код 1 (удостоверяет налогоплательщик), то в нижнем поле «Наименование документа» ставятся прочерки, иначе указывается доверенность.

Заполняем титульный лист декларации по УСН «доходы минус расходы»

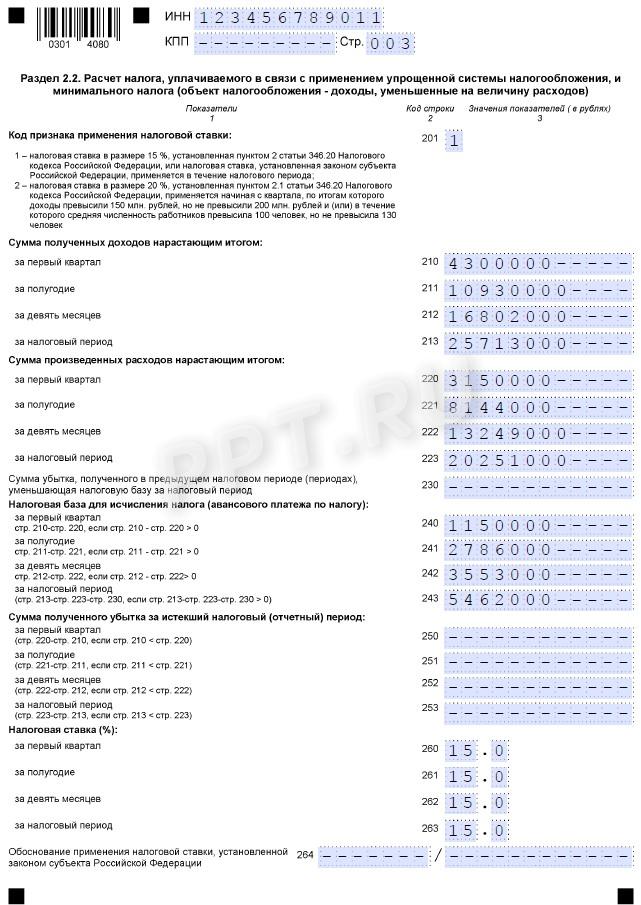

Шаг 2. Раздел 2.2

Для каждого объекта налогообложения в декларации по УСН предусмотрен специальный подраздел. Если объект налогообложения «доходы минус расходы», то заполняем вначале раздел 2.2. Сначала указываем код, который соответствует применяемой налоговой ставке.

В строках 210-213 поквартально нарастающим итогом проставляем полученные доходы, из которых формируется налогооблагаемая база. А в 220-223 будут стоять суммы расходов (нарастающим итогом), соответствующих перечню из статьи 346.16 НК РФ. Как и в предыдущих случаях, каждой строке соответствует налоговый период (I квартал, полугодие, 9 месяцев, год). Если в предыдущем отчетном периоде получен убыток, то его отражают в строке 230. Он уменьшит налогооблагаемую базу. В нашем примере убытка нет.

Для итогового значения за отчетный период предназначена строка 213 в декларации по УСН, в ней суммируем доходы за все четыре квартала. Итоги по расходам подводим в строке 223.

В строках 240-243 указывается налогооблагаемая база для исчисления авансового платежа:

- 240 = стр. 210 - стр. 220, если > 0;

- 241 = стр. 211 - стр. 221, если > 0;

- 242 = стр. 212 - стр. 222, если > 0;

- 243 = стр. 213 - стр. 223 - стр. 230, если > 0.

Убытки отчетного года отражают в строках 250-253, если показатели строк 210-213 меньше 220-223. Следующие два блока по налоговой базе и убыткам отчетного года взаимоисключающие: если в строке 240 числовое значение (прибыль), то в строке 250 — прочерки (убыток), и наоборот. Аналогично для пар строк 241 и 251, 242 и 252, 243 и 253. Значения определяются простым вычитанием расходов из доходов за нужный период (первые два блока).

В строках 260-263 указывается налоговая ставка 15% или иная, предусмотренная законодательством субъекта РФ, где зарегистрирована деятельность налогоплательщика. Ставки налога варьируются в зависимости от региона и вида деятельности организации и меняются в течение года. Но обычно четыре раза указывается одно и то же значение. При необходимости указываем обоснование применения налоговой ставки.

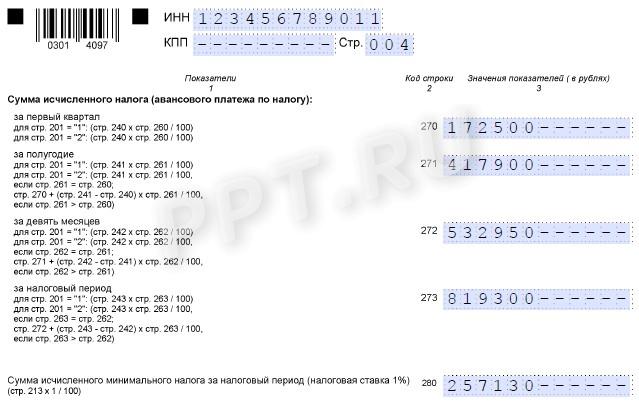

Суммы исчисленного налога — это не те платежи, которые фирма реально заплатила в бюджет. В строках 270-273 фиксируются математические значения: налоговая база, умноженная на ставку и разделенная на 100.

Авансы по налогу рассчитываются и отражаются в строках так:

- 270 = стр. 240 × стр. 260 / 100;

- 271 = стр. 241 × стр. 261 / 100;

- 272 = стр. 242 × стр. 262 / 100;

- 273 = стр. 243 × стр. 263 / 100.

Обратите внимание на строку 280 — минимальный налог на УСН (доходы за год по строке 213, умноженные на 1%). В строке 280 указывают минимальный налог к уплате. Он определяется как стр. 213 × 1 / 100.

Заполняем раздел 2.2 декларации по УСН «доходы минус расходы»

Шаг 3. Раздел 3

Третий раздел налоговой декларации предназначен для заполнения только теми организациями, которые получили денежные средства в соответствии с ст. 251 НК РФ. Речь идет о целевом финансировании, целевых поступлениях и доходах, поступивших в рамках благотворительной деятельности. Ранее фирмы на УСН при наличии таких сумм должны были заполнять лист 7 декларации по налогу на прибыль. Порядок заполнения нового раздела схож с предыдущими требованиями. Это специфический раздел, поэтому он не распространен среди упрощенцев.

Для графы 1 (код вида поступлений в разделе 3 декларации по УСН) значения приведены в приложении № 6 к порядку заполнения декларации из Приказа № ЕД-7-3/958@.

Заполнение раздела 3 начните с переноса денежных средств, не использованных в срок (или без срока использования), но полученных в предыдущем году. Для сумм, для которых установлен срок использования, укажите дату их поступления в графе 2, а в графе 3 — их размер. Если срок денежных средств, полученных в предыдущем отчетном периоде, не истек, то их сумму ставят в графе 6.

Только после этого заполняют данные о денежных средствах, полученных в отчетном периоде:

- в графах 2 и 5 по средствам с установленным сроком ставят даты получения и использования;

- в графе 3 — сумма полученных средств с установленным сроком;

- в графе 4 — денежные средства, полностью использованные по назначению в установленный срок;

- в графе 6 — сумма неиспользованных средств, срок по которым еще не истек;

- в графе 7 — использованные денежные средства не по целевому назначению (их включают во внереализационные доходы в момент фактического использования).

В строке «Итого по отчету» указываются итоговые суммы по соответствующим графам 3, 4, 6, 7 раздела 3.

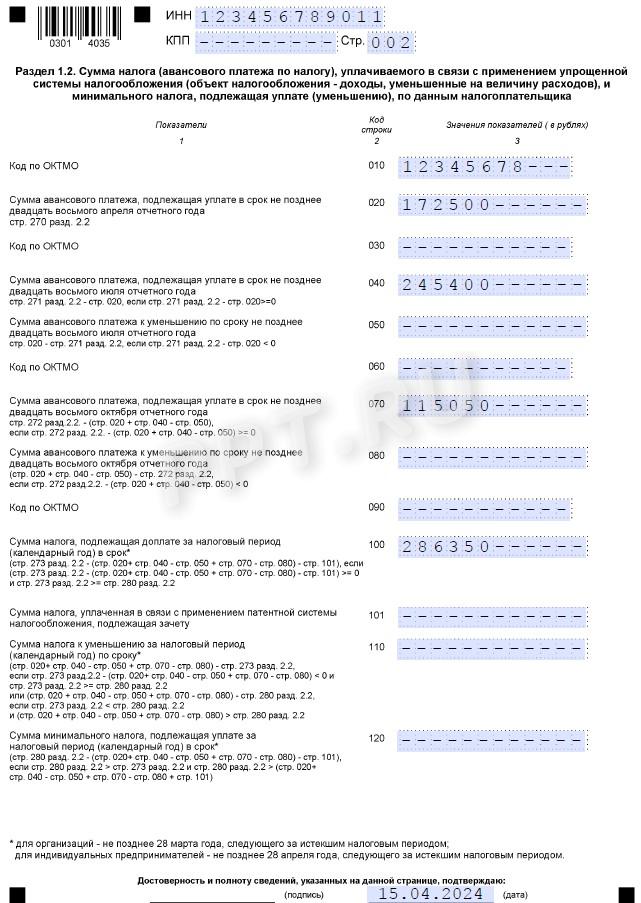

Шаг 4. Раздел 1.2

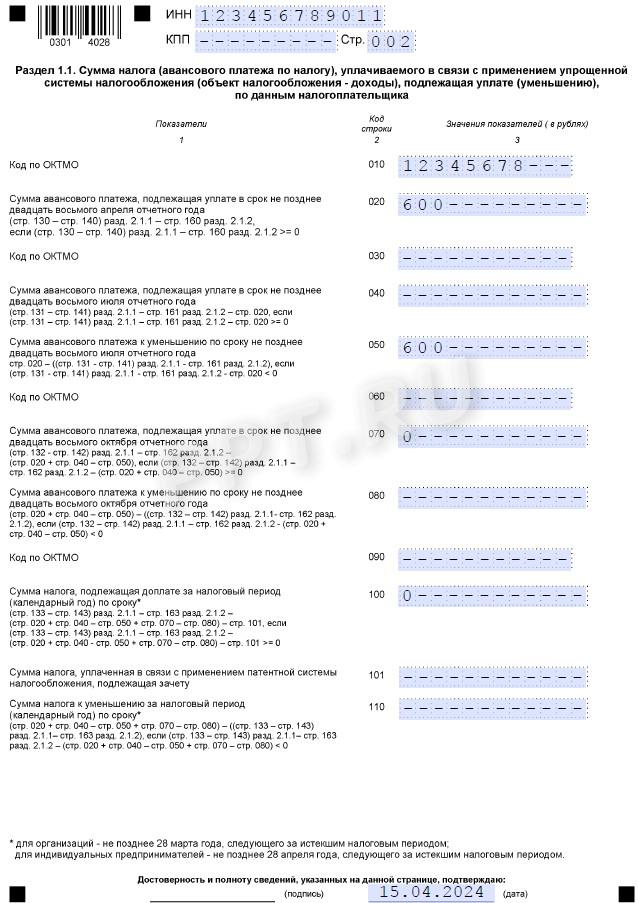

Заполняем так:

- в строку 010 впишите код ОКТМО (код уточняйте на сайте ФНС);

- впишите суммы квартальных авансовых платежей — в строки 020, 040, 070;

- в строку 100 — сумму доплаты за год.

Если в течение года были суммы к уменьшению, то вместо 040 заполните 050, а вместо 070 — 080.

Строки 110 и 120 предназначены для особых случаев. Если налог за год меньше авансовых платежей, то заполняется 110. Если следует доплатить сумму минимального налога — 120.

Заполняем раздел 1.2 декларации по УСН «доходы минус расходы»

Шаг 5. Проверка и удостоверение декларации

Подписи и даты ставятся на титульном листе и в разделе 1.2 (внизу).

Проверяется наличие ИНН и КПП на каждой странице. Уточняются номера страниц: 001 — титульный лист, 002 — раздел 1.2, 003 — раздел 2.2, а 004 — продолжение раздела 2.2.

На титульном листе указывается количество страниц. Официальных указаний, как это делать, нет, главное, чтобы все знакоместа были заняты. Учтите, что при подписании декларации по УСН представителем, а не директором фирмы, имеется как минимум одно приложение — доверенность на представителя.

И последнее: в налоговую инспекцию необходимо отправлять только заполненные разделы. Организации и ИП, которые работают без печати, не заверяют отчет круглой печатью.

Вам будет полезно узнать: нужна ли ИП печать

Заполняем декларацию по УСН для объекта «доходы»

Сроки сдачи за 2023 год: для организаций — до 25.03.2024, для ИП — до 25.04.2024. Теперь разберемся, как заполнить декларацию по УСН «доходы» за 2023 год для ИП без работников или с ними (правила заполнения почти не отличаются). Титульный лист оформляем по общим правилам.

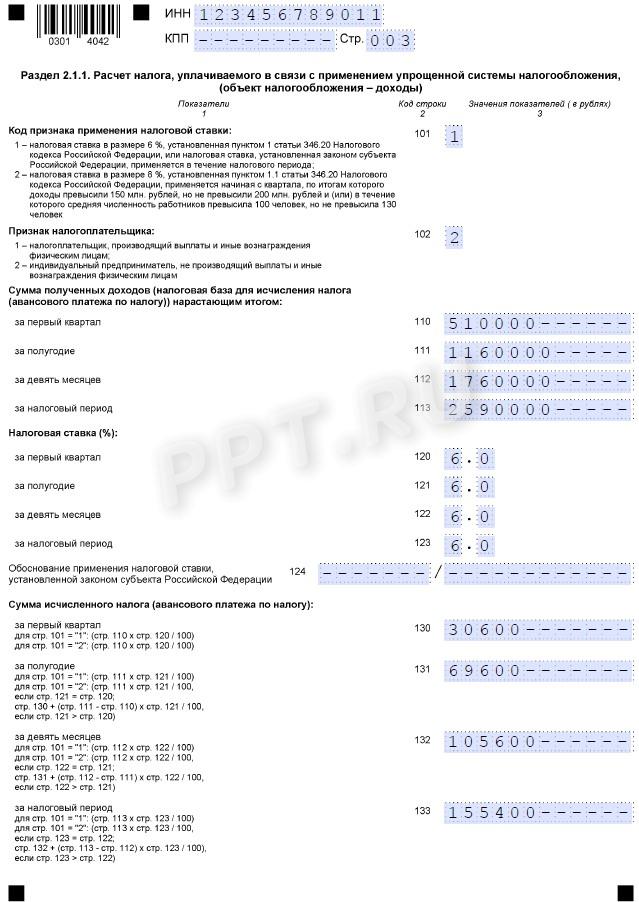

Основное заполнение декларации происходит в подразделе 2.1.1. В строке 101 указываем код признака применения налоговой ставки, в 102 — признак налогоплательщика. Для фирм и ИП, которые являются работодателями, значение «1», а для предпринимателей без работников — «2».

В строках 110-113 отражают полученные в отчетном периоде доходы (нарастающим итогом за каждый квартал), которые являются налогооблагаемой базой в соответствии со ст. 249 и 250 НК РФ. Т. е. в 110 — доходы за первый квартал, в 111 — за полугодие, в 112 — за 9 месяцев, в 113 — за год. Эти значения будут умножены на ставку налога из 120-123.

В порядке заполнения отчета разъясняется, как заполнить строку 124 в новой декларации по УСН в 2024 году: надо указать обоснование применения налоговой ставки по закону субъекта РФ. Заполняется при необходимости, а значения для заполнения приводятся в приложении № 5 к Приказу № ЕД-7-3/958@. Если таких оснований нет, то ставим прочерки.

В строках 130-132 рассчитывают суммы авансовых платежей, которые необходимо перечислять в бюджет до 28-го числа месяца, следующего после окончания каждого квартала:

- 130 стр. = стр. 110 × стр. 120 / 100;

- 131 стр. = стр. 111 × стр. 121 / 100;

- 132 стр. = стр. 112 × стр. 122 / 100.

Сумма налога по стр. 133 рассчитывается как стр. 113 × стр. 123 / 100.

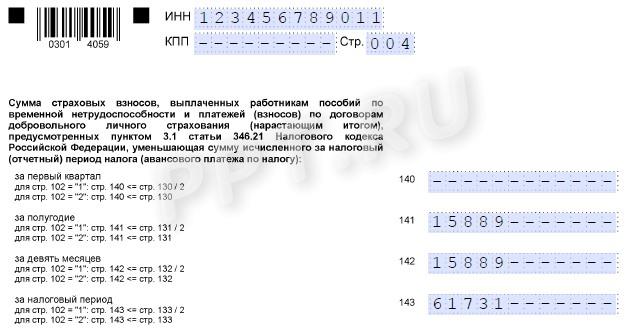

Строка 140 декларации по УСН «доходы» и строки с 141 по 143 предназначены для указания перечисленных за работников страховых взносов, выплаченных социальных пособий и взносов на добровольное страхование. На эти суммы разрешено уменьшить налог в пределах 50%.

Если у индивидуального предпринимателя нет работников, то в этих строках он ставит суммы фактически перечисленных страховых взносов за себя в тех налоговых периодах, когда осуществлялась уплата денежных средств в бюджет. Т. к. ИП вправе платить взносы по своему усмотрению до 31 декабря, то, к примеру, если он перечислил всю сумму в декабре, в налоговой декларации он заполнит только строку 143. Уменьшить сумму налога к уплате предприниматель вправе на все начисленные за себя в отчетном периоде взносы.

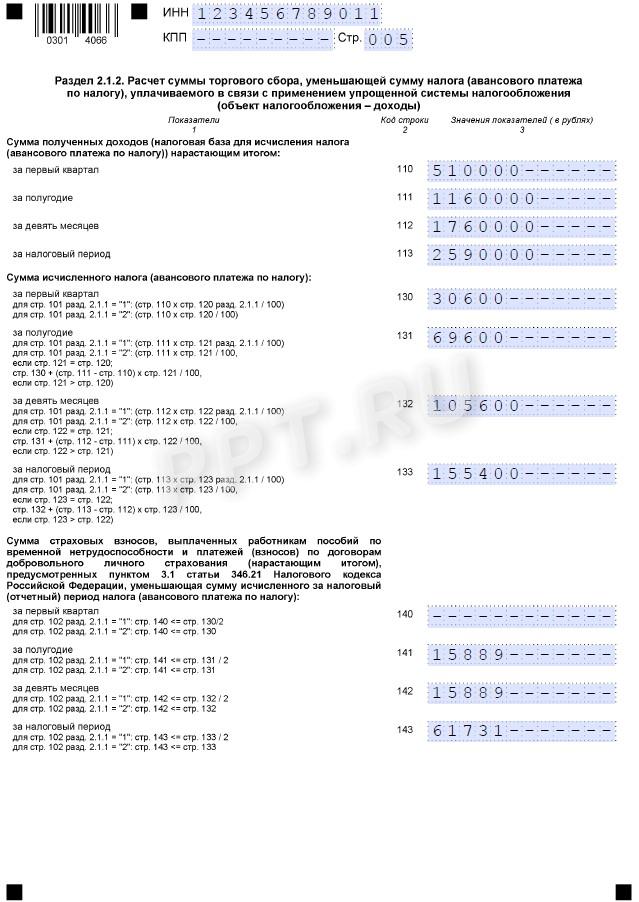

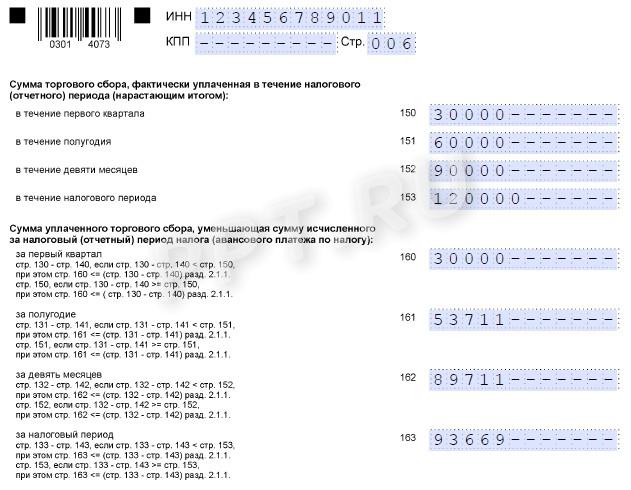

Несколько слов о том, как правильно заполнить налоговую декларацию для ИП на УСН без работников, если предприниматель является плательщиком торгового сбора. Для этого случая предназначен раздел 2.1.2 о торговом сборе. Но он действует только для Москвы и только в определенных главой 33 НК областях деятельности (разные виды розничной торговли).

То есть состав декларации при уплате торгового сбора увеличивается на один раздел 2.1.2. Все остальные части декларации — титульный лист, разделы 1.1 и 2.1.1 — налогоплательщики на УСН «доходы» заполняют по общеустановленным правилам.

Итоги подводят в разделе 1.1 декларации по УСН — здесь указывают перечисленные в течение отчетного года авансы и сумму налога на упрощенке к уплате в бюджет.

Вам в помощь образцы, бланки для скачивания

Приказ ФНС России от 25.12.2020 N ЕД-7-3/958@

Приказ ФНС России от 01.11.2022 N ЕД-7-3/1036@

Статья 251 НК РФ. Доходы, не учитываемые при определении налоговой базы

Статья 346.16 НК РФ. Порядок определения расходов

Статья 346.21 НК РФ. Порядок исчисления и уплаты налога

Статья 6.1 НК РФ. Порядок исчисления сроков, установленных законодательством о налогах и сборах

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

"Каждая страница отчета распечатывается на отдельном листе (двусторонняя печать запрещена). Обычно налогоплательщики не придают значения при заполнении декларации такому моменту, как выравнивание цифр в полях, а это очень важно. Если форму заполняют от руки, числа проставляют с первого — левого — поля, при электронном заполнении цифры выравнивают по правому краю. Если остаются свободные клетки, ставят прочерк. Все текстовые значения проставляют заглавными печатными буквами."

Что значит выравнивание по правому краю? Потому что в примере у вас указано выравнивание по левому краю и видно, что заполнено с помощью ПО.

В случае если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, при указании десятизначного идентификационного номера налогоплательщика (далее - ИНН) организацией в поле "ИНН" из двенадцати знакомест показатель заполняется следующим образом "5024002119--".

Получается что такого понятия, как выравнивание по правому краю тут нет и оно не применяется, так как действует правило проставление прочерков при заполнении цифровых значений слева направо