Благотворительность — это вид финансовой и нефинансовой поддержки организаций и фондов, бюджетных учреждений (например, школ и музеев), спортивных и социально ориентированных НКО, а также отдельных граждан. Государство поощряет такую деятельность, предлагая льготное налогообложение.

Навигация

- Понятие благотворительности

- На какие цели направлена благотворительная деятельность

- Кто участвует в благотворительной деятельности

- Налог на прибыль

- Льготы по НДС

- Отказ от льготы по НДС

- Входной НДС

- Бухгалтерский учет благотворительной помощи

- Благотворительность юридических лиц в адрес фондов

- Благотворительная деятельность физических лиц и НДФЛ

- Кому помогать

- В какой форме оказывать помощь физлицам

- Как рассчитать сумму вычета и подлежащий возврату налог

- Как перечислить деньги на благотворительные цели

- Куда обращаться и какие документы необходимы для получения вычета

Многие юридические лица в определенный период своего развития приходят к благотворительности. Но если у граждан этот вид деятельности не требует определенного оформления, то к организациям закон более строг. Любая благотворительная деятельность отражается в бухгалтерском и налоговом учете.

Благотворительность в Российской Федерации регулируется Конституцией Российской Федерации, Гражданским кодексом Российской Федерации, Федеральным законом от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и благотворительных организациях».

Понятие благотворительности

Понятие благотворительной деятельности содержится в Федеральном законе № 135-ФЗ и понимается как оказание «бескорыстной (безвозмездной или на льготных условиях)» помощи тем, кто в этом нуждается.

Помощь осуществляется в виде добровольной «передачи гражданам или юридическим лицам имущества, в том числе денежных средств, бескорыстного выполнения работ, предоставления услуг, оказания иной поддержки». Кроме того, добровольные пожертвования разрешает статья 582 Гражданского кодекса РФ.

На какие цели направлена благотворительная деятельность

Обратите внимание на то, что цели благотворительности закреплены законодательно. Их перечень приведен в ст. 2 Федерального закона № 135-ФЗ и выглядит так:

- социальная поддержка и защита граждан, включая улучшение материального положения малообеспеченных, социальную реабилитацию безработных, инвалидов и иных лиц, которые в силу физических или интеллектуальных особенностей, иных обстоятельств не способны самостоятельно реализовать свои права и законные интересы;

- подготовка населения к преодолению последствий стихийных бедствий, экологических, промышленных или иных катастроф, к предотвращению несчастных случаев;

- оказание помощи пострадавшим в результате стихийных бедствий, экологических, промышленных или иных катастроф, социальных, национальных, религиозных конфликтов, жертвам репрессий, беженцам и вынужденным переселенцам;

- содействие укреплению мира, дружбы и согласия между народами, предотвращению социальных, национальных, религиозных конфликтов;

- содействие укреплению престижа и роли семьи в обществе;

- содействие защите детства, материнства и отцовства;

- содействие деятельности в сфере образования, науки, культуры, искусства, просвещения, духовному развитию личности;

- содействие деятельности в сфере профилактики и охраны здоровья граждан и пропаганды здорового образа жизни, улучшения морально-психологического состояния граждан;

- содействие деятельности в области физической культуры и спорта (за исключением профессионального спорта);

- охрана окружающей среды и защита животных;

- охрана и должное содержание зданий, объектов и территорий, имеющих историческое, культовое, культурное или природоохранное значение, и мест захоронения;

- подготовка населения в области защиты от чрезвычайных ситуаций, пропаганды знаний о защите населения и территорий от чрезвычайных ситуаций и обеспечения пожарной безопасности;

- социальная реабилитация детей-сирот, детей, оставшихся без попечения родителей, безнадзорных детей, детей, находящихся в трудной жизненной ситуации;

- оказание бесплатной юридической помощи и правовое просвещение населения;

- содействие добровольческой деятельности;

- участие в деятельности по профилактике безнадзорности и правонарушений несовершеннолетних;

- содействие развитию научно-технического, художественного творчества детей и молодежи;

- содействие патриотическому, духовно-нравственному воспитанию детей и молодежи;

- поддержка общественно значимых молодежных инициатив, проектов, детского и молодежного движения, детских и молодежных организаций;

- содействие деятельности по производству и (или) распространению социальной рекламы;

- содействие профилактике социально опасных форм поведения граждан.

При этом направление денежных и других материальных средств, оказание помощи в иных формах коммерческим организациям и поддержка политических партий, движений, групп и кампаний, спонсорская помощь бюджетному учреждению благотворительной деятельностью не является. Также запрещено проводить одновременно с благотворительностью предвыборную агитацию или разъяснительную работу по вопросам референдума.

Кто участвует в благотворительной деятельности

В благотворительной деятельности принимают участие отдельные граждане или организации, которые оказывают благотворительную помощь, а также получатели этой помощи. Законодательство делит участников благотворительной деятельности на три категории: благотворители, добровольцы, благополучатели:

- Благотворители — это лица, осуществляющие благотворительную деятельность в форме «бескорыстной (безвозмездной или на льготных условиях) передачи в собственность имущества, в том числе денежных средств, предоставления услуг благотворительным организациям для целей благотворительной деятельности».

- Добровольцы — «физические лица, осуществляющие благотворительную деятельность в форме безвозмездного выполнения работ, оказания услуг (добровольческой деятельности)».

- Благополучатели — лица, получающие помощь от благотворителей и добровольцев.

В благотворительной деятельности участвуют как частные, так и юридические лица.

Для поощрения благотворительной деятельности, помимо Федерального закона от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и благотворительных организациях», наше государство приняло ряд налоговых норм, которые предоставляют налоговые льготы налогоплательщикам организациям и налогоплательщикам физическим лицам. Рассмотрим их плюсы и минусы.

Еще по теме: что такое волонтерская деятельность

Налог на прибыль

Действующее налоговое законодательство предписывает организациям, которые занимаются благотворительной деятельностью, оказывать помощь нуждающимся только из средств чистой прибыли. В связи с этим организации не освобождены от уплаты налога на прибыль из тех сумм, которые были направлены на благотворительность, а расходы на благотворительность уменьшают налог на прибыль только в строго определенных случаях.

В 2020 году в связи с пандемий коронавируса были приняты поправки в Налоговый кодекс РФ, в силу которых организации уменьшают налог на прибыль путем включения в расходы, связанные с производством и (или) реализацией:

- Пожертвования в виде имущества (в том числе денежных средств), переданного организациям, включенным в реестр социально ориентированных некоммерческих организаций, которые являются получателями соответствующих субсидий и грантов (пп. 19.6 п. 1 ст. 265 НК РФ).

- Стоимость безвозмездно переданного на борьбу с коронавирусом (лечение, диагностика, предотвращение распространения) имущества или перечисленных (переданных) денежных средств.

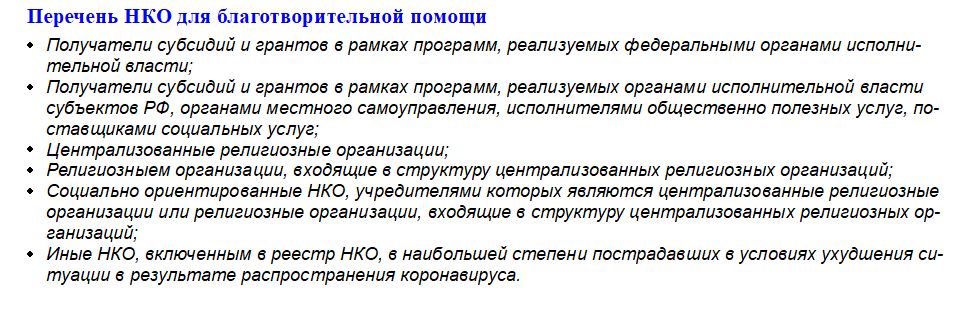

Перечень НКО публикуется на сайте Минэкономразвития РФ. Вот он по состоянию на 01.01.2021.

В остальных случаях, в силу пп. 16 и 34 ст. 270 Налогового кодекса РФ, при определении налоговой базы не учитываются расходы «в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходов, связанных с такой передачей», и «целевые отчисления, сделанные налогоплательщиком на содержание некоммерческих организаций и ведение ими уставной деятельности».

Министерство финансов РФ считает, что расходы, произведенные организацией в рамках благотворительной деятельности, не отвечают требованиям ст. 252 Налогового кодекса РФ и, следовательно, не уменьшают налоговую базу по налогу на прибыль (письмо Минфина от 16.04.2010 № 03-03-06/4/42, письмо от 04.04.2007 № 03-03-06/4/40).

Региональные власти, при желании, уменьшают налоговые ставки, по которым осуществляется налогообложение благотворительного фонда. Это предусмотрено нормами статьи 284 НК РФ, в соответствии с которой органы законодательной власти субъектов РФ вправе уменьшать ставки налога на прибыль в части, подлежащей зачислению в региональный бюджет (до 13,5%) для отдельных категорий налогоплательщиков.

Льготы по НДС

Разберемся, облагаются ли пожертвования налогом на добавленную стоимость. В силу пп. 12 п. 3 ст. 149 Налогового кодекса РФ, безвозмездная передача товаров, работ, услуг, имущественных прав в рамках благотворительной деятельности освобождена от обложения НДС еще с 2016 года. Главное условие — надо, чтобы такая деятельность велась в соответствии с Федеральным законом № 135-ФЗ и не касалась подакцизных товаров.

В 2020 году эту норму дополнили — при помощи по борьбе с коронавирусом обязанность восстанавливать НДС у благотворителя не возникает (пп. 51 п. 2 ст. 146 НК РФ, пп. 2 п. 3 ст. 170 НК РФ). Но в части НДС при передаче имущества НКО льгот у благотворителей нет.

Чтобы применить льготное налогообложение благотворительной помощи по НДС, необходимо соблюдать определенные условия. Как было сказано, главным из них является оказание благотворительной помощи только в определенных законодательством целях.

Допустим, строительная организация на безвозмездной основе произвела работу по ремонту помещения школы с закупкой необходимых для ремонта материалов. Эти работы освобождаются от обложения НДС (см. письмо Минфина России от 10.05.2012 № 03-07-07/49). Также вручение обществом подарков работникам, уходящим на пенсию, относится к хозяйственным операциям, преследующим такую цель, как «социальная поддержка и защита граждан, включая улучшение материального положения малообеспеченных», и освобождается от обложения НДС (см. постановление ФАС ЦО от 04.07.2012 № А14-2540/2011).

Безвозмездная передача детских подарков работникам предприятия для их детей с целью пропаганды и укрепления семейных ценностей, проявления заботы о подрастающем поколении, содействия защите материнства, детства и отцовства — это благотворительная помощь; налогообложение применяется льготное: организация освобождается от обложения НДС, так как налог на пожертвование физическому лицу не начисляется. Операции являются передачей товаров для собственных нужд налогоплательщика или как операция по реализации товаров (см. постановление ФАС МО от 06.04.2009 № КА-А40/2403-09).

Помимо соблюдения целей, организация, которая занимается благотворительностью, должна документально подтвердить такие операции для получения права на льготу. Примерный перечень документов, на основании которых это происходит, привел Минфин России в письме от 26.10.2011 № 03-07-07/66. Налоговые органы, оценивая правомерность того, что организация претендует на льготное налогообложение, примут в расчет такие документы:

- договор с получателем благотворительной помощи на безвозмездную передачу товаров, выполнение работ, оказание услуг в рамках осуществления благотворительной деятельности;

- копии документов, подтверждающих принятие на учет получателем благотворительной помощи указанных товаров, работ, услуг;

- документы, свидетельствующие о целевом использовании полученных в рамках благотворительной деятельности товаров (работ, услуг).

Если благотворительную помощь получает физическое лицо, достаточно предоставить документ, подтверждающий фактическое безвозмездное получение гражданином товаров, работ или услуг (см. письмо УФНС России по г. Москве от 02.12.2009 № 16-15/126825, письмо Минфина России от 26.10.2011 № 03-07-07/66).

Если пожертвования (не обязательно благотворительные) осуществляются только в денежной форме некоммерческим организациям на осуществление уставной деятельности, не связанной с предпринимательством, или физическим лицам, то пакет документов собирать не нужно. И более того, в таком случае не следует заявлять и благотворительную льготу. Безвозмездная передача денежных средств в форме пожертвования не признается реализацией товаров, работ, услуг и, соответственно, не облагается НДС у передающей стороны по другим основаниям (п. 3 ст. 39, подп. 1 п. 2 ст. 146 Налогового кодекса РФ).

И, наконец, если благотворитель осуществляет операции, как облагаемые НДС, так и освобожденные от налогообложения, он обязан вести их раздельный учет (п. 4 ст. 149 НК РФ). Порядок раздельного учета операций налогоплательщик разрабатывает самостоятельно и раскрывает в учетной политике.

Отказ от льготы по НДС

Организации вправе добровольно отказаться от льготы по НДС. Об этом сказано в пункте 5 ст. 149 Налогового кодекса РФ: «отказ от льготного налогообложения может быть осуществлен только в отношении тех операций, которые предусмотрены п. 3 указанной статьи». При этом налогоплательщик должен предоставить заявление об отказе от льготы в налоговый орган по месту регистрации не позже первого числа того налогового периода (года), в котором он желает отказаться от льготы или приостановить ее использование.

Возможно, вы решили заняться благотворительностью всерьез и надолго и планируете приобретать для этого товар регулярно. В таком случае, отказавшись от льготы по НДС, согласно п. 1 ст. 172 и п. 1 ст. 171 Налогового кодекса, вы получите возможность принимать к вычету сумму входного НДС. Иногда это выгоднее самого освобождения от налога.

Входной НДС

По нормам ст. 170 Налогового кодекса РФ, суммы НДС, предъявленные продавцом товаров, передаваемых в рамках благотворительности, учитывают в стоимости и не подлежат вычету. Бухгалтерский учет НДС требует, чтобы, если товар изначально приобрели для деятельности, облагаемой НДС, и налог приняли к вычету, то при его передаче ранее принятый к вычету НДС следует восстановить (абз. 1 пп. 2 п. 3 ст. 170 Налогового кодекса РФ). Восстановлению подлежат суммы налога в отношении основных средств и нематериальных активов пропорционально их остаточной стоимости без учета переоценок.

Таким образом, если имущество, по которому ранее входной НДС приняли к вычету, передается на благотворительность, налог необходимо восстановить в том налоговом периоде, в котором произошла операция в рамках благотворительной деятельности. В соответствии с порядком, предусмотренным абз. 3 пп. 2 п. 3 ст. 170 НК РФ, восстановленный налог не включается в стоимость передаваемого имущества, а учитывается в составе прочих расходов налогоплательщика, как это предусмотрено ст. 264 НК РФ.

Бухгалтерский учет благотворительной помощи

Вся осуществленная благотворительность и налогообложение в 2025 году юридическими лицами отражается в бухгалтерском учете. Общий порядок признания расходов в бухгалтерском учете установлен положением по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденным приказом Минфина России от 06.05.1999 № 33н (ПБУ 10/99).

В пункте 17 ПБУ 10/99 сказано, что расходы хозяйствующего субъекта подлежат признанию в бухгалтерском учете независимо от его намерения получить выручку или другие доходы, и от формы осуществления такого расхода (денежной, натуральной и иной). Все расходы, согласно пункту 4 ПБУ 10/99, подразделяются на:

- расходы по обычным видам деятельности;

- прочие расходы.

Согласно п. 11 ПБУ 10/99, к прочим расходам, в том числе, относится перечисление средств (взносов, выплат и т. д.), связанных с благотворительной деятельностью, и расходы на осуществление спортивных мероприятий, отдыха, развлечений, мероприятий культурно-просветительского характера и иных аналогичных мероприятий. Таким образом, с учетом положений плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению, утвержденных приказом Минфина России от 31.10.2000 № 94н, учет и налогообложение благотворительной помощи в бухгалтерском учете организации отражаются по счету 91 «Прочие доходы и расходы».

В соответствии с п. 4, 7 положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02, организация должна исключить из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих периодов, затраты, возникшие в связи с оказанием безвозмездной благотворительной помощи. По этому показателю в бухгалтерском учете образуется постоянное налоговое обязательство. Проводки следующие:

- Дебет 76 Кредит 51 — перечислены денежные средства в форме пожертвований;

- Дебет 76 Кредит 41 — переданы в рамках благотворительной помощи товары;

- Дебет 91 Кредит 76 — расходы на пожертвование отнесены в состав прочих расходов;

- Дебет 91 Кредит 76 — стоимость товаров, переданных на пожертвование, отнесена в состав прочих расходов;

- Дебет 91 Кредит 68 — начислен НДС со стоимости безвозмездно переданных товаров;

- Дебет 99 Кредит 68 — отражено постоянное налоговое обязательство со стоимости перечисленных денежных средств, переданных товаров и суммы НДС.

Инструкция: как отразить спонсорскую помощь в 1С

Благотворительность юридических лиц в адрес фондов

Среди российских бизнесменов чаще практикуется оказание помощи не напрямую нуждающимся, через специально созданные структуры — благотворительные фонды, одним из которых является Петербургский благотворительный фонд AdVita («Ради жизни»). В большинстве случаев такой подход вызван желанием самостоятельно определять круг получателей пожертвований и уверенностью в контроле над расходами. Фонд, который собирает и распределяет средства на лечение больных раком, зарегистрирован на территории России как НКО, его деятельность регулируется законом, и жертвователи уверены в адресном расходовании своих средств. Такие фонды имеют штат сотрудников, отвечающих за поиск проектов, и обязательно сдают отчеты в налоговые органы.

Хотя все благотворительные организации, в том числе и фонды, освобождаются от налогообложения прибыли в рамках своей уставной деятельности, они обязаны ежегодно направлять в налоговые органы отчеты о расходовании средств, полученных в рамках благотворительных взносов. Если в ФНС сочтут такие расходы не соответствующими уставным целям, то все полученные средства будут признаны доходом фонда, подлежащим налогообложению. Например, благотворительный фонд не имеет права купить за деньги жертвователей недвижимое имущество или осуществить иные инвестиции.

Налогоплательщики на упрощенной системе налогообложения не вправе уменьшать доходы на суммы благотворительной помощи. Закрытый перечень расходов, на которые организации и ИП на УСН вправе уменьшить полученный доход, приведен в статье 346.16 НК РФ, и затраты на благотворительность в него не входят.

Благотворительная деятельность физических лиц и НДФЛ

Налоговое законодательство РФ поддерживает благотворителей — физических лиц. Статьей 219 Налогового кодекса РФ предусмотрено, что граждане-благотворители претендуют на социальный налоговый вычет. Это означает, что налогоплательщику вернут часть средств, потраченных им на благотворительность: налоги уменьшат на размер социального налогового вычета в сумме, равной этой помощи. То есть он получит из бюджета часть уплаченного им за год налога на доходы физических лиц (НДФЛ), то есть фактически 13% от суммы его расходов на благотворительность.

Те, кто получает помощь, задаются вопросом: облагаются налогом или нет пожертвования в их адрес — нет, такие доходы исключены из объектов налогообложения.

Кому помогать

Граждане получат уменьшение НДФЛ в случае оказания ими безвозмездной помощи организациям, деятельность которых имеет социальную направленность. Так, согласно пп. 1 п. 1 ст. 219 Налогового кодекса РФ, налогоплательщик получит социальный налоговый вычет в сумме доходов, перечисляемых им в виде пожертвований:

- благотворительным организациям;

- социально ориентированным некоммерческим организациям (на осуществление ими деятельности, предусмотренной законодательством РФ о некоммерческих организациях);

- НКО, осуществляющим деятельность в области науки, культуры, физической культуры и спорта (за исключением профессионального спорта), образования, просвещения, здравоохранения, защиты прав и свобод человека и гражданина, социальной и правовой поддержки и защиты граждан, содействия защите граждан от чрезвычайных ситуаций, охраны окружающей среды и защиты животных;

- религиозным организациям (на осуществление ими уставной деятельности);

- НКО (в вопросе формирования или пополнения целевого капитала согласно Федеральному закону от 30.12.2006 № 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций»).

Согласно пункту 2 статьи 11 Налогового кодекса РФ, под организациями в этом случае понимаются все юридические лица, которые образованы в Российской Федерации, и иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, филиалы и представительства указанных иностранных лиц и международных организаций, созданные на территории Российской Федерации. Таким образом, если финансовая помощь была оказана филиалам и представительствам российских организаций, она не учитывается при получении социального налогового вычета. Также, если гражданин окажет финансовую помощь непосредственно физическому лицу, уменьшить свою налоговую базу он не сможет.

В какой форме оказывать помощь физлицам

Налоговики и финансовые ведомства (см. письмо Минфина от 02.03.2010 № 03-04-05/8-78) полагают, что для получения социального вычета благотворительное пожертвование обязательно осуществляется в денежной форме.

Арбитражные суды придерживаются иного мнения (см. постановление ФАС УО от 08.12.2008 № Ф09-9086/08-С2, постановление ФАС ПО от 28.06.2006 по делу № А12-29703/05-С51). Пожертвование возможно путем передачи продуктов питания, и в этом случае налогоплательщик сохраняет возможность получения социального налогового вычета. В обоснование своей позиции суды опираются на норму п. 1 ст. 582 Гражданского кодекса РФ, в силу которой «пожертвованием признается дарение вещи или права в общеполезных целях».

В соответствии со ст. 1 Федерального закона № 135-ФЗ, «под благотворительностью понимается благотворительная деятельность граждан и юридических лиц по бескорыстной (безвозмездной) передаче гражданам или юридическим лицам имущества, в том числе денежных средств, бескорыстному выполнению работ, предоставлению услуг, оказанию иной поддержки».

Из смысла указанных норм следует, что передача денежных средств является лишь одним из возможных способов оказания благотворительной помощи.

В этой связи ограничительное толкование налоговиками пп. 1 п. 1 ст. 219 Налогового кодекса РФ противоречит п. 3 ст. 39 Конституции РФ. Там сказано, что «в России поощряются добровольное социальное страхование, создание дополнительных форм социального обеспечения и благотворительность».

Как рассчитать сумму вычета и подлежащий возврату налог

Вычету подлежит та сумма, которую налогоплательщик израсходовал из личных средств. Но общий размер льготы не превышает 25% от годового дохода, причем это ограничение распространяется на все расходы, связанные с благотворительностью и пожертвованиями.

Вместе с тем, учитывается только доход, облагаемый налогом по ставке 13%. Остаток социального налогового вычета на благотворительность на следующий год не переносится. Он так и остается неиспользованным.

Пример

Гражданин А. в 2020 г. пожертвовал на уставную деятельность религиозной организации 200 000 руб. Также им была оказана благотворительная помощь некоммерческой спортивной организации на сумму 275 000 руб.

Сумма годового дохода гражданина А. за 2020 г. до применения всех налоговых вычетов составила 4 521 000 руб., в том числе не облагаемая НДФЛ — 300 000 руб.

Таким образом, общий лимит для благотворительности и пожертвований составляет 1 055 250 руб. ((4 521 000 - 300 000) руб. × 25%). Общая сумма благотворительности составила 475 000 руб. (200 000 + 275 000).

Так как сумма пожертвований меньше, чем сумма возможного лимита, вся она учитывается при расчете НДФЛ за год.

Как перечислить деньги на благотворительные цели

Граждане вправе перечислить средства на благотворительность следующими способами:

- через бухгалтерию по месту работы, подав соответствующее заявление главному бухгалтеру;

- с банковского счета или наличными через банк;

- через кассу организации, которой гражданин оказывает помощь.

Перечисление через организацию

Организация — источник дохода гражданина перечисляет денежные средства на благотворительные цели только на основании его письменного заявления. В заявлении указывают периодичность перечисления, конкретные суммы или доли (проценты) от заработной платы и другую информацию. И обязательно привести реквизиты счета организации-благополучателя. Форма заявления свободная.

В этом случае документами, подтверждающими произведенные расходы, будут копии платежных поручений на перечисление денег на благотворительные цели с отметкой банка об исполнении. При оформлении платежного поручения в поле «назначение платежа» необходимо указать: «От Ф.И.О. помощь интернату», «От Ф.И.О. на осуществление уставной деятельности». Некоторые налоговые органы требуют, помимо копий платежек, предоставить справку от организации о произведенных перечислениях.

Перечисление через банк

Если денежные средства налогоплательщик перечислил со своего банковского счета, то расходы подтверждаются банковской выпиской о перечислении средств на благотворительные цели.

Удобно перечислять деньги через отделения Сбербанка России. Обращаю ваше внимание на то, что при заполнении документа по форме № ПД-4 в строке «наименование платежа» следует написать «перечисление средств на благотворительные цели». В налоговый орган предоставляется квитанция к этой форме с отметкой банка.

Если гражданин вносит деньги непосредственно в кассу организации, которой он оказывает финансовую помощь, то подтверждающим документом является квитанция к приходному ордеру с указанием цели использования вносимых средств. Например: «Благотворительная помощь на проведение спортивных мероприятий».

Куда обращаться и какие документы необходимы для получения вычета

Налоговым законодательством не установлен четкий перечень документов, необходимых для подтверждения права налогоплательщика на получение социального налогового вычета в сумме пожертвований.

По общим правилам, социальный налоговый вычет на благотворительность предоставляется налогоплательщику на основании его письменного заявления в налоговый орган по месту жительства после окончания налогового периода. В заявлении указывают номер своего счета в банке, на который должен быть перечислен возвращаемый налог, и реквизиты банка. В статье 219 Налогового кодекса РФ указано, что «налогоплательщик обязан вместе с заявлением предоставить налоговую декларацию по форме 3-НДФЛ за тот налоговый период, в котором были перечислены пожертвования». Это является обязательным условием для уменьшения налога.

К заявлению прилагаются:

- справка о доходах по форме № 2-НДФЛ;

- платежные документы, подтверждающие перечисление денег на благотворительные цели.

Налоговую декларацию с заявлением на получение вычета подают в течение трех лет после окончания того налогового периода, в котором были произведены расходы на благотворительность. То есть в 2021 году принимали декларации за 2017-2020 годы, и соответственно в 2025 — за 3 прошлые года.

Налоговые льготы, предоставляемые нашим законодательством благотворителям, довольно ограничены. То есть оказывать помощь можно, конечно, любым организациям, фондам и частным лицам, в любых размерах, но далеко не за всю эту помощь положены льготы по уплате налога от государства. Тем не менее, не стоит отказываться от использования и тех ограниченных льгот, право на которые имеют благотворители.

Может пригодиться:

Приказ Минфина России от 06.05.1999 N 33н

Приказ Минфина РФ от 31.10.2000 N 94н

Приказ ФНС России от 03.10.2018 N ММВ-7-11/569@

Приказ ФНС России от 02.10.2018 N ММВ-7-11/566@

Приказ Минфина России от 19.11.2002 N 114н

Федеральный закон от 30.12.2006 N 275-ФЗ

Федеральный закон от 11.08.1995 N 135-ФЗ

Статья 1 ГК РФ. Основные начала гражданского законодательства

Статья 582 ГК РФ. Пожертвования

Статья 11 НК РФ. Институты, понятия и термины, используемые в настоящем Кодексе

Статья 146 НК РФ. Объект налогообложения

Статья 149 НК РФ. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 171 НК РФ. Налоговые вычеты

Статья 172 НК РФ. Порядок применения налоговых вычетов

Статья 207 НК РФ. Налогоплательщики

Статья 219 НК РФ. Социальные налоговые вычеты

Статья 249 НК РФ. Доходы от реализации

Статья 252 НК РФ. Расходы. Группировка расходов

Статья 264 НК РФ. Прочие расходы, связанные с производством и (или) реализацией

Статья 265 НК РФ. Внереализационные расходы

Статья 270 НК РФ. Расходы, не учитываемые в целях налогообложения

Статья 284 НК РФ. Налоговые ставки

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз