Возмещение НДС при экспорте товаров практически полностью переведено в электронную форму. Налогоплательщикам не нужно сдавать бумажные копии документов, достаточно предоставить электронные декларации и реестры. От применения нулевой ставки можно отказаться.

Навигация

- Коротко о главном: 5 пунктов

- НДС при вывозе товаров из России

- Налоговый учет и отчетность по НДС при экспорте

- Особенности для стран ЕАЭС

- Ставка налога для экспортеров

- Используйте онлайн-калькулятор

- Право на отказ от льготы

- Налоговая база НДС при вывозе товаров

- Возмещение, возврат или вычет НДС при экспорте

- Пошаговая инструкция подтверждения нулевой ставки НДС при экспорте

- Пример НДС при экспорте в ЕАЭС

Коротко о главном: 5 пунктов

- НДС при экспорте из России не уплачивается с нулевой ставкой.

- Для подтверждения этой ставки нужны определенные документы.

- Экспорт в страны ЕАЭС требует особых подтверждений, таких как договор поставки.

- Экспортеры могут выбрать, применять ли нулевую ставку или нет.

- НДС при экспорте можно возместить, если подать нужные документы.

НДС при вывозе товаров из России

Особенностям налога на добавленную стоимость при вывозе посвящены п. 2 ст. 151, п. 1 ст. 164, п. 1 ст. 165, п. 9 ст. 167 Налогового кодекса России. Экспортные товары и материалы не продаются российским потребителям, поэтому государство возвращает ранее уплаченный производителем налог. Также используются термины «налог не уплачивается» и «ставка 0 %». Все первичные документы, подтверждающие экспорт товаров, которые следует предоставлять в налоговую, указаны в Договоре о Евразийском экономическом союзе от 29.05.2014 (приложение № 18) и статье 165 Налогового кодекса РФ.

Подтверждающие документы налогоплательщики и агенты представляют в электронном формате, обоснованность положений закреплена в Приказе ФНС № ЕД-7-15/202@ от 14.03.2024.

Для справки: кто является плательщиком НДС

Налоговый учет и отчетность по НДС при экспорте

В налоговом учете операции по вывозу товаров фиксируются отдельно от остальных, используются специальные регистры. Организации обязаны вести раздельный учет НДС при экспорте только для сырьевых товаров (ст. 172 НК РФ, п. 3 Протокола о косвенных налогах). Раздельный учет заключается в использовании субсчетов и отдельных ведомостей и журналов.

Вычеты при экспорте несырьевых товаров применяют как обычно, а при экспорте сырьевых — только после подтверждения ставки 0 %.

В налоговой декларации при экспорте заполняются разделы 4–6, если:

- нулевая ставка подтверждена, то оформляется раздел 4 декларации;

- не подтверждена — раздел 6 декларации;

- надо дозаявить вычеты по операциям по ставке 0 %, которые не заявили раньше — раздел 5.

В бланке декларации выделено больше видов экспортных операций, чем в НК РФ, — по каждому из них предусмотрен индивидуальный регистр учета.

Эксперты КонсультантПлюс подробно разобрали особенности налогообложения при экспорте: как считать НДС, какие ставки использовать, как вести раздельный учет. Используйте эти инструкции бесплатно.

Особенности для стран ЕАЭС

Иначе подтверждается нулевой НДС при экспорте товаров из России в Казахстан, Белоруссию, Армению и Киргизию. Список документов на подтверждение 0 % ставки НДС при экспорте в 2025 году такой:

- договор поставки;

- товаросопроводительные документы;

- заявление покупателя о ввозе товаров.

Вместо этих документов вы вправе сдать перечень заявлений о ввозе, если сведения о них есть на сайте ФНС. Подготовить перечень заявитель сможет в онлайн-сервисе «Офис экспортера» (ст. 165 НК РФ, п. 4 Протокола о косвенных налогах).

Ставка налога для экспортеров

Экспорт в любую страну, включая Белоруссию, Казахстан и другие страны ЕАЭС, облагается НДС по ставке 0 % (пп. 1 п. 1 ст. 164 НК РФ). Иначе говоря, экспортеры не освобождены от налога на добавленную стоимость: они являются его плательщиками, должны сдавать декларации, вправе претендовать на вычет входящих сумм.

Кроме того, нулевая ставка распространяется на таможенные режимы, перечисленные в п. 2 ст. 151 НК РФ:

- экспорт;

- таможенный склад для вывоза;

- свободная таможенная зона;

- реэкспорт;

- вывоз припасов.

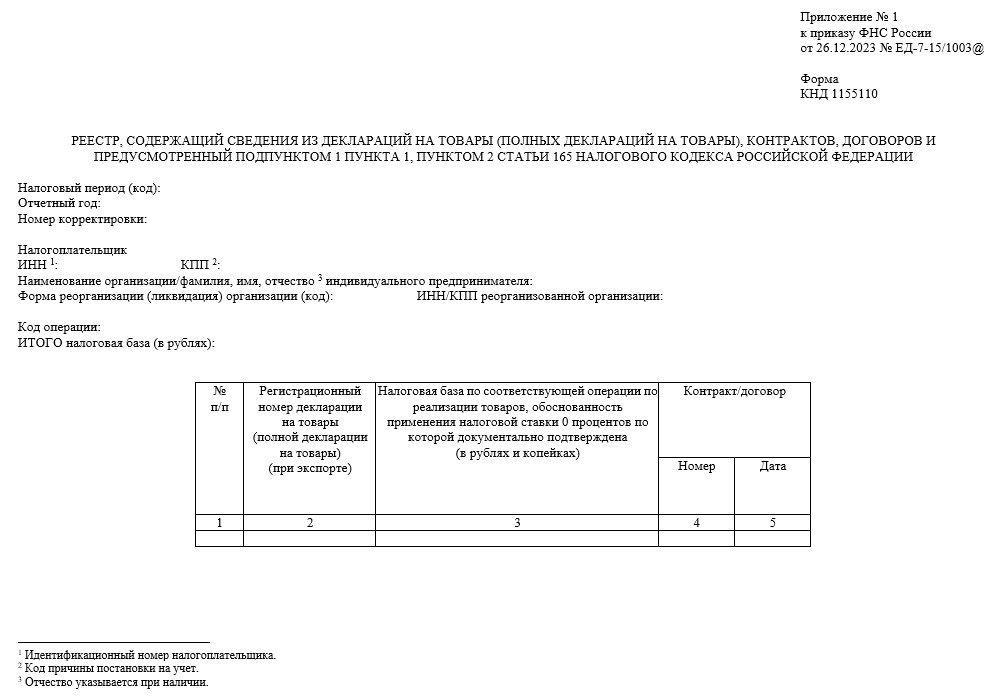

Чтобы воспользоваться преференциями, следует подтвердить экспортные операции. Подтверждать их необходимо документами, предусмотренными статьей 165 НК РФ. Как подтвердить нулевую ставку при экспорте ЕАЭС, мы рассказали выше. А вот основной документ для подтверждения 0 % ставки при экспорте в 2025 году за пределы ЕАЭС — электронный реестр со сведениями из деклараций и контрактов (форма КНД1155110). Оформить реестр вы сможете в своей бухгалтерской программе, в программе «Налогоплательщик ЮЛ» или онлайн-сервисе «Офис экспортера» (ст. 165 НК РФ).

Используйте онлайн-калькулятор

Право на отказ от льготы

С 2018 года обложение налогом на добавленную стоимость при экспорте по 0 % стало не обязанностью, а правом плательщиков. Они получили возможность официально не применять льготу на экспортируемые товары. Отказ возможен по всем экспортным сделкам в комплексе при условии подачи в налоговую службу заявления в срок не позднее 1-го числа квартала, с которого налогоплательщик планирует рассчитываться по НДС по обычным правилам.

Налогоплательщики могут отказаться от нулевой ставки НДС при экспорте

Общий срок отказа — не менее чем на год. Плательщикам это необходимо, если они хотят принимать налог к вычету, выставленный по ставкам 20 или 10 % (или по пониженным ставкам для УСН) теми поставщиками, которые, имея права на нулевую ставку, не хотят ее подтверждать, выделяя в результате в счетах-фактурах обычный налог.

В прошлые периоды налоговики обращали пристальное внимание на тех, кто регулярно «забывает» собрать нужные документы. Организации хитрили, старались купить документы по НДС, проводили часть экспортных операций по обычной ставке 10 или 20 %, но что-то оформляли под 0 %. Теперь прибегать к таким сложностям не нужно.

Налоговая база НДС при вывозе товаров

Налоговая база по налогу на добавленную стоимость при реализации товаров на вывоз из РФ определяется как стоимость товаров по условиям заключенных договоров (п. 1 ст. 154 НК РФ).

Обратите внимание, что налоговую базу следует определять исключительно в российских рублях. Если договор заключен в иностранной валюте, то произведите пересчет по официальному курсу рубля Центробанка России на дату отгрузки товара.

А вот момент определения налоговой базы по экспортной операции напрямую зависит от того, когда вы собрали пакет документов. Отметим, что при вывозе товаров в ЕАЭС определение налоговой базы проводится в следующем порядке:

- Если документы и подтверждения подготовлены в течение 180 дней с момента определения товара под таможенную процедуру экспорта, то налоговую базу определите последним днем отчетного квартала, в котором были собраны документы, и включите сведения в декларацию.

- Если документы и подтверждения были собраны после 180 дней, то налоговую базу определите на момент отгрузки.

Для сделок с партнерами из ЕАЭС учитывайте, что действует срок подтверждения 0 % ставки НДС при экспорте, — 180 дней с момента осуществления отгрузки. Это влияет на определение базы налогообложения. НДС по ставке 0 % с аванса начислять и уплачивать не требуется по общим правилам.

Возмещение, возврат или вычет НДС при экспорте

В интернете часто встречаются термины, означающие уменьшение или освобождение от налоговых платежей, и их легко спутать:

- вычет относится к вычислению суммы налога (ст. 171), определяется самим предприятием при подаче декларации;

- возмещение или возврат НДС при экспорте из России — общее понятие для зачета и возврата (ст. 176), вопрос о нем решает ФНС на основании поданных документов: деклараций и заявлений.

Если в квартале, в котором подтвердили нулевую ставку, сумма вычетов превысила начисленный налог и НДС к восстановлению, то разницу вы сможете возместить в общем или заявительном порядке (п. 2 ст. 173, ст. 176, 176.1 НК РФ).

Для возмещения экспортного НДС в общем порядке необходимо подать декларацию по НДС вместе с подтверждающими документами по статье НК РФ о ставке 0 % НДС при экспорте — п. 1.3, 9, 10 ст. 165 НК РФ (п. 4, 5 Протокола о косвенных налогах). Инспекция проведет камеральную проверку в течение двух месяцев (п. 2 ст. 88 НК РФ). Если в ходе камеральной проверки налоговики не обнаружат нарушений, то вам возместят НДС (п. 2 ст. 176 НК РФ).

Полезно знать: как проводится камеральная налоговая проверка

Для возмещения экспортного НДС в заявительном порядке необходимо, чтобы была обеспечена обязанность по уплате налогоплательщиком налога поручительством или банковской гарантией. Плательщику для такого возмещения надо не позднее 5 рабочих дней со дня подачи НДС-декларации, в которой заявили возмещение, отправить в инспекцию по ТКС электронное заявление о применении заявительного порядка возмещения НДС (п. 7 ст. 176.1 НК РФ).

Может пригодиться: как заполнить декларацию по НДС

Если условия для заявительного порядка соблюдены, то ИФНС возместит налог. Поручение о возврате денег (положительного сальдо ЕНС) инспекция направит в территориальный орган Федерального казначейства не позднее следующего дня после принятия решения о возмещении (п. 3 ст. 79 НК РФ).

Пошаговая инструкция подтверждения нулевой ставки НДС при экспорте

Шаг 1

Если экспортировали товары в Белоруссию, Казахстан, Армению, Киргизию, то подтвердите нулевой НДС:

- договором поставки;

- товаросопроводительными документами;

- заявлением покупателя о ввозе товаров.

Или же замените этот пакет перечнем заявлений о ввозе, если сведения о них есть на сайте ФНС. Отправьте документы в ИФНС в течение 180 дней со дня отгрузки.

Шаг 2

А вот как подтвердить 0 % ставку НДС при экспорте в государства за пределы ЕАЭС — в ИФНС подайте электронный реестр со сведениями из деклараций и контрактов. Отправьте реестр в налоговую не позднее 180 дней со дня отметки «Выпуск разрешен» в таможенной декларации.

Шаг 3

Сохраните остальные документы (банковские выписки, счета-фактуры) на случай, если налоговая инспекция потребует их для подтверждения сделки. Прикладывать их к декларации необязательно.

Пример НДС при экспорте в ЕАЭС

Разберем конкретный пример экспорта в Казахстан:

Российское ООО «Ppt.ru» работает на ОСНО. Компания приобрела сырьевые товары на сумму 2 400 000 руб., включая НДС 20 % — 400 000 руб. НДС к вычету при покупке сырья не принимался.

Эти товары ООО «Ppt.ru» перепродает по договору экспорта в Казахстан. Поставка иностранному контрагенту выполняется на условиях предоплаты, сумма сделки — 2 850 000 руб. Нулевую ставку по НДС при экспорте компания подтвердила в срок. В учете это отражено следующим образом:

| Содержание операции | Дебет | Кредит | Сумма в рублях |

|---|---|---|---|

| Отражено поступление основной партии товарной продукции для последующей перепродажи в Казахстан | 41 | 60 | 2 000 000 |

| В учете отражен входящий налог с покупки товаров | 19 | 60 | 400 000 |

| Отражено поступление 100 % предоплаты от казахстанского партнера | 51 | 62 | 2 850 000 |

| В учете отражена выручка по сделке | 62 | 90.1 | 2 850 000 |

| Произведена отгрузка товарной продукции на экспорт иностранному покупателю | 45 | 41 | 2 850 000 |

| Списана себестоимость товаров, реализованных иностранному покупателю | 90.2 | 45 | 2 000 000 |

| Налог на добавленную стоимость по товарам, приобретенным для вывоза, принят к вычету | 68, субсчет НДС | 19 | 400 000 |

Обратите внимание, что принять к вычету НДС в этой ситуации следует только после того, как продукцию вывезли в Казахстан и подтвердили нулевую ставку в налоговой инспекции.

"Договор о Евразийском экономическом союзе"

Приказ ФНС России от 14.03.2024 N ЕД-7-15/202@

Статья 154 НК РФ. Порядок определения налоговой базы при реализации товаров (работ, услуг)

Статья 164 НК РФ. Налоговые ставки

Статья 165 НК РФ. Порядок подтверждения права на применение налоговой ставки 0 процентов

Статья 167 НК РФ. Момент определения налоговой базы

Статья 171 НК РФ. Налоговые вычеты

Статья 172 НК РФ. Порядок применения налоговых вычетов

Статья 173 НК РФ. Сумма налога, подлежащая уплате в бюджет

Статья 176 НК РФ. Порядок возмещения налога

Статья 176.1 НК РФ. Заявительный порядок возмещения налога

Статья 7 НК РФ. Международные договоры по вопросам налогообложения

Статья 79 НК РФ. Возврат денежных средств, формирующих положительное сальдо единого налогового счета

Важно

Гаражную амнистию предлагают продлить

Важно

Гаражную амнистию предлагают продлить