Отчет об операциях с товарами, подлежащими прослеживаемости, формируют, если компания или ИП работали с импортной продукцией. Его подают после отчетного квартала. Но отчитываться нужно не всем и не всегда.

Навигация

Кто сдает отчет по прослеживаемым товарам

Национальная система прослеживания заработала в июле 2021 года. С 08.07.2021 введен перечень товаров, движение которых необходимо отмечать (Постановление Правительства России № 1110 от 01.07.2021). ФНС интересует продукция, находящаяся в обороте на территории России. Отслеживать ее начинают с момента ввоза до даты выбытия из оборота (п. 3, 4 положения о НСПТ из ПП РФ № 1108 от 01.07.2021).

В нормативах разъясняется, кто должен сдавать отчет о прослеживаемости товара, — организации и индивидуальные предприниматели, проводящие операции с отслеживаемой номенклатурой. Вы автоматически становитесь участником оборота, если реализовали или приобрели что-то из списка. Об операциях с ассортиментом продукции, закодированной по ТН ВЭД ЕАЭС, необходимо отчитываться (п. 2 положения о НСПТ, письмо ФНС № ЕА-4-15/9015@ от 28.06.2021).

Может пригодиться: образец заполнения УПД

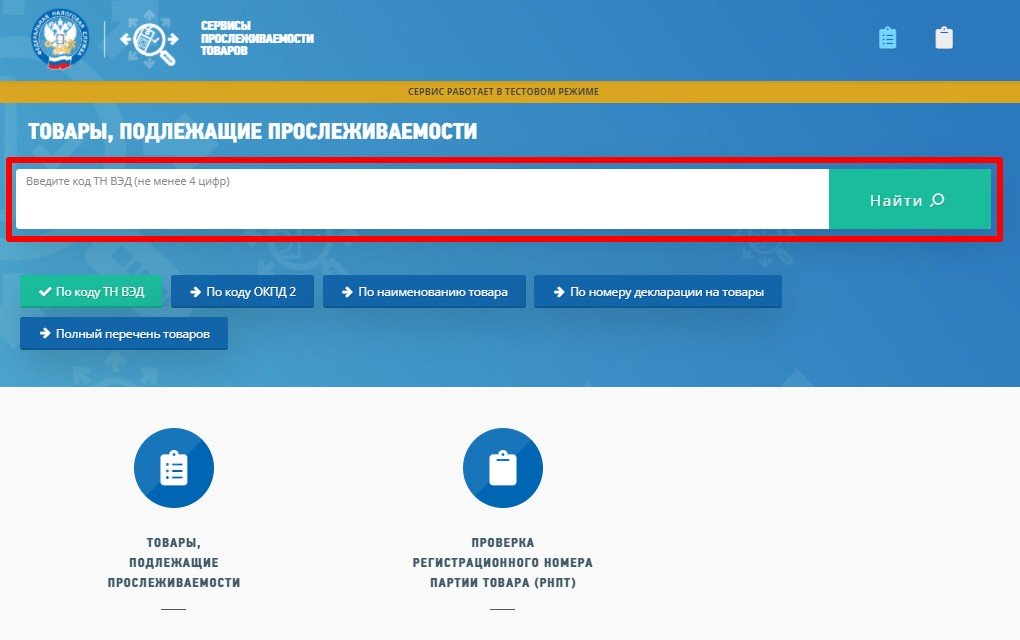

Если не знаете, надо ли вам сдавать новый отчет по прослеживаемости товаров, проверьте это в специальном сервисе ФНС. Введите код в поисковую строку и проверьте, отслеживают приобретенную продукцию или нет.

Поиск товаров, подлежащих прослеживаемости, на сайте ФНС

Проверяют страну происхождения ввезенного ассортимента и в накладных документах, которые передал заказчику поставщик (письма ФНС № ЕА-4-15/11700@ от 19.08.2021, № ЕА-4-15/6469@ от 12.05.2021). Если импорт по коду относится к отслеживаемому, то отчитывайтесь обо всех операциях с такой номенклатурой.

Куда и как предоставлять отчет по прослеживаемым товарам

Отчетность сдают в инспекцию Федеральной налоговой службы по месту нахождения компании или по адресу места жительства индивидуального предпринимателя. Допускается только электронная форма подачи. На бумаге не примут.

Для информации: что такое система прослеживаемости товаров и как она работает

В какой форме отчитываться

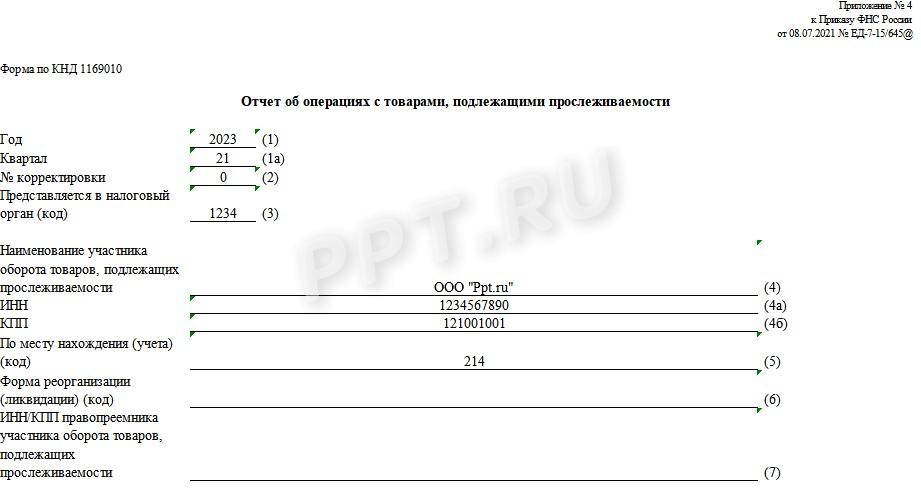

Бланк отчета унифицирован, изменять его нельзя. Отчетная форма КНД 1169010 и порядок ее заполнения закреплены в Приказе ФНС № ЕД-7-15/645@ от 08.07.2021.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно оформить документы и отчетность по прослеживаемым товарам.

Как заполнить отчет

Операции, которые показывают в отчете о прослеживаемости товаров для УСН (налогоплательщиков на спецрежимах или освобожденных от налогообложения на добавленную стоимость) и для плательщиков НДС, отличаются. Плательщики налога на добавленную стоимость показывают в отчете:

- приобретение или получение отслеживаемого ассортимента у компании, ИП, которые не платят НДС;

- прекращение отслеживания из-за исключения номенклатуры из перечня Постановления Правительства РФ № 1110, выбытия ее из оборота или обнаружения недостачи;

- восстановление отслеживания из-за возврата неиспользованных изделий, которые раньше передали в переработку, или из-за выявления излишков при инвентаризации;

- реализацию или получение отслеживаемых изделий, которые не признают налогооблагаемым объектом или освобождают от налогообложения (п. 2 ст. 146, ст. 149 НК РФ).

Важное правило действует для входного НДС. Если налогоплательщик включает его в расходы по налогу на прибыль, то в отчете не надо отражать информацию из счета-фактуры от поставщика на отслеживаемый ассортимент (письмо ФНС № ЕА-4-15/12520@ от 03.09.2021). Если плательщик не заявляет входной НДС для вычета и не регистрирует счет-фактуру по прослеживаемым изделиям в книге покупок, то показывать сведения из такого счета-фактуры тоже не надо (письмо ФНС № ЕА-4-15/13856@ от 30.09.2021).

Немного другие правила, как заполнять отчет о прослеживаемости товаров налогоплательщикам на спецрежиме и тем, кто освобожден от уплаты НДС, — в отчетности необходимо показать такие операции:

- приобретение и реализацию отслеживаемой номенклатуры;

- передачу изделий, которая не связана с безвозмездной реализацией, передачей прав собственности на ассортимент;

- прекращение, возобновление отслеживания.

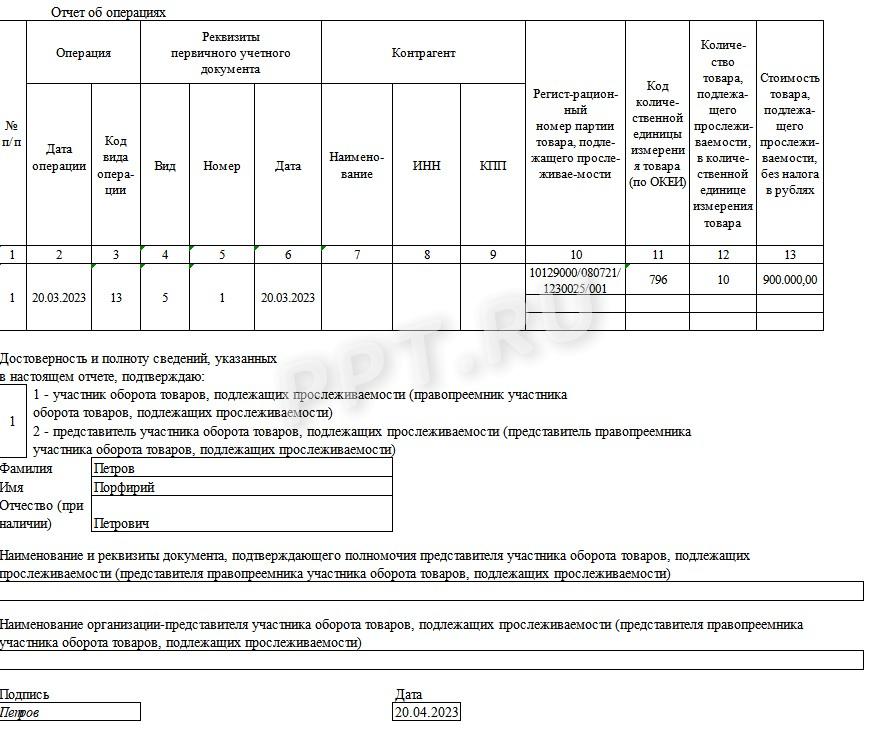

При формировании отчетности в документе показывают:

- информацию об участнике оборота — его название, ИНН, КПП;

- период проведения операции;

- действия, которые проводили с отслеживаемой номенклатурой;

- операционные коды в отчете о прослеживаемости товаров (их выбирают в применяемой на предприятии бухгалтерской программе);

- сведения о первичных документах, контрагенте, регистрационный номер партии.

Отчет подписывает участник оборота (руководитель компании, ИП) или его представитель. Обязательно ставится дата заполнения.

Если налогоплательщик выявил ошибку в отчетности, то он подает корректирующую форму. Срок отправки корректировки — не позже следующего рабочего дня после обнаружения неточности в отчетных сведениях.

Когда сдавать отчетность

Установлен единый срок сдачи отчета о прослеживаемости товара в 2023 году — до 25-го числа месяца, который следует за отчетным кварталом (пункт 32 Положения о НСПТ). Но отчитываться необходимо, только если в этом квартале участник оборота совершал операции с отслеживаемым ассортиментом. Если таких операций не было, то сдавать отчетную форму не надо.

В таблице мы собрали для вас все сроки сдачи отчетности в 2023 году.

| Отчетный период | Предельный срок сдачи |

|---|---|

| 4-й квартал 2022 г. | 25.01.2023 |

| 1-й квартал 2023 г. | 25.04.2023 |

| 2-й квартал 2023 г. | 25.07.2023 |

| 3-й квартал 2023 г. | 25.10.2023 |

| 4-й квартал 2023 г. | 25.01.2024 |

Есть один важный нюанс: налоговая определила, когда сдавать отчет о прослеживаемости товаров, но не установила налоговую ответственность за его несдачу. Если компания или ИП несвоевременно сдадут или не сдадут отчетность, то это не станет налоговым правонарушением и не повлияет на уплату налогов. По информации ФНС от 19.05.2022, сроки ответственности за нарушение в этой сфере переносят на 1 января 2024 года.

Вам в помощь образцы, бланки для скачивания

Скачать форму отчета о прослеживаемости товаров в 2023 годуСкачать образец отчетности о прослеживаемости за 1-й квартал 2023 годаСкачать образец заполнения отчета о прослеживаемости товаров за 2 квартал 2023 годаСкачать образец отчетности о прослеживаемости за 3-й квартал 2023 годаСкачать образец отчетности о прослеживаемости за 4-й квартал 2023 года<Письмо> ФНС России от 28.06.2021 N ЕА-4-15/9015@

Постановление Правительства РФ от 01.07.2021 N 1108

Постановление Правительства РФ от 01.07.2021 N 1110

Приказ ФНС России от 08.07.2021 N ЕД-7-15/645@

Письмо ФНС России от 30.09.2021 N ЕА-4-15/13856@

Статья 146 НК РФ. Объект налогообложения

Статья 149 НК РФ. Операции, не подлежащие налогообложению (освобождаемые от налогообложения)

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать